СОДЕРЖАНИЕ

ВВЕДЕНИЕ. ……...…………………………………………………………..2

I. ВНЕБЮДЖЕТНЫЕ ФОНДЫ В РОССИЙСКОЙ ФЕДЕРАЦИИ

1. ПЕНСИОННЫЙ ФОНД ………… ……………….………………………4

2. ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ….. ……………………...10

3. ГОСУДАРСТВЕННЫЙ ФОНД ЗАНЯТОСТИ НАСЕЛЕНИЯ….…. 13

4. Экономические внебюджетные фонд….………………. 14

5. СТАТИСТИКА ВНЕБЮДЖЕТНЫХ ФОНДОВ……...……………... 18

II. ПРОБЛЕМЫ ФОРМИРОВАНИЯ ФОНДОВ ОБЯЗАТЕЛЬНОГО

МЕДИЦИНСКОГО СТРАХОВАния

1. Переход от бюджетной к страховой

медицине: Идеология и цели

реформирования здравоохранения……………………….24

2. Практическое внедрение новой системы

финансирования здравоохранения……….………………29

3. ОБЩИЕ ПРИНЦИПЫ

МЕДИЦИНСКОГО СТРАХОВАНИЯ………………………..………..39

4. СУБЪЕКТЫ ОБЯЗАТЕЛЬНОГО

МЕДИЦИНСКОГО СТРАХОВАНИЯ…………………………………42

5. ПОРЯДОК НАЧИСЛЕНИЯ И ЛЬГОТЫ ……………………………...44

6. ОСОБЕННОСТИ ФИНАНСИРОВАНИЯ ЗДРАВООХРАНЕНИЯ…..52

7. ОЦЕНКА СТРУКТУРЫ МЕДИЦИНСКОЙ ПОМОЩИ………………

8. ПРОБЛЕМЫ ФОРМИРОВАНИЯ ФИНАНСОВЫХ

РЕСУРСОВ В ФИЛИАЛЕ ФОНДА ОМС г. РАДУЖНОГО… …….68

ЗАКЛЮЧЕНИЕ…………..………………………………………….………77

Список литературы…………………………..………………………82

ПРИЛОЖЕНИЯ………………………………..…………………………….

ВВЕДЕНИЕ

Государство, выражая интересы общества в различных сферах его жизнедеятельности, вырабатывает и осуществляет соответствующую политику (экономическую, социальную, экологическую, демографическую и другие). При этом в качестве средства взаимодействия объекта и субъекта используется финансово-кредитный и ценовой механизмы.

Финансово-бюджетная система включает отношения по поводу формирования и использования финансов государства, которые накапливаются и формируются в бюджете и во внебюджетных фондах. Она призвана обеспечить эффективную реализацию социальных, экономических, оборонных и других функций государства. Изъятие государством в пользу общества определенной части Валового Внутреннего Продукта (ВВП) в виде обязательных взносов составляет сущность налогов.

Взносы осуществляют основные участники производства ВВП:

- работники, своим трудом создающие материальные и нематериальные

блага и получающие определенный доход.

- хозяйствующие субъекты, владельцы капитала, действующие в сфере

предпринимательства.

Принципы налогообложения:

- всеобщность;

- справедливость;

- определенность;

- удобность;

- сроки платежа;

- способность к взиманию и удобства для плательщика;

- обеспечение достаточности и подвижности налогов.

Эти принципы учитывались при формировании новой налоговой политики России. В конце 1991 года был принят закон “Об основах налоговой системы России”. Налоговая система России представляет собой совокупность налогов (пошлин, сборов) и других платежей, взимаемых в установленном порядке с плательщиков.

Внебюджетные фонды являются одним из звеньев государственных финансов. Фонды – это форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности.

Внебюджетные фонды позволяют.

- влиять на процесс производства посредством финансирования, субсидирования и кредитования отечественных предприятий;

- обеспечивать природоохранные мероприятия, финансируя их за счет специально определенных источников и штрафов за загрязнение окружающей среды;

- оказывать социальные услуги населению путем выплаты пособий, пенсий, субсидирования и финансирования социальной инфраструктуры в целом;

предоставлять займы, в том числе зарубежным партнерам, включая иностранные государства.

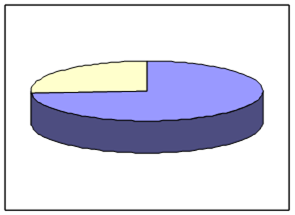

Рис. 1. Структура государственных финансов

ПЕНСИОННЫЙ ФОНД

Пенсионный фонд России (ПФР) является самостоятельным финансово-кредитным учреждением, подотчетным Правительству РФ и осуществляющим свою деятельность в соответствии с законодательством Российской Федерации. Основным документом, регламентирующим его деятельность, является Положение о Пенсионном фонде России, утвержденное Постановлением Верховного Совета Российской Федерации от 27.12.91 № 2122-1, в соответствии с пунктом 3 которого ПФР обеспечивает контроль (с участием налоговых органов) за своевременным и полным поступлением в ПФР страховых взносов [20]. Постановлением ВС РФ от 11.02.93 № 4460-1 предусмотрено, что вновь созданные предприятия, учреждения и организации регистрируются в качестве плательщиков страховых взносов в тридцатидневный срок со дня их учреждения. Банки открывают расчетные и иные счета при предъявлении предприятиями, учреждениями и организациями документа, подтверждающего регистрацию в качестве плательщиков страховых взносов. За нарушение порядка регистрации к плательщикам взносов применяются финансовые санкции в виде взыскания 10 % причитающихся к уплате сумм страховых взносов [14]. Постановлением ВС РФ от 10. 07.92 № 3256-1 предусмотрено, что платежи в государственные внебюджетные фонды, включая ПФР, производятся в первоочередном порядке, независимо от поступления в банк расчетных документов или наступления сроков платежей. Тот же порядок осуществления платежей в Пенсионный Фонд РФ сохранен Указом Президента РФ от 23.05.94 № 1005, но с учетом календарного поступления документа в банк [11, 15]. Страховые взносы в Пенсионный Фонд РФ не являются налоговыми платежам, поэтому размер взносов, плательщики, порядок оплаты, льготы и штрафные санкции устанавливаются специальным (неналоговым) законодательством. Поэтому, в частности, к взносам в Пенсионный Фонд РФ не могут применяться нормы закона РФ “Об основах налоговой системы в РФ” и иных законодательных актов о налогах.

Страховой тариф взносов в Пенсионный Фонд РФ, круг плательщиков, а также льготы отдельным категориям плательщиков установлены Федеральным законом РФ от 20.11.99 № 197-Ф3 [1]. В соответствии с ним страховой тариф взносов в Пенсионный Фонд РФ установлен в следующих размерах:

а) для работодателей - организаций - в размере 28 процентов;

для работодателей - организаций, занятых в производстве сельскохозяйственной продукции, - в размере 20,6 процента выплат в денежной и (или) натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования, включая вознаграждения, выплачиваемые работникам и иным физическим лицам, за исключением индивидуальных предпринимателей, по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам;

для работодателей - организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, - сверх предусмотренного абзацем первым настоящего пункта основного тарифа дополнительный тариф в размере 14 процентов выплат, начисленных в пользу членов летных экипажей воздушных судов гражданской авиации по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг. Установить, что страховые взносы по дополнительному тарифу для работодателей - организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, считаются уплаченными только при условии уплаты в полном объеме страховых взносов по основному тарифу за отчетный период и отсутствия просроченной задолженности по страховым взносам за предшествующие периоды;

б) для индивидуальных предпринимателей, в том числе для иностранных граждан, лиц без гражданства, проживающих на территории Российской Федерации, частных детективов и занимающихся частной практикой нотариусов, - в размере 20,6 процента дохода от предпринимательской либо иной деятельности за вычетом расходов, связанных с его извлечением;

для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, - в размере 20,6 процента доходов, определяемых исходя из стоимости патента.

Индивидуальные предприниматели, в том числе иностранные граждане, лица без гражданства, проживающие на территории Российской Федерации, частные детективы и занимающиеся частной практикой нотариусы, осуществляющие прием на работу по трудовому договору или выплачивающие вознаграждения по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, уплачивают страховые взносы в Пенсионный фонд Российской Федерации в размере 28 процентов выплат в денежной и (или) натуральной форме, начисленных в пользу работников и иных физических лиц, за исключением индивидуальных предпринимателей, по всем основаниям независимо от источников финансирования;

в) для родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств - в размере 20,6 процента выплат в денежной и (или) натуральной форме, начисленных в пользу членов родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств по всем основаниям независимо от источников финансирования.

Родовые, семейные общины коренных малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования, крестьянские (фермерские) хозяйства, осуществляющие прием на работу по трудовому договору или выплачивающие вознаграждения по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг, уплачивают страховые взносы в Пенсионный фонд Российской Федерации в размере 20,6 процента выплат в денежной и (или) натуральной форме, начисленных в пользу работников и иных физических лиц, за исключением индивидуальных предпринимателей, по всем основаниям независимо от источников финансирования;

г) для адвокатов - в размере 20,6 процента выплат, начисленных в пользу адвокатов;

д) для граждан (физических лиц), осуществляющих прием на работу по трудовому договору или выплачивающих вознаграждения по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, - в размере 28 процентов выплат в денежной и (или) натуральной форме, начисленных в пользу работников и иных физических лиц, за исключением индивидуальных предпринимателей, по всем основаниям независимо от источников финансирования;

е) для граждан (физических лиц), работающих по трудовым договорам или получающих вознаграждения по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам, - в размере 1 процента выплат, начисленных в пользу указанных граждан по всем основаниям независимо от источников финансирования.

От уплаты страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования освобождаются:

а) организации любых организационно - правовых форм в части выплат, начисленных по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско - правового характера, предметом которых является выполнение работ и оказание услуг, в пользу работников, являющихся инвалидами I, II и III групп и получающих пенсии по инвалидности в соответствии с законодательством Российской Федерации;

б) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители (один из родителей, усыновителей, опекун, попечитель) составляют не менее 80 процентов, их региональные и территориальные организации, а также организации (если численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов), уставный капитал которых полностью состоит из вкладов указанных общественных организаций, и организации, единственным собственником имущества которых являются указанные общественные организации;

в) индивидуальные предприниматели, в том числе иностранные граждане, лица без гражданства, проживающие на территории Российской Федерации, частные детективы и занимающиеся частной практикой нотариусы, адвокаты, являющиеся инвалидами I, II и III групп и получающие пенсии по инвалидности в соответствии с законодательством Российской Федерации, в части доходов от их деятельности.

В соответствии с Порядком уплаты страховых взносов работодателями и гражданами в Пенсионный Фонд РФ, страховые взносы начисляются на все те виды оплаты труда (в денежном или натуральном выражении, по всем основаниям), из которых исчисляется пенсия, в том числе на вознаграждение за выполнение работ по договорам подряда и поручения. Статьей 100 Закона “О государственных пенсиях в РСФСР” установлено, что в составе заработка, из которого исчисляется пенсия, учитываются все виды вознаграждений за работу (службу), включая оплату за сверхурочную работу, за работу в выходные дни и за совместительство, кроме всякого рода выплат единовременного характера (компенсация за неиспользованный отпуск, выходное пособие при увольнении и др.) [2].

Следует учитывать, что страховые взносы в Пенсионный Фонд РФ начисляются только на те виды премий, которые предусмотрены действующими системами оплаты труда на данном предприятии, в учреждении и организации независимо от периодичности их выплаты. Предусмотренными системой оплаты труда считаются премии за трудовые результаты, которые установлены и выплачиваются на основании соответствующих нормативных актов, а также положений о премировании, принимаемых предприятиями в рамках коллективных договоров.

Сроки уплаты страховых взносов определены в п.4 Порядка уплаты страховых взносов:

- работодатели уплачивают страховые взносы один раз в месяц - в срок, установленный для получения оплаты труда за истекший месяц. В таком же порядке работодатели начисляют и удерживают страховые взносы с работников, включая работающих пенсионеров. Конкретный срок указывается в заявлении страхователя при регистрации и выдаваемом ему извещении уполномоченным Пенсионным Фондом РФ по городу, району. Работодатели представляют в банк платежные поручения на перечисление страховых взносов одновременно с платежным поручением на выплату заработной платы. Уплата страховых взносов должна быть произведена не позднее 15 числа месяца, следующего за месяцем, за который начислены страховые взносы. Работодатели, не имеющие счетов в учреждениях банков, а также выплачивающие суммы на оплату труда из выручки от реализации продукции, выполнения работ и оказания услуг, уплачивают страховые взносы до 10 числа месяца, следующего за месяцем, за который начислены страховые взносы;

-предприниматели, осуществляющие свою деятельность без образования юридического лица, уплачивают страховые взносы с тех видов доходов и в те сроки, которые определены для этой категории работающих граждан законодательством РФ о подоходном налоге с физических лиц, т.е. по одной трети годовой суммы взносов к 15 июля, 15 августа и 15 ноября;

- крестьянские (фермерские) хозяйства, родовые, семейные общины малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, уплачивают страховые взносы в порядке, определенном Постановлением Совета Министров - Правительства РФ от 11.10.93 № 1020 с доходов, полученных за истекший календарный год, не позднее 1 апреля последующего года [16];

- граждане, использующие труд наемных работников в личном хозяйстве, уплачивают страховые взносы ежемесячно до 5-го числа месяца, следующего за месяцем выплаты заработка.

По истечении установленных сроков невнесенная сумма считается недоимкой и взыскивается в бесспорном порядке с начислением пени независимо от причины, по которой плательщик не имел возможности своевременно ее перечислить.

Дорожный фонд

Деятельность дорожных фондов регламентируется Законом РФ «О дорожных фондах в РФ» от 18.10 91 г [5] Данный закон предусматривает образование финансовых ресурсов для содержания и устойчивого развития сети автомобильных дорог общего пользования (внегородских автомобильных дорог) и определяет общие правовые основы создания дорожных фондов соответствующих органов государственной власти, назначение и использование этих фондов, источники средств, поступающих в них. Финансирование затрат, связанных с содержанием, ремонтом, реконструкцией и строительством автомобильных дорог общего пользования осуществляется за счет целевых внебюджетных средств концентрируемых: в Федеральном дорожном фонде РФ и в дорожных фондах субъектов РФ.

Средства Федерального дорожного фонда направляются на финансирование содержания, ремонта, реконструкции и строительства автомобильных дорог общего пользования, относящихся к Федеральной собственности, а также затрат на управление дорожным хозяйством.

Средства территориальных дорожных фондов направляются на финансирование содержания, ремонта, реконструкции и строительства автомобильных дорог общего пользования, относящихся к собственности субъектов Федерации, а также затрат на управление дорожным хозяйством.

Целевые внебюджетные дорожные фонды образуются за счет: налога на реализацию горюче-смазочных материалов, налога на пользователей автомобильных дорог, налога с владельцев транспортных средств, налога на приобретение автомобильных средств (кроме приобретаемых в личное пользование гражданами легковых автомобилей), акцизов с продажи легковых автомобилей в личное пользование граждан, средств бюджета.

В соответствие со ст.8 Федерального закона РФ «О федеральном бюджете на 1997 г.» средства Федерального дорожного фонда РФ в 1997 г. консолидированы с Федеральным бюджетом.

Таблица 1

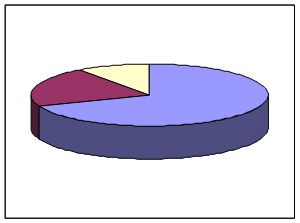

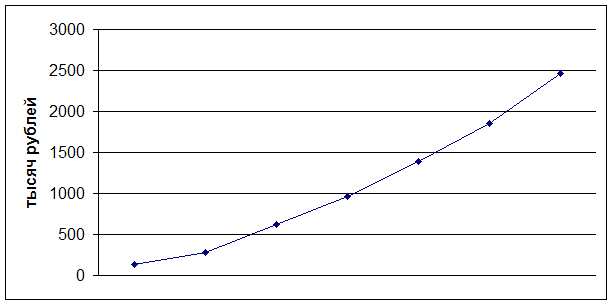

Рис. 2. Поступление средств в Пенсионный фонд

Поступление средств федерального бюджета в Пенсионный фонд связано с выплатой государственных пенсий и пособий военнослужащим и гражданам, приравненным к ним по пенсионному обеспечению, повышением пенсий в связи с изменением индекса стоимости жизни и ростом заработной платы, а также пособий, установленных действующим законодательством.

К прочим поступлениям Пенсионного фонда относятся:

• добровольные взносы граждан и общественных организаций;

• доходы от коммерческих финансово-кредитных операций.

Изменение средств Пенсионного фонда в течение года можно представить в виде баланса [26]:

ДСк = ДСн + ПДС – ИДС = 1 584 + 178 329 – 176 605 = 3 308 млрд. руб.,

где ДСк – остаток денежных средств фонда на конец периода;

ДСн – остаток денежных средств фонда на начало периода;

ПДС – сумма поступивших в течение года денежных средств;

ИДС – сумма израсходованных в течение года денежных средств.

Эффективность функционирования Пенсионного фонда можно определить, исчислив долю средств, израсходованных на финансирование выплат государственных пенсий, пособий и прочих расходов.

Статистика изучает источники поступления средств Фонда социального страхования Российской Федерации, направления расходования денежных средств, динамику общего объема поступлений и расходов, структуру и структурные сдвиги, происходящие в составе источников поступлений и расходования денежных средств фонда. Общий объем поступлений в Фонд социального страхования включает сумму страховых взносов предприятий и организаций; средства государственного бюджета; поступления за путевки в санатории и дома отдыха, реализуемые по линии социального страхования; поступления от средств, вложенных в банк, и прочие поступления.

Поступление и расходование средств Фонда социального страхования Российской Федерации за 1997 г. состоят из следующих показателей (млрд. руб.) [26].

В числе общего объема поступлений наибольшую долю занимают страховые взносы. В 1997 году доля страховых поступлений в общем объеме поступлений ФСС составила 90%. Размер страховых взносов предприятий и организаций исчисляются как произведение установленного процента (тарифа) на фонд заработной платы рабочих и служащих. Тарифы страховых взносов устанавливаются Правительством РФ на определенный срок по каждому профессиональному союзу, при этом учитываются условия труда и состав работников. Специальные тарифы устанавливаются для страхователей, использующих труд привлеченных лиц, а также для религиозных организаций, если трудовой договор заключен при участии профсоюзов. Размер страховых тарифов должен обеспечить поступления, достаточные для запланированных расходов.

Поступления от продажи путевок зависят от количества реализованных путевок, их стоимости и размера оплаты членами профсоюза.

Доля поступлений от продажи путевок в общем объеме поступлений Фонда социального страхования в 1997 г. составила 1,4%. Прочие доходы Фонда социального страхования в 1997 г. составили 7,8% общего объема поступлений в фонд.

Для характеристики расходования денежных средств Фонда социального страхования статистика рассчитывает показатель общего объема израсходованных денежных средств, в том числе ряд показателей, отражающих использование денежных средств фонда по направлениям. Движение денежных средств фонда в течение года можно отразить с помощью балансового уравнения [26]:

ДСк = ДСн + ПДС – ИДС = 1 611+ 31 516 – 30 385 = 2 722 млрд. руб.

Таблица 2

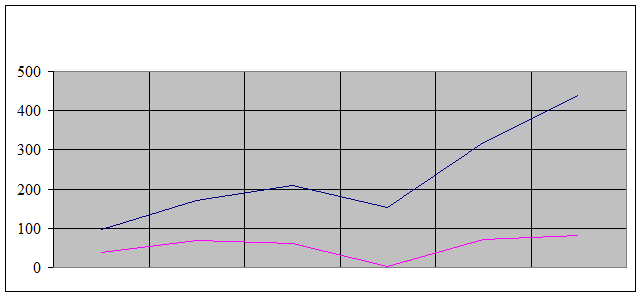

Рис. 3. Поступление средств в Фонд социального страхования

Система статистических показателей Фонда занятости населения отражает общий объем поступления (расходования) денежных средств, в том числе по источникам поступления (направлениям расходов). В задачу статистического изучения функционирования Фонда занятости населения входят изучение динамики показателей поступления (расходования) денежных средств фонда, изучение состава, структуры и структурных изменений отдельных составляющих поступлений (расходов) фонда, отражение общих закономерностей формирования фонда.

Поступление и расходование средств Государственного фонда занятости населения РФ в 1997 г. представлено в табл.3 (млрд. руб.) [26].

Свободные средства Фонда занятости населения могут вкладываться в акции, ценные бумаги, храниться на банковском счете, образуя прирост свободных денежных средств за счет выплаты процентов по вкладам и дивидендов по акциям. Таким образом, прирост свободных денежных средств фонда также может являться источником поступлений. Общий объем расходов фонда занятости в 1997 г. составил 8822 млрд. руб. Важной статьей расходов является выплата населению пенсий и пособий.

Таблица 3

Практическое внедрение

Рис. 6. Количество субъектов Российской Федерации, в которых осуществлялись платежи из бюджета на медицинское страхование неработающего населения

В результате реформы часть ресурсов здравоохранения стала формироваться за счет целевых налоговых выплат (обязательных взносов юридических лиц на медицинское страхование), и отрасль получила более стабильный источник финансирования. Но реформа не оправдала ожиданий тех, кто рассчитывал на увеличение финансовых потоков, направлявшихся в здравоохранение. В 1994 г. объем финансирования здравоохранения за счет бюджета и обязательных страховых взносов предприятий уменьшился на 9% по сравнению с 1993 г., а в 1995 г. – уже на 26% по отношению к предыдущему году [32].

Произошло не дополнение бюджетного финансирования обязательными страховыми платежами, а частичное замещение одного другим. После введения с 1994 г. обязательного медицинского страхования соответствующая доля затрат в федеральном бюджете сокращалась. В то же время и местные власти стали уменьшать расходы на здравоохранение, мотивируя это появлением нового источника финансирования – обязательных страховых взносов юридических лиц.

Таблица 5

Доля затрат на здравоохранение в бюджетных расходах (в %)

| 1993 | 1994 | 1995 | 1996 | 1997 | |

| Федеральный бюджет | 1,7 | 1,6 | 1,3 | 1,2 | 2,2 |

| Бюджеты субъектов РФ | 17,5 | 15,7 | 15,3 | 15,1 | 14,8 |

Источник: Госкомстат России.

В 1993 г. размеры финансирования здравоохранения за счет бюджетных средств и за счет обязательных страховых взносов юридических лиц соотносилась как 85:15, в 1994 г – 82:18, а в 1997 г – 81:19. То, что взносы на ОМС скорее заместили, чем дополнили бюджетное финансирование, наблюдалось и в других постсоциалистических государствах.

Таблица 6

Структура расходов государства на здравоохранение (в %)

| 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | |

| Федеральный бюджет | 11 | 9 | 10 | 7 | 6 | 10 |

| Бюджеты субъектов РФ | 89 | 76 | 72 | 75 | 74 | 71 |

| Взносы работодателей на обязательное медицинское страхование | - | 15 | 18 | 18 | 20 | 19 |

| Всего | 100 | 100 | 100 | 100 | 100 | 100 |

Однако если сопоставить динамику финансирования здравоохранения за счет бюджета и взносов на ОМС с динамикой затрат государства на образование и культуру, то оказывается, что ситуация с финансированием здравоохранения гораздо лучше, чем в других отраслях социальной сферы.

Если валовой внутренний продукт за период 1992-1997 гг. сократился на 38%, то реальный объем финансирования здравоохранения за счет бюджета и страховых взносов – на 21%. Так что введение страховой медицины, несомненно, оказало позитивное стабилизирующее влияние на финансирование отрасли в кризисный период. Реформа позволила добиться некоторого перераспределения общественных ресурсов, правда сокращающихся, в пользу здравоохранения. [32].

Однако возникла проблема дисбаланса между размерами финансовых потоков в здравоохранение и унаследованными от эпохи социализма обязательствами государства по обеспечению бесплатных медицинских услуг. В советском государстве права граждан на получение бесплатной медицинской помощи были в весьма общем виде сформулированы в конституции. При этом перечень видов услуг, которые вправе был получить каждый гражданин, законом не определялся. Фактически это означало право граждан на бесплатное получение помощи в доступных для них медицинских учреждениях; но для лиц с разным социальным статусом, для жителей разных территорий были доступны разные по составу и качеству оказываемой медицинской помощи лечебно-профилактические учреждения. В действующем законодательстве Российской Федерации сохранен прежний подход к формулированию прав граждан на бесплатную медицинскую помощь: гарантии гражданам не конкретизированы в объемных и финансовых показателях. Неспецифицированность государственных гарантий является характерной особенностью патерналистского отношения государства к предоставлению социальных услуг. Установление прав граждан на бесплатную медицинскую помощь обусловливается идеологическими представлениями и политическими факторами и не опосредуется экономическими параметрами.

Если обязательства государства оказываются не специфицированными, то с политико-экономической точки зрения это означает обязательства, как минимум, финансировать существующую сеть государственных и муниципальных лечебно-профилактических учреждений так, чтобы они могли продолжать оказывать те бесплатные медицинские услуги населению, структура которых исторически сложилась. Однако по мере сокращения финансирования здравоохранения по сравнению с величиной, необходимой для обеспечения нормальных условий деятельности сложившейся сети лечебно-профилактических учреждений, возникает и автоматически увеличивается дисбаланс между обязательствами государства в сфере здравоохранения и их финансовым обеспечением.

По расчетам Министерства здравоохранения России, в 1996 г. затраты на финансирование лечебно-профилактической помощи населению в соответствии с базовой программой ОМС равнялись примерно 3,5% ВВП.

Таблица 7

Таблица 8

Изменение расходов государства на отрасли социально-культурной сферы (в % к ВВП)

| 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | |

| Здравоохранение | 2,9 | 2,5 | 3,7 | 3,9 | 2,9 | 3,1 | 3,4 |

| В том числе государственный бюджет | 2,9 | 2,5 | 3,1 | 3,2 | 2,4 | 2,5 | 2,8 |

| Обязательные страховые взносы юр. лиц | - | - | 0,6 | 0,7 | 0,5 | 0,6 | 0,6 |

| Образование, финансируемое из госбюджета | 3,6 | 3,6 | 4,1 | 4,5 | 3,4 | 3,7 | 4,1 |

| Культура, искусство, СМИ | 0,5 | 0,6 | 0,6 | 0,8 | 0,6 | 0,5 | 0,6 |

Поэтому оказалось невозможным полностью отказаться от старого, затратного принципа финансирования, когда средства выделяются медицинским учреждениям на покрытие отдельных статей расходов. Недостаток средств означает, что часть статей расходов финансируется по мере возможностей, либо не финансируется вообще.

Но если вследствие экономической необходимости сохраняется старый принцип финансирования медицинских учреждений, то совсем не обязательно торопиться с передачей бюджетных средств фондам ОМС. В результате в большинстве регионов текущая деятельность лечебных учреждений финансировалась как фондами ОМС (за счет страховых взносов юридических лиц), так и органами управления здравоохранением (за счет бюджета). При этом за счет средств, аккумулируемых фондами ОМС, приходилось либо финансировать только часть больниц и поликлиник, либо оплачивать только часть их услуг.

Показательно, что именно в тех регионах, где руководители органов исполнительной власти поддерживали проведение реформы, возникло достаточное число страховых компаний, и из бюджета перечислялись средства в фонды ОМС в качестве страховых взносов за неработающее население. А там, где чиновники не прикладывали усилий или тормозили внедрение элементов системы ОМС, никакой закон не помог. Так что все определялось раскладом сил на местах, уровнем осознания чиновниками новых возможностей реализации своих интересов, то есть их административными способностями – но не по отношению к реализации закона, а в извлечении выгод для себя из новых обстоятельств. Для части чиновников реформа действительно предоставила новые возможности извлечения ренты из своего положения.

Таким образом, система обязательного медицинского страхования, предусмотренная законодательством, не была реализована в полном объеме. Реформа оказалась фрагментарной и частичной. Хотя и были осуществлены некоторые структурные преобразования в системе финансирования здравоохранения, не удалось реализовать ряд важных принципов страховой медицины:

· нет конкуренции между страховщиками; страховые медицинские компании во многих регионах не были созданы, а там, где они есть, имеет место, скорее разделение сфер влияния между компаниями, чем конкуренция;

· нет конкуренции между лечебно-профилактическими учреждениями:

· для пациента на практике затруднено право выбора врача и лечебно-профилактического учреждения;

· и у страховщиков, и у лечебно-профилактических учреждений, и у врачей пока нет стимулов к более эффективному использованию ресурсов; механизм финансирования по-прежнему носит затратный характер

Недостаточная продуманность реформ в здравоохранении, отсутствие последовательности в проводимой политике, несогласованность действий разных субъектов реформы порождены не только условиями экономического и политического кризисов. Причины нужно искать в том, что реформирование здравоохранения происходило в условиях проведения масштабных экономических и политических реформ, и безотносительно к успешности указанных реформ это порождало проблемы для здравоохранения. Об этом свидетельствует опыт Китая. Политическая ситуация здесь несравнимо стабильнее, чем в других постсоциалистических странах, экономика устойчиво растет. И, тем не менее, судя по оценке самих китайских исследователей, организация и финансирование здравоохранения в Китае находится в беспорядочном состоянии, нет согласованной и последовательной политики центрального правительства в области здравоохранения, что связано с проведением в стране экономических и политических реформ.

В течение 1995-199б гг. фрагментарность введения ОМС и региональная дифференциация фактически сложившихся в 1994 г. переходных моделей ОМС сохранились без существенных изменений. Лишь в нескольких регионах продолжалась работа по развитию нормативно-правовой базы ОМС и расширению круга организаций и медицинских услуг, включаемых в систему ОМС. В большинстве регионов реформа была приостановлена. Причина заключается в конфликте интересов.

При широкомасштабном внедрении ОМС обнаружились пробелы в его нормативно-правовой базе. Основные составляющие нового механизма взаимоотношений между населением, предприятиями, государственными органами, страховыми организациями, медицинскими учреждениями не были достаточно отработаны. Это привело к многочисленным коллизиям между фондами ОМС и страховыми компаниями, с одной стороны, и медицинскими учреждениями – с другой, в связи с условиями и порядком финансирования их деятельности.

Но более серьезными стали конфликты между органами управления здравоохранением и фондами ОМС. В результате проведенных преобразований существенно сократились размеры средств, поступающих в непосредственное распоряжение медицинских чиновников. Часть финансовых потоков пошла мимо них: через фонды ОМС и страховые компании. При этом, как уже говорилось, права и ответственность органов управления здравоохранением и фондов ОМС не были четко разграничены, что в условиях фрагментарности введения ОМС усугубляло проблему.

Все это и послужило основой конфликта интересов региональных органов управления здравоохранением и фондов ОМС. Болезненную реакцию у медицинских чиновников и работников лечебных учреждений стала вызывать финансово-кредитная политика фондов ОМС, в частности, размещение средств на депозитах, затраты на приобретение фондами зданий, автомобилей, компьютеров и т.п., и более высокий уровень доходов сотрудников фондов и страховых медицинских организаций.

По мнению критиков реформы неоправданно высоки расходы на содержание исполнительных дирекций федерального и территориальных фондов ОМС: в 1994 г. они равнялись 4,4% от объема страховых взносов предприятий; в 1995 г. – 4,8%. Страховые медицинские организации оставляли в 1994 г. на ведение дел по ОМС 5,6% от объема проходящих через них средств, а в 1995 г. – 3,9%.

Следует отметить, что в сравнении с другими государствами такой уровень административных расходов не слишком высок. В странах ОЕСР в 1990 г. административные расходы составляли в среднем около 5% затрат на здравоохранение, в США – около 15%, в Великобритании в 1992 г. – примерно 7% от средств региональных бюджетов здравоохранения [32].

Рост административных издержек – неизбежность при проведении реформ. Для повышения результативности работы новой системы финансирования и организации здравоохранения необходима соответствующая инфраструктура: компьютерные сети, финансовая документация, отчетность, практика, отработанные методы бухгалтерского учета и контроля, подготовленные кадры. Когда все это стали создавать – появились обвинения, что средства тратятся не на то, что надо, и лучше было бы их потратить, например на медикаменты. Для успеха реформ необходим рост финансирования отрасли. Но на подготовительном этапе реформы, на этом не акцентировалось внимание, а реакция на рост издержек стала особенно болезненной, поскольку в российской ситуации, когда финансирование сокращается, неизбежный из-за проведения реформы рост административных расходов выглядит как неоправданное отвлечение средств. Позитивные результаты от деятельности новых субъектов в системе здравоохранения, связанные прежде всего с контролем за качеством медицинской помощи и за рациональным использованием имеющихся ресурсов, не успели проявиться с достаточной определенностью и не уравновешивают затрат на содержание этих организаций.

Весной 1995 г. Минздравмедпром РФ попытался добиться внесения изменений в закон о медицинском страховании. В случае их принятия федеральный и территориальные фонды ОМС лишились бы своей самостоятельности и были бы подчинены органам здравоохранения. Это означало бы свертывание реформы и возврат к государственной системе здравоохранения. Но этот законопроект в Государственной Думе не прошел. После острых обсуждений реформы зимой и весной 1995 г. летом и осенью количество критических выступлений в средствах массовой информации резко уменьшилось. Фонды ОМС, в свою очередь, почти вдвое сократили долю расходов на содержание своего аппарата, размеры которых вызывали особое раздражение. Они, по всей видимости, стали в большей мере делиться с органами здравоохранения своими доходами в разных формах и тем самым пригасили их воинственный пыл. Был принят федеральный закон о тарифах страховых взносов в Пенсионный фонд РФ, Фонд социального страхования РФ, Государственный фонд занятости населения РФ и в фонды обязательного медицинского страхования на 1996 год [6].

Тем не менее, в 1996 г. была вновь предпринята попытка пересмотра существующей модели обязательного медицинского страхования. Осенью правительство внесло в парламент новый законопроект о внесении изменений и дополнений в закон о медицинском страховании. Законопроект отражал, прежде всего, интересы работников органов управления здравоохранением. Он предполагал замену элементов рыночного регулирования в системе ОМС государственным регулированием. Негосударственные страховые организации должны были быть исключены из числа субъектов ОМС. Территориальные фонды ОМС, которые являются независимыми субъектами ОМС, предполагалось превратить в учреждения, подведомственные органам исполнительной власти. Фактически законопроект был ориентирован на воссоздание в новой форме государственной системы здравоохранения. Проблемы, порожденные непоследовательностью и фрагментарностью осуществления реформы здравоохранения, предполагалось решить путем отказа от принципов страховой медицины как основы организации здравоохранения в рыночной экономике.

Уже сам факт внесения правительством указанного законопроекта был воспринят в некоторых субъектах РФ как разрешение провести желаемые для медицинских чиновников изменения в модели ОМС. В декабре 199б г. в Республике Марий Эл по инициативе правительства республиканский фонд ОМС исключил страховые медицинские организации из системы финансирования ОМС.

Новые группы специальных интересов в здравоохранении – страховые медицинские компании и фонды ОМС – сумели организовать коллективные действия против принятия законопроекта. И им удалось приостановить процесс его рассмотрения в парламенте.

В целом в сфере здравоохранения сложилась ситуация примерного равновесия сил между тремя группами специальных интересов: медицинскими чиновниками, фондами ОМС и страховыми медицинскими организациями. Выбор дальнейшего направления реформирования будет определяться борьбой и взаимодействием этих групп. Интересы населения и даже интересы врачей при этом почти не представлены.

ПОРЯДОК НАЧИСЛЕНИЯ И ЛЬГОТЫ

В соответствии с нормативными документами для предприятий, организаций, учреждений и иных хозяйствующих субъектов независимо от форм собственности страховой тариф взносов на обязательное медицинское страхование установлен в размере 3,6% по отношению к начисленной оплате труда по всем основаниям в следующем соотношении:

- в Федеральный Фонд - в размере 0,2%;

- в территориальные Фонды - в размере 3,4%.

На основании нормативных актов плательщиками взносов в Фонды обязательного медицинского страхования являются:

- предприятия, учреждения, организации;

- филиалы и представительства иностранных юридических лиц (по выплатам как российским, так и иностранным гражданам);

- крестьянские (фермерские) хозяйства;

- родовые семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования;

- граждане, занимающиеся предпринимательской деятельностью без образования юридического лица;

- граждане, занимающиеся в установленном порядке частной практикой: адвокаты, частные детективы, частные охранники, нотариусы;

- граждане, использующие труд наемных работников;

- лица творческих профессий, не объединенные в союзы [27].

В соответствии с п.4 Положения страховые взносы в Фонды обязательного медицинского страхования производятся плательщиками в установленных законодательством РФ размерах по отношению к начисленной оплате труда по всем основаниям, в том числе по договорам подряда и поручения, из которой в соответствии с законодательством РФ осуществляются отчисления на обязательное медицинское страхование. Не начисляются страховые взносы на выплаты, не являющиеся оплатой труда, в частности, на материальную помощь, дивиденды по акциям, ссуды работникам и т.п.

Крестьянские (фермерские) хозяйства, родовые (семейные) общины малочисленных народов Севера на основании Постановления Правительства РФ от 06.10.94 № 1139 уплачивают страховые взносы в Фонды обязательного медицинского страхования с сумм доходов, полученных за истекший календарный год.

Отчисления в Фонды обязательного медицинского страхования от затрат на оплату труда работников, включаемых в себестоимость продукции по элементу “Затраты на оплату труда”, включаются в себестоимость продукции.

От уплаты взносов на обязательное медицинское страхование освобождены общественные организации инвалидов, находящиеся в собственности этих организаций предприятия, объединения и учреждения, созданные для осуществления их уставных целей.

При проведении избирательных кампаний в ФС РФ, представительные и исполнительные органы государственной субъектов РФ и органы местного самоуправления страховые взносы в Фонды обязательного медицинского страхования не начисляются на:

- средства избирательных фондов кандидатов в депутаты федеральных органов государственной власти, представительных и исполнительных органов государственной власти субъектов РФ и органов местного самоуправления, полученные и израсходованные на проведение избирательных кампаний, а также учтенные в установленном порядке;

- доходы, получаемые от избирательных комиссий членами избирательных комиссий, осуществляющими свою деятельность в указанных комиссиях не на постоянной основе;

- доходы, получаемые физическими лицами от избирательных комиссий, а также из избирательных фондов кандидатов в депутаты и избирательных фондов избирательных объединений за выполнение указанными лицами работ, непосредственно вязанных с проведением избирательных кампаний.

Страховые взносы в фонды ОМС не начисляются на фонд оплаты труда иностранных физических лиц, привлекаемых на период реализации целевых социально-экономических программ (проектов) жилищного строительства, создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей, осуществляемых за счет займов, кредитов и безвозмездной финансовой помощи, предоставляемых международными организациями и правительствами иностранных государств, иностранными юридическими и физическими лицами в соответствии с межправительственными и межгосударственными соглашениями, а также соглашениями, подписанными по поручению Правительства РФ уполномоченным им органами государственного управления [27].

От уплаты страховых взносов в Фонд обязательного медицинского страхования РФ по денежному довольствию военнослужащих, лиц рядового и начальствующего состава освобождены те же министерства и ведомства, что и от платежей Фонд социальной защиты.

Инструкцией о порядке взимания и учета страховых взносов на обязательное медицинское страхование, предусмотрены следующие сроки уплаты страховых взносов в Фонды обязательного медицинского страхования:

- все плательщики, являющиеся работодателями, уплачивают страховые взносы один раз в месяц в срок, установленный для получения заработной платы за истекший месяц;

- граждане уплачивают страховые взносы с тех видов доходов и в те сроки, которые установлены для них законодательством РФ о подоходном налоге с физических лиц;

- физические лица, нанимающие граждан по договорам, уплачивают страховые взносы ежемесячно до 5 числа месяца, следующего за месяцем выплаты заработка этим гражданам;

- крестьянские (фермерские) хозяйства и родовые (семейные) общины малочисленных народов Севера с 01.01.95 уплачивают страховые взносы один раз в год не позднее 1 апреля следующего года.

На основании п.9 Положения к плательщикам, нарушающим порядок уплаты страховых взносов, до 17 августа 1999 года, то есть до введения части первой Налогового кодекса, применялись следующие финансовые санкции:

- за отказ работодателя от регистрации в качестве плательщика страховых взносов - штраф в размере 10% причитающихся к уплате сумм страховых взносов;

- за непредставление в установленные сроки расчетной ведомости по страховым взносам - штраф в размера 10% от причитающихся к уплате в отчетном квартале сумм страховых взносов;

В соответствии с п.10 Положения о порядке уплаты страховых взносов в Фонды обязательного медицинского страхования при взыскании в бесспорном порядке с работодателей заниженных страховых взносов, недоимок и штрафов Фонды обязательного медицинского страхования пользуются правами, предоставленными налоговым органам РФ по взысканию не внесенных в срок налогов. Эти права до 1 января 2001 года, то есть до введения в действие части второй Налогового кодекса, реализовывались:

- исполнительной дирекцией Федерального Фонда обязательного медицинского страхования в лице исполнительного директора;

- территориальными Фондами обязательного медицинского страхования в лице своих исполнительных директоров;

- руководителями филиалов территориального Фонда обязательного медицинского страхования в соответствии с положением о филиале, утверждаемом исполнительным директором территориального фонда.

В соответствии с п.11 Положения о порядке уплаты страховых взносов в Федеральный и территориальные Фонды обязательного медицинского страхования контроль за своевременным и полным перечислением страховых взносов в Фонды обязательного медицинского страхования осуществляются совместно Федеральным и территориальным Фондами обязательного медицинского страхования и органами государственной налоговой службы РФ. Филиалы территориальных Фондов обязательного медицинского страхования вправе осуществлять контроль за сбором страховых взносов на обязательное медицинское страхование со всех страхователей города (района) самостоятельно, без участия органов государственной налоговой службы РФ [27].

III . ОСОБЕННОСТИ ФИНАНСИРОВАНИЯ ЗДРАВООХРАНЕНИЯ

1992

1993

1994

% к ВВП

Таким образом, Россия в 1990 г. занимала среди стран мира не лучшее место по уровню расходов на здравоохранение. Поэтому повышение макроэкономической пропорции до 4,5% ВВП оправдано.

1992 г 1994 г

Рис. 8. Структура расходов на здравоохранение

На основе сравнительного и ретроспективного анализа учеными сделан вывод о закономерном характере роста затрат на здравоохранение. Согласно экономическому закону возвышения потребностей по мере экономического роста удовлетворение одних потребностей порождает другие, более сложные. К их числу были отнесены и потребности в услугах здравоохранения. Отрасль нацеливается на возможно более полное удовлетворение потребностей населения в лечебной и профилактической медицинской помощи. При этом такое расходование ресурсов носит объективный с социальных и экономических позиций характер. Оно обеспечивает увеличение человеческого капитала, самоокупаемое и доходное. Сохранение в СССР невысокого уровня финансирования здравоохранения было признано многими учеными как противоречие общественным тенденциям. Этот факт приобрел еще в 80-е годы ярко выраженную социальную, политическую и экономическую окраску. Еще более он значим сейчас, когда по-разному интерпретируется в оценках складывающейся в России социально-экономической и политической ситуации, содержащихся в программах и заявлениях партий и политических движений.

Анализ данных таблицы 7 показывает, что в период 1992-94 гг. произошло не просто увеличение доли ВВП, направляемой на нужды здравоохранения, но и существенное изменение источников формирования его финансовой базы. Прежде всего, изменились роль и значение консолидированного бюджета в общих расходах на здравоохранение. Еще в 1992 г. консолидированный бюджет составлял свыше 73% затрат, а в 1994- 68,8%. Но в % от ВВП консолидированный бюджет вырос с 2,6% до 3,13% в 1994 г. Следовательно, если говорить о пропорциях ВВП, то роль и значение консолидированного бюджета выросли, что видно из данных табл. 2, которые характеризуют, прежде всего, тенденцию роста всех социальных расходов консолидированного бюджета: в % к ВВП она выросла с 7,6 в 1992 г. до 9,3 в 1994 г., или на 1,7 процентных пункта. При этом доля здравоохранения во всех социальных расходах консолидированного бюджета незначительно снизилась, что не повлияло на увеличение доли здравоохранения в ВВП.

Основную роль в увеличении макроэкономических пропорций формирования ресурсной базы здравоохранения сыграли внебюджетные средства фонда обязательного медицинского страхования. Как видно из данных таблиц 9 и 10, еще в 1992 г. внебюджетные фонды обязательного медицинского страхования отсутствовали и возникли лишь в 1993 г. Этому событию предшествовала большая работа по теоретическому обоснованию их необходимости, организационной проработке конкретных экономических форм и механизма реализации [31].

Как уже отмечалось выше, попытки увеличить ресурсную базу здравоохранения предпринимались в нашей стране еще в конце 80-х годов. Но в рамках существовавшей в то время социально-экономической системы эти попытки не увенчались успехом, так как развитие здравоохранения не было поставлено в число приоритетных задач, а в жесткой конкуренции потребителей государственного бюджета здравоохранение оказалось в числе отраслей, финансировавшихся "остаточным" методом.

Таблица 10

Социальные расходы сводного бюджета (в % и ВВП)

| 1992 | 1994 | Изменения за 1993-94 гг. | |

| Консолидированный бюджет: – все социальные расходы | 7,6 | 9,3 | +1,7 |

| В т. ч. на здравоохранение | 2,6 | 3,13 | +0.53 |

| Доля здравоохранения В социальных расходах | 34,21 | 33,66 | -0,55 |

| Федеральный бюджет: – все социальные расходы | 2,3 | 1,7 | -0,6 |

| В т. ч. на здравоохранение | 0,47 | 0,41 | -0,06 |

| Доля здравоохранения В социальных расходах | 20,4 | 24,1 | +3,7 |

| Территориальные бюджеты: - все социальные расходы | 5,3 | 7,6 | +2,3 |

| - в т. ч. на здравоохранение | 2,13 | 2,72 | +0,59 |

| Доля здравоохранения в социальных расходах | 40,2 | 35,8 | -4,4 |

| Внебюджетные фонды: - все социальные расходы | 6,0 | 8,4 | +2,4 |

| В т. ч. на здравоохранение | - | 0,97 | +0,97 |

| Доля здравоохранения в социальных расходах | 0 | 11,2 | 40,4 |

| Сводный бюджет: все социальные расходы | 13,6 | 17,7 | +4,1 |

| В т. ч. на здравоохранение | 2,6 | 4,1 | +1,5 |

| Доля здравоохранения в социальных расходах | 19,1 | 23,2 | 36,6 |

| Доля здравоохранения во всех социальных расходах | 19,1 | 23,2 | 36,6 |

Нужно было искать иную форму мобилизации ресурсов. Для здравоохранения этот вывод был усилен развитием рыночных отношений, внедрением в экономическую жизнь таких категорий, как стоимость рабочей силы, рынок труда и капитала, маркетинг, платежеспособный спрос и т. д. Опыт зарубежных стран, достигших заметных успехов в охране здоровья населения, подсказывал целесообразность восстановления существовавшей когда-то в России страховой системы. Были предложены модели мобилизации финансовых ресурсов для здравоохранения путем их включения в себестоимость продукции. По этому пути в свое время пошли европейские страны, Канада и другие страны.

Первоначальный замысел состоял в том, чтобы добиться увеличения ресурсов здравоохранения на основе постепенного развития многоканальности источников финансирования. Привлекать для этого средства предприятий путем воссоздания обязательного и расширения добровольного медицинского страхования работников. Привлекать средства населения на основе некоторой либерализации хозрасчетной деятельности бюджетных учреждений здравоохранения, создания медицинских кооперативов, снятия необоснованных ограничений частной медицинской практики; добровольных пожертвований.

Исходной посылкой служило положение о том, что на нужды здравоохранения следует тратить не менее 5% ВВП. Лишь с достижением указанного значения ресурсной базы здравоохранение начинает отвечать требованиям простого и расширенного воспроизводства, складывающимся условиям функционирования современных производительных сил и соответствовать потребностям людей в более продолжительной и качественной жизни. Расходы на здравоохранение - это элемент стоимости жизни и стоимости рабочей силы. Введение обязательного медицинского страхования в России легализовало этот постулат.

С социальной и экономической точек зрения, введение обязательного медицинского страхования (ОМС) имеет принципиальное значение.

Во-первых, признается участие затрат на охрану здоровья в формировании стоимости рабочей силы, а сам способ мобилизации ресурсов на нужды здравоохранения из сферы распределения и перераспределении переносится (хотя и частично) в сферу производства.

Во-вторых, в перспективе развитие правовой базы ОМС позволит работодателю стать одним из участников экономических отношений по поводу здоровья наемных работников, ответственным за его состояние. Ясно, что это положение будет иметь, по существу, стратегическое значение для дальнейших судеб здравоохранения. Оно позволяет в дальнейшем повысить роль профилактики в укреплении здоровья непосредственно на рабочих местах, используя для этого экономические рычаги (освобождение предприятий, учреждений, обеспечивающих решение оздоровительных задач и осуществляющих научные исследования в области здравоохранения, от налогов, сборов, пошлин).

В рамках макроэкономического анализа отметим, что средства обязательного медицинского страхования возникли в 1993 г. и составили 0,42 % ВВП. Вместе с ростом консолидированного бюджета эти два основных источника в 1993 г. увеличили финансовую базу здравоохранения. В 1994 г. средства ОМС сыграли решающую роль в том, чтобы не только сохранить выросшую в 1993 г. до 3,7% ВВП долю сводного бюджета, но и еще более ее повысить - до 4,1%. В 1994 г. роль консолидированного бюджета в формировании ресурсов здравоохранения снизилась с 3,35% до 3,13%, или на 0,22 процентных пункта, то есть произошло частичное замещение бюджетных средств средствами обязательного медицинского страхования. Если говорить о количественной мере замещения, то она может характеризоваться как 6,6%. То есть в 1994 г. снижение расходов на здравоохранение из консолидированного бюджета на 6,6% (или 0,22 процентных пункта ВВП) было компенсировано ростом расходов из фондов ОМС на те же 0,22 процентных пункта ВВП, или 42% прироста всех средств ОМС. Уже в 1994 г. доля ОМС составила 20,3% всех расходов на здравоохранение, или 22,6 % сводного бюджета.

Внебюджетные фонды ОМС, возникнув в 1993 г., обеспечили в этот же год прирост расходов на здравоохранение на 0,42% ВВП, а в 1994 г. еще на 0,5%. В итоге двух лет прирост расходов за счет внебюджетных фондов составил 0,92% ВВП. В целом расходы на здравоохранение сводного бюджета приросли на 1,5% ВВП, в том числе за счет прироста консолидированного бюджета - на 35,3%, а за счет внебюджетных фондов - на 64,7%.

Столь значительный рост государственных расходов на здравоохранение отчасти компенсировал снижение расходов на эти цели предприятий и других юридических и физических лиц.

Важное структурное изменение, произошедшее в последние годы, – повышение роли государственных источников финансирования здравоохранения. Сводный бюджет в 1992 г. составлял 73,5% всех финансовых поступлений на здравоохранение, а в 1994 – 89,8%.

Представляют интерес и макроэкономические характеристики расходов на здравоохранение. Сопоставление их величины с валовым внутренним продуктом свидетельствует об ошибочности распространенного мнения о том, что масштабы государственного участия в финансировании здравоохранения снижаются. В 1993-94 гг. снизились лишь расходы федерального бюджета с 0,47% ВВП до 0,37%. Однако это снижение было перекрыто как увеличением расходов территориальных бюджетов, так и внебюджетного фонда обязательного медицинского страхования.

Роль других (или прочих) источников формирования ресурсной базы здравоохранения понизилась. В настоящее время нет возможности обосновать подробные расчеты этого канала поступления средств. Известно лишь, что за 1992-94 гг. все социальные расходы предприятий уменьшились более чем вдвое.

Таблица 11.

Объем платных услуг, оказанных населению

учреждениями здравоохранення

| 1985 | 1990 | 1992 | 1993 | 1994 | |

| Всего млн. руб. в фактически действовавших ценах | 134.8 | 408.1 | 5408.3 | 72520.9 | 416193,2 |

| На одного жителя. | 1 | 3 | 36 | 488 | 2086 |

| В % общему объему платных услуг населению | 0,5 | 0,9 | 1,6 | 1,8 | 1,9 |

Представляется вполне достоверным, что пропорционально уменьшились расходы предприятий на нужды здравоохранения. Средства же населения на приобретение платных услуг, оказываемых учреждениями здравоохранения, выросли незначительно и составили в 1994 г. всего 1,5% расходов из всех источников [31].

Экспертно принято равномерное снижение роли других (прочих) источников с 0,93% ВВП в 1992 г. до 0,69% ВВП в 1993 г. и до 0,46% в 1994 г. Эта цифра может быть уточнена, однако масштабы уточнения, скорее всего, будут незначительными. Лишь с глубокой проработкой проблемы "теневой экономики" вообще и в здравоохранении в частности, можно будет внести некоторые более заметные коррективы в данную проблему.

Данные таблицы 10 среди вышеописанных макроэкономических характеристик свидетельствуют и об изменении соотношения между федеральным бюджетом и бюджетом территорий (в рамках консолидированного бюджета).

В 1992 г. их доли составляли соответственно 18 и 82% консолидированного бюджета. За 1993 г. расходы на здравоохранение территориальных бюджетов выросли на 0,87% ВВП. Но в 1994 г. они сократились на 0,24% ВВП. В итоге за два года получен прирост доли (в ВВП) расходов консолидированного бюджета.

Рассматриваемое структурное изменение также не является самоцелью. Федеральные органы власти сознательно формируют новую позицию региональных органов управления, их экономическую самостоятельность в организации охраны здоровья людей. Ориентация в основном на собственные средства создает в регионах мотивационный механизм выбора такой стратегии развития сети учреждений, проведения мер профилактики и т. д., которые бы соответствовали особенностям социально-гигиенической ситуации в регионе. И в дальнейшем государство сохранит за собой заметную роль в его организации, но его функции заметно трансформируются. Центральные органы сосредоточат усилия на выполнении функции государственного заказчика по федеральным программам здравоохранения, координатора федеральных программ касающихся охраны здоровья населения. Эти функции особенно важны для обеспечения рационального взаимодействия министерств и ведомств, организаций и учреждений в деле охраны здоровья населения.

Развиваясь как медико-индустриальный комплекс, система охраны здоровья требует проведения единой научно-технической политики в производстве и эксплуатации обходимого оборудования, лекарств и изделий медицинского назначения. В связи с этим особая роль будет надлежать Центру в обеспечении развития медицин технологий, подготовке кадров. Таким образом, деятельность государственных служб сосредоточится на стратегических направлениях развития медико-индустриального комплекса.

Снижение роли федерального бюджета в консолидированном бюджете здравоохранения компенсируется повышением роли местных органов власти в финансировании медицинской помощи. Экономическая самостоятельность регионов, ориентация в основном на собственные средства и экономические ресурсы создают мотивационный механизм выбора оптимальных региональных программ в части структуры медицинской помощи. Региональные органы власти призваны взвешивать потребности селения и возможности, которыми располагает регион. Ясно, что в силу ограниченности ресурсов абсолютно все потребности населения удовлетворить невозможно. Возникает задача оптимизации распределения ограниченных ресурсов, использования в управлении ресурсами здравоохранения социальных оценок, выбора приоритетов. В этой связи встает задача разработки научных основ селективной политики в здравоохранении, обоснования приоритетов. Ожидаемый эффект от этого направления реформ состоит в стимулировании структурной перестройки медицинской помощи - значительное увеличение роли первичного, амбулаторно-поликлинического звена, что будет соответствовать исправлению существующей гипертрофии медицинской помощи в сторону стационарной.

В здравоохранении России в период 60-80 годов расходование ограниченных государственных средств развивалось ориентированно преимущественно на экономически малоэффективные дорогостоящие вмешательства уровне специализированных клиник, в то время как весьма эффективные и относительно дешевые вмешательства в районной системе здравоохранения, особенно в сельской местности, не получали достаточного финансирования

Одна из задач политики здравоохранения на современном этапе состоит в том, чтобы обеспечить приоритет районной (местной) системы оказания медицинской помощи. Решение этой задачи исходит не только из прозаической реальности - ограниченных финансовых возможностей общества по содержанию системы медицинского обслуживания, определяемых утвержденным на основе консенсуса социальным стандартом. Ясно, что наибольший эффект может быть получен в том случае, если эти чрезвычайно ограниченные средства будут потрачены таким образом, чтобы в первую очередь удовлетворить потребности населения в амбулаторно-поликлинической помощи на относительно недорогие медицинские вмешательства.

Таблица 12.

Численность госпитализированных больных в РФ на 100 жителей

| 1950 | 1960 | 1970 | 1985 | 1990 | 1991 | 1992 | 1993 | 1994 | |

| Городское население | 15,2 | 19,1 | 20,0 | 20,9 | 22,0 | 19,5 | 18,9 | 20,0 | 20,0 |

| Сельское Население | 7,1 | 16,2 | 21,7 | 26,8 | 25,1 | 25,0 | 23,4 | 25,0 | 25,0 |

| Все население | 10,6 | 17,8 | 21,2 | 25,2 | 22,8 | 21,8 | 21,0 | 21,6 | 21,6 |

Но и в 1992-94 гг. уровень госпитализационной активности достиг 21,6%, что выше, чем в большинстве развитых стран. Так что ожидаемый эффект реформирования здравоохранения - усиление роли местных органов в формировании рациональной структуры медицинской помощи – в 1994 году не был достигнут.

Одним из важных вопросов экономики здравоохранения является определение структуры расходов на здравоохранение с определением той доли расходов, которые приходятся на первичное звено (амбулаторно-поликлинические учреждения) и стационар. Этот вопрос актуален для нашей страны с определением стратегии расходования ограниченных средств. Мировая практика показала, что до начала промышленной революции в здравоохранении на стационары тратилась подавляющая часть средств - примерно 80%.

В результате промышленной революции в здравоохранении удалось переместить часть средств на первичное звено. Но и сейчас на стационарную помощь тратится 60% всех ресурсов без какого-либо ущемления интересов пациентов. Это направление экономической реформой в здравоохранении нашей страны частично реализуется в ускорении развертывания новых типов организации медицинской помощи.

Так, число дневных стационаров при лечебно-профилактических учреждениях общей сети увеличилось с 804 в 1990 г. до 1210 в 1994 г., а число коек в них с 11,7 до 21,4 тысяч. Число стационаров (отделений, палат) дневного пребывания в больницах возросло с 281 до 370 в 1994 г., а число коек в них - с 8028 до 9947. Число учреждений, имеющих стационары на дому, возросло с 404 до 552 (10,75). На этом фоне взвешенно следует оценивать факт снижения обеспеченности населения больничными койками. Ожидается, что по мере развертывания экономической реформы в здравоохранении потребность в больничных койках, а, следовательно, капитальных вложений на расширение их числа будет снижаться. Это будет происходить в силу того, что население будет шире пользоваться альтернативной медицинской помощью, и на этой основе удастся сократить уровень госпитализации населения до нормальной величины, диктуемой объективными потребностями населения. Как показывает международный опыт, эта цифра может составлять 14-15%.

Таблица 13.

И сопоставимых ценах

| 1990 | 1992 | 1994 | 1994 к 1990 | в % к 1992 | |

| Всего затрат на здравоохранение, млрд. руб. в текущих ценах. | 21,5 | 636,2 | 28362 | 1320 | 458,7 |

| В сопоставимых ценах | 21,5 | 9,4 | 13,7 | 63,7 | 145,7 |

| Физический объем услуг, млрд. усл. Единиц | 1172,3 | 1112,5 | 1154,4 | 98,2 | 103,5 |

| Стоимость 1000 усл. единиц в текущих ценах | 18,3 | 571,9 | 24632 | 1346 | 4307 |

| В сопоставимых ценах 1990 г | 18,3 | 8,4 | 11,9 | 65,0 | 141,7 |

| В % к 1990 г | 100 | 46,1 | 65,0 | - | - |

| Расходы на душу населения, руб. в текущих ценах | 145,3 | 4291 | 19163 | 51312 | 4,465 |

| В сопоставимых ценах 1990 г | 145,3 | 63,2 | 64,2 | - | 101,5 |

| В % к 1990 г | 100 | 43,5 | 44,2 | - | - |

С ускорением реформирования здравоохранения можно ожидать повышения роли первичного звена. Финансовые пропорции распределения ресурсов между стационаром и амбулаторно-поликлиническим звеном в дальнейшем должны измениться. Промышленная революция в здравоохранении, осуществляемая в странах с развитой рыночной экономикой, способствовала значительному повышению доли амбулаторно-поликлинического звена в общих расходах здравоохранения. Развитие профилактики, обнаружение заболеваний на начальных стадиях будут способствовать дальнейшему увеличению доли амбулаторно-поликлинического звена в общей сумме расходов на здравоохранение. Этот фактор, равно как и укрепление районной системы здравоохранения будет способствовать перемещению финансовых потоков с федерального на местный уровень, возрастанию доли средств субъектов федерации в консолидированном бюджете.

Макроэкономическая характеристика формирования ресурсов здравоохранения дополняется анализом величины среднедушевых расходов в текущих и сопоставимых ценах.

Это важно и для динамических расчетов, и для различных сопоставлений. За 1991-94 гг. все расходы на здравоохранение выросли в текущих ценах в 1320 раз, с учетом же индекса цен расходы на здравоохранение сократились примерно на одну треть. В расчете на душу населения расходы на здравоохранение составили в 1994 г. 191,6 тыс. руб., или примерно 64% от уровня 1990 года [31].

Макроэкономический анализ состояния здравоохранения включает также рассмотрение структуры расходов и ее изменение. В этом аспекте период последних лет отличается наибольшими изменениями. Как показывают приведенные в табл. 8 данные, наиболее заметное изменение претерпела в структуре расходов заработная плата: ее доля упала более чем вдвое, что связано не в последнюю очередь со снижением уровня оплаты труда медицинских работников. Одновременно с этим выросли расходы, связанные с начислениями на заработную плату, что является общей характерной чертой переходной экономики России.

Из других характерных черт следует отметить снижение доли затрат на питание, приобретение мягкого инвентаря, а также увеличение доли хозяйственных расходов (включая сильно вздорожавшие тарифы на энергию, воду, коммунальные нужды) и расходов по приобретению оборудования и инвентаря, также сильно вздорожавших [31].

Важным аспектом анализа состояния финансирования здравоохранения являются международные сравнения, в частности, величины расходов на здравоохранение в расчете на душу населения. Трудности такого рода сравнений связаны с обеспечением сопоставимости полученных данных.

В таблице 9 приведены расчетные данные о величине расходов на здравоохранение в целом по стране и в расчете на душу населения в долларах США. В основу расчетов взяты данные Госкомстата России по программе международных сопоставлений и приведенные выше расчеты затрат на здравоохранение и их доли в ВВП. Не вдаваясь в полемику с Госкомстатом России о корректности расчетов ВВП, полученных в результате международных сопоставлений, отметим, что даже в первом приближении сравнение среднедушевых расходов на здравоохранение говорит не в нашу пользу. При этом со временем разрыв вырос [31]. Однако механически переносить на здравоохранение показатели покупательной способности, общие для всей экономики, на наш взгляд, нельзя, так как в России товары и услуги, относящиеся к здравоохранению, относительно дешевле, чем в США.

В этой связи, не проводя специальных исследований, сошлемся на мнение известного экономиста И.Бирмана, который доказал данный тезис в сравнительном анализе уровня жизни населения СССР и США. Им рассчитаны паритеты для товаров и услуг здравоохранения (рубль/доллар), равные для условий 80-х годов 0,117 – при советских весах и 0,400 при американских весах, в то время как официальный паритет до 1990 года составлял 0,52.

Таблица 17

Таблица 18

Таблица 20.

Структура поступлений финансовых средств

в филиал Фонда ОМС г. Радужного в 1994-2000 г

(тыс. руб.)

| 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | |

| Страховые взносы предприятий | 317,6 | 511,5 | 803,5 | 1029,8 | 826,7 | 1883,5 | 2686,0 |

| Страховые взносы частных предпринимателей | 5,7 | 51,7 | 85,3 | 128,3 | 124,6 | 134,8 | 174,3 |

| Платежи за неработающее население | - | 117,4 | 310,0 | 306,0 | 146,9 | 648,7 | 764,3 |

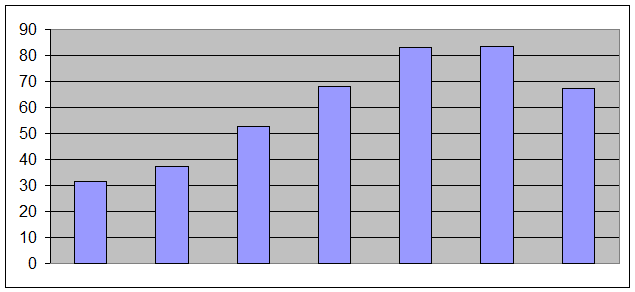

В 1994 г платежи из бюджета на страхование неработающего населения не поступали. Поэтому в этот год удельный вес страховых взносов работодателей составил 98,2%. С 1995 г начали поступать платежи из бюджета, доля их составляла от 13,3% до 25,9%. Таким образом, основным источником финансовых ресурсов являлись взносы страхователей-работодателей за работающих граждан, что представлено на рис. 8.

Таблица 21.

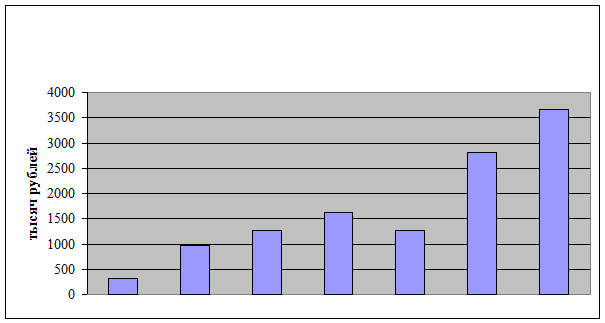

Динамика поступления в филиал Фонда ОМС

Рис. 8. Изменения структуры поступлений

В таблице 21 представлены данные по финансовым поступлениям в филиал Фонда ОМС, динамика фактического размера поступлений представлена на рис.9. Данные взяты из форм отчетности филиала фонда ОМС [Приложения 3, 4, 5].

1994 1995 1996 1997 1998 1999 2000

Рис. 9. Динамика поступления денежных средств в фактических ценах

Исследование номинального и реального объема поступлений показывают, что в фактических ценах размер страховых взносов, поступивших на счета филиала вырос в 1997 г. по сравнению с 1994 г. в 5 раз, в 1996 г. в 3,9 раза. Исключив влияние инфляционного фактора имеем снижение реального размера поступлений в 1996 году на 11,1% по сравнению с базисным 1994 г. В этом году, как известно, происходит задержка по выплате заработной платы работникам бюджетной сферы. В г. Радужном фонд оплаты труда этих работников составляет 50 %. Именно в 1996 г. происходит резкое увеличение удельной цены просроченных страховых взносов в 1,4 раза по сравнению с предыдущим годом. Динамика удельной цены просроченной задолженности страховых взносов представлена в таблице 22.

В 1997 году происходит наращивание объемов поступлений и практически приближается в сопоставимых ценах к уровню базисного года, составив 99,3 % от поступлений 1994г. Однако тенденция к росту реальных объемов поступлений страховых взносов прекратилась в условиях всеобщего кризиса 1998 г., когда объем реальных поступлений упал на 39 % .

Второй этап роста денежных поступлений начался в 1999 г. Темп роста номинального размера поступлений в 1999 г. составляет 223,9% по сравнению с предыдущим годом,

в 2000 г – 130,2% по сравнению с 1999г. Однако в сопоставимых ценах объем поступлений не превосходит данные базисного года и составляет лишь 70,3 % в 1999г. и 69,4% в 2000 г

1994 1995 1996 1997 1998 1999 2000

Рис. 10. Динамика поступления денежных средств в ценах 1994 г

При анализе показателей в реальных ценах прослеживается выраженная тенденция повышения поступлений в 1995 – 1997 гг. - I этап, докризисный,

в 1999 – 2000 гг. - II этап, послекризисный.

Поликлиника г. Радужного вошла в систему ОМС в июне 1995 г. Работодатели в соответствии с законодательством застраховали своих работников по обязательному медицинскому страхованию в страховых компаниях. Количество работающего населения, получившего полисы, составило в 1995 г. 5881 человек Администрация г. Радужного застраховала неработающее население в количестве 3032 человека. С каждым годом происходило увеличение количества по обеим категориям застрахованных, при этом к 2000 г, с вводом педиатрии в систему ОМС, количество застрахованного неработающего населения составило 9309 человек.

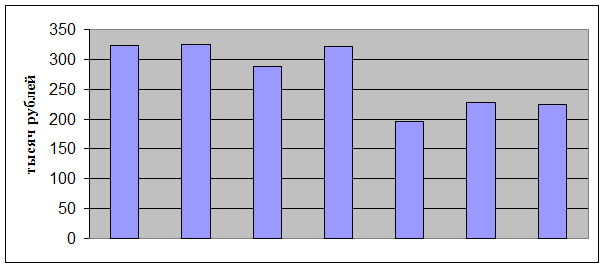

В таблице 22 представлены данные по фактическим поступлениям в фонды ОМС денежных средств в расчете на одного застрахованного работодателями и в расчете на одного застрахованного Администрацией г. Радужного.

Поступления за каждого работающего застрахованного превышают поступления за неработающего застрахованного от 3,5 раз в 1997 г, до 5,3 раза в 2000 г. Низкие тарифы, установленные для оплаты Администрацией за одного застрахованного, приводят к тому, что рост тарифов по оплате услуг поликлиники происходит крайне медленно. Тарифы по оплате услуг поликлиники остаются низкими, что в свою очередь не позволяет выплачивать медицинским работникам достойную заработную плату.

Таблица 22.

Размеры поступлений в расчете на одного застрахованного

| 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | |

| Количество застрахованных работающих | - | 5881 | 5221 | 5509 | 6218 | 6327 | 6527 |

| Количество застрахованных неработающих | - | 3032 | 4751 | 5058 | 5690 | 9089 | 9309 |

| Поступления на одного застрахованного работающего в год (руб.) | - | 95,8 | 170,2 | 210,2 | 153,0 | 319,0 | 438,2 |

| Поступления на одного застрахованного неработающего в год (руб.) | - | 38,7 | 69,2 | 60,5 | 2,6 | 71,4 | 82,2 |

В условиях кризиса неплатежей 1998 г усугубилась проблема нарастания сумм просроченной задолженности по уплате страховых взносов в Фонд ОМС. Если на 1 января 1995 г просроченная задолженность по филиалу составляла 277,5 тысяч рублей, то к 1998 г мы имели возрастание суммы задолженности до 1392,9 тысяч рублей, то есть в пять раз. Основными причинами высокого уровня просроченной задолженности являются общеэкономические проблемы и связанные с ними проблемы взаимных неплатежей.

Свыше 95% всей недоимки, накопленной по филиалу Фонда ОМС г. Радужного, составили предприятия оборонного комплекса, которым в свою очередь задолжало Министерство обороны РФ. В таблице 23 представлена динамика просроченной задолженности по страховым взносам.

1994 1995 1996 1997 1998 1999 2000

Рис. 11. Динамика задолженности по страховым взносам.

На рис. 12 представлена динамика поступления денежных средств в удельном отношении, то есть на одного застрахованного. Ярко выражено падение поступлений в 1998 году, обусловленное кризисом.

1995 1996 1997 1998 1999 2000

1995 1996 1997 1998 1999 2000

Рис. 12. Поступления на одного застрахованного

Эти факторы негативно отражаются на состоянии финансовых ресурсов филиала Фонда ОМС, усложняются взаимоотношения плательщиков и филиалом, возникает потребность в ужесточении контроля и применении санкций, таких как обращения к взысканию с неплательщиков через Арбитражный суд Владимирской области [Приложения 6, 7].

Анализ абсолютных показателей накопленной задолженности по страховым взносам целесообразно дополнить расчетом относительных величин. В качестве относительной величины можно предложить вычислить удельную цену накопленной задолженности:

Сумма накопленной задолженности на конец периода

У = ----------------------------------------------------------------------

План поступлений за период

Результаты вычислений представлены в таблице 23.

Таблица 23

Динамика удельной цены просроченной задолженности

| 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | |

| Просроченная задолженность по страховым взносам (тысяч рублей) | 131,3 | 277,5 | 616,8 | 966,6 | 1392,9 | 1847,5 | 2467,5 |

| План поступлений | 414,8 | 740,0 | 1170,4 | 1418,6 | 1675,2 | 2270,4 | 3670,6 |

| Удельная цена просроченных страховых взносов | 31,7 | 37,5 | 52,7 | 68,1 | 83,1 | 83,4 | 67,2 |

Исследования показали, что наиболее высокий показатель удельной цены отмечается в 1998 г – 83,1 рубля. Положительным моментом является наметившееся снижение показателя в 1999 г и усиление этой тенденции в 2000 г. Это обусловлено увеличением сборов страховых взносов и погашением недоимки прошлых лет крупными оборонными предприятиями. Таким образом, постепенно преодолеваются последствия кризиса 1998 г. Очевидным стимулом погашения предприятиями недоимки прошлых лет, образовавшейся на 1 января 2000 г, стал введение в действие Федерального закона [10].

1994 1995 1996 1997 1998 1999 2000

1994 1995 1996 1997 1998 1999 2000

Рис. 13. Изменение удельной цены просроченных страховых взносов

В таблице 24 приведены данные по начисленным и взысканным финансовым санкциям.

Таблица 24

Начисленные и взысканные финансовые санкции

| 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | |

| Начислено санкций (тыс. руб.) | 92,8 | 500,9 | 1838,2 | 2958,8 | 3425,5 | 3860,6 | 404,9 |

| Взыскано (тыс. руб.) | 6,4 | 123,6 | 56,8 | 153,8 | 128,1 | 114,4 | |

| Доля взысканных в начисленных % | 6,9 | 24,7 | 3,1 | 5,2 | 3,7 | 3,0 | 5,7 |

Значительное нарастание финансовых санкций произошло в силу высокого процента, установленного нормативом - 1% в день [25]. При этом доля взысканных пени за последние пять лет колеблется между 3 и 6%. Очевидно, что такие штрафные санкции как мера воздействия на плательщика, стимулирующая своевременность уплаты страховых взносов, крайне неэффективна. Пени поступают от тех предприятий, которые являются законопослушными плательщиками, которые пропускают сроки уплаты страховых взносов из-за нарушения уплаты по договорам контрагентами. В 2000 г были проведены списания пени предприятиям, погасившим недоимку прошлых лет по страховым взносам. Всего списана задолженность плательщиков по пени на сумму 3,3 миллиона рублей.

Анализ финансовых показателей, характеризующих формирование финансовых ресурсов Фонда ОМС дает возможность выявить пути возможного повышения финансовой устойчивости системы медицинского страхования. Представляется целесообразным решение на федеральном уровне следующих вопросов:

- установление жестких нормативов платежей, подлежащих перечислению органами местного самоуправления, за страхование неработающего населения. Норматив должен быть установлен как определенное соотношение между существующими в данной местности средней величиной отчисления за одного работающего, к величине платежей за неработающего,

- совершенствовать законодательство, регулирующее вопросы банкротства. В частности законодательно запретить предприятиям, находящимся в стадии банкротства, учреждать новые предприятия. Это позволит исключить накопление задолженности без обеспечения ее погашения.

- усилить бюджетную дисциплину, в частности разрешить проблему неплатежей оборонных предприятий, выполняющих государственный заказ и являющихся злостными неплательщиками.

ЗАКЛЮЧЕНИЕ