Анализ дебиторской задолженности имеет особое значение в период инфляции, когда такая иммобилизация собственных оборотных средств с рассмотрением абсолютной и относительной величин дебиторской задолженности.

Весьма актуален вопрос о сопоставимости дебиторской и кредиторской задолженностей, что позволяет выявить причины образования дебиторской задолженности (см. таблицу 2).

Таблица 2 - Динамика соотношения кредиторской и дебиторской задолженности в ТОО "Мука Казахстана" за 2005-2006 гг.

| Вид задолженности | Среднегодовые данные о задолженности | Удельный вес,% к итогу отчетного года | Состояние задолженности отчетного года | Удельный вес,% к итогу отчетного года | ||

| предыдущий год | отчетный год | на начало года | на конец года | |||

| 1. Кредиторская задолженность | 74062,255 | 74604, 199 | 12,2 | 140561,931 | 86464,660 | 17,4 |

| 2. Дебиторская задолженность | 514847,672 | 537115,138 | 87,8 | 662590,372 | 411639,903 | 82,6 |

| 3. Соотношение кредиторской и дебиторской задолженности (п.1/п.2) | 0,14 | 0,14 | - | 0,21 | 0,21 |

|

| 4. Всего | 588909,927 | 611719,337 | 100 | 803152,303 | 498104,563 | 100 |

Данные таблицы свидетельствуют о том, что кредиторская задолженность в обще объеме дебиторской задолженности составляет наименьший удельный вес к итогу отчетного года 12,2% и 17,4% к концу отчетного года. Дебиторская задолженность превышает кредиторскую задолженность на 7,2 раза к итогу отчетного года и 4,8 раза к концу отчетного года. Это говорит о том, что предприятию задолжали больше, чем он сам.

Предложенные для анализа показатели использования оборотных активов рассчитываем по данным ТОО "Мука Казахстана" за два года, что позволит оценить реальное положение в организации и сформулировать рекомендации, направленные на улучшение их структуры и динамики этих средств. Прежде всего следует оценить динамику таких показателей использования оборотных активов, как изменение их остатков в отчетном году по сравнению с предыдущим годом, а также рассчитать коэффициент оборачиваемости оборотных активов; продолжительность оборачиваемости (в днях) и коэффициент закрепления оборотных активов на 1 тенге (см. таблицу 3)

Таблица 3 - Оценка динамики основных показателей использования оборотных активов ТОО "Мука Казахстана", тыс. тенге за 2005-2006 гг.

| № п/п | Показатель | Отчетный год | Предыдущий год | Изменение (+,-) гр.1 - гр.2 | Темп роста,% гр1/гр.2 |

| А | В | 1 | 2 | 3 | 4 |

| 1 | Выручка от продаж | 502035,514 | 1226318,17 | -724282,656 | 40,9 |

| 2 | Среднегодовые остатки оборотных активов | 643398,935 | 705993,827 | -62594,892 | 91,1 |

| 3 | Коэффициент оборачиваемости оборотных активов, в оборотах (п.1/п.2) | 0,7803 | 1,7370 | -0,957 | 44,92 |

| 4 | Коэффициент загрузки оборотных активов в 1 тенге от продаж (п.2/п.1) | 1,28158 | 0,57570 | 0,706 | 222,61 |

| 5 | Продолжительность одного оборота всех оборотных активов, дн. (п.2/п.1*360) | 461,37 | 207,25 | 254,116 | 222,61 |

Данные таблицы подтверждают значительный снижение оборотных активов в отчетном году по сравнению с предыдущим годом на 33,6% или на - 289183,91 тыс. тенге при снижении объема продаж 59,1% или - 724282,656 тыс. тенге, что оказало влияние на ухудшение качественных показателей оценки эффективности их использования: замедлилось оборачиваемость оборотных активов на 0,96 оборота в год; увеличилась продолжительность обращения одного оборота на 0,706 дня; увеличилась более чем в 2,23 раза закрепление оборотных средств в 1 тенге выручки от продажи.

Ухудшение качественных показателей оборотных активов было относительным, т.е. вследствие снижения выручки от продажи и среднегодовых остатков оборотных активов.

Таблица 4 - Оценка влияния факторов на экономический результат от ускорения (замедления) оборачиваемости оборотных активов в ТОО "Мука Казахстана" за 2005-2006 гг.

| Показатель | Отчетный год | Предыдущий год | Изменение (+,-) | Экономический результат, тыс. тенге (п.4*п.6а и п.6б) |

| 1. Выручка от продаж, тыс. тенге | 502035,514 | 1226318,17 | -724282,7 | - |

| 2. Среднегодовые остатки оборотных активов, тыс. тенге | 643398,935 | 705993,827 | -62594,89 | - |

| 3. Продолжительность оборачиваемости оборотных активов, дн. (с точностью до 0,01 дн) | 461,37 | 207,25 | +254,12 | - |

| 4. Однодневный оборот, тыс. тенге (п.1/360) | 1394,54 | - | - | - |

| 5. Экономический результат: | - | - | +354376,08 | - |

| 5а. Ускорение (-), замедление (+) оборачиваемости, дн. | - | - | +254,12 | - |

| 5б. Сумма высвобожденных из оборота средств за счет ускорения оборачиваемости (-), тыс. тенге | - | - | +354376,08 | - |

| 5в. Сумма вовлеченных в оборот средств в связи с замедлением оборачиваемости (+), тыс. тенге | - | - | - | - |

| 6. Расчет влияния факторов на экономический результат (+,-), дн. | - | - | +254,12 | +354376,084 |

| В том числе за счет: |

|

|

|

|

| 6а. Изменения среднегодовых остатков оборотных активов | - | - | -18,38 | -25625,372 |

| 6б. Изменения выручки от продаж | - | - | +272,49 | +380001,456 |

| 7. Баланс отклонений (6а. +6б) | - | - | +254,12 | +354376,084 |

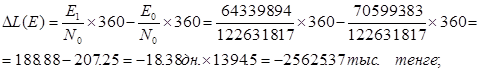

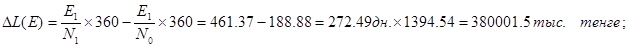

Нам предстоит оценить влияние факторов на изменение экономического результата, полученного в связи с замедлением оборачиваемости оборотных активов (по данным табл.4) на 254,12 дня. Предлагается следующий порядок расчета влияния факторов на изменение продолжительности оборачиваемости оборотных активов в днях (254,12 дн), в результате чего сформировался стоимостной экономический результат, свидетельствующий о привлечении в оборот дополнительных средств по причине замедления оборачиваемости оборотных активов на сумму 354376,084 тыс. тенге. На изменение продолжительности оборачиваемости оборотных активов оказали влияние два фактора: среднегодовые остатки оборотных активов (Е) и выручка от продаж (N). Формализуем расчеты влияния факторов Е и N, используя модель показателя продолжительности оборачиваемости оборотных активов (L) в днях:

Используя прием цепных подстановок, рассчитаем влияние факторов Е и N на изменение продолжительности оборачиваемости:

Совокупное влияние двух факторов (Е и N) на изменение экономического результата в связи с замедлением оборачиваемости оборотных средств на 254,12 дн.: - 25625,37+380001,5=354376,084 тыс. тенге, т.е. за счет снижения оборотных активов на - 62594,89 тыс. тенге оборачиваемость ускорилась на - 18,38 дн., в связи с чем были высвобождены оборотные средства на сумму - 25625,37 тыс. тенге. А вот по причине снижения объема продаж на - 724282,7 тыс. тенге замедлилось оборачиваемость оборотных активов на 272,49 дн., и в оборот было дополнительно вовлечено оборотных средств на сумму 380001,5 тыс. тенге.

Однако нельзя ограничится только проведением анализа оборачиваемости оборотных активов в целом, необходимо оценить динамику оборачиваемости по составляющим элементам: запасам; дебиторской задолженности; краткосрочным финансовым вложениям; денежным средствам; прочим оборотными активам (см. таблицу 5)

Таблица 5 - Динамика оборачиваемости оборотных активов ТОО "Мука Казахстана" в целом и их составляющие элементов

| Показатель | Отчетный год | Предыдущий год | Изменение (+,-) |

| 1. Среднегодовые остатки оборотных активов, тыс. тенге | 643398,935 | 705993,827 | -62594,892 |

| В том числе: |

|

|

|

| 1а. Среднегодовые остатки запасов, включая НДС | 108374,591 | 149848,097 | -41473,506 |

| 1б. Среднегодовые остатки краткосрочной дебиторской задолженности | 514847,672 | 537115,138 | -22267,466 |

| 1в. Среднегодовые остатки краткосрочных финансовых вложений | 0 | 0 | 0 |

| 1г. Среднегодовые остатки денежных средств | 20176,672 | 19030,592 | 1146,08 |

| 2. Выручка от продаж, тыс. тенге | 502035,514 | 1226318,170 | -724282,66 |

| 3. Продолжительность одного оборота всех оборотных активов, дн. (с точностью до 0,01 дн) | 461,4 | 207,3 | 254,1 |

| В том числе: |

|

|

|

| 3а. Запасов | 77,7 | 44,0 | 33,7 |

| 3б. Дебиторской задолженности | 369,2 | 157,7 | 211,5 |

| 3в. Краткосрочных финансовых вложений | 0 | 0 | 0 |

| 3г. Денежные средств | 14,5 | 5,6 | 8,9 |

| 4. Коэффициент оборачиваемости всех оборотных активов, оборотов | 0,8 | 1,7 | -1,0 |

| В том числе: |

|

|

|

| 4а. Запасов | 4,6 | 8,2 | -3,6 |

| 4б. Краткосрочной дебиторской задолженности | 1,0 | 2,3 | -1,3 |

| 4в. Краткосрочных финансовых вложений | 0 | 0 | 0 |

| 4г. Денежные средств | 24,9 | 64,4 | -39,6 |

Данные таблицы показывают, что на предприятий складывается отрицательная тенденция. Так, за рассмотренный период было выявлено, что предприятию требуется дополнительный средства в обороте.

Прослеживается тенденция к снижению коэффициента оборачиваемости всех оборотных активов, так: по запасам это снижение составило - 3,6 оборотов; по краткосрочной дебиторской задолженности - 1,3 оборота и денежные средств на - 39,6.

Все этому способствовало снижение выручки от продажи и средних остатков по всем оборотным активам. Причиной этого могло быть плохая политика сбыта продукции, недостаточность денежной наличности в кассе предприятия, большая дебиторская задолженность за предыдущие годы.

Для формирования объективного предоставления об использовании оборотных активов следует сопоставить сложившийся уровень оборачиваемости дебиторской задолженности с уровнем оборачиваемости кредиторской задолженности, используя данные таблицы 6.

Таблица 6 - Динамика оборачиваемости кредиторской задолженности за 2005-2006 гг.

| Показатель | Отчетный год | Предыдущий год | Изменение (+,-) |

| 1. Среднегодовые остатки кредиторской задолженности, тыс. тенге | 74062,255 | 74604, 199 | -541,944 |

| 2. Выручка от продаж, тыс. тенге | 502035,514 | 1226318,170 | -724282,66 |

| 3. Себестоимость проданных товаров, продукции и услуг, тыс. тенге | 479826,812 | 994885,252 | -515058,44 |

| 4. Коэффициент оборачиваемости кредиторской задолженности по данным объема продаж, оборотов (п.2/п.1) | 6,8 | 16,4 | -9,66 |

| 5. Коэффициент оборачиваемости кредиторской задолженности по данным о себестоимости проданных товаров, продукции и услуг (п.3/п.1) | 6,5 | 13,3 | -6,9 |

| 6. Продолжительность погашения кредиторской задолженности, дн. | - | - | - |

| 6.1. Расчет продолжительности оборота исходя из объема продаж (п.1/п.2) *360 | 53,1 | 21,9 | +31,2 |

| 6.2. Расчет продолжительности оборота исходя из себестоимости проданных товаров, продукции и услуг (п.1/п.3) *360 | 55,6 | 27,0 | +28,6 |

Как свидетельствует данные таблицы, которые подтверждают выше сказанные слова, что на данном периоде своего развития предприятии требуется дополнительный средства для развития своего бизнеса.

О чем свидетельствует увеличение продолжительности оборота исходя из объема продаж на 31,2 оборота и исходя из себестоимости проданных товаров, продукции и услуг на 28,6 оборота, что составило в отчетном году 53,1 и 55,6 оборотов соответственно.

Исходные и аналитические данные для расчета влияния факторов содержится в таблице 7.

Таблица 7 - Расчет влияния оборачиваемости оборотных активов на изменение прибыли от продаж по данным ТОО "Мука Казахстана" за 2005-2006 гг.

| Показатель | Отчетный год | Предыдущий год | Изменение (+,-) |

| 1. Выручка от продаж, тыс. тенге (N) | 502035,514 | 1226318,170 | -724282,656 |

| 2. Прибыль от продаж, тыс. тенге (Р) | 22208,702 | 231432,918 | -209224,216 |

| 3. Среднегодовые остатки оборотных активов, тыс. тенге (ОА) | 643398,935 | 705993,827 | -62594,892 |

| 4. Рентабельность продаж, коэф. (п.2/п.1) | 0,04 | 0, 19 | -0,14 |

| 5. Коэффициент оборачиваемости оборотных активов (до 0,001), об. (п.1/п.3) | 0,780 | 1,737 | -0,957 |

| 6. Прирост (уменьшение) прибыли () от продаж за счет имения: | - | - | -209224 |

| 6а. Рентабельности продаж (x) | - | - | -177184 |

| 6б. Коэффициент оборачиваемости оборотных активов (Y) | - | - | -29880 |

| 6в. Изменения средних остатков оборотных активов (z) | - | - | -2161 |

| 7. Баланс отклонений (6а. +6б. +6в) | - | - | -209224 |

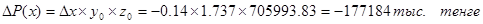

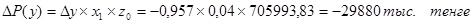

На базе данных табл.7 предлагается рассчитать влияние указанных выше факторов на изменение обобщающего (результативного) показателя прибыли, используя метод цепных подстановок. Тогда;

;

;

;

;

;

;

Совокупное влияние факторов; - 177184+ (-29880) + (-2161) =-209224 тыс. тенге.

Расчеты показывают, что на изменение прибыли существенно влияние оказало снижение рентабельности продаж до 4% в отчетном году по сравнению с прошлым годом - 19, из-за чего уменьшилась и прибыль на 177184 тыс. тенге. Приведенные данные свидетельствуют тем не менее о наличии неиспользованных возможностей, которые организации следует выявить и учесть в будущем, обеспечивая таким путем дополнительное увеличение прибыли за счет роста рентабельности продаж, например путем снижения текущих затрат на производство и реализацию продукции, повышения эффективности использования всех ресурсов.

Анализ и оценка деловой активности и эффективности деятельности предприятия является завершающим этапом финансового анализа.

Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Анализ деловой активности заключается в исследований уровня и динамики разнообразных финансовых коэффициентов оборачиваемости, позволяющие определить, насколько эффективно предприятие использует свои средства.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

В то же время следует подчеркнуть, что период нахождения средств в обороте в значительной степени определяется внутренними условиями деятельности предприятия, в первую очередь эффективностью стратегии управления его активами (или ее отсутствием).

Действительно, в зависимости от применяемой ценовой политики, сформированной структуры актива, используемой методики оценки товарно-материальных запасов предприятие имеет большую или меньшую свободу воздействия на длительность оборота своих средств.

Коэффициенты деловой активности имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств отражает при прочих равных условиях повышение производственно-технического потенциала предприятия. Для того чтобы узнать как влияет оборачиваемость оборотных активов на деловую активность предприятия рассмотрим таблицу 8.

Таблица 8 - Показатели влияния оборачиваемости оборотных активов на деловую активность предприятия за 2005-2006 гг.

| Показатель | Отчетный год | Предыдущий год | Изменение (+,-) |

| Коэффициент оборачиваемости капитала | 0,30 | 0,95 | -0,65 |

| Оборачиваемость основных средств | 1,13 | 2,80 | -1,67 |

| Коэффициент оборачиваемости собственного капитала | 0,30 | 0,95 | -0,65 |

| Коэффициент оборачиваемости текущих активов (мобильных средств) или оборотного капитала | 0,78 | 1,74 | -0,96 |

| Коэффициент оборачиваемости материальных оборотных средств | 3, 20 | 5,18 | -1,98 |

| Коэффициент оборачиваемости готовой продукции | 5,23 | 14,64 | -9,41 |

| Коэффициент оборачиваемости дебиторской задолженности | 0,93 | 2,38 | -1,45 |

| Коэффициент оборачиваемости кредиторской задолженности | 6,73 | 16,56 | -9,83 |

| Коэффициент оборачиваемости денежных средств | 26,27 | 24,58 | +1,70 |

| Оборачиваемость инвестированного капитала | 1,82 | 0,00 | +1,82 |

| Оборачиваемость функционирующего капитала | 0,70 | 1,67 | -0,97 |

| Скорость оборота перманентного капитала | 0,28 | 0,90 | -0,63 |

| Индекс деловой активности | 0,032 | 0,388 | -0,356 |

Проанализировав выше указанную таблицу за два периода, выявили следующие особенности влияния оборачиваемости на деловую активность предприятия. Так, коэффициент оборачиваемости капитала в отчетном году составил 0,30, что меньше на - 0,65 по сравнению с предыдущим периодом. Показатель отражает снижение эффективности использования общего капитала (всех имеющихся ресурсов) предприятия. Если в прошлом году на предприятий каждая денежная единица активов приносила 95 тиынов, то в отчетном году она принесла на 65 тиынов меньше.

Оборачиваемость основных средств снизилась на - 1,67 раза и составила в отчетном году 1,13, это свидетельствует о повышении издержек производства, либо о недостаточном доходе от реализации продукции, либо о слишком высоком уровне вложений в эти виды активов.

Коэффициент оборачиваемости собственного капитала также снизился на - 0,65 раза и составил в отчетном году 0,30, что свидетельствует о снижении эффективности использования собственных средств. В этом случае коэффициент указывает на необходимость вложения собственных средств в другой, более соответствующий данным условия источника дохода. Также можно сказать, что предприятие стало меньше рисковать своими деньгами.

Коэффициент оборачиваемости текущих активов (мобильных средств) или оборотного капитала характеризует замедление оборотных активов на 0,96, что составило в отчетном году 0,74 раза. Это говорит о том, что предприятию дополнительно требуется денежные средства. Более полно этот показатель был рассмотрен в таблице 3.

Коэффициент оборачиваемости материальных оборотных средств отражает число оборотов запасов и затрат предприятия за анализируемый период, т.е. скорость их реализации. На данном предприятий данный коэффициент снизился на 1,98 раза, снижение его свидетельствует об относительном увеличении производственных запасов или снижении спроса на готовую продукцию. В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными.

Следует иметь в виду, что на величину коэффициента оборачиваемости материальных оборотных средств оказывает влияние не только методика их расчета, но не в меньшей степени и принятая на предприятий методика оценки материальных запасов.

На нашем предприятии коэффициент оборачиваемости готовой продукции в прошлом году составил 14,64 раза, а в отчетном году - 5,23 раза. Данное снижение коэффициента связано с неплатежеспособностью покупателей и снижением спроса на продукцию на предприятии произошло затоваривание складов готовой продукцией.

Также происходит снижение коэффициента дебиторской задолженности на 1,45 раза, что составило в отчетном году 0,93 раза, но это оценивается положительно. Так как произошло снижение коммерческого кредита, предоставляемого предприятием.

Коэффициент оборачиваемости кредиторской задолженности снизился на 9,83 раза и составил в отчетном году 6,73 раза, что свидетельствует о росте закупок в кредит.

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. На данном предприятии коэффициент оборачиваемости денежных средств увеличился на 1,7 раза, что составило в отчетном году 26,27 раза. Это свидетельствует о чрезмерной величине денежных средств говорит о том, что реально предприятие терпит убытки, связанные с инфляцией и обесценением денег. В этой связи возникает необходимость оценки рациональность управления денежными средствами на предприятии.

Существуют различные способы такого анализа. В частности, барометром возникновения финансовых затруднений является тенденция сокращения доли денежных средств в составе текущих активов предприятия при возрастающем объеме его текущих обязательств.

Оборачиваемость инвестированного капитала увеличилась по сравнению с предыдущим периодом на 1,82 раза, что говорит о увеличении денежных средств на развитие предприятия в долгосрочном периоде.

Не смотря на то, что оборачиваемость предыдущего показателя увеличилась, это не как не отразилась на следующем показателе. Оборачиваемость функционирующего капитала также как все предыдущие показатели имеет тенденцию к снижению. Так, за рассмотренный период он снизился на 0,97 раза и составил в отчетном году 0,7 раза. Анализируя значение этого коэффициента, можно увидеть, что произошло замедление оборачиваемости капитала.

Скорость оборота перманентного капитала составил в отчетном году 0,28 раза, что меньше по сравнению с предыдущем годом на 0,63 раза.Т. е. произошло замедление оборачиваемости капитала, находящийся в долгосрочном пользовании у предприятия.

Индекс деловой активности характеризует эффективность предпринимательства по основной деятельности предприятия за период в сфере управления оборотным капиталом. На данном предприятий этот коэффициент также снизился на 0,356 раза и составил в отчетном году 0,032 раза. Это свидетельствует о неэффективном управлении оборотным капиталом.

За рассмотренный период предприятие неэффективно работает, возникают проблемы в финансовой сфере, что негативно сказывается на стабильности деятельности предприятия. О чем свидетельствует высшее проведенный анализ оборотных активов предприятия.

Дата: 2019-07-31, просмотров: 394.