Джерелом правової інформації є законодавство України. Правова інформація міститься у законодавчих актах, що регулюють діяльність комерційних банків у галузі господарських, фінансових, кредитних та трудових відносин.

Директивна інформація - це інформація постанов Кабінету Міністрів України. НБУ, наказів Міністерства статистики України та інших міністерств і відомств.

Джерелом нормативно-довідкової інформації є збірки галузевих та відомчих нормативів, стандарти, довідники тощо.

Планова інформація міститься у бізнес-планах, фінансових планах, інвестиційних проектах, кошторисах. На відніму від попередніх видів інформації планова інформація формується безпосередньо у комерційному банку, виходячи з реальних можливостей його розвитку та вимог чинного законодавства України і відповідних директивних документів, з урахуванням нормативів, що не носять директивного характеру, та іншої довідкової інформації.

Основними джерелами фактографічної інформації є бухгалтерський та статистичний облік. Фінансові ресурси відображаються в поточному бухгалтерському обліку і фінансовій звітності. Основною формою звітності комерційного банку є баланс, який показує стан активів, зобов'язань та капіталу банку на певну дату.

Баланс формується на основі інформації, що міститься в синтетичних і аналітичних рахунках банку.

Баланс є основою для балансового звіту комерційного банку, у пасиві якого відображається склад фінансових ресурсів (зобов'язання та капітал).

Таблиця 2.1. Структура та динаміка пасивів ЗАТ “КБ Приватбанк”

| Показники | одвиміру | станом на | Звітнийдобазового | ||

| 01.01.2005 | 01.01.2006 | 01.01.2007 | |||

| 1. Пасиви всього: | грн | 85410452,18 | 108186235,48 | 81081992,90 | |

| абсолютне відхилення | грн | 22775783,30 | -27104242,58 | -4328460,72 | |

| темпи приросту | % | 12,7 | -25,0 | -37,7 | |

| питома вага | % | 100 | 100 | 100 | 100 |

| 2. Зобов'язання | грн | 82846704,45 | 104714942,07 | 77196440,33 | |

| абсолютне відхилення | грн | 21868237,62 | -27518501,74 | -5650264,12 | |

| темпи приросту | % | 26,0 | -26,3 | -52,3 | |

| питома вага | % | 97 | 97 | 95 | -2 |

| 3. Капітал | грн | 2563747,73 | 3471293,41 | 3885552,57 | |

| абсолютне відхилення | грн | 907545,68 | 414259,16 | 1321804,8 | |

| темпи приросту | % | 35,4 | 11,9 | -23,5 | |

| питома вага | % | 3 | 3 | 5 | 2 |

Формування джерел у досліджувальний період здійснювався за рахунок збільшення зобов’язань і капіталу. В досліджувальних періодах пасиви знизилися на -4328460,72 грн., що складає 37,7%. Зобов’язання банком в порівнянні з базовим періодом також знизилися на -5650264,12, що складає 52,3%. Структура зобов’язань також зменшилася на 2%.

Капітал банку станом на 01.01.07 зріс на 1321804,8 в порівнянні з 01.01.05. Структура капіталу банку збільшилася відповідно на 2%.

Оскільки базою дослідження є регіональне управління, то до складу капіталу його входять переоцінка основних засобів та необоротних активів і результат поточного року, то згідно даних балансу динаміка капіталу матиме вигляд (табл. 2.2).

Таблиця 2.2. Структура та динаміка капіталу ЗАТ “КБ Приватбанк”

| Показники | одвиміру | станом на | Звітнийдобазового | ||

| 01.01.2005 | 01.01.2006 | 01.01.2007 | |||

| 1. Капітал: | грн | 2563747,73 | 3471293,41 | 3885552,57 | |

| абсолютне відхилення | грн | 907545,68 | 414259,16 | 1321804,8 | |

| темпи приросту | % | 35,4 | 11,9 | -23,5 | |

| питома вага | % | 100 | 100 | 100 | 100 |

| 1.1. Переоцінка основних засобів | грн | 996285,82 | 976491,01 | 962045,00 | |

| абсолютне відхилення | грн | -19794,81 | -14446,01 | -34240,82 | |

| темпи приросту | % | 2,0 | -1,5 | -3,5 | |

| питома вага | % | 39 | 28 | 25 | -14 |

| 1.2. Результат поточного року | грн | 1567461,91 | 2494802,40 | 2923507,57 | |

| абсолютне відхилення | грн | 927340,49 | 428705,17 | 1356045,6 | |

| темпи приросту | % | 59,2 | 17,2 | -42,0 | |

| питома вага | % | 61 | 72 | 75 | 14 |

Загальний аналіз капіталу банку передбачає визначення його основних складових частин. В структурі капіталу бачимо оптимальне співвідношення між переоцінкою основних засобів за результатами поточного року. У звітному періоді переоцінка основних засобів зменшилася на 34240,82 грн., що складає 3,5% в порівнянні до базового. Питома вага у стрктурі капіталу її зменшилася на 14%.

Другою складовою капіталу є результат поточного року, який в свою чергу збільшився на 1356045,6 і у структурі капіталу також питома вага його збільшилася на 14%. В порівнянні з 2006 р. його динаміка знизилася на 42%.

Загальний аналіз капіталу банку передбачає визначення його основних складових (основний та додатковий капітал, за вилученням відвернень) та виділення статутного капіталу в окремий показник.

Загальний аналіз капіталу банку здійснюють за стандартною методикою, яка передбачає застосування методичних прийомів вертикального та горизонтального аналізу

Загальні зміни, що відбулися в обсязі і структурі капіталу, заслуговують на позитивну оцінку.

В досліджуваному періоді загальний обсяг капіталу збільшився на 2 040 тис. грн., що склало 11,9% по відношенню до обсягу капіталу на початок періоду. Темпи приросту основного капіталу (14,2%) випереджали темпи приросту додаткового капіталу (9,0%). Згідно з Інструкцією НБУ додатковий капітал не повинен перевищувати суму основного капіталу, тому випереджаючі темпи приросту додаткового капіталу небажані.

Низький темп приросту статутного капіталу (1,1%) можна оцінити тільки порівнявши його розмір з нормативом мінімального розміру статутного капіталу (Н2), встановленого НБУ. У наведеному випадку статутний фонд трохи перевищує встановлений норматив, перерахований у національну валюту. Таким чином, подальше зростання статутного капіталу недоцільне.

Оцінюючи структуру капіталу та зміни, які в ній відбулися за досліджуваний період, можна визначити її стабільність. Зрушення, що відбулися в обсязі капіталу в цілому та за його складовими, позитивно вплинули на структуру капіталу: питома вага основного капіталу зросла на 1,15 п.п., на стільки ж зменшилась питома вага додаткового капіталу.

Наступним важливим нормативом, що регулює обсяг капіталу, є норматив капіталу комерційного банку (НІ), який встановлює мінімальний розмір капіталу у сумі, еквівалентній 3 млн. ЕВРО. У перерахунку в національну валюту на момент проведення оцінки капіталу (кінець періоду) нормативний показник складав 12120 тис. грн. Тобто, так само, як і статутний капітал, загальний капітал банку дещо перевищує встановлений норматив.

У період нестабільної економіки деяке перевищення нормативів, встановлених у абсолютному вимірі, який залежить від коливання курсів валют, є доцільним і, навіть, необхідним. Таке перевищення робить банк менш чутливим до зміни курсу національної валюти.

Остаточна оцінка динаміки капіталу може бути дана тільки після дослідження показників достатності капіталу та платоспроможності банку.

Оскільки банківська установа є регіональним управлінням. То виходячи з даних по зведеному балансовому звіту бачимо, що до складу капіталу входять переоцінка основних засобів та необоротних активів, та результати поточного року.

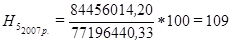

Оцінка капіталу може бути дана тільки після дослідження показників достатності капіталу та платоспроможності банку. Достатність капіталу оцінюється як відношення загального обсягу капіталу до загальних активів банку зменшений на створенні банком резерви на покриття ризику від розміщення коштів у ризикованій групі активів.

Норматив платоспроможності капіталу для першої групи ризику обчислюється:

Де К – капітал банку;

Ар – сумарні активи банку, зважені на відповідний коефіцієнт ризику.

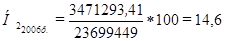

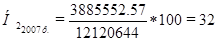

3.0

3.0

3.0

Нормативне значення Н2 не може бути нижчим 8%. В досліджувальних періодах видно, що норматив перевищує норму в декілька разів, що свідчить, про міцну фінансову стійкість банку і спроможний виконати більшість економічних нормативів.

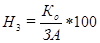

Н3 – норматив адекватності капіталу визначається за формулою:

3.0

де Ко – капітал;

ЗА – загальні активи.

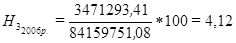

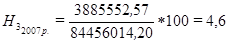

Нормативне значення Н3 має бути не менше ніж 4%.

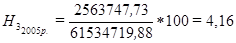

3.0

3.0

3.0

В основному показники відповідають нормативному значенню і на 01.01.2007 р. зросли на 0,48% порівняно з минулим 01.01.2006 р. і становлять відповідно (4,6%) і (4,12%).

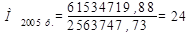

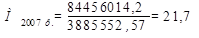

Показники, що характеризують активність комерційного банку на фінансовому ринку є мультиплікатор капіталу (М), який обчислюється як відношення суми загальних активів до капіталу банку. Мультиплікатор капіталу характеризує обсяг активів, утворених внаслідок функціонування кожної гривні капіталу банку. Мультиплікатор визначається за формулою:

3.0

де А – активи загальні;

К – капітал.

3.0

3.0

3.0

Проведені розрахунки показують, що мультиплікатор капіталу у 2005 році становив 24, а у 2006 році на той же період відповідно збільшився на 0,24 (24,24).

Це означає, що в кінці періоду на кожну гривню капіталу припадає 24,24 грн. активів, що на 0,24 грн. більше, ніж на почутку періоду: 24,24-24=0,24

Порівняно з минулим роком, показник зменшився на 24,24-21,7=2,54 грн. На 1 гривню капіталу активів припадає на 2,54 грн. менше, ніж у попередньому. Слід раціональніше використовувати свої активи. Оскільки активність банку на фінансовому ринку дещо знизилась.

Рентабельність власного капіталу визначається як відношення чистого прибутку до власного капіталу.

3.0

3.0

3.0

Нормативне значення рентабельності власного капіталу має бути не менше 100%. Порівнявши періоди, ми бачимо, що на 01.01.2007р. рентабельність власного капіталу більша 100%. Це свідчить, що власний капітал розприділяється раціональніше, ніж на 01.01.2006р. і 01.01.2005р.

Таблиця 2.2. Аналіз фондів та резервів, що входять до власного капіталу

| Рядок | Показник | 1.01.2005 | 1.01.2006 | 1.01.2007 |

| 1 | Сукупний капітал | 2563747,73 | 3471293,41 | 3835552,57 |

| 2 | Чистий прибуток | 1566401,91 | 2494802,40 | 2923507,57 |

| 3 | Відрахування у резерви | 172903,07 | 210519,38 | 355463,96 |

| 3.1 | У відсотках | 6,7 | 6,06 | 9,1 |

| 4 | Результат переоцінки | 996285,82 | 976491,01 | 962 |

| 4.1. | У відсотках | 0,4 | 0,3 | 0,25 |

Підсумовуючи сказане, можна узагальнити результати аналізу спеціальних фондів та резервів прокоментувавши так: частка загальних резервів у сукупному власному капіталі досить-таки значна.

Дата: 2019-07-30, просмотров: 353.