Затратный подход, чаще называемый имущественным, заключается в том, что стоимость предприятия соответствует затратам, которые понес владелец. Все затраты (как текущего, так и капитального характера) материализуются в имуществе предприятия. Но деятельность компании, как мы уже знаем, может финансироваться и за счет заемного капитала. Следовательно, задача определения стоимости собственного капитала сводится к расчету рыночной стоимости всех активов предприятия, которая затем уменьшается на величину заемного капитала.

Базовой формулой в имущественном (затратном) подходе является: Собственный капитал = Активы — Обязательства.

Данный поход представлен двумя основными методами:

· метод стоимости чистых активов;

· метод ликвидационной стоимости.

Метод стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений как долгосрочных, так и краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала, путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Применяется метод стоимости чистых активов в случае, если:

· Компания обладает значительными материальными активами;

· Ожидается, что компания по-прежнему будет действующим предприятием.

Показатель стоимости чистых активов введен первой частью Гражданского кодекса РФ для оценки степени ликвидности организаций. Чистые активы — это величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету. Проведение оценки с помощью методики чистых активов основывается на анализе финансовой отчетности. Она является индикатором финансового состояния предприятия на дату оценки, действительной величины чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.[4]

Основные документы финансовой отчетности, анализируемые в процессе оценки:

· бухгалтерский баланс;

· отчет о финансовых результатах;

· отчет о движении денежных средств;

· приложения к ним и расшифровки.

Кроме того, могут использоваться и другие официальные формы бухгалтерской отчетности, а также внутренняя отчетность предприятия. Предварительно оценщик проводит инфляционную корректировку, цель которой — приведение ретроспективной информации за прошедшие периоды к сопоставимому виду; учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконта. Простейшим способом корректировки является переоценка всех статей баланса по изменению курса рубля относительно курса более стабильной валюты, например, американского доллара. Отличительной особенностью затратного подхода при оценке стоимости предприятия является то, что для целей оценки активы предприятия разбивают на группы, оценивают каждую часть, затем суммируют полученные стоимости.

Алгоритм данного подхода следующий:

На первом этапе производят анализ активов предприятия и выделяют составные части, оценка стоимости которых будет производиться. Например, при оценке стоимости предприятия могут быть выделены следующие составные части: земля, здания, коммуникации, нематериальные активы, финансовые активы, сырье, материалы, машины и оборудование и т.п. В каждой группе активов можно выделить подгруппы.

На втором этапе оценщик выбирает наиболее приемлемый метод оценки для каждой группы (подгруппы) активов, выполняет необходимые расчеты. Определяется итоговая величина стоимости предприятия. Ликвидационная стоимость предприятия представляет собой разность между суммарной стоимостью всех активов предприятия и затратами на его ликвидацию.

Метод ликвидационной стоимости

Метод ликвидационной стоимости при оценке бизнеса предприятия применяется, когда предприятие находится в ситуации банкротства или ликвидации, либо есть серьезные сомнения в способности предприятия оставаться действующим и продолжать свой бизнес.

Под ликвидацией предприятия понимается прекращение его деятельности без перехода прав и обязанностей в порядке правопреемства к другим лицам. Ликвидационная стоимость представляет собой денежную сумму, которую собственник предприятия может получить при ликвидации предприятия и раздельной распродажи его активов.[5,c.254]

Оценка ликвидационной стоимости проводится в следующих случаях:

1. Денежные потоки предприятия не велики по сравнению со стоимостью его чистых активов; стоимость предприятия по методу чистых активов значительно превышает стоимость, рассчитанную доходным подходом. Собственником принимается решение о добровольной ликвидации.

2. Ликвидация предприятия может произойти принудительно в результате признания его банкротом в соответствии с федеральным законом

3. Юридическое лицо может ликвидировано принудительно в соответствии с 61-ой статьей гражданского кодекса в следующих случаях: а) по решению его учредителей; б) по решению суда (суд установил: предприятие осуществляет деятельность без лицензии; предприятие осуществляет деятельность, запрещенную законом; со стороны предприятия имели место неоднократные нарушения закона)

Виды ликвидационной стоимости:

1. Упорядоченная ликвидационная стоимость (распродажа активов осуществляется в период времени, достаточный чтобы получить наибольшую цену за каждый из продаваемых активов);

2. Принудительная ликвидационная стоимость \ аукционная стоимость (имеет место, когда активы предприятия распродаются настолько быстро, насколько это возможно - обычно на одном аукционе);

3. Ликвидационная стоимость прекращения существования активов предприятия (в этом случае активы предприятия не распродаются, а списываются и уничтожаются, а на данном месте строится данное предприятие);

Важной особенностью оценки ликвидационной стоимости является высокая степень заинтересованности 3-их сторон. Обычно результаты оценки предоставляются, а возникающие проблемы обсуждаются только с заказчиком. При ликвидации предприятия результаты оценки используются третьей стороной - кредиторами, судебными органами.

Процедура оценки ликвидационной стоимости предприятия:

1. Разработка календарного графика ликвидации активов предприятия;

2. Расчет текущей стоимости активов предприятия;

3. Определение величины долговых обязательств предприятия;

4. Расчет ликвидационной стоимости предприятия.

Разработка календарного графика ликвидации активов предприятия.

Продажа отдельных частей имущественного комплекса предприятия может быть произведена в разные сроки. Длительность периода продажи зависит от следующих факторов:

· от профиля предприятия и степени его специализации (чем более универсально производство и применяемые технологи, тем быстрее реализация активов);

· от степени износа зданий и сооружений, а также, от загрязнения земельного участка;

· от уровня деловой активности в отрасли и её инвестиционной привлекательности;

· от эффективности рекламной компании и действий риэлторов, занимающихся продажей имущества;

Для разработки календарного графика проводится юридическая экспертиза прав собственности на объекты, входящие в имущественный комплекс предприятия. В результате данной экспертизы все активы делятся на отчуждаемые и неотчуждаемые. Неотчуждаемые активы - это имущество, право собственности, на которое в соответствии с действующим законодательством или условиями договоров не может быть передано другим лицам (лицензии, репутация и другие материальные активы, которые не могут быть проданы отдельно от предприятия). При ликвидации стоимость неотчуждаемых активов не учитывается. Отчуждаемые активы - это имущество, право собственности, на которое может переходить другим лицам. Отчуждаемые активы делятся на 2 группы:[6]

· Специализированные (могут продаваться только как часть предприятия составным компонентом, которого они являются - электростанции, судоремонтные заводы и т.д.): поскольку активы не могут быть проданы по отдельности, то для них определяется стоимость материалов, из которых они изготовлены.

· Не специализированные (являются самостоятельными объектами и могут свободно обращаться на рынке): активы, типичные сроки экспозиции которых укладываются в период времени, установленный для ликвидации (определяется рыночная стоимость) и активы, типичные сроки экспозиции которых превышают установленные сроки их продажи (определяется ликвидационная стоимость).

Как правило, ликвидацию активов предприятия проводит специальная ликвидационная комиссия в состав которой наряду с ведущими специалистами ликвидируемого предприятия входят: юристы, оценщики, риэлторы.

Расчет текущей стоимости предприятия

Сведения о составе имущества ликвидируемого предприятия берутся из данных ежеквартального бухгалтерского баланса последнего на дату оценки. Статьи баланса проверяются и оцениваются по рыночной стоимости и переводятся в текущую стоимость исходя из календарного графика продажи активов. В соответствии с законом бухгалтерского учета при ликвидации предприятия обязательно проводится инвентаризация его имущества.

В состав затрат связанных с ликвидацией предприятия входит:

1. затраты по налогообложению до продажи активов;

2. оплата коммунальных услуг;

3. выплата выходных пособий работникам предприятия;

4. заработная плата членам ликвидационной комиссии;

5. оплата почтовых и телефонных услуг;

6. затраты по страхованию активов до их продажи;

7. затраты по охране активов до завершения ликвидации;

8. оплата услуг по оценки, аудиту и проведению аукциона;

Определение величины долговых обязательств предприятия

Денежные суммы кредиторам выплачиваются за счет выручки от продажи активов предприятия. Сведения о числе кредиторов и величине их требований берутся из реестра требований кредиторов. В соответствии с законом "о несостоятельности (банкротстве)" можно выделить 3 группы очередности удовлетворения требований кредиторов:[9]

1. Вне очереди покрываются: судебные расходы; вознаграждение арбитражному управляющему; текущие коммунальные и эксплуатационные платежи (необходимые для осуществления деятельности должника).

2. Очередные требования включают: требования граждан, перед которыми ликвидируемое предприятие несет ответственность за причинение вреда жизни; выплата выходных пособий работникам предприятия; требования по обязательствам обеспеченным залогом-имуществом ликвидируемого предприятия; требования остальных кредиторов сумма основного долга, но без штрафных санкций; требования по возмещению убытков в форме штрафных санкций, упущенной выгоды.

3. Послеочередные требования (если после удовлетворения всех внеочередных и очередных требований осталось имущество, то оно передается собственнику, а если собственник его не востребует, то имущество идет на баланс муниципального образования. Требования не удовлетворенные из-за недостатков комплексной массы, а так же не предъявленные в установленный срок считаются погашенными.[7,c.137]

Доходный подход

Доходный подход основывается на допущении, что рациональный инвестор (будущий владелец) не заплатит за предприятие больше полученных в перспективе доходов. Поэтому задача сводится к прогнозированию деятельности компании на перспективу и определению величины доходов, приносимых собственным капиталом. При этом учитывается, что будущие доходы, если их оценивать сегодня, будут меньше на величину упущенной выгоды от невозможности их «крутить» сейчас.

Данный подход представлен двумя основными методами:

· Метод дисконтирования денежных потоков

· Метод капитализации дохода

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков наиболее универсальный метод, позволяющий определить настоящую стоимость будущих денежных потоков. Денежные потоки могут произвольно изменяться, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном из-за определенных выгод в будущем. Инвестор рассматривает объект недвижимости в виде набора будущих преимуществ и оценивает его привлекательность с позиций того, как денежное выражение этих будущих преимуществ соотносится с ценой, по которой объект может быть приобретен.

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Расчет стоимости объекта недвижимости методом ДДП осуществляется в следующей последовательности:

1. Определяется прогнозный период. В международной оценочной практике средняя величина прогнозного периода 5 – 10 лет, для России – это период длительностью 3 – 5 лет.

2. Прогнозирование величин денежных потоков, включая реверсию, требует:

а) тщательного анализа на основе данных, представляемых заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

б) изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

в) прогноза доходов и расходов на основе реконструированного отчета о доходах.

При использовании метода ДДП рассчитывается несколько видов дохода от объекта в следующей последовательности:

• потенциальный валовой доход;

• действительный валовой доход;

• чистый операционный доход;

• денежный поток до уплаты налогов;

• денежный поток после уплаты налогов.

Если из ПВД вычесть потери от незанятости и при сборе арендной платы и прибавить прочие доходы, то получится денежный поток до уплаты налогов.

3. Расчет стоимости реверсии.

Реверсия – это остаточная стоимость объекта при прекращении поступлений потока доходов.

Стоимость реверсии можно спрогнозировать с помощью:

1) назначения цены продажи, исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта;

2) принятия допущений относительно изменения стоимости недвижимости за период владения;

3) капитализации дохода за год, следующий за годом окончания прогнозного периода, с использованием самостоятельно рассчитанной ставки капитализации.

4. Определение ставки дисконтирования.

Рассчитать ставку дисконтирования можно разными методами.

Метод кумулятивного построения был рассмотрен выше, поэтому перейдем к рассмотрению следующих методов.

Метод выделения (см. метод капитализации дохода). Ставка дисконтирования, как ставка сложного процента, рассчитывается на основе данных о совершенных сделках с аналогичными объектами на рынке недвижимости. Механизм расчета заключается в реконструкции предположений о величине будущих доходов и последующем сопоставлении будущих денежных потоков с начальными инвестициями (ценой покупки). При этом расчет будет варьировать в зависимости от объема исход ной информации и размера оцениваемых прав.

Ставка дисконтирования прямо из данных о продаже выделена быть не может, так как ее нельзя рассчитать без выявления ожиданий покупателя относительно будущих денежных потоков.

Расчет ставки дисконтирования по методу выделения осуществляется в следующей последовательности:

• моделируются потоки доходов и расходов для каждого объекта аналога в течение определенного периода времени по сценарию наилучшего и наиболее эффективного использования;

• рассчитывается ставка доходности инвестиций по объекту;

• полученные результаты обрабатываются любым приемлемым статистическим или экспертным способом с целью приведения характеристик анализа к оцениваемому объекту.

Метод мониторинга основан на регулярном мониторинге рынка, отслеживании по данным сделок основных экономических показателей инвестиций в недвижимость.

Российские оценщики ставку дисконта чаще всего рассчитывают методом кумулятивного построения.[3,c.348]

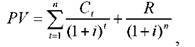

Расчет стоимости объекта недвижимости методом ДДП производится по формуле:

где РV текущая стоимость;

С t – денежный поток периода t ;

i – ставка дисконтирования денежного потока периода t;

R – стоимость реверсии.

Стоимость реверсии, должна быть продисконтирована (по фактору последнего прогнозного года) и прибавлена к сумме текущих стоимостей денежных потоков.

Таким образом, стоимость объекта недвижимости равна сумме те кущей стоимости прогнозируемых денежных потоков и текущей стоимости остаточной стоимости (реверсии).

Метод капитализации доходов

Метод капитализации доходов основан на прямом преобразовании чистого операционного дохода (ЧОД) в стоимость путем деления его на коэффициент капитализации.

Коэффициент капитализации – это ставка, применяемая для приведения потока доходов к единой сумме стоимости.26 Однако, на наш взгляд данное определение дает понимание математической сущности данного показателя. С экономической точки зрения, коэффициент капитализации отражает норму доходности инвестора.

Метод капитализации доходов применяется если:

• потоки доходов – стабильные положительные величины;

• потоки доходов возрастают устойчивыми, умеренными темпами.

Данный метод не следует использовать, если:

• потоки доходов нестабильны;

• объект недвижимости находится в состоянии незавершенного строительства или требуется значительная реконструкция объекта;

• нет информации по реальным сделкам продажи и аренды объектов недвижимости, эксплуатационным расходам, и другой информации, которая затрудняет расчет чистого операционного дохода и ставки капитализации.

Основные этапы оценки методом капитализации доходов

1. Определение чистого операционного дохода.

Расчет ЧОД начинается с определения потенциального валового дохода (ПВД). ПВД – это доход, который можно получить, при использовании недвижимости на 100%, без учета всех потерь и расходов. ПВД рассчитывается путем умножения площади оцениваемого объекта на арендную ставку.[8]

2. Определение действительного (эффективного) валового дохода. Следующий шаг расчета ЧОД – определение действительного валового дохода (ДВД). Для получения ДВД предполагаемые потери от недоиспользования арендных площадей и неуплаты арендной платы не обходимо вычесть из потенциального валового дохода, так как существует вероятность того, что часть арендной платы в течение прогнозируемого года не будет собрана, а часть площадей останется не занятой арендаторами.

3. Определение величины операционных расходов. Операционными расходами называются периодические расходы

для обеспечения нормального функционирования объекта и воспроизводства действительного валового дохода. Их делят на условно постоянные, условно переменные (эксплуатационные), расходы (резервы) на замещение.

К условно постоянным относятся расходы, размер которых не за висит от степени загруженности объекта. Как правило, это налог на имущество, арендная плата за землю, расходы на страхование и другие.

К условно переменным относятся расходы, размер которых зависит от степени загруженности объекта и уровня предоставляемых услуг. Основные условно переменные расходы это расходы на управление, коммунальные платежи, на обеспечение безопасности, на содержание территории, на текущие ремонтные работы и др.

Расходы на замещение вычисляют как ежегодные отчисления (резерв) в фонд замещения. Это расходы на периодическую замену короткоживущих элементов строений.

4. Определение чистого операционного дохода.

ЧОД рассчитывается как разница между величиной ДВД и величиной операционных расходов (ОР).

5. Расчет коэффициента капитализации

Коэффициент (ставка) капитализации состоит из двух ставок: ставки дохода на капитал и нормы возврата капитала. Ставка дохода на капитал – это компенсация, которая должна быть выплачена инвестору за ценность денег с учетом фактора времени, за риск и другие факторы, связанные с конкретными инвестициями. Возврат капитала означает по гашение суммы первоначального вложения.

Теоретически коэффициент капитализации для текущего дохода должен прямо или косвенно учитывать следующие факторы:

• компенсацию за безрисковые, ликвидные инвестиции;

• компенсацию за риск;

• компенсацию за низкую ликвидность;

• компенсацию за инвестиционный менеджмент;

• поправку на прогнозируемое повышение или снижение стоимости актива.

Чтобы показать, как некоторые из этих факторов могут быть учтены в коэффициенте капитализации, рассмотрим метод кумулятивного построения (суммирования). Данный метод используется для расчета ставки дохода на капитал. Ставка дохода на капитал разбивается на несколько составляющих. В качестве базовой принимается безрисковая ставка дохода, и к ней последовательно прибавляются поправки на раз личные виды риска, связанные с особенностями оцениваемой недвижимости: премия за риск, премия за низкую ликвидность, премия за инвестиционный менеджмент и др.

Безрисковая ставка компенсирует стоимость денег во времени при практически нулевом уровне риска.

В качестве возможных безрисковых ставок в пределах РФ принято рассматривать следующие инструменты:

1. Депозиты Сбербанка РФ и других надежных российских банков;

2. Государственные облигации РФ;

3. Ставки по межбанковским кредитам РФ;

4. Ставка рефинансирования ЦБ РФ;

5. Западные финансовые инструменты (государственные облигации развитых стран).

Премия за риск вложения в недвижимость учитывает возможность случайной потери потребительской стоимости объекта, и может быть принята в размере страховых отчислений в страховых компаниях высшей категории надежности.[8]

Премия за низкую ликвидность учитывает невозможность немедленного возврата вложенных в объект недвижимости инвестиций.

Премия за инвестиционный менеджмент. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют, тем выше премия за инвестиционный менеджмент. Путем суммирования указанных составляющих (безрисковой ставки дохода, премий за низкую ликвидность, инвестиционный менеджмент и специальный риск присущий объекту недвижимости) получают величину ставки дохода на капитал.

Норма возврата капитала показывает годовую величину возмещения средств, вложенных в объект недвижимости в том случае, если по каким- либо причинам прогнозируется потеря этих средств (полностью или частично) в период владения недвижимостью. Здесь возможны три варианта:

• стоимость недвижимости не меняется (не прогнозируется изменение стоимости основной суммы инвестиций), т.е. возмещение капитала произойдет в момент перепродажи объекта.

Когда не прогнозируется изменение стоимости основной суммы инвестиций. В данном случае в коэффициенте капитализации нет необходимости учитывать возмещение капитала.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1, где

R - ставка капитализации,

R 1 – ставка дохода на капитал (определяется методом кумулятивно го построения).[10]

•стоимость недвижимости снижается (прогнозируется снижение стоимости вложенного капитала), т.е. необходимо возмещение суммы инвестиций (полное или частичное), вложенных в объект недвижимости.

Когда прогнозируется снижение стоимости вложенного капитала , сумма возмещаемых инвестиций должна быть получена из текущего дохода. Поэтому коэффициент капитализации текущего дохода должен включать как доход на инвестиции, так и возмещение ожидаемой потери.

Норма возврата капитала может определяться различными методами:

• прямолинейным методом или методом Ринга;

• аннуитетным методом или методом Инвуда;

• методом возврата капитала по фонду возмещения и безрисковой ставке процента или методом Хоскольда.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1 + ∆ * R 2, где

R - ставка капитализации,

R 1 – ставка дохода на капитал (определяется методом кумулятивно го построения);

∆ доля снижения стоимости за период владения объектом (в долях единицы);

R 2 – норма возврата капитала, определяемая одним из трех методов.[11,c.267]

Метод Ринга является наиболее простым. Его целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться ежегодно равными частями. Применяется метод, когда объект недвижимости стареющий, доходы от объекта снижающиеся. Норма возврата капитала рассчитывается путем деления 100% на срок финансирования инвестиций.

Метод Инвуда построен так, что норма возврата капитала определяется как величина фактора фонда возмещения по ставке дохода на инвестиции. При этом величина нормы возврата капитала получается меньше величины, определенной методом Ринга. Это более точный метод расчет нормы возврата капитала. Применяется в случае возможности вложения полученных средств под тот же процент (равный ставке дохода на капитал).

Метод Хоскольда является самым приближенным к реальности. По методу Хоскольда норма возврата капитала определяется как величина фактора фонда возмещения по безрисковой ставке, так как возможность инвестирования средств по ставке дохода на капитал у инвестора может отсутствовать (т.е. применить метод Инвуда).

• стоимость недвижимости повышается (ожидается повышение стоимости первоначально вложенного капитала), т.е. в момент пере продажи инвестор получит больше, чем в момент вложения средств.

Когда ожидается повышение стоимости первоначально вложенного капитала и покупатель с продавцом предвидят будущий рост стоимости, то выплаченная цена может включать премию сверх стоимости собственности при ее текущем использовании. Эта премия учитывает будущий прирост стоимости. Текущий доход может быть достаточно низким, поэтому в сопоставлении с текущим доходом цена будет высокой. С учетом этого теоретически обоснованным будет вычесть надбавку на будущий прирост капитала из ставки процента или дисконта с тем, чтобы определить коэффициент капитализации текущего дохода.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1 ∆ * R 2, где

R - ставка капитализации,

R 1 - ставка дохода на капитал (определяется методом кумулятивно го построения);

∆ - доля роста стоимости за период владения объектом (в долях единицы);

R 2 – норма возврата капитала.[12]

Расчет ставки капитализации может осуществляться методом рыночной информации (рыночной экстракции, рыночной выборки, методом выделения). Для этого изучается рынок проданных аналогов. Отбираются наиболее схожие с объектом оценки объекты, реконструируется величина чистого операционного дохода, по каждому аналогу определяется величина ставки капитализации по формуле:

R = NOI / V , где

NOI – чистый операционный доход аналога,

V – цена продажи аналога.

При необходимости в расчеты могут вносится необходимые поправки по аналогам.

Кроме того, имеются методы расчета ставки капитализации при инвестировании средств в оцениваемый объект не только собственных, но и заемных (например, метод связанных инвестиций). В данном пособии не будем подробно на них останавливаться.

5. Расчет оцениваемой стоимости недвижимости V = NOI / R[12]

Дата: 2019-07-30, просмотров: 364.