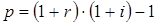

При оценке эффективности капитальных вложений необходимо по возможности учитывать влияние инфляции, т.к. инфляция искажает результаты анализа эффективности долгосрочных инвестиций. Наиболее простой является методика корректировки коэффициента дисконтирования на индекс инфляции. Для практических расчетов формула будет иметь вид

1)  ;

;

2)  ,

,

где р – коэффициент дисконтирования с учетом инфляции; i – индекс инфляции.

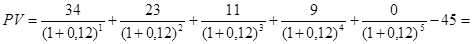

Рассмотрим экономическую целесообразность реализации проекта Б при следующих условиях: величина инвестиций – 45 млн. руб.; период реализации – 5 лет; доходы по годам (млн. руб.) – 34; 23; 11; 9; 0; текущая ставка доходности (без учета инфляции) – 12%; среднегодовой индекс инфляции – 11%.

Произведем оценку проекта без учета и с учетом инфляции.

1. Без учета инфляции:

N  34/1,12+23/1,254+11/1,405+9/1,574 – 45 = 30,357 + 18,341 + 7,829 + 5,718 - 45 = 17,245 млн.руб.

34/1,12+23/1,254+11/1,405+9/1,574 – 45 = 30,357 + 18,341 + 7,829 + 5,718 - 45 = 17,245 млн.руб.

Следовательно, при отсутствии инфляции проект целесообразно принять (NPV > 0).

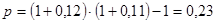

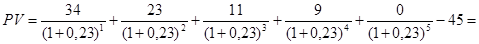

2. С учетом инфляции:  (23%)

(23%)

p = 0,12 + 0,11 = 0,23 (23%).

N  34/1,23 + 23/1,513 + 11/1,861 + 9/2,289 – 45 = 27,642 + 15,202 + 5,911 + 3,932 – 45 = 7,687 млн. руб.;

34/1,23 + 23/1,513 + 11/1,861 + 9/2,289 – 45 = 27,642 + 15,202 + 5,911 + 3,932 – 45 = 7,687 млн. руб.;

NPV > 0, следовательно, проект можно принять.

Оценка рисков инвестиционных проектов

Риск инвестиционного проекта выражается в отклонении денежных средств для данного проекта от ожидаемого. Чем больше отклонение, тем проект считается более рискованным. Существует несколько подходов к оценке рисков инвестиционных проектов:

1) имитационная модель оценки риска;

2) методика изменения денежного потока (метод достоверных эквивалентов);

3) метод корректировки на риск коэффициента дисконтирования.

Реализация реального инвестиционного проекта связана с определенной долей риска. Увеличение риска связано с ростом вероятного дохода. Поэтому чем больше риск по конкретному проекту, тем выше должна быть премия за риск. Учесть это можно добавлением премии к безрисковому коэффициенту дисконтирования.

Безрисковый коэффициент дисконтирования в основном соответствует государственным ценным бумагам. Более рисковыми являются облигации, акции и др.

Рассмотрим инвестиционных проекта, средняя ставка доходности составляет 12%. Риск, определенный экспертным путем, связанный с реализацией проекта А, составил 13%, проекта Б – 16%, а с реализацией проекта В -17%. Срок реализации проектов 5 лет. Оценить эффективность проектов с учетом риска

Оценка эффективности проектов с учетом риска

| годы | Проект А | Проект Б | Проект В | ||||||

| поток | Vk (12+13=25%) | NPV Млн.руб. | поток | Vk (12+16=28%) | NPV Млн.руб. | поток | Vk (12+17=29%) | NPV Млн.руб. | |

| 0-й | -34 | 1,0 | -34 | -45 | 1,0 | -45 | -45 | 1,0 | -45 |

| 1-й | 24 | 0,8 | 19,2 | 34 | 0,781 | 26,554 | 30 | 0,775 | 23,25 |

| 2-й | 15 | 0,64 | 9,6 | 23 | 0,61 | 14,03 | 21 | 0,601 | 12,621 |

| 3-й | 9 | 0,512 | 4,608 | 11 | 0,477 | 5,247 | 14 | 0,466 | 6,524 |

| 4-й | 3 | 0,41 | 1,23 | 9 | 0,373 | 3,357 | 7 | 0,361 | 2,527 |

| 5-й | 0 | 0,328 | 0 | 0 | 0,291 | - | 3 | 0,28 | 0,84 |

| итого | - | - | 0,638 | - | - | 4,188 | - | - | 0,762 |

Проект Б с большим NPV считается предпочтительным.

Проекты с меньшими показателями отвергаются – это А и В.

Дата: 2019-07-30, просмотров: 294.