Внутренняя норма доходности (рентабельности IRR) является показателем, широко используемым при анализе эффективности инвестиционных проектов.

Под нормой доходности понимают значение коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR = r, при котором NPV = f(r) = 0,

т.е. чтобы обеспечить доход от инвестированных средств или по крайней мере их окупаемость, необходимо добиться вышеприведенной зависимости.

Показатель внутренней нормы доходности (IRR) характеризует максимально допустимый относительный уровень расходов, которые могут быть произведены при реализации данного проекта. Если для реализации проекта получена банковская ссуда, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Показатель, характеризующий относительный уровень расходов, (проценты за кредит, дивиденды и т.д.), является ценой за использованный (авансируемый) капитал (СС). Он отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Если IRR > СС (цена привлеченных ресурсов), проект следует принять.

Если IRR < СС, проект следует отвергнуть.

Если IRR = СС, проект ни прибыльный, ни убыточный (любое решение).

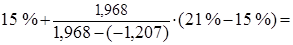

Ориентируясь на существующие в момент анализа процентные ставки на ссудный капитал, выбираются два значения коэффициента дисконтирования r1 < r2 таким образом, чтобы в интервале (r1, r2) функция NPV = f(r) меняла свое значение с «+» на «–» или наоборот.

где  – значение процентной ставки в дисконтном множителе, при котором

– значение процентной ставки в дисконтном множителе, при котором  ) > 0

) > 0  ;

;  – значение процентной ставки в дисконтном множителе, при котором

– значение процентной ставки в дисконтном множителе, при котором

.

.

Точность вычислений обратно пропорциональна длине интервала (r1, r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 – ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям (в случае изменения знака с «+» на «–»).

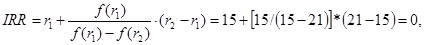

где r1 – 15%; r2 – 21%;

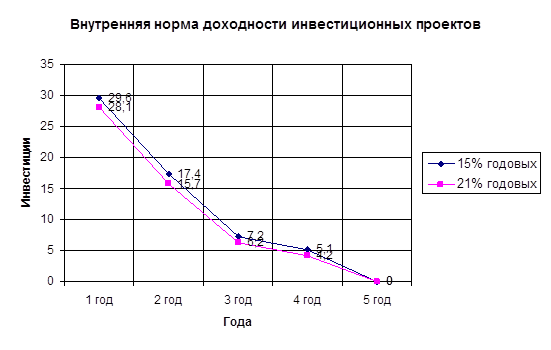

Определения IRR графически:

Проект Б: при r1- 15%, r2- 21%, IC- 45 млн.руб.

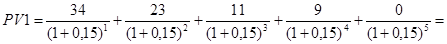

Находим NPV :

NPV = PV – IC :

При r= 0,15

34/1,15 + 23/1,323 + 11/1,521 + 9/1,749 + 0 = 29,565 + 17,385 +7,232 + 5,146 = 59,328 млн. руб.

34/1,15 + 23/1,323 + 11/1,521 + 9/1,749 + 0 = 29,565 + 17,385 +7,232 + 5,146 = 59,328 млн. руб.

NPV= 14,328 млн. руб.

При r = 0,21

34/1,21 + 23/1,464 + 11/1,772 + 9/2,146 + 0 = 28,1 + 15,7 + 6,2 + 4,2 = 54,2 млн.руб.

34/1,21 + 23/1,464 + 11/1,772 + 9/2,146 + 0 = 28,1 + 15,7 + 6,2 + 4,2 = 54,2 млн.руб.

NPV = 54,2– 45,0 = 9,2 млн. руб.

Аналитический расчет внутренней доходности инвестиционных проектов:

Требуется определить значение IRR для проекта Б.

Сравнительные варианты определения внутренней нормы доходности

| год | Поток млн. руб. | Расчет – 1. | Расчет – 2. | ||

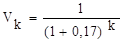

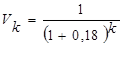

| r1 = 15% Vk = 1/(1+0.15)k | NPV млн.руб. | r1 = 21% Vk = 1/(1+0.21)k | NPR млн.руб. | ||

| 0-й | -45 | 1,0 | -45 | 1,0 | -45 |

| 1-й | 34 | 0,870 | 29,580 | 0,826 | 28,084 |

| 2-й | 23 | 0,756 | 17,388 | 0,683 | 15,709 |

| 3-й | 11 | 0,657 | 0,564 | ||

| 4-й | 9 | 0,572 | 0,460 | ||

| 5-й | 0 | 0,497 | 0,385 | ||

По данным расчетов 1 и 2 вычислим значение IRR.

1) IRR =  15% + 1,968/4,097 * 6%= 17,88%

15% + 1,968/4,097 * 6%= 17,88%

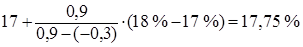

На основании полученного результата IRR уточним величину ставки, приняв значения процентных ставок  = 17% и

= 17% и  = 18%. Произведем новый расчет.

= 18%. Произведем новый расчет.

Сравнительные варианты для определения внутренней нормы доходности

ГГод

Поток, млн. руб.

Расчет 1

Расчет 2

=17%

=17%

=18%

=18%

2) IRR =  .

.

IRR = 17,75% является верхним пределом процентной ставки, по которой предприятие может окупить кредит для финансирования инвестиционного проекта.

Дата: 2019-07-30, просмотров: 294.