Содержание

Введение

Глава 1.Содержание кредитной политики

1.1 Понятие кредитной политики

1.2 Кредитная политика ЗАО «Промсвязьбанк»

Глава 2. Анализ и оценка качества кредитного портфеля банка (на примере ЗАО «Промсвязьбанк»)

2.1 Расчет финансовых коэффициентов, характеризующих качество активов банка

2.2 Анализ выданных банком кредитов по различным категориям заемщиков по данным бухгалтерского баланса

2.3 Сравнительный анализ процентных доходов и выданных кредитов на основе данных бухгалтерского баланса и отчета о прибылях и убытках

Заключение

Список литературы

Введение

На практике кредитная политика представляет собой официальный документ, где изложена философия кредитной деятельности. Принимается она советом директоров банка, и именно через нее делегируются полномочия исполнителям — сотрудникам кредитных подразделений.

Но, хотя кредитная политика и помогает персоналу выполнять свои функции, она не может и не должна подменять собой разумную инициативу при текущих ссудных операциях. Политика — это общее руководство, коррективы в процессе ее реализации вполне допустимы, но должны быть оправданны. Если кредитные работники хорошо знают политику банка в этой области и активно ее воплощают, время от времени обязательно возникает необходимость в каких-то изменениях, соответствующих внутренним и внешним переменам.

Однако, чтобы поддерживать кредитную политику на должном уровне и быть уверенным в том, что персонал ее понимает и разделяет, необходима ее периодическая ревизия — причем как «снизу», так и «сверху». Иными словами, как минимум раз в год каждый служащий банка, так или иначе связанный с его кредитной деятельностью, должен проанализировать свою работу и ее соответствие основным принципам кредитной политики. И предложить какие то поправки, если, по мнению сотрудника, политику стоит скорректировать.

К сожалению, нередко документ этот пылится в папке, откуда его добывают лишь во время проверки надзорного органа — дабы отчитаться о наличии кредитной политики, как того требует регулятор. В этом случае кредитная политика — бесполезная бумага, а не отражение реальности рыночного места банка. Такая политика не работает — исполнители ее попросту игнорируют.

Кредитная политика, как и любая другая, должна основываться на реальности. Например, не имеет смысла заявлять, будто банк намерен выдавать только краткосрочные кредиты для покупки оборотных средств, с погашением за счет оборота этих активов, если текущая рыночная ситуация дает мало шансов на развитие такого рода деятельности.

Глава 1.Содержание кредитной политики

Понятие кредитной политики

В документе о кредитной политике, как правило, зафиксированы разумные, общепринятые принципы кредитного администрирования. Различия таких документов вытекают из конкретных особенностей того или иного банка: его целей, рынков, финансовых структур, размера, напряженности конкурентной ситуации, опыта персонала. Следовательно, каждый банк должен разработать индивидуальную политику, отражающую именно его конкретные потребности.

Чтобы стать эффективной, кредитная политика должна быть максимально сжатым и в то же время достаточно детальным документом. Обязательный ее элемент — рекомендации для работы с практическими запросами на кредиты. Важно, чтобы специалист, разрабатывающий этот документ, отчетливо видел различие между политикой и процедурами. Политика устанавливает философские основы кредитной деятельности, процедуры же отвечают на вопрос: «как?», и место им — в инструкции.

Цели кредитной политики:

· Максимизация доходов от долгосрочных или краткосрочных кредитных операций в рамках установленных рисков и в соответствии с действующими законами, правилами и нормативными документами.

· Одобрение ссуд на экономически продуктивные цели в рыночной зоне банка.

· Создание надежных и рентабельных постоянных клиентов — заемщиков и вкладчиков.

· Обучение и повышение квалификации технического и управленческого персонала.

· Создание и поддержание объема кредитов и депозитов, соответствующего капитальной потенциальной и депозитной базе банка, а также составу некредитных активов. Менеджмент будет периодически разрабатывать целевые показатели в виде соотношений ссудной задолженности и депозитов, максимально допустимого левериджа, желательной ликвидности и так далее.

· Приспособление к изменяющимся экономическим, технологическим, законодательным и конкурентным условиям.

Полномочия по выдаче ссуд

Хотя за предоставление кредитов в конечном счете отвечает совет директоров, он делегирует свои полномочия конкретным работникам либо особым группам или органам. Такими уполномоченными могут быть:

· конкретные служащие либо лица, занимающие определенные должности в банке (например, директор по кредитам);

· кредитные комитеты, состав которых определяется документом по кредитной политике;

· конкретные служащие или органы, группы, имеющие право делегировать предоставленные им полномочия далее, вниз. Тип делегирования зависит чаще от размера банка. Например, руководитель кредитного направления может иметь право на выдачу кредита до $1 млн. и делегировать свои полномочия менеджеру отдела коммерческих кредитов на одобрение ссуд размером до $500 тыс. Менеджер, в свою очередь, устанавливает индивидуальные лимиты, не превышающие $500 тыс.

Политика должна также определить, на каких условиях и какие ссуды должны одобряться советом директоров банка либо кредитным комитетом. В зависимости от размера банка и состояния его ссудного портфеля совет директоров может непосредственно участвовать в процессе одобрения кредитов или нет, но наверняка будет периодически ревизовать отдельные аспекты кредитной деятельности. К числу наиболее важных относятся следующие:

· тенденции в качестве кредитов, отражаемые рейтингом рискованности;

· списки особо контролируемых, классифицированных (просроченных проблемных, безнадежных и пр.) ссуд;

· тенденции прибыльности;

· ссуды, превышающие определенный лимит;

· займы, выданные директорам и служащим банка;

· тенденции в использовании кредитных линий и гарантий;

· типы отклоненных кредитных заявок (без периодического обращения к анализу кредитных заявок совет директоров может утратить понимание кредитной функции);

· квалификация кредитного персонала и обеспеченность кадрами.

Эта секция кредитной политики может также устанавливать максимальный размер кредита, который может быть выдан одному клиенту. Он может соответствовать максимальному размеру ссуды, установленному для данного банка нормативами регулятор. Возможно, понадобится установить меньший лимит. Решение в данном случае зависит от нескольких определяющих факторов, в том числе:

· размер резерва на покрытие убытков по ссудам,

· способность восполнить указанный резерв доходами,

· состав некредитных активов, таких, как инвестиционный портфель.

И нежелательные

В документе по кредитной политике иногда легче назвать те кредиты, которые нежелательно выдавать, чем те, которые предпочтительны для банка. Нежелательные ссуды могут быть описаны очень конкретно. Скажем, если банк имеет опыт неудачного кредитования ресторанов, выдача таких ссуд может быть просто запрещена. Тем не менее существуют и некоторые общие характеристики нежелательных ссуд:

· ссуды со спекулятивными целями;

· одноразовые ссуды, на основе которых нельзя установить долгосрочные отношения с клиентом;

· неудовлетворительные по срокам (с учетом характера и срочности кредитных ресурсов);

· ссуды новым предприятиям, уровень капитализации которых ниже установленных банком стандартов.

Анализ активов банка

| Определение показателя | Оптимальное значение коэффициента | Фактическое значение коэффициента | ||

| 2006 год | 2007 год | 9 месяцев 2008 года | ||

| К1=Доходные активы /Активы | 0,75 - 0,85 | 0,504 | 0,513 | 0,455 |

| К2=Доходные активы / Платные пассивы | ≥ 1,0 | 0,579 | 0,918 | 0,752 |

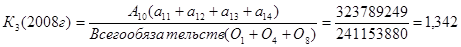

| К3=Ссуды/Обязательства | > 0,7 (агрессивная политика < 0,6 (осторожная политика) | 0,879 | 0,935 | 1,342 |

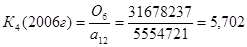

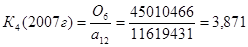

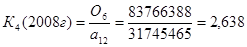

| К4=Банковские займы / Банковские ссуды | ≥ 1,0 (заемщик) ≤ 1,0 (кредитор) | 5,702 | 3,871 | 2,638 |

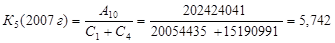

| К5=Ссуды/Капитал | ≤ 8,0 | 4,932 | 5,742 | 1,503 |

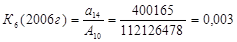

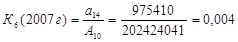

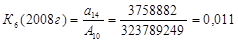

| К6=Просроченные ссуды/Ссуды | ≤ 0,04 | 0,003 | 0,004 | 0,011 |

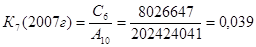

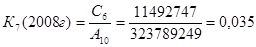

| К7=Резервы на ссуды/Ссуды | ≤ 0,04 | 0,056 | 0,039 | 0,035 |

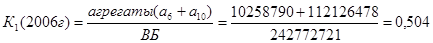

К1 - удельный вес (доля) доходообразующих активов в совокупных активах. К1 в 2006 г. был равен 0,504, в 2007 г. немного вырос - 0,513, и в 2008 году снизился и составил 0,455. Снижение произошло из-за резкого увеличения общей стоимости активов, несмотря на увеличение ценных бумаг. Это говорит о снижении активов, приносящих доход банку и увеличение ликвидной позиции, что также свидетельствует о нецеленаправленной политике банка по улучшению общего финансового состояния банка. Также можно сказать, что доля доходообразующих активов в общей сумме активов составляет 50,4%, 51,3% и 45,5% соответственно.

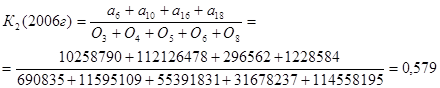

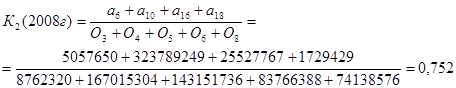

К2 - отношение доходных активов к платным пассивам. Значение коэффициента должно быть больше либо равно 1. У данного банка К2 в 2006 г. его значение составило 0,579, в 2007 г. оно выросло и составило 0,918, а в 2008 году снизилось и составило 0,752. Рост данного показателя в 2007 году произошел из-за того, что выросли и доходные активы и платные пассивы, но доходные активы росли быстрее, а снижение показателя в 2008 году произошло из-за снижения прочих активов и одновременного роста некоторых платных пассивов. Но значение показателя за все 3 года не соответствовало норме. Следовательно, банк наращивал свои платные пассивы на большую сумму по сравнению активами, приносящими доход и неэффективно управлял своими платными пассивами; из этого следует, что процентные расходы банка в течение 3-х лет не покрывались процентными доходами.

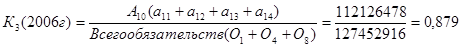

К3 - отношение кредитов к общим обязательствам банка. Этот показатель дает возможность определить характер кредитной политики банка. К3 в 2006 г. составил 0,879, в 2007 г. – 0,935, а в 2008 г. - 1,342. В динамике наблюдается рост показателя, который произошел из-за того, что ссуды росли быстрее чем обязательства банка. Это говорит о том, что банк практикует исключительно слишком агрессивную кредитную политику за все 3 периода, наращивая объемы кредитов и ссуд. Для формирования более осторожной кредитной политики банку необходимо наращивать свои обязательства, иначе дальнейшее повышение коэффициента может привести к риску потери по формированию устойчивости ресурсной базы и проблемам с текущей ликвидностью.

К4 - показывает возможность проведения кредитной политики. Рассчитывается как отношение полученных МБК к предоставленным. На протяжении 3-х лет значение коэффициента было больше 1. Это означает, что данный банк являлся заемщиком на межбанковском рынке за все периоды.

К5 - показывает рискованность кредитной политики по отношению к капиталу. Значения показателя – 4,932, 5,742 и 1,503 соответственно по 3-м периодам, что вполне соответствует норме. Таким образом, собственного капитала на протяжении 3-х лет банку было достаточно для покрытия ссуд с точки зрения рискованности кредитной политики.

К6 - удельный вес просроченной задолженности в ссудном портфеле банка. Для ОАО «Промсвязьбанк» этот показатель за три года составил 0,003, 0,004 и 0,011 соответственно. Наблюдается незначительная тенденция к повышению просроченных ссуд в общей сумме ссудного портфеля. Но тем не менее ситуация стабильна, так как значение этого коэффициента в течение 3-х лет находилось в пределах нормы, т.е. доля просроченной задолженности не превышала 4% от общей суммы выданных кредитов.

К7 - резервы на покрытие убытков по ссудам. Значение коэффициента не должно быть меньше К6, и в нашем случае оно равно 0,056, 0,039 и соответственно 0,035. Большее значение К7 по сравнению с К6 (0,003<0,056 в 2006 г; 0,004<0,039 в 2007г. и 0,039<0,035 в 2008г.) демонстрирует наличие в кредитном портфеле банка не только низкокачественных кредитов, но и просроченных процентов по кредитам.

В целом, нужно отметить, что уровень управления качеством активов удовлетворительный. Данный банк – сторонник агрессивной политики, но в то же время является заемщиком на межбанковском рынке, что является необоснованным в отношении проведения кредитной политики. Позитивной тенденцией является незначительная доля просроченной задолженности по ссудам, означающая своевременное погашение кредитов заемщиками. Но, помимо этого, в общей сумме имущества наблюдается недостаток доходообразующих активов (норма 0,75 – 0,85 в общей сумме активов), что свидетельствует о стабильной ликвидной позиции.

Заключение

Банковское дело на современном этапе находится в процессе перемен. Стремясь повысить экономическую эффективность и улучшить механизм распределения ресурсов, правительство предпринимает шаги в направлении создания в экономике атмосферы открытости, конкуренции и рыночной дисциплины. Для того чтобы выжить и добиться процветания, банкиры должны отбросить свои бюрократические традиции и превратиться в предпринимателей, реагирующих и приспосабливающихся к рыночной экономике.

Принципы прямого государственного управления банковской системой также должны измениться. В большинстве стран государство должно создать правовую, регулятивную и политическую среду для надежного банковского дела.

На конкурентном рынке банки нуждаются в автономии для определения своей роли и стратегии и независимости в своей кредитной и управленческой политике.

Коммерческие банки в современной России начали возникать всего 10-15 лет назад и за этот кратчайший исторический отрезок времени прошли стремительное развитие, отразив в собственной судьбе как выдающиеся возможности российской экономики, огромный интеллектуальный и предпринимательский потенциал россиян, так и переживаемые ими трудности и неурядицы. Становление современного банковского дела в такой стране, как Россия, велики не только размерами и ресурсами, но также своими большими особенностями, представляет исключительно сложную задачу. На вопросы, возникающие при создании банковской системы, нужно отвечать сразу же, по сути в момент их появления, ничего не откладывая на «потом», а еще лучше - предвосхищая их появление на уровне намечающихся тенденций.

Сегодняшние условия работы российских банков меняются: ужесточились требования ЦБ РФ; открыть коммерческий банк не так просто, как это было всего 5 - 7 лет назад, невыполнения предписаний ЦБ ведут к серьёзным санкциям со стороны последнего и т.д.; прошли те времена, когда было достаточно привлекать «короткие» деньги, направлять их на спекулятивные операции и, получая хорошую маржу, обеспечивать высокие финансовые показатели, не особенно заботясь о том, «как получилось сегодня и что будет завтра».

В сложившихся условиях изменяются и подходы к анализу. Потребители банковских услуг, сами банкиры осознают необходимость в наиболее полных и достоверных средствах анализа банковской надёжности. Чем же на сегодняшний момент может ответить банковская система?

Как показала банковская практика, на этапе становления самой банковской системы России, когда еще не в достаточной мере наработан методологический аппарат, законодательство оставляет желать лучшего, даже самые крупные банки России по международным меркам дотягивают, в лучшем случае, до «середнячков», остаются серьёзные проблемы и пробелы в подходах к банковскому анализу.

Список литературы

1. ФЗ «О банках и банковской деятельности» № 395-1 от 02.12.90 г. с посл. редакциями.

2. ФЗ «О Центральном банке РФ № 39 от 10.07.02 г.

3. Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ от 26 марта 2007 г. № 302-п.

4. Гражданский кодекс РФ по состоянию на 1 сентября 2004 года;

5. Банковское дело: учебник. Под ред. В. И. Колесникова. – М.: Финансы и статистика, 2003.

6. Банковское дело: учебник. Под ред. О. И. Лаврушина. – М.: Финансы и статистика, 2003.

7. Банковское дело: учебник для вузов. Под ред. А.М. Тавасиева. – 2-е изд., перераб. и дополн. – М.: ЮНИТИ – ДАНА, 2006.

8. Костерина Т.М. Банковское дело. – М.: МЭСИ, 2003.

9. Масленченков Ю.С. Финансовый менеджмент банка: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003.

10. Организация деятельности коммерческих банков: Учебник / Г.И. Кравцова, Н.К. Василенко, И.К. Козлова и др. Под общей ред. Г.И. Кравцовой. – М.: БГЭУ, 2002.

11. Основы банковской деятельности. Учебное пособие. Под ред. д.э.н., проф. Тагирбекова К.Р., изд. дом «Инфра-М», М., 2001.

12. Роуз Питер С. Банковский менеджмент. – М.: Дело, 2001.

13. Руководство по кредитному менеджменту / Под ред. Б.Эдвардса. – М.: ИНФРА-М, 1996.

14. Смирнов А.В. Управление ресурсами и фин. – аналитическая работа в коммерческом банке. – М.: изд. группа «БДЦ-пресс», 2004.

15. Уткин Э.А., Мартынюк И.В. контроллинг: российская практика. – М.: Финансы и статистика, 1999.

16. А.В.Курников. «Метод устранения недостатков централизованного управления ликвидностью в банках», // Банковское дело, № 8, 2007.

17. Д.Е. Плисецкий. «О классификации банковских активов по уровню кредитного риска», // Банковское дело, № 11, 2007.

Содержание

Введение

Глава 1.Содержание кредитной политики

1.1 Понятие кредитной политики

1.2 Кредитная политика ЗАО «Промсвязьбанк»

Глава 2. Анализ и оценка качества кредитного портфеля банка (на примере ЗАО «Промсвязьбанк»)

2.1 Расчет финансовых коэффициентов, характеризующих качество активов банка

2.2 Анализ выданных банком кредитов по различным категориям заемщиков по данным бухгалтерского баланса

2.3 Сравнительный анализ процентных доходов и выданных кредитов на основе данных бухгалтерского баланса и отчета о прибылях и убытках

Заключение

Список литературы

Введение

На практике кредитная политика представляет собой официальный документ, где изложена философия кредитной деятельности. Принимается она советом директоров банка, и именно через нее делегируются полномочия исполнителям — сотрудникам кредитных подразделений.

Но, хотя кредитная политика и помогает персоналу выполнять свои функции, она не может и не должна подменять собой разумную инициативу при текущих ссудных операциях. Политика — это общее руководство, коррективы в процессе ее реализации вполне допустимы, но должны быть оправданны. Если кредитные работники хорошо знают политику банка в этой области и активно ее воплощают, время от времени обязательно возникает необходимость в каких-то изменениях, соответствующих внутренним и внешним переменам.

Однако, чтобы поддерживать кредитную политику на должном уровне и быть уверенным в том, что персонал ее понимает и разделяет, необходима ее периодическая ревизия — причем как «снизу», так и «сверху». Иными словами, как минимум раз в год каждый служащий банка, так или иначе связанный с его кредитной деятельностью, должен проанализировать свою работу и ее соответствие основным принципам кредитной политики. И предложить какие то поправки, если, по мнению сотрудника, политику стоит скорректировать.

К сожалению, нередко документ этот пылится в папке, откуда его добывают лишь во время проверки надзорного органа — дабы отчитаться о наличии кредитной политики, как того требует регулятор. В этом случае кредитная политика — бесполезная бумага, а не отражение реальности рыночного места банка. Такая политика не работает — исполнители ее попросту игнорируют.

Кредитная политика, как и любая другая, должна основываться на реальности. Например, не имеет смысла заявлять, будто банк намерен выдавать только краткосрочные кредиты для покупки оборотных средств, с погашением за счет оборота этих активов, если текущая рыночная ситуация дает мало шансов на развитие такого рода деятельности.

Глава 1.Содержание кредитной политики

Понятие кредитной политики

В документе о кредитной политике, как правило, зафиксированы разумные, общепринятые принципы кредитного администрирования. Различия таких документов вытекают из конкретных особенностей того или иного банка: его целей, рынков, финансовых структур, размера, напряженности конкурентной ситуации, опыта персонала. Следовательно, каждый банк должен разработать индивидуальную политику, отражающую именно его конкретные потребности.

Чтобы стать эффективной, кредитная политика должна быть максимально сжатым и в то же время достаточно детальным документом. Обязательный ее элемент — рекомендации для работы с практическими запросами на кредиты. Важно, чтобы специалист, разрабатывающий этот документ, отчетливо видел различие между политикой и процедурами. Политика устанавливает философские основы кредитной деятельности, процедуры же отвечают на вопрос: «как?», и место им — в инструкции.

Цели кредитной политики:

· Максимизация доходов от долгосрочных или краткосрочных кредитных операций в рамках установленных рисков и в соответствии с действующими законами, правилами и нормативными документами.

· Одобрение ссуд на экономически продуктивные цели в рыночной зоне банка.

· Создание надежных и рентабельных постоянных клиентов — заемщиков и вкладчиков.

· Обучение и повышение квалификации технического и управленческого персонала.

· Создание и поддержание объема кредитов и депозитов, соответствующего капитальной потенциальной и депозитной базе банка, а также составу некредитных активов. Менеджмент будет периодически разрабатывать целевые показатели в виде соотношений ссудной задолженности и депозитов, максимально допустимого левериджа, желательной ликвидности и так далее.

· Приспособление к изменяющимся экономическим, технологическим, законодательным и конкурентным условиям.

Соответствие законам и правилам

Эта секция кредитной политики констатирует намерение банка работать в полном соответствии с местными и федеральными законами и правилами соответствующих государственных агентств. Кроме того, должно быть указано, что банк не допустит дискриминации в отношении какого бы то ни было просителя или клиента. Для обеспечения правовой корректности работы назначается специальный ответственный сотрудник (compliance officer), в обязанности которого, помимо надзора за правомерностью операций банка, входит обучение кредитных работников по данным вопросам.

Дата: 2019-07-30, просмотров: 272.