Капитал

В экономической теории и предпринимательской практике, пожалуй, нет понятия, которое бы использовалось столь часто и одновременно столь неоднозначно, как капитал. Этот термин употребляют в отношении оборудования, здания, денег и ценных бумаг, а также в отношении талантливого инженера и предприимчивого управляющего ("Человеческий капитал"). Общее во всех приведенных примерах - капитал устойчиво ассоциируется со способностью приносить доход.

На рынке факторов производства под капиталом понимается физический капитал, или производственные фонды, - капитальное благо, используя которое, можно в будущем увеличить поток доходов. Таким образом, производительностью обладает не только труд, но и капитал. Если фактор труд - феномен, созданный вне экономической системы, то капитал - фактор, производимый самой экономической системой.

Капитал пользуется спросом, потому что он производителен. Субъектами спроса на капитал являются предприниматели, бизнес, субъектами предложения капитала - домашние хозяйства.

Спрос на капитал - это процесс на инвестиционные средства, а не просто деньги. Бизнес предъявляет спрос на определенные денежные суммы для покупки капитала в физической форме. Спрос на деньги имеет другую природу, она не связанна с предпринимательской деятельностью.

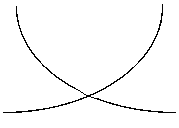

Графический спрос на капитал можно представить как кривую, имеющую отрицательный наклон, поскольку применительно к капиталу, так же как и к другим факторам производства, действует закон убывающей доходности: уровень дохода на капитал имеет тенденцию к понижению по мере роста инвестиционных средств. Уровень дохода на капитал называют еще чистой производительностью капитала, а выраженную в процентах - естественной нормой процента.

Предложение капитала не следует понимать в том смысле, что домашние хозяйства (население) предлагают бизнесу станки, оборудование и т.д. Они предлагают инвестиционные средства, т.е. денежные суммы, которые бизнес использует для приобретения производительных фондов. Происходит это при помощи посредников-инвестиционных фондов, коммерческих банков и т.п.

Графически предложение капитала можно представить кривой, имеющей положительный наклон, что обусловлено сущностью процента, заключающейся в следующем. Субъекты, предлагающие капитал, по сути, отказываются от самостоятельного альтернативного его применения: открывать собственное дело и получать доход; покупать землю и получать ренту, поехать отдыхать на престижный курорт (получить полезность). Таким образом, процент - это своеобразная равновесная цена, которая складывается в точке пересечения кривых спроса и предложения на капитал и в которой происходит совпадение предельной доходности на капитал и предельных издержек упущенных возможностей (рис. 4).

| ||||||

| ||||||

| ||||||

|

|

|

Рис. 4 «Равновесие на рынке капитала»

Экономическая теория подчеркивает, что сегодняшние блага люди оценивают выше будущих. Эта особенность экономического поведения субъектов рыночного хозяйства получила название временного предпочтения. При определении категории процента важную роль играет фактор времени. Дающий деньги в ссуду отказывается от текущего (сегодняшнего) потребления своего капитала, предоставляя эту возможность другим субъектам.

Процент

Нетерпение, желание иметь блага сейчас, а не потом, связанны и с тем обстоятельством, что срок нашей жизни ограничен и, откладывая потребление, мы рискуем. Поэтому те, кто использует заемные средства сегодня, должны заплатить за это владельцу капитала.

Фактор риска в рыночном хозяйстве связан с неопределенностью, как минимум чертой рыночного прогресса. Вы рискуете, предоставляя ссуду малоизвестной фирме или отдельному лицу, чье финансовое положение не досконально известно. Вы рискуете в принципе, откладывая возможность сегодняшнего распоряжения деньгами, так как завтра могут измениться политическая ситуация в стране, налоговое законодательство; и человек не вечен. Поэтому чем выше риск при предоставлении ссуды, тем выше должна быть ставка процента.

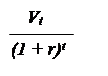

Сравнения уровня дохода на капитал с процентной ставкой - это один из способов обоснования эффективности инвестиционных проектов. Другой способ, имеющий огромное значение и использующийся не только в сфере бизнеса, - это процедура дисконтирования1 (приведение экономических показателей разных лет к сопоставимому во времени виду), которое неразрывно связанно с фактором времени и заключается в том, что при осуществлении инвестиционных проектов (покупка оборудования, строительство нового завода и т.п.) необходимо сопоставлять величину сегодняшних затрат и будущих доходов, т.е. это процедура определения сегодняшней стоимости будущей суммы денег.

Дисконтирование вычисляют по следующей формуле:

|

|

Vp=

где Vp, Vt - соответственно сегодняшняя и будущая стоимости будущей суммы денег; t – число лет; r – ставка процента в десятичных дробях.

Дисконтирование применяется не только бизнесменами, осуществляющими инвестиционные проекты.

Так, при получении выигрышей по лотерее на разных временных условиях, получении денежных сумм по завещанию, где так же оговорены различные временные сроки выплаты денег и т.п., люди используют процедуру дисконтирования, которая помогает осуществить экономический выбор.

Решая вопрос, какой частью текущего дохода пожертвовать ради увеличения возможностей потребления в будущем периоде, потенциальный кредитор ориентируется на свои предпочтения. В рамках своих бюджетных возможностей он выбирает наиболее предпочтительную комбинацию текущего и будущего потребления и, исходя из нее, определяет долю текущего дохода, которую следует предложить в ссуду под установленный процент.

Дата: 2019-07-30, просмотров: 308.