Этот метод имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли РN (прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции, называемый также учетной нормой прибыли (АRR), рассчитывается делением среднегодовой прибыли РN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (PV), то ее оценка должна быть учтена в расчетах. Иными словами, существуют различные алгоритмы исчисления показателя АRR, достаточно распространенным является следующий:

ARR = PN / (( C 0 + RV )/2).

ARR = (сумма годовых доходов)/ n лет

ARR = (сумма годовых доходов)/ n лет

Первоначальные затраты

В качестве годовых доходов используем величину чистой прибыли, так как она лучше характеризует ту выгоду, которую получают владельцы предприятия и инвесторы.

Метод, основанный на коэффициенте эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков, частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.п.

Таблица 15 Расчет экономической эффективности бухгалтерской нормы доходности ARR

| 0-й год | 1-й год | 2-й год | 3-й год | |

| Валовая прибыль | 0 | 1014000 | 2076000 | 2988000 |

| Налог на прибыль | 0 | -243360 | -498240 | -717120 |

| Чистая прибыль | 0 | 770640 | 1577760 | 2270880 |

| Среднегодовая прибыль 1539760 руб. | ||||

| Первоначальные затраты 2400000 руб. | ||||

ARR=1539760/2400000 = 0.642 (64.2%)

Приняв за базу сравнения показателя ARR рентабельность активов проект можно считать приемлемым, так как его значение значительно превышает рентабельность активов.

Анализ чувствительности.

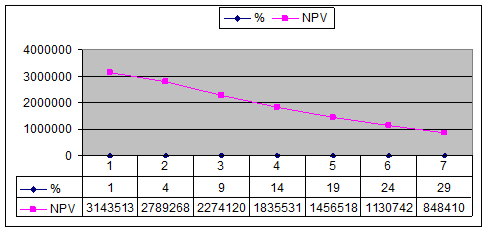

Таблица 16 Изменение NPV при пошаговое изменение процентной ставки.

| % | 1 | 4 | 9 | 14 | 19 | 24 | 29 |

| NPV | 3143513 | 2789268 | 2274120 | 1835531 | 1456518 | 1130742 | 848410 |

Рис.3 Изменение процентной ставки и NPV.

Как видно из представленной таблицы и графика при уменьшении процентной ставки NPV увеличивается, а при увеличении оно сокращается.

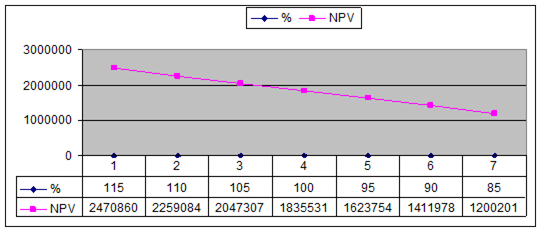

Таблица 17 Расчет NPV при пошаговом изменении доходов ( шаг =5%).

| % | 115 | 110 | 105 | 100 | 95 | 90 |

| 85 |

| NPV | 2470860 | 2259084 | 2047307 | 1835531 | 1623754 | 1411978 |

| 1200201 |

Рис. 4 Зависимость NPV от изменения дохода.

При изменении доходов на 5%, NPV изменяется на 211777 руб. А при изменении на 1%, NPV изменяется на 423554 руб.

Дата: 2019-07-30, просмотров: 312.