Оценка экономической эффективности методом расчета рентабельности инвестиций PI

Индекс рентабельности инвестиций (PI) показывает какая величины современного денежного потока приходится на единицу предполагаемых первоначальных затрат.

Оценивая эффективность инвестиций надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего рассчитывается индекс рентабельности инвестиций ( PI ):

PI = Ожидаемая сумма дохода / Ожидаемая сумма инвестиций.

PI =(∑ CFn / (1 + r ) n )/ C 0

Этот показатель имеет недостатки: он не учитывает распределение притока и оттока денежных средств по годам.

Если индекс рентабельности равен или меньше 1, то проект следует отклонить; среди проектов у которых индекс больше 1, следует отдать предпочтение проекту, имеющему наибольший индекс рентабельности.

В отличие от чистого приведенного эффекта индекс доходности инвестиций является относительным показателем.

Таблица 14Расчет индекса рентабельности инвестиций ( PI )

| Потоки денежных средств | |||

| 0-й год | 1-й год | 2-й год | 3-й год |

| 0 | 983025 | 1483411 | 1769094 |

| Индекс рентабельности инвестиций (PI) 1.77 | |||

PI = (983025+1483411+1769094)/2400000 = 1.77

Значение показателя оказалось больше 1 следовательно стоимость денежных потоков проекта превышает инвестиции.

Метод определения срока окупаемости инвестиций (РР)

Этот метод – один из самых простых и широко распространенных в мировой учетно-аналитической практике. Он не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций.

Если доходы от проекта распределяются равномерно по годам, то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода.

При неравномерном поступлении доходов срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами.

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

· Во - первых, он не учитывает влияние доходов последних периодов.

· Во- вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам.

Чтобы преодолеть этот недостаток рассчитаем простой и дисконтированный срок окупаемости в таблице.

Расчет срока окупаемости инвестиционного проекта.

2400000*1.14 = 2736000 руб.

2 +((2736000-2466436)/1769094) = 2+0.2 = 2.2 года.

За 2.2. года инвестиционный проект окупится.

Расчет внутренней нормы доходности.

IRR = 14% + ((15,96%-14%))/(1835530-30) = 15.96%

При ставке 15.96% данный инвестиционный проект не будет иметь ни прибыли, ни убытка.

Анализ чувствительности.

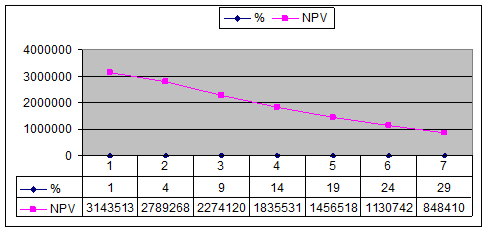

Таблица 16 Изменение NPV при пошаговое изменение процентной ставки.

| % | 1 | 4 | 9 | 14 | 19 | 24 | 29 |

| NPV | 3143513 | 2789268 | 2274120 | 1835531 | 1456518 | 1130742 | 848410 |

Рис.3 Изменение процентной ставки и NPV.

Как видно из представленной таблицы и графика при уменьшении процентной ставки NPV увеличивается, а при увеличении оно сокращается.

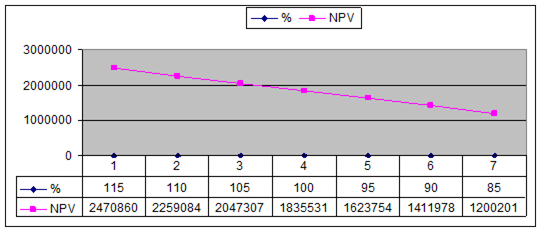

Таблица 17 Расчет NPV при пошаговом изменении доходов ( шаг =5%).

| % | 115 | 110 | 105 | 100 | 95 | 90 |

| 85 |

| NPV | 2470860 | 2259084 | 2047307 | 1835531 | 1623754 | 1411978 |

| 1200201 |

Рис. 4 Зависимость NPV от изменения дохода.

При изменении доходов на 5%, NPV изменяется на 211777 руб. А при изменении на 1%, NPV изменяется на 423554 руб.

Анализ чувствительности.

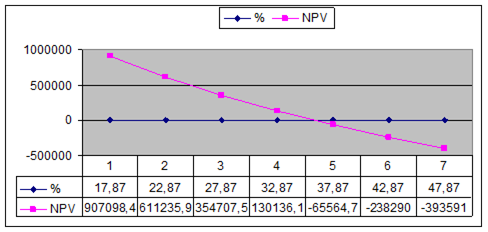

Таблица 22 Изменение NPV при пошаговое изменение процентной ставки.

| % | 17,87 | 22,87 | 27,87 | 32,87 | 37,87 | 42,87 | 47,87 |

| NPV | 907098,4 | 611235,9 | 354707,5 | 130136,1 | -65564,7 | -238290 | -393591 |

Рис.5 Зависимость NPV от процентной ставки.

Как видно из представленных таблицы и графика при уменьшении процентной ставки NPV увеличивается, а при увеличении оно сокращается. При достижении процентной ставки 35%, NPV становится отрицательным.

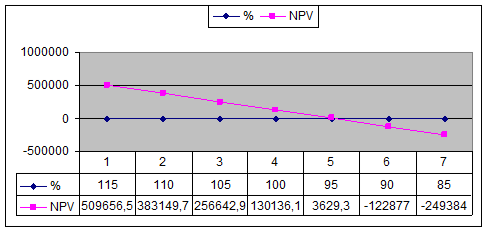

Таблица 23 Расчет NPV при пошаговом изменении доходов ( шаг =5%).

| % | 115 | 110 | 105 | 100 | 95 | 90 | 85 |

| NPV | 509656,5 | 383149,7 | 256642,9 | 130136,1 | 3629,3 | -122877 | -249384 |

Рис. 6 Зависимость NPV от изменения дохода.

Учет фактора риска.

Необходимо рассчитать квадратическое отклонение (сигму)(δ).

δ =√ ∑ (Ri-R/)2 *Pi

Ri - конкретное значении возможных вариантов ожидаемого дохода по рассматриваемой инвестиционной операции.

R/ - среднеожидаемое значение дохода по инвестиционной операции.

Pi - вероятность получения отдельных вариантов ожидаемого дохода.

Таблица 24

| год | прибыль | выручка | рентабельность | |

| 1-й | 578453 | 5200000 | 11,1241 |

|

| 2-й | 1500301 | 7500000 | 20,00401 |

|

| 3-й | 2308150 | 8900000 | 25,93427 |

|

Pi =∑ (R*F) = 0.1*11,1241 + 0.1*20,00401 +0.1 * 25,93427 = 5.706

δ =√(11,1241-5,706)2*0,1 + (20,004-5,706)2*0,1 + (25,93-5,706)2*0,1= √ 2,936+20,44+40,9 = √64,276 = 8,02 пункта

Среднее отклонение в будущем году будет равно 8.02

Заключение

Рассмотренная в данной курсовой тема, является очень актуальной так как инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

В рамках курсовой работы был рассмотрен инвестиционный проект по созданию подрядной бригады на базе МУП «ЖКХ п. Озерки», который будет заниматься вывозом мусора и оказанием ритуальных услуг.

По данным финансовой (бухгалтерской) отчетности МУП «ЖКХ п. Озерки» был проведен финансовый анализ организации, который показал необходимость привлечения долгосрочного банковского кредитов для реализации инвестиционного проекта. Необходимость использования кредитных средств обусловлена недостаточностью (отсутствием) собственных средств организации.

Оценка проекта методом чистой приведенной стоимости показала экономическую эффективность проекта, поскольку величина планируемых поступлений превысила величину необходимых затрат.

Расчет относительного показателя эффективности инвестиций PI также показал превышение денежных притоков над величиной инвестиционных расходов.

Срок, по истечении которого, организация планирует окупить первоначальные затраты и получать прибыль от проекта составит 2,2 года , а при расчете в условиях риска то 2,41 года.

Величина показателя IRR проекта превысила рассчитанную ставку дисконтирования. Таким образом, внутренняя норма доходности существенно превышает стоимость капитала привлекаемого организацией, что позволяет рекомендовать данный проект к реализации.

Метод бухгалтерской нормы доходности также показал эффективность проекта, поскольку его величина значительно превысила рентабельность активов, взятую за базу сравнения.

Инвестиционный проект эффективен и при учете инфляции и риска, и без них. Данный проект поможет предприятию выйти из сложившейся ситуации (близость к банкротству).

Список использованной литературы

1. Гражданский кодекс РФ, часть первая и вторая.

2. ФЗ от 25 февраля 2003 г. № 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений".

3. Богатин Ю.В. Инвестиционный анализ: Учеб. пособие для вузов. – М.: ЮНИТИ – Дана, 2001. – 415 с.

4. Виленский П.Л, Оценка эффективности инвестиционных проектов. – Москва: «Финансы и статистика», 2002г.

5. Игонина Л.Л. Инвестиции: Учеб. пособие / Под ред. д-ра экон. наук, проф. В.А. Слепова. – М.: Экономистъ, 2003. – 478 с

6. Инвестиции: учеб. / С.В. Валдайцев, П.П. Воробьев (и др.); под ред. В.В. Ковалева, В.В. Иванова, В.А. Лялина. – Москва: издательство «Проспект», 2007г.

7. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Мн.: Новое знание, 2009

Информационная база анализа экономической эффективности инвестиций

Инвестиционные проекты, анализируемые в процессе составления бюджета капитальных вложений, имеют определенную логику.

1. С каждым инвестиционным проектом принято связывать денежный поток (Cash Flow), элементы которого представляют собой либо чистые оттоки (Net Cash Outflow), либо чистые притоки денежных средств (Net Cash Inflow). Под чистым оттоком в k-м году понимается превышение текущих денежных расходов по проекту над текущими денежными поступлениями (при обратном соотношении имеет место чистый приток). Денежный поток, в котором притоки следуют за оттоками, называется ординарным. Если притоки и оттоки чередуются, денежный поток называется неординарным.

2. Чаще всего анализ ведется по годам, хотя это ограничение не является обязательным. Анализ можно проводить по равным периодам любой продолжительности (месяц, квартал, год и др.). При этом, однако, необходимо помнить о сопоставимости величин элементов денежного потока, процентной ставки и длины периода.

3. Предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет.

4. Приток (отток) денежных средств относится к концу очередного года.

5. Коэффициент дисконтирования, используемый для оценки проектов с помощью методов, основанных на дисконтированных оценках, должен соответствовать длине периода, заложенного в основу инвестиционного проекта (например, годовая ставка берется только в том случае, если длина периода - год).

Необходимо особо подчеркнуть, что применение методов оценки и анализа проектов предполагает множественность используемых прогнозных оценок и расчетов, которые необходимо брать из достоверных источников и законодательных актов.

Государство применяет различные методы государственного регулирования инвестиционной деятельности. Прежде всего государство оказывает регулирующее влияние на инвестиционную деятельность в следующих формах:

1) посредством издания законов и подзаконных нормативных актов;

2) посредством прямого управления государственными инвестициями;

3) принятием государственных инвестиционных программ;

4) посредством особого регулирования государственной деятельности;

5) экономическими методами регулирования инвестиционной деятельности являются:

· налогообложение;

· участие государственных органов в инвестиционной деятельности;

· создание свободных экономических зон;

· кредитно-финансовый механизм (предоставление кредитов, %).

· распределение и перераспределение финансовых ресурсов;

Инвестиционная деятельность в РФ регулируется системой законов и нормативных актов.

В качестве законов, регулирующих инвестиционную деятельность, выступают:

1. Конституция Российской Федерации.

2. Градостроительный кодекс РФ.

3. Гражданский кодекс РФ, часть первая и вторая.

4. Закон о налогообложении: Налоговый кодекс, часть вторая (2001 г.).

Основополагающее значение для регулирования инвестиций и инвестиционного процесса в России имеют следующие Законы:

1. Федеральный закон от 25 февраля 2003 г. № 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений".

2. Федеральный закон "О лицензировании отдельных видов деятельности" от 25 сентября 1998 г.

3. Федеральный закон "Об ипотеке (залоге недвижимости)" № 102-ФЗ.

4. Земельный кодекс Российской Федерации (2002 г.).

Федеральный закон "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" № 39-ФЗ определяет:

· основы градостроительной политики;

· порядок разработки градостроительных нормативов и градостроительной документации;

· права и обязанности субъектов (участников градостроительной деятельности).

Градостроительный кодекс регулирует отношения в области системы расселения, градостроительного планирования, застройки, благоустройства городов и сельских поселений, сохранения объектов историко-культурного наследия и охраны окружающей среды в целях обеспечения благоприятных условий проживания населения.

В Гражданском кодексе РФ установлен перечень юридических лиц, в том числе для инвестиционной деятельности. Регулируются вопросы строительного подряда, подрядных работ для государственных нужд, регулируются правила расчетов.

Через налоговое законодательство государственные органы оказывают влияние на инвестиционную деятельность путем дифференцирования налоговых ставок и льгот.

Глава 2. Анализ экономической эффективности инвестиционного проекта

2.1 Оценка влияния факторов инфляции на анализируемую отчетность МУП «ЖКХ п.Озерки»

Таблица 2.

| Актив | Код подраздел. | 2008г | 2008г*In | 2009 г | Отклонение (5-4) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| I Внеоборотные активы Основные средства | 120 | 36523 | 40906 | 4335 | -36571 |

| Незавершенное строительство | 130 | 30 | 34 | 1430 | 1396 |

| Итого по разделу I | 190 | 36553 | 40940 | 5765 | -35175 |

| II Оборотные активы Запасы | 210 | 240 | 269 | 771 | 502 |

| В т.ч. сырье, материалы | 211 | 240 | 269 | 771 | 502 |

| НДС по приобретен. ценностям | 220 | 212 | 237 | 212 | -25 |

| Деб. задолж. (краткосрочная) | 240 | 5151 | 6769 | 5044 | -1725 |

| В т.ч. покупатели и заказчики | 241 | 2592 | 2903 | 2799 | -104 |

| Денежные средства | 260 | - | 4 | 4 | |

| Итого по разделу II | 290 | 5603 | 6275 | 6031 | -244 |

| Баланс | 300 | 42156 | 47215 | 11796 | -35419 |

| III Капитал и резервы Уставный капитал | 410 | 378 | 423 | 378 | -45 |

| Добавочный капитал | 420 | 995 | 1114 | 995 | -119 |

| Резервный капитал | 430 | 36063 | 40391 | 813 | -39578 |

| В т.ч.Объекты внешнего благоустройства | 433 | 813 | 813 | ||

| Нераспределенная прибыль (непокрытый убыток) | 470 | (2285) | (2559) | (2098) | 461 |

| Итого по разделу III | 490 | 35151 | 39369 | 88 | -39281 |

| V Краткосрочные обязательства Кредиторская задолженность | 620 | 4299 | 4815 | 6210 | 1395 |

| В т.ч. поставщики и подрядчики | 621 | 3151 | 3529 | 3992 | 463 |

| Задолженность перед персоналом организации | 622 | 74 | 83 | 16 | -67 |

| Задолженность перед гос. внебюджет. фондами | 623 | 20 | 22 | 7 | -15 |

| Задолженность по налогам и сборам | 624 | 816 | 914 | 1946 | 1032 |

| Прочие кредиторы | 625 | 238 | 267 | 249 | -18 |

| Доходы будущих периодов | 640 | 2482 | 2780 | 5218 | 2438 |

| Прочие краткосрочные обязательства | 660 | 224 | 251 | 280 | 29 |

| Итого по разделу V | 690 | 7005 | 7846 | 11708 | 3862 |

| Баланс | 700 | 42156 | 47215 | 11796 | -35419 |

2.2 Анализ финансового состояния организации, как субъекта инвестиций

Таблица 3. Анализ ликвидности и платежеспособности. ликвидность активов в 2008 и 2009 г.

| Группа | Актив | Группа | Пассив | Платежный излишек (-) или недостаток (+) | ||||

| 2009 | 2008 | 2009 | 2008 | |||||

| 2009 | 2008 | |||||||

| А1 | 4 | - | П1 | 6210 | 4299 | -6206 | -4299 | |

| А2 | 5044 | 5151 | П2 | 280 | 224 | +4764 | +4929 | |

| А3 | 983 | 452 | П3 | - | - | +983 | +452 | |

| А4 | 5765 | 36553 | П4 | 5306 | 37633 | +459 | -1080 | |

А1 – наиболее ликвидные активы (250,260)

А2 – величина быстро реализуемых активов (240, 270)

А3 – величина медленно реализуемых активов (210, 220)

А4 – трудно реализуемые активы (190, 230)

П1 – величина наиболее срочных обязательств (620, 630)

П2 – величина краткосрочных обязательств (610, 650, 660)

П3 – величина долгосрочных обязательств (590)

П4 – величина постоянных пассивов (490, 640)

Существуют четыре типа ликвидности баланса:

· Абсолютная ликвидность

А1> П1

А2> П2

А3> П3

А4< П4

· Нормальная ликвидность

А1+ А2> П1+ П2

А3> П3

А4< П4

· Критическая ликвидность

А1+ А2+ А3> П1+ П2+ П3

А4< П4

· Абсолютная неликвидность

А4> П4

Таблица 4.

| 2009 | 2008 | |

| А1+А2 > П1+П2 | 5048 <6490 | 5151 > 4523 |

| А3 > П3 | 983 > 0 | 452 > 0 |

| А4 < П4 | 5765> 5306 | 36553 < 37633 |

В 2008 году баланс предприятия нормально ликвиден. Это значит, что предприятие может погасить все свои обязательства, но не сразу и не в полном объеме. Но в 2009 году баланс уже не нормально ликвиден, а абсолютно неликвиден А4> П4 (Таблица 5 ). Это значит, что большая часть внеоборотных активов финансируется не за счет собственного капитала.

Таблица 5

| показатель | 2009 | 2008 |

| А4> П4 | 5765>5306 | 36553 <37633 |

Таблица 6. Коэффициенты ликвидности и платежеспособности на МУП «ЖКХ п.Озерки».

| Показатель | Рекомендуемое значение | 2009 | 2008 | Динамика |

| Коэффициент абсолютной ликвидности А1/(П1+П2) | >=0.2 | 0.00062 | 0 | +0.00062 |

| Коэффициент "критической оценки" (А1+А2)/(П1+П2) | >=1.5 | 0.778 | 1.139 | -0.361 |

| Коэффициент текущей ликвидности (290–230)/(690–640) | >=2 | 0.93 | 1.24 | -0.31 |

| Коэффициент маневренности функционирующего капитала (490+590+640–190)/(490+640) | -0.027 | 0.1138 | -0.1408 | |

| Доля оборотных средств в активах (А1+А2+А3)/ст. 300 | >=0.5 | 0..51 | 0.133 | +0.377 |

| Коэффициент обеспеченности собственными средствами (П3+П4–А4)/(А1+А2+А3) | >=0.1 | -0.076 | 0.193 | -0.269 |

| Коэффициент утраты платежеспособности | >=1 | 0.426 | 0.676 | -0.25 |

| Коэффициент восстановления платежеспособности | >=1 | 0.388 | 0.733 | -0.345 |

1. К абс.лик.= А1/(П1+П2) = (250+260)/(620+630+610+650+660)

2008 = 0/4523 = 0

2009= 4/6490 = 0.00062

2. К Крит. оц.= (А1+А2)/(П1+П2) = (250+260+240+270)/(620+630+610+650+660)

2008.= 5151/4523 = 1.139

2009 = 5048/6490 = 0.778

3. К тек.лик.= (290-230)/(690-640)

2008= 5603/(7005-2482)= 1.24

2009 = 6031/(11708 – 5218) = 0.93

4. К ман.кап. = СОС/СК = (490+640+590-190)/(690+640)

2008 = (35151+2482-36553)/(7005+2482) = 0.1138

2009 = (88+5218-5765)/(11708+5218) = -0.027

5. Доля Об.С = (А1+А2+А3)/ст.300 = (250+240+270+210+220)/300

2008 = 5603/ 42156 = 0.133

2009 = 6031/11796 = 0.51

6. Коб.соб.ср. = (П3+П4-А4)/(А1+А2+А3) = (590+490+640-190-230)/(250+260+240+270+210+220)

2008 = (37633- 36553)/5603 = 0.193

2009 =(5306-5765)/6031 = -0.076

7. К утр.платеж. = ((Кт.л. к.г(н.г.)+3*((Кт.л. к.г.-Кт.л. н.г.)/12))/2

2008.= (1.24+3*((1.24-0.79)/12))/2 = 0.676

2009.= (0.93+3*((0.93-1.24)/12))/2 = 0.426

8. К вос.платеж.= ((Кт.л. к.г(н.г.)+6*((Кт.л. к.г.-Кт.л. н.г.)/12))/2

2008.= (1.24+6*((1.24-0.79)/12))/2 = 0.733

2009.= (0.93+6*((0.93-1.24)/12))/2 = 0.388

Выводы:

1. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее время. Значение коэффициента с 2008 по 2009 год увеличилась на 0.00062 пункта и составило в конце 2009 года 0.00062. Рекомендуемое значение коэффициента 0,2. Результаты свидетельствуют о том, что предприятие не может немедленно погасить свои наиболее краткосрочные обязательства за счет наличности.

2. Коэффициент критической ликвидности («критической оценки») показывает, какую часть текущей задолженности может погасить предприятие не только за счет наличности, но и за счет поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. Значение коэффициента в 2008 году составляло 1.139, оно уменьшилось на 0.361 пункта, и в 2009 году составило – 0.778. Желательно, чтобы значение коэффициента не превышало 1,5. Значение коэффициента не только не превышает рекомендуемое значение, но и не дотягивает до него.

3. Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить мобилизовав все оборотные средства. Значение коэффициента в 2008 году составило – 1.24., в 2009 – 0.93. Динамика коэффициента отрицательная, уменьшение составило 0.31 пункта. Анализируемое предприятие не располагает значительным объемом ресурсов, формируемых из собственных источников.

4. Коэффициент маневренности функционирующего капитала показывает, какая доля СК направлена на финансирование оборотных средств. Значение коэффициента в 2008 году составило – 0.1138.,в 2009 -0.027. Динамика коэффициента отрицательная.

5. Доля оборотных средств в активах. Рекомендуемое значение 0,5. Для данного предприятия значение в 2008 году составило 0.133.,в 2009 – 0.51. Динамика положительная. Данный коэффициент свидетельствует о высокой деловой активности предприятия.

6. Коэффициент обеспеченности собственными средствами (доля СК в оборотных средствах). В 2008 году значение коэффициента - 0.193.,в 2009 -0.076. Динамика коэффициента отрицательная, уменьшение составило 0.269 пункта. Нормативное значение коэффициента 0,1. Расчет показывает, что на конец 2009 года СК работает в активах отрицательно в количестве -0.076.

В результате проведенного анализа видно, что у предприятия критическое финансовое положение. Для этого необходимо рассчитать оценку вероятности банкротства предприятия.

Таблица 7. Оценка вероятности банкротства предприятия.

| Показатель | Рекомендуемое значение | 2009 | 2008 | Динамика |

| Коэффициент текущей ликвидности (290–230)/(690–640) | >=2 | 0.93 | 1.24 | -0.31 |

| Коэффициент обеспеченности собственными средствами (П3+П4–А4)/(А1+А2+А3) | >=0.1 | -0.076 | 0.193 | -0.269 |

| Коэффициент утраты платежеспособности | >=1 | 0.426 | 0.676 | -0.25 |

| Коэффициент восстановления платежеспособности | >=1 | 0.388 | 0.733 | -0.345 |

Выводы:

1. Коэффициент утраты платежеспособности имеет отрицательную динамику -25% за год.. Это говорит о том, что предприятие в течении трех месяцев не только может утратить свою платежеспособность, но и утратит ее.

2. Коэффициент восстановления платежеспособности имеет также отрицательную динамику -34.5% на конец 2009 года. Это говорит о том, что у предприятия в ближайшие шесть месяцев нет никаких реальных возможностей восстановить свою платежеспособность.

Таблица 8. Анализ типа финансовой ситуации и уровня финансовой устойчивости организации. Пятифакторная система показателей Бивера.

| показатель | 2009 | 2008 | Значение показателей | ||

| Нормальное финансовое состояние | Неустойчивое финансовое состояние | Кризисное финансовое состояние | |||

| Группа 1 | Группа 2 | Группа 3 | |||

| Коэффициент Бивера | 0.0159 | -0.0023 | >0.35 | 0.17<K<0.3 | 0.16<K<-0.15 |

| Коэффициент текущей ликвидности | 0.93 | 1.24 | 2<K<3.2 | 1<K<2 | <1 |

| Экономическая рентабельность, % | 1.58 | 1.62 | >6 | 2<K<5 | 1<K<-22 |

| Финансовый Левередж, % | 55.09 | 10.73 | <35 | 40<K<60 | >80 |

| Коэффициент покрытия оборотных активов собственными средствами. | -0.076 | 0.193 | >0.4 | 0.1<K<0.3 | <0.1 |

1. К Бивера = ЧП/Заем.кап.= 190/(590+690)

2008.= -16/7005 = -0.0023

2009 = 186/11708 = 0.0159

2. К тек.лик.= (290-230)/(690-640)

2008.= 5603/(7005-2482)= 1.24

2009 = 6031/(11708 – 5218) = 0.93

3. Эк. Рентаб. = (ЧП/вал.бал.) * 100% = (190/300)*100%

2008. = ( -684/42156)*100% = - 1.62%

2009 = (186/11796)*100% = 1.58%

4. Фин. Левередж = (ЗК/Активы)*100% = ((590+690-640)/(300))*100%

2008. = ((7005 – 2482)/421560*100% = 10.73%

2009 = ((11708 – 5218)/11796)*100% = 55.09%

5. Коб.соб.ср. = (590+490+640-190-230)/(250+260+240+270+210+220)

2008. = (37633- 36553)/5603 = 0.193

2009 = (5306-5765)/6031 = -0.076

Выводы:

1. Коэффициент Бивера у предприятия относится к значению «кризисное финансовое положение». Предприятие относится к неуспешному.

2. По значению К тек.лик предприятие относится к группе «кризисное финансовое положение».

3. По значению экономической рентабельности у предприятия в 2008 и 2009 годах «кризисное финансовое положение».

4. По значению финансового Левереджа у предприятия в 2008 году «нормальное финансовое положение». Но в 2009 году предприятие уже относится к группе «неустойчивое финансовое состояние».

5. По значению Коб.соб.ср. предприятие в 2008 году относилось к группе «неустойчивое финансовое положение», но уже на конец 2009 года относится к «кризисное финансовое положение».

На конец 2009 года у предприятия «кризисное финансовое положение».

Трехкомпонентный анализ финансовой устойчивости.

Запасы – собственный капитал = 210- ((490+640) -190)

2008. = 240-(35151+2482-36553) = - 840

2009 = 771 –(88+5212-5765) =1230

Так как у предприятия отсутствуют долгосрочные обязательства (590) и займы и кредиты (610), то нет необходимости рассчитывать анализ по трем компонентам, потому что он останется неизменным.

В 2008 году у предприятия собственный капитал превысил запасы, так как сократилось количество самих запасов, а так же увеличился собственный капитал за счет доходов будущих периодов (640) и увеличения резервного капитала. На конец года у предприятия абсолютная независимость финансового состояния, т.е. все запасы профинансированы за счет собственного капитала.

тип S(1;1;1)

В 2009 году у предприятия запасы превышают собственный капитал, это говорит о кризисном финансовом состоянии. Собственного капитала не хватает для финансирования материальных оборотных средств.

тип S(0;0;0)

Факторный анализ финансового результата от продаж.

Так как на предприятии вместо прибыли убыток, то необходимо рассчитывать факторный анализ убытка от продаж.

1. Расчет влияния на прибыль (убыток) от продаж изменения продажных цен на продукцию (услуги) ( Приб (ц)).

При анализе необходимо учесть влияние инфляции. Индекс цен (Iц ) определяется:

Iц = ( 100% + уровень инфляции) / 100% = 1.1

Выручка отчетного периода в базисных ценах определяется:

В1(ц0) = выручка отчетного периода (В1)/ Iц = 6256/1.1 = 5687.2727

Изменение прибыли за счет изменения цен определяется:

+- Приб (ц) = (В1 - В1(ц0))*R0= (6256 – 5687.2727)*(-1.01) = - 574.415

R0 (рентабельность продаж базисного года) = прибыль от продаж (Приб 0)/ Выручка (В0)

R0 = -4194/4152 = - 1.01

2. Расчет влияния на прибыль (убыток) от продаж изменения объема реализации ( Приб (в)).

Изменение прибыли ( убытка) за счет изменения объема реализации будет определяться:

+- Приб (в) = (В1(ц0) - В0)*R0 = (5687.2727 - 4152)*(-1.01) = -1550.625

3. Расчет влияния на прибыль (убыток) от продаж изменения уровня себестоимости продукции (услуг) ( Приб (усс)).

+- Приб (усс) = -В1 * (УСС1 - УСС0) = -6256*(1.986 - 2.0101) = 150.77

УСС1 = 12426/6256 = 1.986

УСС0 =8346/4152 = 2.0101

Таблица 9

| фактор | влияние | |

| Изменение продажных цен на продукцию | -574.415 | |

| Изменение объема реализации | -1550.625 | |

| Изменение уровня себестоимости продукции | 150.77 | |

| Суммарное изменение под влиянием факторов: | -1974.27 |

Суммарное влияние всех факторов (-1974.27) = общему отклонению прибыли (убытка) от продаж (- 1974). Наибольшее влияние на увеличение убытка оказало увеличение объема реализации. Убыток за счет данного фактора повысился на 1550.625 тыс. руб. Также отрицательное влияние на убыток оказало увеличение цены реализации на продукцию (услуги), убыток за счет данного фактора увеличился на 574.415 тыс. руб

Так же рассчитывается эффект операционного рычага (ЭОР)

ЭОР = Валовая прибыль/Прибыль от продаж = 029/050

ЭОР2008 = -4194/-4194 = 1

ЭОР2009 = -6170/-6170=1

Прибыль от продаж увеличится на 1% если выручка увеличится на 1%.

Таблица 10 Анализ рентабельности деятельности предприятия МУП «ЖКХ п.Озерки».

| показатель | расчет | 2009 г | 2008 г | динамика |

| Показатели рентабельности основной деятельности | ||||

| R1 рентабельность продаж | ||||

| По прибыли от реализации | 050/010 | - 98.6 | -101.01 | +2.41 |

| По балансовой прибыли | 140/010 | 2.97 | -16.47 | +19.44 |

| R2 рентабельность производства | ||||

| По прибыли от реализации | 050/020 | -49.65 | -50.25 | +0.6 |

| По балансовой прибыли | 140/020 | -1.5 | 8.2 | -6.7 |

| R3 рентабельность основной деятельности | ||||

| По прибыли от реализации | 050/(020+030+040) | -49.65 | -50.25 | +0.6 |

| По балансовой прибыли | 140/(020+030+040) | -1.5 | 8.2 | -6.7 |

| Показатели рентабельности капитала | ||||

| R4 рентабельность собственного капитала | ||||

| По чистой прибыли | 190/0,5*(490+640)н.г к.г | 0.87 | -1.89 | +2.76 |

| По балансовой прибыли | 140/0,5*(490+640) н.г к.г | 0.87 | -1.89 | +2.76 |

| R5 рентабельность инвестиций | ||||

| По чистой прибыли | 190/0,5*(490+640+590) н.г к.г | 0.87 | -1.89 | +2.76 |

| По балансовой прибыли | 140/0,5*(490+640+590) н.г к.г | 0.87 | -1.89 | +2.76 |

| Показатели рентабельности активов | ||||

| R7 рентабельность активов (ROI) | ||||

| По чистой прибыли | 190/0,5*300 н.г к.г | 0.69 | -1.68 | +2.37 |

| По балансовой прибыли | 140/0,5*300 н.г к.г | 0.69 | -1.68 | +2.37 |

| R8 рентабельность фондов (RFA) | ||||

| По чистой прибыли | 190/0,5*120 н.г к.г | 0.87 | -1.89 | +2.76 |

| По балансовой прибыли | 140/0,5*120 н.г к.г | 0.87 | -1.89 | +2.76 |

| R9 рентабельность текущих активов (RCA) | ||||

| По чистой прибыли | 190/0,5*290 н.г к.г | 3.2 | -15.2 | +18.4 |

| По балансовой прибыли | 140/0,5*290 н.г к.г | 3.2 | -15.2 | +18.4 |

Рентабельность продаж по прибыли (убытку) от реализации в 2009 году составила -98.6 %, в2008 -101.01%. Динамика составила - +2.41%. Расчет показал, что в 2009 году получено убытка 0.986 руб. на 1 руб. проданных товаров, продукции, выполненных работ, и оказанных услуг. А в 2008 году – 1.0101 руб. Уменьшение убыточности продаж означает увеличение спроса на продукцию и улучшение её конкурентоспособности.

Рентабельность производства по прибыли (убытку) от реализации в 2009 году составила – 49.65%, а в 2008 – -50.25%. Динамика положительная. Но изменения не существенны. Убыточность производства означает, что предприятие в 2009 году получило убытки 0.49 руб. на 1 руб. затраченных средств, а в 2008 – 0.5025 руб.

Рентабельность (убыточность) собственного капитала в 2009 году составила -0.87%, в 2008 – -1.89%.Рентабельность повысилась на 2.76%. Коэффициент показывает, что в 2008 году предприятие получило убытки 0.0189 руб. с единицы стоимости собственного капитала, а в2009 прибыль – 0.0087 руб.

Рентабельность (убыточность) активов в 2009 году составила 0.69 %, а в 2008 – 1.68%. Рост рентабельности активов на 2.37 %.

Анализ ROE по факторной модели Дюпона.

ROE = ЧП/СК = (ЧП/В) * (В/А) * (А/СК)

Из представленной модели видно, что рентабельность СК зависит от трех факторов: рентабельности продаж, ресурсоотдачи и структуры источников средств, авансированных в данное предприятие. Проводится расчет влияния каждого фактора.

1. ROE0 = (ЧП0/В0) * (В0/А0) * (А0/СК0) = (-684/4152) * (4152/42156) * (42156/37633) =-0.01818

2. ROE= (ЧП1/В1) * (В0/А0) * (А0/СК0) = (186/6256)* (4152/42156) * (42156/37633) = (0.0297) * (0.09849) * (1.12019) = 0.00328

IIп. – Iп. = ROE (ЧП1/В1)- ROE0 = 0.00328+0.01818= 0.02146

3. ROE= (ЧП1/В1) * (В1/А1) * (А0/СК0) = (186/6256)* (6256/11796) * (42156/37633) = (0.0297) * (0.053035) * (1.12019) = 0.01764

IIIп - IIп. = ROE(ЧП1/В1) * (В1/А1) - ROE (ЧП1/В1) = 0.01764-0.00328= 0.01436

4. ROE1 = (ЧП1/В1) * (В1/А1) * (А1/СК1) = (186/6256)* (6256/11796) * (11796/5306) = (0.0297) * (0.053035) * (2.22314)= 0.03502

IVп. – IIIп.= ROE1 - ROE(ЧП1/В1) * (В1/А1) = 0.03502-0.01764= 0.01738

Сумма влияния всех факторов:

+- ROE (ЧП/В)+- ROE (В/А)+- ROE (А/СК) = ROE1 - ROE0 = 0.03502+ 0.01818= 0.0532

Таблица 11. Расчет чистых активов на МУП «ЖКХ п.Озерки».

| показатель | Код строки | 2009 | 2008 | |

| активы | ||||

| 1 | Нематериальные активы | 110 | - | - |

| 2 | Основные средства | 120 | 4335 | 36523 |

| 3 | Незавершенное производство | 130 | 1430 | 30 |

| 4 | Доходные вложения в материальные ценности | 135 | - | - |

| 5 | Долгосрочные и краткосрочные финансовые вложения | 140 | - | 30 |

| 6 | Прочие внеоборотные активы | 150 | - | - |

| 7 | Запасы | 210 | 771 | 240 |

| 8 | Налог на добавленную стоимость по приобретенным ценностям | 220 | 212 | 212 |

| 9 | Дебиторская задолженность | 240 | 5044 | 5151 |

| 10 | Денежные средства | 260 | 4 | - |

| 11 | Прочие оборотные активы | 270 | - | - |

| 12 | Итого активы, принимаемые к расчету | Пункт 1-11 | 11796 | 42156 |

| пассивы | ||||

| 13 | Долгосрочные обязательства по займам и кредитам | 510 | - | - |

| 14 | Прочие долгосрочные обязательства | 520 | - | - |

| 15 | Краткосрочные обязательства по займам и кредитам | 610 | - | - |

| 16 | Кредиторская задолженность | 620 | 6210 | 4299 |

| 17 | Задолженность участникам по выплате доходов | 630 | - | - |

| 18 | Резервы предстоящих расходов | 650 | - | - |

| 19 | Прочие краткосрочные обязательства | 660 | 280 | 224 |

| 20 | Итого пассивы, принимаемые к расчету | Пункт 13-19 | 6490 | 4523 |

| 21 | Стоимость чистых активов акционерного общества | Пункт 12 – пункт 20 | 5306 | 37633 |

Расчет по форме 10-СН показал, что в 2008 и 2009 годах чистых активов у предприятия больше, чем величина уставного капитала (2008 год 37633 т.р. > 378 т.р., 2009 год 5306т.р. > 378 т.р. ) и резервного капитала в 2008 году 37633т.р. > 36063 т.р., в 2009 году 5306 т.р. > 813 т.р

2.3 Сущность и экономическое обоснование инвестиционного проекта

Проведенный финансовый анализ показал, что предприятие МУП «ЖКХ п.Озерки» работает с огромным убытком. Чтобы вывести предприятие из сложившегося положения, необходимо реализовать инвестиционный проект, но за счет собственных средств это не представляется возможным. Поэтому для реализации инвестиционного проекта требуется привлечение долгосрочного кредита банка.

Сферой деятельности МУП «ЖКХ п. Озерки» является предоставление коммунальных услуг населению и прочим организациям.

Инвестиционный проект заключается в создании подрядной организации, которая будет заниматься вывозом мусора у населения и организаций (данный вид услуг в поселении оказывается частично) и оказанием ритуальных услуг в поселении (данный вид услуг не предоставляются ни одной организацией, расположенной на данной территории).

Для реализации инвестиционного проекта предприятие берет кредит в банке в сумме 2.4 млн. руб., сроком на 3 года и под 14% годовых. Кредит необходим на приобретение необходимого транспорта (катафалк и мусоровоз), необходимых материалов и найма дополнительного персонала.

Таблица 12

| № строки | Показатель | 0-й год | 1-й год | 2-й год | 3-й год |

| Операционная деятельность |

|

|

|

| |

| 1 | Выручка от продаж (без НДС) | 0 | 5200000 | 7500000 | 8900000 |

| 2 | Материалы | 0 | -1500000 | -2550000 | -2850000 |

| 3 | заработная плата и отчисления | 0 | -1200000 | -1500000 | -1800000 |

| 4 | Амортизация | 0 | -800000 | -1000000 | -1000000 |

| 5 | Проценты в составе себестоимости | 0 | -336000 | -224000 | -112000 |

| 6 | Расходы будущих периодов | 0 | -150000 | -150000 | -150000 |

| 7 | Балансовая прибыль | 0 | 1014000 | 2076000 | 2988000 |

| 8 | Налог на прибыль | 0 | -243360 | -498240 | -717120 |

| 9 | Чистая прибыль от операц. деятельности | 0 | 770640 | 1577760 | 2270880 |

| 10 | Сальдо операционной деятельности | 0 | 2256640 | 2951760 | 3532880 |

| Инвестиционная деятельность |

|

|

|

| |

| 11 | Оборудование | -2400000 | 0 | 0 | 0 |

| 12 | Сальдо инвестицион. деятельности | -2400000 | 0 | 0 | 0 |

| 13 | Сальдо инвест. и операц. деятельности | -2400000 | 2256640 | 2951760 | 3532880 |

| 14 | Накопленное сальдо | -2400000 | -143360 | 2808400 | 6341280 |

| Финансовая деятельность |

|

|

|

| |

| 15 | Долгосрочный кредит | 2400000 | 0 | 0 | 0 |

| 16 | Погашение основного долга | 0 | -800000 | -800000 | -800000 |

| 17 | Остаток кредита | 2400000 | 1600000 | 800000 | 0 |

| 18 | Проценты выплаченные | 0 | -336000 | -224000 | -112000 |

| 19 | Сальдо финансовой деятельности | 2400000 | -1136000 | -1024000 | -912000 |

| 20 | Сальдо трех потоков | 0 | 1120640 | 1927760 | 2620880 |

| 21 | Накопленное сальдо трех потоков | 0 | 1120640 | 3048400 | 5669280 |

| 22 | Дисконтирующий множитель (d=14%) | 1 | 0,8772 | 0,7695 | 0,675 |

| 23 | Дисконтированный денежный поток | 0 | 983025 | 1483411 | 1769094 |

2.4 Оценка экономической эффективности инвестиционного проекта

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей:

· Расчет чистого приведенного эффекта (NPV) (Метод чистой текущей стоимости);

· Расчет индекса рентабельности инвестиций (PI);

· Расчет срока окупаемости инвестиций (PP);

· Расчет внутренней нормы доходности (IRR);

· Расчет бухгалтерской нормы доходности (ARR).

· Расчет чувствительности

Метод чистой текущей стоимости ( NPV ) состоит в следующем.

1. Определяется текущая стоимость затрат (С0), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год СF (кеш-флоу) приводятся к текущей дате:

PV = ∑ CFn / (1 + r ) n .

3. Текущая стоимость затрат (С0) сравнивается с текущей стоимостью доходов (РV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV = PV – C 0 = - C 0 +∑ CFn / (1 + r ) n .

CFn - объем генерируемых проектом денежных средств в периоде t

r - ставка дисконтирования

n - продолжительность периода действия проекта в годах

С0 – первоначальные инвестиционные затраты

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом их использования. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV < 0, то проект имеет доходность ниже рыночной, и поэтому деньги выгоднее хранить в банке. Проект ни прибыльный, ни убыточный, если NPV=0.

Преимущества данного метода:

- учитывает временную ценность денег (фактор времени);

- даёт стоимостное выражение уменьшения капитала, что позволяет оценивать не только отдельные проекты, но и их комбинации (свойство аддитивности).

Недостатки метода:

- при сравнении инвестиционных проектов с разными по объёмам инвестициям можно сделать неверный выбор.

- NPV не учитывает период возврата вложенных средств, поэтому его расчет следует дополнять другими показателями

- NPV в явном виде не показывает, какими инвестиционными усилиями достигнут результат.

Расчет NPV проведем в таблице 13.

Таблица 13.Расчет чистой сегодняшней стоимости ( NPV )

| 0-й год | 1-й год | 2-й год | 3-й год | |

| Денежные потоки проекта | 0 | 1120640 | 1927760 | 2620880 |

| Коэффициент дисконтирования 1/(1+r)t | 1 | 0,8772 | 0,7695 | 0,675 |

| Дисконтированные потоки | 0 | 983025 | 1483411 | 1769094 |

| Чистый денежный поток NPV 1835530 руб. | ||||

NPV =-C0 +∑CFn/(1 + r)n =-2400000+983025+1483411+1769094 = 1835530 руб.

Чистый дисконтированный доход (NPV) представляет собой оценку сегодняшней стоимости потока будущих доходов. Это величина положительна и составляет 1835530 руб. Следовательно, выполняется необходимое условие эффективности проекта (NPV>0), означающее превышение приведенных результатов над приведенными затратами. Таким образом, в результате реализации проекта ценность предприятия возрастает, а проект считается приемлемым.

Дата: 2019-07-30, просмотров: 311.