Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности – одна из основных задач в любой сфере бизнеса. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу.

В процессе анализа необходимо изучить состав прибыли и ее структуру.

Анализ динамики и состава прибыли представлен в таблице 8.

| Показатель | Базовый период | Отчетный период | ||

| Сумма, тыс. руб. | Доля, % | Сумма, тыс. руб. | Доля, % | |

| Прибыль от реализации продукции, услуг до выплаты процентов и налогов | 1400 | 95,9 | 1300 | 95,2 |

| Процентные доходы от инвестиционной деятельности | 60 | 4,1 | 35 | 2,6 |

| Сальдо прочих операционных доходов и расходов | -30 | -2,1 | 10 | 0,7 |

| Сальдо внереализационных доходов и расходов | 30 | 2,1 | 20 | 1,5 |

| Чрезвычайные доходы и расходы | 0 | 0,0 | 0 | 0,0 |

| Общая сумма брутто-прибыли | 1460 | 100,0 | 1365 | 100,0 |

| Проценты к уплате за использование заемных средств | 20 | 1,4 | 25 | 1,8 |

| Прибыль отчетного периода после уплаты процентов | 1440 | 98,6 | 1340 | 98,2 |

| Налоги из прибыли | 346 | 23,7 | 322 | 23,6 |

| Экономические санкции по платежам в бюджет | 0 | 0,0 | 0 | 0,0 |

| Чистая прибыль | 1094 | 75 | 1018 | 75 |

Исходя из приведенной таблицы модно сделать вывод, что больший удельный вес как в отчетном периоде, так и в базисном составляет все-таки прибыль от основной деятельности.

Показатель же ее снизился на 0,7% по сравнению с предыдущим годом.

Анализ рентабельности

Рентабельность – это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели

Анализ рентабельности предприятия основывается на двух показателях: рентабельность оборотного капитала и рентабельность продаж.

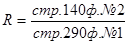

Рентабельность оборотного капитала характеризует эффективность использования оборотного капитала организации и рассчитывается по формуле:

Рентабельность продаж показывает, сколько получено прибыли на рубль выручки:

[10]

[10]

Данные показатели приведены в таблице 9.

Таблица 9. Показатели рентабельности предприятия ОАО «Спектр»

| Показатели | На начало года | На конец года |

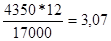

| Рентабельность оборотного капитала | 17000/4350 = 3,9 | 1300/5350 = 0,24 |

| Рентабельность продаж | 1400/17000 = 0,08 | 1300/12000 = 0,11 |

Выше рассчитанные показатели рентабельности свидетельствуют о низком уровне рентабельности предприятия. Показатель рентабельности продаж характеризует эффективность производственной и коммерческой деятельности и говорит о том, что на 1 рубль продажи приходится только 8 копеек (на начало года) и 11 копеек на конец года. Но наблюдается тенденция к увеличению показателя, что благоприятно сказывается на деятельности предприятия.

Рентабельность оборотного капитала характеризует эффективность использования оборотного капитала организации и означает, что на 1 рубль оборотных средств приходится на начало года 3,9 рубля выручки, а на конец года 24 копейки выручки. Снижение показателя свидетельствует о каких-то возникших проблемах на предприятии.

Разложение показателя рентабельности продукции и экономического роста компании производится по факторной модели, которая имеет следующую формулу:

где Прп – прибыль от реализации продукции, Зпр – затраты по реализованной продукции.

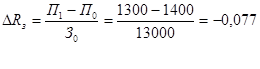

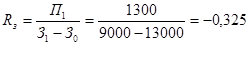

Расчет влияния факторов первого уровня на изменение рентабельности в целом по предприятию можно выполнить способом абсолютных разниц.

Как видно из расчетов большее влияние на рентабельность оказывает изменение себестоимости проданной продукции.

Анализ деловой активности

При анализе деловой активности используют следующие коэффициенты:

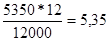

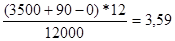

Продолжительность оборота оборотных активов показывает, за сколько месяцев оборачиваются оборотные активы:

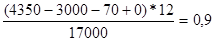

Продолжительность оборота средств в производстве характеризует скорость оборачиваемости капитала в запасах:

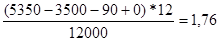

Продолжительность оборота средств в расчетах характеризует скорость погашения дебиторской задолженности:

[11]

[11]

Показатели деловой активности также приведены в таблице 10.

Таблица 10. Показатели деловой активности

| Показатели | На начало года | На конец года |

| Продолжительность оборота оборотных активов |

|

|

| Продолжительность оборота средств в производстве |

|

|

| Продолжительность оборота средств в расчетах |

|

|

За текущий год наблюдается тенденция к увеличению показателей деловой активности. Это свидетельствует об улучшении финансового состояния предприятия.

Заключение

В первой части была проведена оценка финансовой устойчивости организации ОАО «Спектр» на основе пяти составляющих: экономической интерпретации активов, экономической интерпретации пассивов, анализе текущей ликвидности предприятия, анализе рыночной устойчивости предприятия, а также определения типа финансовой устойчивости по обеспеченности запасов источниками финансирования.

Горизонтальный анализ активов предприятия показывает, что абсолютная их сумма за отчетный период возросла на 1450 тыс. руб., или на 15,3%.

Структура активов анализируемого предприятия изменилась довольно существенно: уменьшилась доля основного капитала на 3,07%, а оборотного соответственно увеличилась. В связи с этим изменилось органическое строение капитала: на начало года отношение оборотного капитала к основному составляет 0,85, а на конец – 0,96, что в итоге будет способствовать оборачиваемости и повышению доходности.

Горизонтальный анализ пассивов предприятия показывает, что абсолютная их сумма за отчетный период возросла на 14500 тыс. руб., или на 15,3%.

Структура пассивов анализируемого предприятия практически не изменилась. На начало года большая часть пассивов (капитал и резервы) сохранила свою позицию и в конце года, правда, уменьшив долю на 4,4%. А вот краткосрочные обязательства немного увеличили свое влияние, а именно на 4,4%.

Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности.

Исходя из рассчитанных выше показателей, можно сделать вывод о том, что все показатели, за исключением коэффициента маневренности собственного капитала и коэффициента финансовой независимости, не противоречат принятым нормативам, а значит предприятие ОАО «Спектр» является устойчивым. Даже те показатели, которые не подчиняются нормативам, только совсем немного уступают принятым показателям. Поэтому все-таки предприятие ведет устойчивую деятельности. Ниже будет определен тип финансовой устойчивости исходя из обеспеченности запасов источниками финансирования.

Как показывают приведенные выше данные, на анализируемом предприятии материальные запасы меньше собственного оборотного капитала, и меньше суммы плановых источников их финансирования. Следовательно, финансовое состояния предприятия ОАО «Спектр» можно классифицировать как имеющее абсолютную краткосрочную финансовую устойчивость.

Во второй части будет дана оценка вероятности банкротства предприятия ОАО «Спектр».

Анализ вероятности банкротства показал, что предприятия ОАО «Спектр» в краткосрочной перспективе банкротом не станет.

В третьей части планируется описание комплексной оценки эффективности производственно-финансовой деятельности предприятия. В качестве основных показателей выступят рентабельность предприятия и деловая активность предприятия ОАО «Спектр».

Показатели рентабельности свидетельствуют о низком уровне рентабельности предприятия, т.е. деятельность предприятия является не слишком-то эффективной.

За текущий год наблюдается тенденция к увеличению показателей деловой активности. Это свидетельствует об улучшении финансового состояния предприятия.

Список используемой литературы

1. Антикризисное управление / Под ред. Э.С. Минаева. – М.: ПРИОР, 1998. – с. 81.

2. Барнгольц С.Б., Мельник М.В. Методология экономического анализа деятельности хозяйствующего субъекта: Уч. пособие. – М.: Финансы и статистика, 2003. – 240 с.: ил

3. Вахрушина М.А. Управленческий анализ. – М.: Омега-Л; 2004. 432 с.

4. Ефимов О.В. Финансовый анализ. – 4-е изд., – М.: Бухгалтерский учет, 2002. – с. 133.

5. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2001. – с. 708.

6. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности 2-е изд. – М.: Финансы и статистика, 1998. – 512 с.

7. Савицкая Г.В. Экономический анализ: Учеб./ Г.В. Савицкая. – 8-е изд., перераб. – М.: Новое знание, 2003. – 640 с.

8. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2005.

9. Фомин Я.А. Диагностика кризисного состояния предприятия: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003. – с. 48.

10. Чернышева Ю.Г., Гузей В.А. Комплексный экономический анализ хозяйственной деятельности для студентов вузов. Серия «Шпаргалки». Ростов н/Д: Феникс, 2005. – 160 с.

[1] Савицкая Г.В. Экономический анализ: Учеб./ Г.В.Савицкая. – 8-е изд., перераб. – М.: Новое знание, 2003. – 640 с.

[2] Ефимов О.В. Финансовый анализ. – 4-е изд., – М.: Бухгалтерский учет, 2002. – с. 133.

[3] Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2005.

[4] Савицкая Г.В. Экономический анализ: Учеб./ Г.В.Савицкая. – 8-е изд., перераб. – М.: Новое знание, 2003. – 640 с.

[5] Вахрушина М.А. Управленческий анализ. – М.: Омега-Л; 2004. 432 с

[6] Барнгольц С.Б., Мельник М.В. Методология экономического анализа деятельности хозяйствующего субъекта: Уч. пособие. – М.: Финансы и статистика, 2003. – 240 с.: ил

[7] Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности 2-е изд. – М.: Финансы и статистика, 1998. – 512 с.

[8] Антикризисное управление / Под ред. Э.С. Минаева. – М.: ПРИОР, 1998. – с. 81.

[9] Фомин Я.А. Диагностика кризисного состояния предприятия: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003. – с. 48.

[10] Чернышева Ю.Г., Гузей В.А. Комплексный экономический анализ хозяйственной деятельности для студентов вузов. Серия «Шпаргалки». Ростов н/Д: Феникс, 2005. – 160 с.

[11] Фомин Я.А. Диагностика кризисного состояния предприятия: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003. – с. 48.

Дата: 2019-07-30, просмотров: 310.