Стоимость экспортной индийской руды растет с начала текущего года. Сперва цены выросли на фоне результатов переговоров по базовым контрактам на 2008 г. (на 9,5%), а потом в марте еще на 9,7% в результате установления индийскими властями экспортной пошлины на индийское ЖРС в размере $6,8 за т с целью первоочередного обеспечения собственного производства стали. Напомним, что Индия, объявив о масштабной политике развития производства и внутреннего потребления стали до 2020 г., намерена со временем вообще сократить экспорт железной руды до нуля.

В свою очередь Китай временно отказался от импорта железной руды из Индии, используя свои запасы. Однако в условиях высокого спроса на ЖРС у китайских компаний просто нет возможности отказаться от закупок индийской руды, тем более что Индия может обеспечить поставки в течение недели, тогда как доставка руды из Бразилии и других стран занимает от двух недель до месяца.

Дефицит железной руды на мировом рынке будет сопровождаться дальнейшим повышением цен, а это вернет конкурентоспособность индийским поставкам. Поэтому Китай в очередной раз попытается договориться с индийскими компаниями о заключении долгосрочных контрактов по поставке железной руды из Индии с правом пересмотра цен раз в год.

Производство стали расширяется в Индии, Бразилии, России и других странах, поэтому спрос на железорудное сырье может увеличиться с 1300 млн. т в 2004 г. до 1600 млн. т в 2009 г[10].

В настоящее время три основных производителя железной руды (CVRD, «Rio Tinto» и «ВНР Billiton»), поставляющие на мировой рынок 3/4 железной руды, разработали проекты расширения своих производств. Строятся новые горнодобывающие предприятия также в Австралии, Бразилии, Индии, странах Африки, даже в Швеции и в Северной Америке.

В отношении металлургии наблюдается превалирование доменного производства. Выплавка стали в электропечах нарастала с 1970 г. до середины 90-х годов, но с тех пор перестала увеличиваться в объеме. Китайское производство основано в основном на доменном способе. В связи с нехваткой металлолома для выплавки качественной стали в развивающихся странах возрастет спрос на доменный чугун и продукт прямого восстановления железа. Мировая торговля железной рудой увеличивается в объемах. В 2008 г. ввоз руды в Китай оценивается в 200 млн. т: это 40 % всей потребности страны в железной руде. Руда, добываемая в Китае, низкого качества и содержит мало железа. Общее потребление железной руды в Азии может вырасти с 655 млн. т в 2003 г. до 1000 млн. т в 2010 г. Как мы можем видеть, Китай является основным импортером железной руды, при чем он активно ввозит руду со всех стран-производителей железной руды.

Крупнейшей страной – потребителем стальной продукции Китая несколько лет подряд является Южная Корея, которая с 2002 г. поглощает 19% экспорта китайской стали. За ней следуют США (доля которой в прошлом году составила 7%), а также Вьетнам, Италия, Иран и Индия – каждая занимает по 5% китайского экспорта, Бельгия и Испания – по 4%, Сингапур, Гонконг, Арабские Эмираты, Тайвань – по 3%, Таиланд, Филиппины, Саудовская Аравия, Индонезия, Россия и Канада – по 2%. Остальные страны (более 160) занимают 1% и менее.

США. Согласно данным, опубликованным 28 апреля 2009 г. American Iron and Steel Institute со ссылкой на статистику Министерства торговли США, совокупный мартовский импорт стали в США сократился на 5% по сравнению с предыдущим месяцем и на 32% в годовом исчислении, до 1,51 млн. коротких тонн, сообщает агентство Dow Jones. Американский импорт стали с финишной обработкой – доля вышеприведенной статистики – упал на 3%, до 1,44 млн. т, относительно февраля и на 22% против показателя аналогичного месяца прошлого года[11].

Китайские поставки готовой стали в США сократились в марте на 28%, до 196 тыс. т, составив 14% всего стального американского импорта. Импорт стали из Кореи уменьшился на 11% по сравнению с данными по февралю, тогда как японский стальной импорт вырос в марте на 7%, а индийский – на 11%.

Бразилия. Бразильский сырьевой гигант – компания Vale планирует продала больше железной руды в апреле для китайских потребителей по сравнению с мартом 2009 г. Vale не продает железную руду для Китая на спотовом рынке, продажи идут по ценам, согласованным год назад по долгосрочным контрактам. Цены на руду обсуждаются, и продажи в Китай достаточно устойчивые. Компания Vale поддерживает традиционную систему определения базовой цены на железную руду в отличие от своих австралийских конкурентов. Бразильский сырьевой гигант Vale планирует сократить мощности по производству железной руды в текущем году на 25%. Компания также намерена прекратить производство низкосортной железной руды и закрыть высокозатратные подразделения. В конце прошлого года Vale сократила производство железной руды на 10%, или на 30 млн. т, а также приостановила работу шести фабрик по производству окатышей. Основной рынок для Vale по-прежнему является Китай.

Производство стали в 2008 году снизилось только в одном металлургическом регионе мира – в США. Спад составил 1,4%, до 97,2 млн. т. Страны ЕС-27 незначительно увеличили производство стали в 2007 г. – на 1,7% по сравнению с 2006 г. Япония и Южная Корея (на экспортных заказах) увеличили выпуск стали на 3,2% и 6,1% соответственно. Высокий уровень динамики производства показали Индия (+7,3%), Бразилия (+9,3%) и Украина (+4,7%).

Россия (+2% по традиционно заниженным данным IISI) в 2007 г. существенно уступила среднемировой динамике этой отрасли. Пока она сохранила позицию четвертого производителя в мире, однако ее доля упала до 5,48% мирового выпуска стали.

Экономические показатели мировой металлургии в 2008 году снижались, но в итоге оказались достаточно высокими, особенно у победителей в конкурентной борьбе. Крупнейшие метпредприятия КНР, по данным CISA, за год увеличили чистую прибыль на 45%. Крупнейший мировой холдинг черной металлургии Mittal Arcelor, имеющий производства в 28 странах, в 2007 г. (при снижении выпуска продукции на 0,7%) увеличил чистую прибыль на 30%.

Сегодня в мировой металлургии продолжается падение спроса и цен на стальную продукцию, провоцируя сокращение ее производства по всему миру на фоне финансового кризиса и торможения развития глобальной экономики. За последние три месяца как в мире, так и в России обвалились цены на металлолом и стальную заготовку до 5 раз (!), а на стальной прокат – в 1,5–2 раза (по разным видам). На многих метпредприятиях мира выплавка стали (особенно из железорудного сырья, в отличие от металлолома) стала просто нерентабельной.

При этом стоимость железной руды по долгосрочным контрактам в настоящее время по-прежнему остается относительно высокой. Напомним, что значительная часть товарного рынка ЖРС реализуется на контрактной основе.

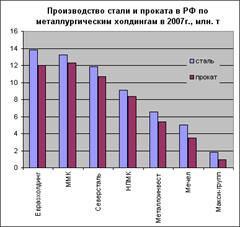

Россия. По официальным данным Федеральной службы государственной статистики России, металлургическое производство и производство готовых металлических изделий в РФ в 2007 г. выросло на 2% к уровню 2006 г., а в декабре 2007 г. по сравнению с декабрем предыдущего года – на 3,5%. Производство стали в РФ увеличилось на 2,2%, до 72,4 млн. т, железной руды – на 2,4%, до 105 млн. т, кокса – на 3,5%, до 33,8 млн. т

.

.

Ситуация с железорудными ценами в 2007 г. относительно 2006 г. в России отличалась сравнительной стабильностью благодаря переходу железорудных компаний на поставку сырья по долгосрочным контрактам с ежегодным пересмотром цен, а также устойчивому высокому спросу на ЖРС. Повысившись в конце 2006 г. (по договорам на 2007 г.) на 8–48% (в зависимости от вида сырья), внутренние цены на российскую железорудную продукцию удерживались на одном уровне в течение всего прошлого года вплоть до момента заключения договоров на поставку руды в 2008 г. Аглоруда российского производства в 2007 г. в среднем продавалась по 770 руб. за т без НДС, EXW (или $30 за т), концентрат – по 1700 руб. за т ($69), а окатыши – по 2180 руб. за т ($89). Экспортные цены на ЖРС из РФ в прошлом году, увеличившись в апреле (вслед за мировыми котировками) на 13–14%, также были стабильными: концентрат отгружался в среднем за $72 за т DAF граница России, а окатыши – за $89 за т. На данный момент долгосрочные договора (на 3 года и более) на поставку российского ЖРС в 2008 г. заключили почти все участники рынка, причем с умеренным увеличением цены на 30–35%. При этом цены в одних новых контрактах определены на весь 2008 г., а в других – до апреля текущего года для последующей коррекции согласно итогам мировых переговоров по ценам на железную руду и фиксации до апреля 2009 г.

Дата: 2019-07-30, просмотров: 344.