Как уже было ранее сказано, сбережения населения по-прежнему являются основной ресурсной базой ОАО ГБ Нижний Новгород, поэтому основной упор депозитной политики Банка делается на развитие вкладных операций для того, чтобы разработать новые финансовые продукты необходимо провести ряд исследований, какие же вклады сейчас наиболее востребованы населением и на какой срок. На сегодняшний день рынок банковских вкладов физических лиц стабильно растет. Многие россияне предпочитают не рисковать, выбирая для размещения средств надежный депозит, несмотря на низкую доходность таких вложений. Однако процентные ставки по рублевым вкладам физических лиц лишь незначительно превышают уровень инфляции. Но наши сограждане предпочитают размещать средства на депозитных счетах в банках, а не вкладывать свои средства в ценные бумаги.

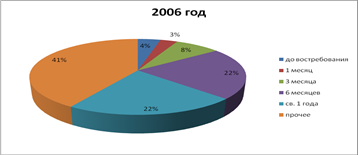

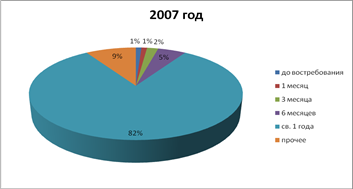

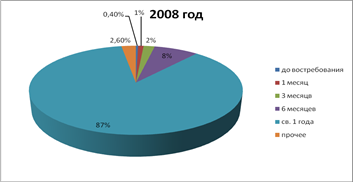

Доходы населения за последние пять лет существенно выросли, а в стране по-прежнему не так много устойчивых и надежных инструментов для размещения денежных средств с гарантированной доходностью. Россияне считают банковские вклады наиболее понятным инструментом получения дохода. Клиент финансово-кредитной организации уверен, что по истечении срока вклада он получит гарантированную сумму, прописанную в договоре. Также в России фондовые рынки пока недостаточно развиты и надежны для того, чтобы вызвать массовый переход граждан от вкладов к более рискованным инструментам. Именно поэтому вклады до сих пор востребованы как наиболее ликвидный инструмент сохранения и накопления средств. Мнение экспертов подтверждается статистикой, предоставленной Центром макроэкономических исследований БДО Юникон. По его данным, размещения средств населения на депозитах физ. лиц составило 4,3 трлн руб. Во многом на эти показатели повлияло введение государственной системы страхования вкладов. Позитивную роль сыграло и то, что сумма страховки, которую государство возместит вкладчику в случае, если у финансово - кредитной организации возникнут проблемы, была увеличена до 700 тыс. руб. Если проследить динамику структуры размещения вкладов, табл. №1 и диаграммы 1 то видно, что еще в 2006 г. основным инструментом размещения денежных средств являлись депозиты с коротким сроком хранения от 1 до 6 месяцев. Сейчас же значительная доля вкладов приходиться на срок более 1 года. Так как в 2006 г. защищенными от инфляции из всех банковских вкладов оказались только годовые рублевые сбережения - реальная доходность по ним составила 0,39%. Вклады на меньший срок показали отрицательную реальную доходность. Что говорит о том, что вложения на длительный срок более эффективны. Кроме того, сами Банк заинтересованы в "длинных" - деньгах.

Таблица №2

Структура вкладов физических лиц в рублях за 2006-2008 гг.

| Вид вклада | 2006 уд. вес | изменения | 2007 уд.вес | изменения | 2008 уд.вес |

| До востребования | 4,11 | -3,4 | 0,71 | -0,22 | 0,49 |

| 1 месяц | 2,69 | -2,11 | 0,58 | -0,18 | 0,76 |

| 3 месяца | 7,66 | -5,95 | 1,71 | 0,6 | 2,31 |

| 6 месяцев | 21,95 | -17,04 | 4,91 | 3,04 | 7,95 |

| Свыше 1 года | 22,06 | 60,78 | 82,84 | 3,48 | 86,32 |

| прочее | 41,53 | 19,25 | 9,25 | -7,08 | 2,17 |

| итого | 100 | 100 | 100 |

Рисунок 27.

Динамика структуры вкладов населения за 2006 гг.

Рисунок 28.

Динамика структуры вкладов населения за 2007 гг.

Рисунок 29.

Динамика структуры вкладов населения за 2008 гг.

Из данных таблицы и диаграмм видно, что идет снижение остатков вкладов до востребования и краткосрочных вкладов (от 1 до 3 месяцев) идет тенденция к увеличению спроса населения на вклады со сроком свыше 1 года, что дает возможность банку увеличивать объем кредитов, выдаваемых на срок свыше 3 лет в своем кредитном портфеле.

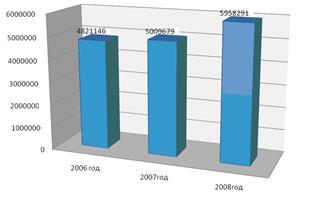

По данным агентства «РБК Рейтинг» на 1 июля 2007 г., лидирующую позицию по объему депозитного портфеля занимает Сбербанк России, следом за ним идет группа ВТБ. ОАО ГБ Нижний Новгород занимает одну из лидирующих позиций среди нижегородских банков. Банк выполняет все задачи поставленные перед ним, в частности это касается, привлечения средств населения на вклады. Динамику роста вкладов отделения можно проследить на диаграмме.

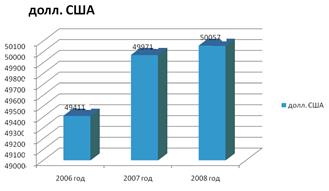

Рисунок 30.

Остаток рублёвых вкладов на счетах физических лиц в период с 2006-2008 гг. (тыс. руб.)

Теперь рассмотрим динамику вкладов в иностранной валюте:

Таблица №3

Структура вкладов на счетах физ. лиц в ин. валюте в период с 2006-2008гг.

| Вид вклада | 2006г | 2007год | 2008год | |||||

| тыс. дол. США | уд. вес | изменения | тыс. дол. США | уд. вес | изменения | тыс. дол. США | уд. вес | |

| До востребования | 3205,11 | 0,65 | -0,08 | 2832,08 | 0,57 | -0,04 | 26553 | 0,53 |

| 1 месяц | 5018,46 | 1,01 | -0,24 | 3854,34 | 0,77 | -0,35 | 2089,89 | 0,42 |

| 3 месяца | 17104,85 | 3,46 | -0,61 | 14225,45 | 2,85 | -0,61 | 11172,75 | 2,24 |

| 6 месяцев | 37413,96 | 7,57 | 0,04 | 38027,66 | 7,61 | 0,55 | 40856,48 | 8,16 |

| Св. 1 года | 419584,25 | 84,92 | 1,39 | 431292,22 | 86,31 | 0,22 | 433181,36 | 86,53 |

| прочее | 11789,45 | 2,39 | -0,49 | 9482,92 | 1,9 | 0,22 | 10614,35 | 2,12 |

| итого | 494116,08 | 100 | 499714,67 | 100 | 500570,13 | 100 |

Рисунок 31.

Остаток вкладов на счетах физ. лиц в ин. валюте за 2006-2008 гг.

Структура вкладов в иностранной валюте, указанная в Таблице №3, также как и структура рублевых вкладов, показывает, что основная доля средств населения приходиться на вложения свыше 1 года, то есть на долгосрочные депозиты. Однако рост вложений населения в депозиты за период с 2006 по 2008 гг. заметно снижаются. Это вызвано скорее всего инфляцией и изменением курса валют в 2006-2008, которые обеспечили банковским вкладам в рублях и долларах отрицательную доходность. Наихудшие показатели были зафиксированы в 2007г. у долларовых вкладов. Падение американской валюты к рублю за ноябрь на 1,5% на фоне высокой инфляции привело к обесцениванию сбережения на долларовых депозитах на 2,38-2,16% в зависимости от срока вклада. А реальная доходность годовых рублевых депозитов составила - 0,51 %. Наиболее выгодны вклады в евро их реальная рублевая доходность независимо от сроков вложений была положительной и составила от 0,32 до 0,55%. Это стало возможным благодаря росту курса евро к рублю за ноябрь на 1,26%. Но если взять больший отрезок времени, то окажется, что даже вклады в евро показывают отрицательную доходность по итогам года. С декабря 2007 г. по ноябрь 2008 г.реальная рублевая доходность банковских вкладов в рублях составила -1,73%, в долларах -11,40%, в евро0,86%.

По результатам анализа депозитной политики ОАО ГБ Нижний Новгород в период 2006 -2008 годов можно сделать вывод о том, что на протяжении этих лет руководство ОАО ГБ Нижний Новгород проводило в жизнь стратегическую линию на максимальное расширение привлечения средств населения страны в депозиты и укрепление на этой основе своей ресурсной базы.

Наличие разветвленной филиальной сети на территории Нижегородской области, а также устойчивых предпочтений граждан на размещение временно свободных денежных средств в государственные банковские структуры позволили ОАО ГБ Нижний Новгород в этот непростой период не только выжить, но и еще более упрочить свое положение на рынке. Проведение грамотной и взвешенной депозитной политики стало одной из существенных предпосылок сохранения ОАО ГБ Нижний Новгород лидерства в банковской системе России. А привлечение временно свободных денежных средств населения во вклады, является одним из самых важных моментов в формирование ресурсной базы банка. Однако в связи с появлением таких факторов, как увеличение конкуренции, связанной с появление новых банков с новыми финансовыми продуктами на рынке банковских услуг, говорит о том, что ОАО ГБ Нижний Новгород необходимо тщательнее развивать линейку банковских депозитов.

Дата: 2019-07-30, просмотров: 286.