Для обеспечения стабильного и надежного функционирования в нашей стране коммерческих банков важную роль играет формирование научно-обоснованной банковской политики, составным элементом которой является депозитная политика. Это связано с тем, что основная часть банковских ресурсов образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования кредитной организации.

Ресурсы банка состоят из заемных средств и собственного капитала. Собственный капитал - это средства, принадлежащие непосредственно банку, в отличие от заемных, которые банк привлек на время. Отличительная особенность собственного капитала банка заключается в том, что он составляет примерно 10-12% от общих ресурсов, тогда как на промышленных предприятиях этот показатель составляет около 40-50%.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции делят на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты, то есть денежные средства, которые клиенты вносят в банк и которые в процессе осуществления банковских операций находятся определенное время на счетах в банке.

Под депозитом обычно понимают записи в банковских книгах, свидетельствующие о наличии определенных требований клиентов к банку, или же денежные средства клиентов в банках в форме вкладов по соглашениям и договорам[1].

Прочие привлеченные средства - это ресурсы, которые банк получает в виде займов или путем продажи на денежном рынке собственных долговых обязательств. Они отличаются от депозитов тем, что приобретаются на рынке на конкурсной основе. Инициатива их привлечения принадлежит самому банку. Пользуются ими преимущественно крупные банки. Обычно это значительные суммы, в силу чего соответствующие операции считаются оптовыми[2].

Депозитные услуги, связанные с хранением свободных денежных средств клиентов на банковских счетах с условием начисления определенных процентов на них, являются одними из старейших, традиционных банковских услуг. Депозит - это форма выражения кредитных отношений банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное пользование. «Депозит» в переводе с латинского вещь, отданная на хранение, и, следовательно, депозитом может быть любой открытый клиенту в банке счет, на котором хранятся денежные средства.

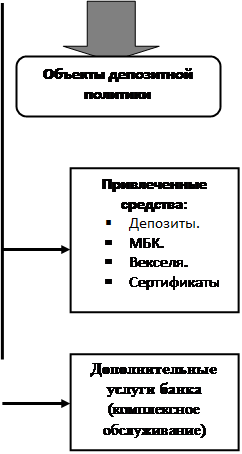

Рассматривая сущность депозитной политики коммерческих банков, необходимо затронуть такие вопросы, как: субъекты и объекты депозитной политики, принципы ее формирования, а также границы депозитной политики. Классификация субъектов и объектов депозитной политики банка обобщена на рисунке 1.

| |||||||||||||||||||

|  | ||||||||||||||||||

|  | ||||||||||||||||||

| |||||||||||||||||||

|  | ||||||||||||||||||

|

| ||||||||||||||||||

Рисунок 1 – Состав субъектов и объектов депозитной политики коммерческого банка

Существуют различные и нередко противоположные точки зрения по вопросу депозитов и применению депозитных счетов в банковской практике. Под депозитом в мировой банковской практике понимаются денежные средства или ценные бумаги, отданные на хранение в финансово-кредитные или банковские учреждения.

В российской банковской практике используются другие понятия депозита. Так, Гражданский Кодекс РФ в статье 834 определяет депозит через договор банковского вклада (депозита), где банк, принявший от вкладчика денежную сумму, обязуется по договору возвратить сумму вклада и выплатить проценты. По Федеральному закону «О банках и банковской деятельности», вклад – это денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в банке на территории Российской Федерации на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада.

Наиболее емким будет следующее понятие: депозиты представляют собой определенные суммы денежных средств, которые субъекты депозитных операций - физические и юридические лица - вносят в банк на депозитный счет либо на конкретный срок, либо до востребования. [3]

Таким образом, депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенный срок, либо до востребования. В качестве субъектов депозитных операций выступают предприятия всех организационно-правовых форм и физические лица. Объектами депозитных операций являются депозиты, т.е. суммы денежных средств, которые субъекты депозитных операций вносят на банковские счета.

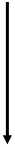

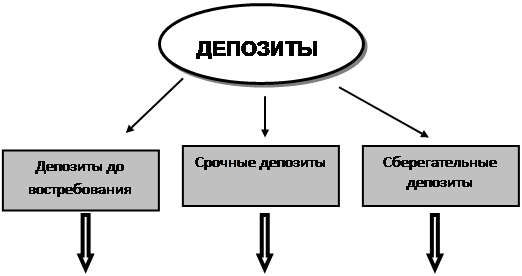

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов) и соответственно депозитных счетов: депозиты до востребования, срочные депозиты, сберегательные вклады, вклады в ценные бумаги. Депозиты можно также классифицировать по срокам, категориям вкладчиков, условиям внесения и изъятия средств, уплачиваемым процентам, возможности получения льгот по активным операциям банка и т.д.[4]

Классификацию депозитов по форме изъятия более подробно можно представить схематично на рисунке 2.

В практике западных банков депозиты по возможности их изъятия делятся на следующие категории[5]:

– «горячие деньги», которые с большой вероятностью могут быть изъяты (например, депозиты, чувствительные к изменению процентных ставок);

– ненадежные, которые могут быть изъяты в пределах 25-30 % от их размера;

– стабильные средства (основные депозиты), вероятность изъятия которых минимальна.

|

| ЛОРО | До 3 месяцев | Срочные |

| 3 – 6 месяцев | Срочные с дополнительными взносами | |

| Контокоррент | 6- 9 месяцев | Условные |

| Овердрафт | На предъявителя | |

| НОСТРО | 9 – 12 месяцев | До востребования |

| Свыше 12 месяцев | На текущем счете |

Рисунок 2 – Классификация депозитов коммерческого банка по форме изъятия

Коммерческие банки выступают, прежде всего, как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства населения и организаций, а с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности своих клиентов.

Основные источники средств коммерческого банка - это:

· депозиты предприятий и организаций (юридических лиц);

· депозиты населения (физических лиц);

· межбанковские депозиты.[6]

В свою очередь, депозиты как юридических, так и физических лиц, по форме изъятия подразделяются на:

· депозиты до востребования (обязательства, не имеющие конкретного срока);

· срочные депозиты (обязательства, имеющие определенный срок);

· условные депозиты (средства, подлежащие изъятию при наступлении заранее оговоренных условий).

Депозиты до востребования представлены средствами на различных банковских счетах, которые их владельцы (юридические и физические лица) могут получить по первому требованию путем выписки денежных и расчетных документов (счета «оn call» в мировой практике). К депозитам до востребования в отечественной практике относят:

· средства, находящиеся на расчетных, текущих счетах предприятии и организаций;

· средства фондов различного назначения;

· средства в расчетах;

· остатки средств на корреспондентских счетах других банков;

· средства во вкладах до востребования физических лиц;

· сберегательные вклады.

Среди депозитов юридических лиц самым крупным источником привлечения банком ресурсов в свой оборот являются средства клиентов на расчетных (текущих) счетах и на счетах банков-корреспондентов. По своей экономической сути эти счета являются депозитами до востребования.

Как правило, депозиты до востребования являются самым дешевым источником образования банковских ресурсов. Возможность владельца счета в любой момент изъять средства требует наличия в обороте банка повышенной доли высоколиквидных активов. Поэтому по остаткам на счетах до востребования банки уплачивают самые минимальные процентные ставки.[7]

Открытие и обслуживание всех видов счетов до востребования предусматривает составление и оформление между банком и клиентом соответствующего договора. Если счет открывается физическому лицу, то данный договор называется договором банковского вклада до востребования. Для расчетных и текущих счетов юридических лиц предусматривается заключение договора банковского счета. Оба договора являются публичными и стандартными для всех клиентов банка. При этом заключение договора банковского вклада осуществляется сотрудниками операционных подразделений банка, а договора банковского счета - сотрудниками управления пассивных операций и клиентского отдела банка.

Вклады до востребования размещаются в банках на различных счетах, открываемых клиентам. Они предназначены для осуществления текущих расчетов и в любой момент времени могут быть полностью или частично востребованы. Изъятие вкладов возможно как наличными деньгами, так и в форме безналичных расчетов.

Вклады до востребования в своей основе нестабильны, что ограничивает сферу их использования коммерческими банками. По этой причине владельцам счетов выплачивается низкий процент или вообще не выплачивается. В условиях возросшей конкуренции коммерческие банки стремятся привлечь клиентов и стимулировать прирост вкладов до востребования путем предоставления дополнительных услуг владельцам счетов и повышением качества их обслуживания.

Срочные депозиты - это денежные средства, находящиеся на счетах и внесенные в банк фиксированный срок. Банки требуют от вкладчика специального уведомления на изъятие средств и вводят ограничения по досрочному изъятию в виде штрафа или уменьшения выплачиваемого процента.

Размер вознаграждения, выплачиваемого клиенту по срочному депозиту, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Твердо обозначенный срок хранения очень важен для поддержания ликвидности баланса коммерческого банка. Разумеется, это и позволяет банкам начислять по срочным депозитам повышенные проценты.

Срочные депозиты классифицируются в зависимости от их срока на:

· депозиты со сроком от 1 до до 3-х месяцев;

· депозиты со сроком от 3-х до 6 месяцев;

· депозиты со сроком от 6 до 9 месяцев;

· депозиты со сроком от 9 до 12 месяцев;

· депозиты со сроком свыше 12 месяцев.

То обстоятельство, что владелец срочного депозита может распоряжаться им только по истечении оговоренного срока, не исключает возможность досрочного получения им в банке своих денежных средств. Однако в этом случае у клиента понижается размер процента по вкладу. Банк заинтересован в привлечении срочных вкладов, так как они стабильны и позволяю банку располагать средствами вкладчиков в течение длительного времени.

Депозиты классифицируют также по степени удорожания:

· бесплатные - (средства на расчетных, текущих счетах клиентов);

· платные - (средства на депозитных счетах).

Бухгалтерская классификация депозитов подразделяет депозиты на:

· депозиты Минфина России;- депозиты органов субъектов РФ;

· депозиты государственных внебюджетных фондов;

· депозиты внебюджетных фондов субъектов РФ;

· депозиты предприятий и организаций, находящихся в федеральной собственности;

· депозиты негосударственных организаций;

· депозиты физических лиц резидентов;

· депозиты юридических лиц-нерезидентов;

· депозиты физических лиц-нерезидентов.

Кроме срочных, депозитами можно считать вклады до востребования, а также текущие счета, по которым денежные средства могут быть изъяты вкладчиками по первому требованию. Владелец текущего счета может не только сам получать деньги, но и расплачиваться с агентами экономических отношений.

Каждый из видов депозитов имеет свои достоинства и недостатки. Депозиты до востребования наиболее ликвидны. Их владельцы могут в любой момент использовать деньги, находящиеся на счетах до востребования. Особенности депозитного счета следующие:

· деньги на этот счет вносятся или изымаются как частями, так и полностью без ограничений;

· разрешается брать с этого счета в установленном Центральным Банком РФ порядке наличные деньги.

Основными недостатками депозитов до востребования являются:

а) для их владельцев - отсутствие уплаты процентов по счету (или очень низкий процент);

б) для банка - необходимость иметь более высокий оперативный резерв для поддержания ликвидности (из-за потенциальной возможности изъятия денег со счетов до востребования).

Срочные депозитные счета имеют четко установленный срок, по ним уплачивается владельцам фиксированный процент и, как правило, имеются ограничения по досрочному изъятию вкладов. Для денежных средств, хранящихся на срочных. депозитных счетах, устанавливается более низкая норма обязательных резервов, чем по депозитам до востребования.

Достоинством срочных депозитных счетов для клиентов является получение высокого процента, а для банка - возможность поддержания ликвидности с меньшим оперативным резервом.

Недостаток срочных депозитов для клиентов заключается в низкой ликвидности и невозможности использовать средства на счетах срочных депозитов для расчетов и текущих платежей, а также для получения наличных денег.

Срочные вклады выгодны банкам тем, что они, как правило, носят долгосрочный характер и, следовательно, могут служить источником долгосрочных вложений. Определяющим фактором при установлении процентной ставки по срочным вкладам является срок, на который размещены средства: чем длительнее срок, тем выше уровень процента. Существенным моментом является и частота выплаты дохода, чем реже выплаты, тем выше уровень процентной ставки. Используются также различные способы исчисления уплаты процентов[8].

Недостатки срочных вкладов для банков состоят в следующем:

· необходимость выплаты повышенных процентов по вкладам и снижение, таким образом, маржи (разницы между процентом по активным и пассивным кредитным операциям);

· подверженность этих вкладов различным факторам (политическим, экономическим, психологическим), что повышает угрозу быстрого оттока средств с этих счетов и потерю ликвидности банка;

· неспособность банка возобновлять эти ресурсы на постоянной основе.

Депозиты являются важным источником ресурсов коммерческих банков. Структура их в банке подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады (депозиты) зависит в значительной степени от клиентов (вкладчиков), а не от самого банка. И, тем не менее, конкурентная борьба между банками заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботиться как о количественном, так и качественном улучшении своих депозитов. Они используют для этого разные методы (процентную ставку, различные услуги и льготы вкладчикам). При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в следующем:

- депозитные операции должны содействовать в получении прибыли или создавать условия для получения прибыли в будущем;

- депозитные операции должны быть разнообразными и вестись с различными субъектами;

- особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

- должна обеспечиваться взаимосвязь и согласованность между депозитными операциями и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

- организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

- банку следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

Эффективный процесс управления пассивами банка предполагает выявление количественных и качественных взаимосвязей между собственным капиталом, привлеченными средствами и активами, с одной стороны, и определение оптимального соотношения между ними - с другой[9].

Дата: 2019-07-30, просмотров: 292.