(РИСК-МЕНЕДЖМЕНТ)

________________________________________________________________

наименование учебной дисциплины (модуля)

Направление подготовки – 38.03.02 Менеджмент

Профиль подготовки – Управление малым бизнесом

Квалификация (степень) выпускника – бакалавр

Форма обучения – очная (заочная)

Воронеж 2019

Методические указания по решению задач по дисциплине «Управление рисками и страхование» (Риск-менеджмент) разработаны в соответствии с ФГОС ВО и ОПОП ВО по направлению подготовки – 38.03.02 Менеджмент, профиль подготовки – Управление малым бизнесом, квалификация (степень) выпускника __бакалавр__

Разработчик: С.Г. Борисова _____ВИВТ,___ доцент ___ _________________

(инициалы, фамилия занимаемая должность) (место для подписи)

Методические указания по решению задач по дисциплине «Управление рисками и страхование» (Риск-менеджмент) рассмотрены на заседании Учебно-методического совета протокол № ___ от _____ ____________ 2019 г. и рекомендованы к использованию.

Председатель УМС ВИВТ С.М. Шляхова

Тема 3. Оценка рисков

Практические задания по теме

Статистические методы оценки рисков

Задача 1.1

В таблице 1.1 представлены данные по объемам реализации компании. Рассчитайте вероятность каждого значения временного ряда, а также следующие показатели его динамики:

1) размах вариации;

2) математическое ожидание;

3) дисперсия;

4) среднеквадратическое отклонение;

5) коэффициент вариации.

Таблица 1.1 — Объем реализации компании в стоимостном выражении

| Показатель | Месяцы | |||||||

| янв | фев | мар | апр | май | июн | июл | авг | |

| Объем реализации, тыс. у.е. | 120 | 115 | 135 | 120 | 158 | 115 | 100 | 120 |

Решение:

1) Размах вариации рассчитаем по формуле: R = Xmax - Xmin

R = 158 – 100 = 58

Таким образом, за указанный период разница между минимальным и максимальным значением объема реализации составила 58 тыс. у.е.

Но этот показатель дает очень грубую оценку риску, т.к. он является абсолютным показателем и зависит только от крайних значений ряда.

2) Математическое ожидание определим по формуле: M ( E ) = ∑(Х k × Р k )

Для расчета вероятности каждого значения выпишем все значения ряда без повторений. Для удобства расчетов составим таблицу (см. таблицу 1.2).

Рассчитаем вероятность каждого значения ряда по формуле: Р k = k : N

Полученные результаты занесем в строку 1 таблицы 1.2.

Найдем произведение каждого значения и его вероятности. Результаты занесем в строку 2 таблицы 3.2.

Сумма полученных произведений является значением математического ожидания данного временного ряда: M ( E ) = 122,875

Математическое ожидание показывает наиболее правдоподобное значение объема реализации в месяц за указанный период.

3) Дисперсия временного ряда - мера разброса значений случайной величины относительно её математического ожидания и определяется по формуле: σ2(Ε) = ∑[( Хk – M ( E ))2 × Р k )

Рассчитаем значение дисперсии поэтапно. Сначала найдем отклонение каждого значения ряда от среднего ожидаемого значения (строка 3 таблицы 1.2). Затем возведем в квадрат полученные значения отклонений (строка 4 таблицы 1.2). Наконец, умножим значения строки 4 на соответствующие значения вероятности (строка 5 таблицы 1.2). Сумма значений строки 5 представляет собой значение дисперсии данного временного ряда:

σ2(Ε) = 256,609

Использование дисперсии как меры риска не всегда удобно, т.к. размерность ее равна квадрату единицы измерения случайной величины.

Таблица 1.2 — Расчет статистических показателей

| № п/п | Показатели | Значения (Х k) | |||||

Итого

120

115

135

158

100

2

3

4

5

6

7

8

Вероятность (Р k)

3:8 = 0,375

2:8 = 0,25

1:8= 0,125

1:8 = 0,125

1:8 = 0,125

1,0

Математическое ожидание

M ( E ) = ∑ ( Х k × Р k )

120×0,375 = 45

115×0,25 = 28,75

135×0,125 = 16,875

158×0,125 = 19,75

100×0,125 = 12,5

122,875

3

Х k – M(E)

120 - 122,875 =

-2,875

115 – 122,875=

-7,875

135 – 122,875=

12,125

158 – 122,875=

35,125

100 – 122,875=

-22,875

-

( Х k – M(E))2

8,266

62,016

147,016

1 233,766

523,266

-

Дисперсия

σ 2 (Ε) = ∑ [ (Х k – M ( E ))2 × Р k ) ]

8,266 × 0,375=

3,100

62,016 × 0,25=

15,504

147,016 × 0,125=

18,377

1 233,766 × 0,125=

154,221

523,266 × 0,125=

65,408

256,609

Стандартное (среднеквадратическое) отклонение

σ(Ε) = Ѵ¯σ2(Ε)

-

-

-

-

-

16,02

Коэффициент вариации

Kv = σ(Ε) : M ( E )

-

-

-

-

-

0,1304 (13,04 %)

4) Стандартное (среднеквадратическое) отклонение определим по формуле: σ(Ε) = Ѵ¯σ2(Ε).

σ(Ε) = 16,02

Таким образом, значение объема реализации за указанный период в среднем изменяется на 16,02 тыс. у.е. в месяц.

5) Коэффициент вариации, выраженный в процентах, показывает, насколько велики были отклонения параметров за анализируемый период. Рассчитаем значение коэффициента вариации по формуле: Kv = σ(Ε) : M ( E )

Kv = 16,02 : 122,875 = 0,1304 (т.е. 13,04 %).

Вывод:

Таким образом, значение объема реализации за указанный период изменяется в среднем на 13,04 %.

Совокупность стабильна, т.к. коэффициент вариации меньше 30 % (≤ 0,3).

2-ой вариант решения

| Месяцы | Объем реализации, тыс. у.е. (Хi) | Хср = ∑Хi : n | Хi - Хср | (Хi - Хср) 2 | σ2 = ∑ (Х k - Хср)2 : n | σ = V¯σ 2 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Янв | 120 | 983 : 8 | -2,875 | 8,266 | 2 056,875 : 8 | V¯256,609 |

| Февр | 115 | 7,875 | 62,016 | |||

| Март | 135 | 12,125 | 147,016 | |||

| Апр | 120 | -2,875 | 8,266 | |||

| Май | 158 | 35,125 | 1233,766 | |||

| Июнь | 115 | -7,875 | 62,016 | |||

| Июль | 100 | -22,875 | 523,266 | |||

| Авг | 120 | -2,875 | 8,266 | |||

| Итого | 983 | 122,875 | - | 2 056,875 | 256,609 | 16,019 |

5) Рассчитаем значение коэффициента вариации по формуле:

Kv = σ(Ε) : M ( E )

Kv = 16,02 : 122,875 = 0,1304 (т.е. 13,04 %)

2. Метод учета риска при расчете чистой приведенной стоимости NPV

Задача 2.1

(учет риска в знаменателе формулы NPV посредством корректировки ставки дисконта)

Первоначальные инвестиции компании в реализацию проекта составили 3 000 у.е.

Безрисковая дисконтная ставка составляет 10 %.

Плата за риск – 5 %.

Динамика чистых денежных потоков представлена в таблицу 2.1.

Таблица 2.1 — Динамика чистых денежных потоков

| Показатель | Годы | ||||

| 1 | 2 | 3 | 4 | 5 | |

| Стоимость чистого денежного потока, у.е. | 1 100 | 2 200 | 2 000 | -400 | -1 000 |

Рассчитайте эффективность проекта с учетом и без учета риска.

Решение:

Для удобства расчетов составим таблицу 2.2.

Рассмотрим в таблице динамику денежных потоков по годам.

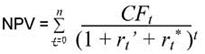

Для расчета дисконтированной стоимости денежных потоков воспользуемся формулой:

где, CFt — чистый поток средств в год t,

rt’ — безрисковая годовая ставка дисконта в год t,

rt* — премия за риск в год t.

Дисконтирование – это метод определения будущей стоимости денежных потоков, т.е. приведение объема будущих доходов к настоящему моменту времени. Для того чтобы правильно оценить их величину, необходимо знать прогнозные значения выручки, расходов, вложений, структуру капитала и ставку дисконтирования, т.е. норму доходности на инвестируемый капитал.

Подробнее: http://www.kakprosto.ru/kak-89830-kak-rasschitat-stavku-diskontirovaniya#ixzz4YJZcwFHK Экономический смысл ставки дисконтирования https://otvet.mail.ru/question/16726417

Дисконтирование — это определение стоимости денежных потоков, относящихся к будущим периодам (будущих доходов на настоящий момент).

Для правильной оценки будущих доходов нужно знать

- прогнозные значения выручки,

- расходов, инвестиций,

- структуру капитала,

- остаточную стоимость имущества,

- а также ставку дисконтирования.

Ставка дисконтирования используется для оценки эффективности вложений. С экономической точки зрения ставка дисконтирования — это норма доходности на вложенный капитал, требуемая инвестором.

Иначе говоря, при помощи ставки дисконтирования можно определить сумму, которую инвестору придется заплатить сегодня за право получить предполагаемый доход в будущем. Поэтому от значения ставки дисконтирования зависит принятие ключевых решений, в том числе при выборе инвестиционного проекта.

Таблица 2.2 — Расчет чистой приведенной стоимости NPV проекта с учетом и без учета риска

| Показатели | Годы | Сумма, тыс. у.е. | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Первоначальные инвестиции (I0), тыс. у.е. | 3 000 | ||||||

| Безрисковая годовая ставка дисконта rt', % | 10 | 10 | 10 | 10 | 10 | ||

| Премия за риск rt*, % | 5 | 5 | 5 | 5 | 5 | ||

| Годовая ставка дисконта с учетом премии за риск rt' + rt*, % | 15 | 15 | 15 | 15 | 15 | ||

| Чистые денежные потоки (CFt), тыс. у.е. | 1 100 | 2 200 | 2 000 | -400 | -1 000 | ||

| Приведенная стоимость чистых денежных потоков (без учета риска) PVt', тыс. у.е. | 1 100:1,1 1 000,0 | 2 200:1,12 1 818,2 | 2 000:1,13 1 502,6 | -400:1,14 -273,2 | -1 000:1,15 -620,9 | 3 426,7 | |

| Приведенная стоимость чистых денежных потоков (с учетом риска) PVt*, тыс. у.е. | 1 100:1,15 956,5 | 2 200:1,152 1 663,5 | 2 000:1,153 1 315,0 | -400:1,154 -228,7 | -1 000:1,15 -497,2 | 3 209,2 | |

| Чистая приведенная стоимость (NPV ') без учета риска, тыс. у.е. | 426,7 | ||||||

| Чистая приведенная стоимость (NPV*) с учетом риска, тыс. у.е. | 209,2 | ||||||

Очевидно, что введение премии за риск существенно уменьшает чистую приведенную стоимость проекта, что является обоснованным: инвестор ждет более высокой прибыли от сделок, связанных с риском, чем от безрисковых вложений (например, таких как депозитный вклад в надежном банке).

Введение платы за риск также дает возможность сравнивать проекты с разным уровнем риска.

Задача 2.2

(учет риска в числителе формулы NPV посредством корректировки чистых денежных потоков)

Первоначальные инвестиции компании в реализацию проекта составили 3 000 у.е.

Безрисковая дисконтная ставка составляет 10 %.

Вероятность возникновения денежных потоков составляет 90 %.

Динамика чистых денежных потоков представлена в таблицу 2.1.

Рассчитайте эффективность проекта с учетом и без учета вероятности возникновения чистых денежных потоков.

Решение:

Для удобства расчетов составим таблицу 2.3.

Рассмотрим в таблице динамику денежных потоков по годам.

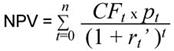

Для расчета дисконтированной стоимости денежных потоков воспользуемся формулой:

где, CFt — чистый поток средств в год t,

pt — вероятность возникновения потока CFt в год t,

rt ’ — безрисковая годовая ставка дисконта в год t.

Таблица 2.3 — Расчет чистой приведенной стоимости NPV проекта с учетом и без учета корректировки чистых денежных потоков

| Показатели | Годы | Сумма, тыс. у.е. | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Первоначальные инвестиции (I0), тыс. у.е. | 3 000 | ||||||

| Безрисковая годовая ставка дисконта rt', % | 10 | 10 | 10 | 10 | 10 | ||

| Чистые денежные потоки (CFt), тыс. у.е. | 1 100 | 2 200 | 2 000 | -400 | -1 000 | ||

| Вероятность возникновения чистых денежных потоков (pt) | 0,9 | 0,9 | 0,9 | 0,9 | 0,9 | ||

| Стоимость денежных потоков с учетом вероятности (CFt × pt), тыс. у.е. | 990 | 1 980 | 1 800 | -360 | -900 | ||

| Приведенная стоимость денежных потоков без учета вероятности их возникновения (PVt), тыс. у.е. | 1 100:1,1 1 000,0 | 2 200:1,12 1 818,2 | 1 502,6 | -273,2 | -620,9 | 3 426,7 | |

| Приведенная стоимость денежных потоков с учетом вероятности их возникновения (PVt*), тыс. у.е. | 1 000×0,9 900,0 | 1 818,2×0,9 1 636,4 | 1 352,4 | -245,9 | -558,8 | 3 084,0 | |

| Чистая приведенная стоимость (NPV) без учета вероятности, тыс. у.е. | 426,7 | ||||||

| Чистая приведенная стоимость (NPV) с учетом вероятности, тыс. у.е. | 84,0 | ||||||

Пример 1

Рассмотрим два условных проекта.

Оба проекта требуют начальных инвестиций в размере 500 р., другие затраты отсутствуют.

При реализации проекта «А» инвестор в течение трех лет получает в конце года доход в размере 500 р.

При реализации проекта «Б» инвестор получает доход в конце первого и в конце второго года по 300 р., а в конце третьего года — 1 100 р.

Инвестору нужно выбрать один из этих проектов.

Предположим, что инвестор определил ставку дисконтирования на уровне 25 % годовых.

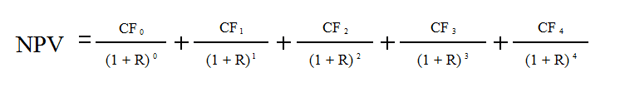

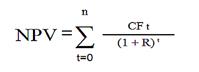

Текущая стоимость (NPV) проектов «А» и «Б» рассчитывается следующим образом:

| Год | Проекта «А» | Проекта «Б» |

| 0 | 500 | 500 |

| 1 | 500 | 300 |

| 2 | 500 | 300 |

| 3 | 500 | 1 100 |

где Pk — денежные потоки за период с 1-го по n-й годы;

r — ставка дисконтирования — 25 %;

I — начальные инвестиции — 500 р.

Проект «А»

| Показатели | Годы | Сумма, тыс. р. | |||

| 0 | 1 | 2 | 3 | ||

| 1 | 2 | 3 | 4 | 5 | 8 |

| Первоначальные инвестиции (I0), р. | 500 | ||||

| Безрисковая годовая ставка дисконта rt', % | 25 | 25 | 25 | ||

| Чистые денежные потоки (CFt), р. | 500 | 500 | 500 | ||

| Приведенная стоимость чистых денежных потоков (без учета риска) PVt', р. | 400 | 320 | 256 | 976 | |

| Чистая приведенная стоимость (NPV'), р. | 476 | ||||

NPV(А) = [500 : (1 + 0,25)1 + 500 : (1 + 0,25)2 + 500 : (1 + 0,25)3] - 500 = 476 р.;

Проект «Б»

| Показатели | Годы | Сумма, тыс. р. | |||

| 0 | 1 | 2 | 3 | ||

| 1 | 2 | 3 | 4 | 5 | 8 |

| Первоначальные инвестиции (I0), р. | 500 | ||||

| Безрисковая годовая ставка дисконта rt', % | 25 | 25 | 25 | ||

| Чистые денежные потоки (CFt), р. | 300 | 300 | 1 100 | ||

| Приведенная стоимость чистых денежных потоков (без учета риска) PVt', р. | 240 | 192 | 563,2 | 995,2 | |

| Чистая приведенная стоимость (NPV'), р. | 495,2 | ||||

NPV(Б) = [300 : (1 + 0,25)1 + 300 : (1 + 0,25)2 + 1100 : (1 + 0,25)3] - 500 = 495,2 р.

Таким образом, инвестор выберет проект «Б».

Пример 2

Однако если он установит ставку дисконтирования, например, равную 35 % годовых, тогда текущие стоимости проектов «А» и «Б» будут равны 347,9 и 333,9 р. соответственно (расчет аналогичен предыдущему).

Проекта «А»

| Показатели | Годы | Сумма, тыс. р. | |||

| 0 | 1 | 2 | 3 | ||

| 1 | 2 | 3 | 4 | 5 | 8 |

| Первоначальные инвестиции (I0), р. | 500 | ||||

| Безрисковая годовая ставка дисконта rt', % | 35 | 35 | 35 | ||

| Чистые денежные потоки (CFt), р. | 500 | 500 | 500 | ||

| Приведенная стоимость чистых денежных потоков (без учета риска) PVt', р. | 370,4 | 274,3 | 203,2 | 847,9 | |

| Чистая приведенная стоимость (NPV'), р. | 347,9 | ||||

Проекта «Б»

| Показатели | Годы | Сумма, тыс. р. | |||

| 0 | 1 | 2 | 3 | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Первоначальные инвестиции (I0), р. | 500 | ||||

| Безрисковая годовая ставка дисконта rt', % | 35 | 35 | 35 | ||

| Чистые денежные потоки (CFt), р. | 300 | 300 | 1 100 | ||

| Приведенная стоимость чистых денежных потоков (без учета риска) PVt', р. | 222,2 | 164,6 | 447,1 | 833,9 | |

| Чистая приведенная стоимость (NPV '), р. | 333,9 | ||||

Вывод:

В этом случае для инвестора проект «А» более предпочтителен.

Следовательно, решение инвестора полностью зависит от значения ставки дисконтирования: если она больше 30,28 % (при этом значении NPV(А) = NPV(Б)), то предпочтительнее проект «А», если меньше, тогда более выгодным будет проект «Б».

Существуют различные методы определения ставки дисконтирования.

Личное мнение

Ставка дисконтирования отражает стоимость денег с учетом временного фактора и рисков. Говоря о конкретном значении ставки дисконтирования, нельзя употреблять определения «правильная» или «неправильная», так как это всегда индивидуальная оценка.

Дискутировать имеет смысл о том, как она рассчитана, например на переговорах сторон о покупке или продаже какого-либо бизнеса, где значение ставки дисконтирования может повлиять на цену сделки.

Дата: 2019-07-25, просмотров: 312.