Пример.

В качестве примера анализа элементов финансовой устойчивости рассмотрим определение оптимального уровня денежных средств реально существующей фирмы «Фарм-Плюс».

Приведены следующие данные о денежном потоке на фирме:

минимальный запас денежных средств (Он)—10 тыс. руб.;

расходы по конвертации ценных бумаг (Рт) — 25 руб.;

процентная ставка — 11,6% в год;

среднее квадратическое отклонение в день -2000 руб.

С помощью модели Миллера — Орра определить политику управления средствами на расчетном счете.

Решение

1. Расчет показателя РХ:

(1+Px)365 = 1,116,

отсюда: Pх = 0,0003, или 0,03% в день.

2. Расчет вариации ежедневного денежного потока:

V = 20002 = 4000000.

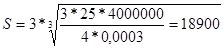

3. Расчет размаха вариации по формуле:

руб.

руб.

4. Расчет верхней границы денежных средств и точки возврата:

Ов = 10000+18900 = 29900 дол.;

Тд = 10000+1/3*18900 = 16300 дол.

Таким образом, остаток средств на расчетном счете должен варьировать в интервале (10000, 18900); при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 16300 руб.

СУЩНОСТЬ ФИНАНСОВОГО АНАЛИЗА В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ

Анализ (без привязки его к хозяйственной деятельности и выделения в самостоятельную науку) существует с незапамятных времен, являясь весьма емким понятием, лежащим в основе всей практической и научной деятельности человека. Анализ представляет собой процедуру мысленного, а также часто и реального расчленения объекта или явления на части; процедурой, обратной анализу, является синтез, с которым анализ часто сочетается в практической или познавательной деятельности. В зависимости от характера исследуемого объекта, сложности его структуры, уровня абстракции используемых познавательных процедур и способов их реализации анализ выступает в различных формах, являясь часто синонимом исследования как в естественных, так и общественных науках (химический анализ, математический анализ, финансовый анализ и т. п.).

Экономический анализ представляет собой систему специальных знаний, связанных с исследованием экономических процессов, складывающихся под воздействием объективных экономических законов и факторов субъективного порядка. Существуют различные подходы в структуризации этой науки. В условиях централизованно планируемой экономики было принято подразделять его на политэкономический и конкретно-экономический анализ (анализ хозяйственной деятельности); последний, в свою очередь, подразделялся на методологию экономического анализа функционирования субъектов хозяйствования (экономика в целом, регион, отрасль, предприятие) и теорию анализа хозяйственной деятельности. Стержневым элементом данного подхода являлась идея планового ведения хозяйства, следовательно, упор делался на учет, контроль и анализ по схеме «план-факт».

Исходя из сущностных характеристик рыночной экономики, а также учитывая национальные особенности реструктуризации экономики России, возможно иное представление сферы действия экономического анализа.

Стержневым элементом представленной схемы является экономическая теория как наука, связанная с изучением действия законов экономического и общественного развития в конкретной социально-экономической формации. Ее главная целевая установка состоит в оценке и поиске путей наиболее эффективного использования ресурсов, обеспечивающих достижение максимального удовлетворения материальных потребностей человека и общества. В определенном смысле синонимом термина «экономическая теория» является термин «политическая экономия». (Определенная размытость терминологии, выражающаяся в том, что многие определения и понятия, даваемые в рамках общественных наук, носят не вполне четкий характер, имманентно присуща этим наукам. Причина этого — невозможность полной и однозначной формализации и единообразной трактовки экономических категорий, методов и приемов.) Экономическая теория составляет в известном смысле теоретическую базу ряда других общественных наук (статистика, бухгалтерский учет, анализ хозяйственной деятельности, финансовый анализ и др.) и вместе с тем использует получаемые в рамках конкретно-экономического анализа количественные оценки главным образом макроуровневого характера.

В приведенной схеме учетно-аналитическая функция представлена единым блоком в виде трех дисциплин: бухгалтерский учет, финансовый анализ и анализ хозяйственной деятельности. Такое представление оправдано и в историческом, и в методологическом, и в информационном аспектах. В основе этого блока, безусловно, лежит бухгалтерский учет, история которого насчитывает несколько тысячелетий.

Искать истоки науки об экономическом анализе — дело в значительной степени бесполезное. Элементы аналитической функции присущи любой хозяйственной деятельности. В частности, анализ был составной частью системы манориального учета и аудита (системы учета и контроля в сельскохозяйственных поместьях) в феодальной Британии (XII в.). Отметим, что в отличие от аудита греческого и римского периодов особенностью британского средневекового аудита была нацеленность аудитора не только и не столько на инвентаризацию имущества и контроль счетов, но прежде всего на расчет результатов той или иной сделки. Нередки были случаи, когда счета корректировались, а сумма, за которую должен был отчитаться управляющий перед своим господином (лордом), увеличивалась. Налицо взаимосвязь учетной, контрольной и аналитической функций.

Родоначальником систематизированного экономического анализа как составного элемента бухгалтерского учета, по-видимому, следует считать француза Жака Савари (1622—1690), который ввел понятие синтетического и аналитического учета (его же по праву считают предтечей управленческого учета и науки об управлении предприятием). Безусловно, становление и использование элементов экономического анализа наблюдались в то время и в других странах, в частности в Италии. Так, А. ди Пиетро пропагандировал методологию сравнения последовательных бюджетных ассигнований с фактическими затратами:

Б. Вентури строил и анализировал динамические ряды показателей хозяйственной деятельности предприятия за десять лет.

Идеи Савари были углублены в XIX в. итальянским бухгалтером Джузеппе Чербони (1827—1917), который создал учение о синтетическом сложении и аналитическом разложении бухгалтерских счетов. В конце XIX — начале XX вв. появилось оригинальное понятие в учете — балансоведение. Оно развивалось по трем основным направлениям: экономический анализ баланса, юридический анализ баланса, популяризация знаний о балансе среди пользователей.

Первое направление развивали И. Шер, П. Герстнер и Ф.Ляйтнер. В частности, Герстнер ввел понятия аналитических характеристик баланса: о соотношении кратко- и долгосрочных обязательств, установлении верхнего предела заемных средств в размере 50% авансированного капитала, взаимосвязи финансового состояния и ликвидности и др. Основной вклад в развитие второго направления внесли Р. Байгель, Э. Ремер, К. Порциг и другие ученые. В рамках этого направления были позднее разработаны теория и практика бухгалтерской ревизии. Третье направление также разрабатывалось преимущественно немецкими учеными: Брозиусом, Губером, Шенвандтом и др.

В России расцвет науки об анализе баланса приходится на первую половину XX в. А. К. Рощаховский (1910 г.) по праву считается первым русским бухгалтером, по-настоящему оценившим роль экономического анализа и его взаимосвязь с бухгалтерским учетом. В 20-е годы теория балансоведения, в частности методика анализа баланса, была окончательно сформулирована в трудах А. П. Рудановского, Н. А. Блатова, И. Р. Николаева и др. В конце XIX — начале XX вв. активно развивается и наука о коммерческих вычислениях. Анализ баланса и коммерческие вычисления и составили, таким образом, суть финансового анализа.

По мере строительства планового социалистического хозяйства в России финансовый анализ сравнительно быстро был трансформирован в анализ хозяйственной деятельности. Произошло это путем естественного (в рамках социалистической экономики) принижения роли коммерческих вычислений, усиления контрольной функции, доминирования анализа отклонений фактических значений показателей от плановых, снижения значимости баланса как инструмента финансового управления. Анализ все более и более отделялся от бухгалтерского учета, его финансовая природа выхолащивалась; по сути он превращался в технико-экономический анализ (анализ показателей производства, реализации, труда и заработной платы и др.), которым не занимался по-настоящему никто: ни бухгалтеры (поскольку это не входит в сферу их деятельности, да и не представляет профессионального интереса), ни менеджеры (нет времени). Суть такого анализа состояла в реализации схемы «план-факт», а собственно анализ по существу был заменен контролем. Такой анализ был ретроспективным по своей природе, а следовательно, мало полезным (недаром американцы называют его «посмертным»).

Процесс трансформирования финансового анализа в анализ хозяйственной деятельности приходится на 30-е годы — период, когда общее методологическое и методическое руководство бухгалтерским учетом, контролем и анализом хозяйственной деятельности было возложено на Народный комиссариат финансов. К началу 40-х годов появляются первые книги по анализу хозяйственной деятельности предприятия (С. К. Татур, Д. П. Андрианов, М. Ф. Дьячков, М. И. Баканов и др.). В начале 70-х годов выходят первые книги по теории анализа хозяйственной деятельности (М. И. Баканов, А. Д. Шеремет, И. И. Каракоз, Н. В. Дембинский и др.).

Ведущаяся в рамках перестройки экономики на рыночные рельсы трансформация бухгалтерского учета (начало 90-х годов) вновь вернула к жизни такой важнейший элемент аналитической работы, как финансовый анализ. В его основе лежат анализ и управление финансовыми ресурсами субъекта хозяйствования как основным и приоритетным видом ресурсов. Основными исполнителями такого анализа стали бухгалтеры и финансовые менеджеры. Важно отметить, что анализ хозяйственной деятельности, понимаемый как технико-экономический анализ, не отменяется— просто он становится прерогативой линейных руководителей. Можно привести следующий простой пример. Для бухгалтера

производственные запасы представляют интерес лишь как оборотные средства, оптимизация которых должна способствовать повышению общей рентабельности авансированного капитала; для линейного руководителя важна прежде всего предметно-вещностная структура запасов как важнейшего элемента производственного процесса. Очевидно, что цели и приемы анализа в обоих случаях различны, также различны роль, возможности и целесообразность использования бухгалтерской информации.

Результативность управления предприятием в значительной степени определяется уровнем его организации и качеством информационного обеспечения. В системе информационного обеспечения особое значение имеют бухгалтерские данные, а отчетность становится основным средством коммуникации, обеспечивающим достоверное представление информации о финансовом состоянии предприятия. Причин тому несколько, основная из них состоит в изменении форм собственности. Этот процесс, наиболее динамично развивающийся в сфере обращения, вполне естественно привел к разрушению многих вертикальных связей и последовавшей за этим информационной обособленности предприятий.

Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо прежде всего уметь реально оценивать финансовое состояние как своего предприятия, так и его существующих и потенциальных контрагентов. Для этого необходимо: а) владеть методикой оценки финансового состояния предприятия; б) иметь соответствующее информационное обеспечение; в) иметь квалифицированный персонал, способный реализовать данную методику на практике.

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния.

Основу информационного обеспечения анализа финансового состояния, как это было отмечено выше, должна составить бухгалтерская отчетность. Безусловно, в анализе может использоваться дополнительная информация главным образом оперативного характера, однако она носит лишь вспомогательный характер.

С позиции обеспечения управленческой деятельности можно выделить три основных требования, которым должна удовлетворять бухгалтерская отчетность. Она должна содержать данные, необходимые для:

принятия обоснованных управленческих решений в области инвестиционной политики;

оценки динамики и перспектив изменения прибыли предприятия;

оценки имеющихся у предприятия ресурсов, происходящих в них изменений и эффективности их использования.

Обеспечение этих требований основывается на одном из важнейших принципов подготовки бухгалтерской отчетности — принципе соответствия вложенной и востребованной информации. Суть данного принципа заключается в следующем:

бухгалтер, подготавливающий отчетные данные, должен представлять себе необходимость и полезность для анализа и принятия управленческих решений тех или иных данных и отразить их в данной отчетной форме (собственно отчет);

руководитель как пользователь отчетности должен понимать, что нужные для него данные включены в отчет и потому могут быть им востребованы.

Что касается субъекта анализа, то до настоящего времени наиболее широко распространена концепция, согласно которой аналитик — это человек, занимающийся аналитической работой и подготавливающий аналитические записки (отчеты, доклады, выводы, комментарии) для руководства, т. е. линейных руководителей различного ранга, обладающих правом принятия управленческих решений. Вероятно, такой подход был оправдан в прежние годы, поскольку линейные руководители были существенно ограничены в проведении многовариантных аналитических расчетов временным параметром и имеющимися в их распоряжении техническими счетными средствами (точнее отсутствием таковых). Следствие такого положения — полная неспособность некоторого числа линейных руководителей понять содержание основных отчетных форм, взаимосвязи между ними, принципы формирования и экономический смысл ряда приводимых в них показателей, возможности использования их в финансовом анализе.

Не секрет, что процесс принятия управленческих решений в большей степени искусство, чем наука. Результаты выполненных формализованных аналитических процедур не являются или по крайней мере не должны являться единственным и безусловным критерием для принятия того или иного управленческого решения. Они в некотором смысле — «материальная основа» управленческих решений, принятие которых основывается также на интеллекте, логике, опыте, личных симпатиях и антипатиях лица, принимающего эти решения. Причем в некоторых случаях нематериальные компоненты могут иметь основополагающее знание.

Необходимость сочетания формализованных и неформализованных процедура .процессе принятия управленческих решений накладывает естественный отпечаток как на порядок подготовки аналитических документов, так и на последовательность процедур анализа финансового состояния: они не могут быть раз и навсегда жестко заданными, но, напротив, должны корректироваться как по форме, так и по существу, а дискретность такой корректировки — случайная величина. Именно такое понимание логики финансового анализа является наиболее соответствующим логике функционирования предприятия в условиях рыночной экономики.

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Такого рода анализ может выполняться как управленческим персоналом данного предприятия, так и любым внешним аналитиком, поскольку в основном базируется на общедоступной информации. Тем не менее принято выделять два вида финансового анализа: внутренний и внешний. Внутренний анализ проводится работниками предприятия. Информационная база такого анализа гораздо шире и включает любую информацию, циркулирующую внутри предприятия и полезную для принятия управленческих решений. Соответственно расширяются и возможности анализа. Внешний финансовый анализ проводится аналитиками, являющимися посторонними лицами для предприятия и потому не имеющими доступа к внутренней информационной базе предприятия. Внешний анализ менее детализирован и более формализован. В процессе финансового анализа применяются различные приемы, методы и модели.

Дата: 2019-07-24, просмотров: 360.