Для предприятия, работающего в рыночных условиях, главное - непрерывное движение денежных средств, которое может обеспечить функционирование основной деятельности, оплату обязательств и осуществление социальной защиты работников.

Деньги должны быстро пускаться в оборот с целью получения прибыли путем расширения своего производства или вложения в акции и ценные бумаги других предприятий. В этой связи возникает необходимость оценить движение потоков денежных средств, изучить их динамику, определить сумму превышения поступлений над платежами, что позволяет сделать вывод о возможностях внутреннего финансирования. Существуют различные способы такого анализа.

На основе информации бухгалтерского баланса и отчета о прибылях и убытках период оборота денежных средств определяется формулой:

Тоб(ДС) = ДС · Д / Вр, (2.5)

где:

ДС - денежные средства, полученные как половина суммы денежных остатков на начало и конец отчетного периода, руб;

Д - длительность периода, дней;

Вр - выручка (нетто) от продажи продукции, работ, услуг (без НДС, акцизов и аналогичных платежей), руб.

Расчет периода оборота денежных средств на предприятии за год показан в таблице. В рассмотренном примере средние остатки денежных средств определены по данным годового бухгалтерского баланса.

Таблица 2.5 - Анализ оборачиваемости денежных средств

| № п/п | Наименование показателя | Предыдущий период | Отчетный период | Изменение (+, -) |

| 1 | Выручка (нетто) от продажи продукции, тыс. руб. | 6846740 | 8938445 | +2091705 |

| 2 | Средние остатки денежных средств, тыс. руб. | 139959 | 129114 | -10845 |

| 3 | Число дней | 360 | 360 | |

| 4 | Период оборота денежных средств, дней | 139959*360/ 6846740=7 | 129114*360/ 8938445=5 | -2 |

| 5 | Коэффициент оборачиваемости денежных средств, раз | 360/7=51,4 | 360/5=72 | 20,6 |

Как следует из данных таблицы, период оборота денежных средств составил в течение отчетного года в среднем 6 дней. Иначе говоря, с момента поступления денег на счета предприятия до момента их выбытия проходило не более семи дней. Это может указывать на недостаточность средств у предприятия, что весьма опасно при значительном объеме кредиторской задолженности. Любая серьезная задержка платежа может вывести предприятие из состояния финансового равновесия.

Способ оценки достаточности денежных средств состоит в определении длительности периода их оборота:

(2.6)

(2.6)

В отчете о движении денежных средств суммируются потоки денежных средств за отчетный период, с тем чтобы получить дополнительную информацию о результатах производственно-хозяйственной деятельности предприятия, о ее инвестиционной и финансовой деятельности.

Величина чистого потока (оттока) денежных средств рассчитывается так:

(2.7)

(2.7)

Таблица 2.6 - Анализ отчета о движении денежных средств предприятия

| Наименование показателя | Отчетный год | |||

| Сумма, тыс. руб. | Удельный вес, % | |||

| Остаток денежных средств на начало года | 139959 | - | ||

| Движение денежных средств по текущей деятельности: | 9750109 | 80,5 | ||

| Средства полученные от покупателей и заказчиков | 9029388 | 74,5 | ||

| Прочие доходы | 720721 | 6 | ||

| Денежные средства направленные: | 9250294 | 76 | ||

| На оплату приобретенных товаров, услуг, сырья | 3282696 | 27 | ||

| На оплату труда | 2384593 | 20 | ||

| На выплату процентов | 32083 | 0,2 | ||

| На расчеты по налогам и сборам | 2661025 | 21,8 | ||

| На прочие расходы | 889897 | 7 | ||

| Чистые денежные средства от текущей деятельности | 499815 | - | ||

| Движение денежных средств по инвестиционной деятельности | 1174606 | 10 | ||

| Выручка от продажи объектов основных средств | 1045 | 0,008 | ||

| Поступления от погашения и реализации ценных бумаг, долей | 1159044 | 9,5 | ||

| Полученные дивиденды, доходы от долевого участия | 10700 | 0,08 | ||

| Полученные проценты | 1721 | 0,01 | ||

| Прочие доходы от инвестиционной деятельности | 2096 | 0,01 | ||

| Чистые денежные средства от инвестиционной деятельности | 280756 | - | ||

| Денежные средства направленные на: | 1455362 | 12 | ||

| Приобретение и создание основных средств | 1453577 | 11,99 | ||

| Прочие расходы по инвестиционной деятельности | 1785 | 0,01 | ||

| Движение денежных средств по финансовой деятельности | 1188968 | 9,5 | ||

| Полученные займы и кредиты | 1188308 | 9,49 | ||

| Прочие доходы по финансовой деятельности | 660 | 0,005 | ||

| Денежные средства направленные на: | 1418872 | 12 | ||

| Погашение займов и кредитов | 835308 | 7 | ||

| Погашение обязательств по финансовой аренде | 529707 | 4,3 | ||

| На прочие расходы по финансовой деятельности | 53857 | 0,7 | ||

| Чистые денежные средства от финансовой деятельности | 229904 | 2 | ||

| Чистое увеличение денежных средств | 10845 | - | ||

| Остаток денежных средств на конец отчетного периода | 129114 | - | ||

| Поступило денежных средств всего | 12113683 | 100 | ||

| Израсходовано денежных средств всего | 12124528 | 100 | ||

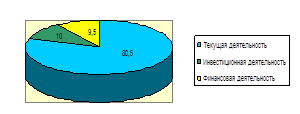

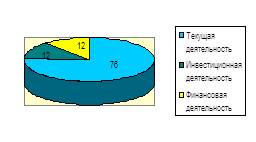

Результаты оформим с помощью диаграмм.

Рисунок 2.6 - Структура поступивших Рисунок 2.7 - Структура выбывших денежных средств денежных средств

Таким образом, в отчетном году было израсходовано больше денежных средств, чем поступило. Наибольшие поступления и расход денежных средств приходится на текущую деятельность (80,5% и 76 %) соответственно. Наибольший удельный вес в структуре поступивших денежных средств приходится на денежные средства поступившие от покупателей (74,5 %), так же 9,49 % приходится на полученные займы и кредиты. Больше всего израсходовано денежных средств на: оплату приобретенных товаров, услуг, сырья 27 %, на расчеты по налогам и сборам 21,8 %, денежные средства, направленные на финансовую деятельность 12%.

Причины увеличения или уменьшения имущества предприятия устанавливают, изучая изменения в составе источников его образования. Источниками собственных средств предприятия являются: уставный капитал, добавочный капитал, резервный капитал, фонд социальной сферы, целевые финансирования и поступления, нераспределенная прибыль отчетного года и прошлых лет (III раздел пассива баланса).

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и с позиции предприятия. Для банков и прочих инвесторов ситуация более надежная, если доля собственного капитала у клиента больше 50 %. Это исключает финансовый риск.

В процессе анализа пассива баланса предприятия следует изучить изменения в его составе, структуре и дать им оценку, что показано в таблице 2.7. Как видно из нее, возрастание стоимости имущества предприятия за отчетный период на 11 308 тыс. руб. (44,7 %) обусловлено увеличением собственных средств на 6 128 тыс. руб. (43,8 %) и заемных средств на 5 180 тыс. руб. (45,7 %). Из этого следует, что увеличение объема финансирования деятельности предприятия на 45,8 % (5 180 / 11 308 · 100) обеспечено заемными средствами и на 54,2 % (6 128 / 11 308 · 100) - собственным капиталом.

Рост собственных средств произошел за счет увеличения уставного капитала в два раза, суммы нераспределенной прибыли отчетного года на 1144189 руб. Абсолютный прирост собственных средств, связанный с увеличением объема производства продукции, положительно характеризует финансовое состояние предприятия. Это укрепляет экономическую самостоятельность и финансовую устойчивость, следовательно, повышает надежность предприятия как хозяйственного партнера.

Однако доля собственного капитала в общем объеме финансирования снизилась с 45,5 % на начало года до 41,4 % на конец года, то есть на 4,1 процентных пункта. Удельный вес заемного капитала соответственно повысился с 54,4 % до 58,5 % к концу отчетного периода. Это объясняется более быстрыми темпами роста заемных средств (56 %) по сравнению с собственными (30,15 %).

Рисунок 2.8 - Структура собственного и заемного капитала, %

В отчетном периоде наблюдается тенденция увеличения заемного капитала по всем позициям. Долгосрочные обязательства были привлечены к концу года на сумму 2343108 руб., доля их в общем объеме средств составила 4,2 %. Краткосрочные обязательства увеличились на 2170596 руб. (115 %), доля их в общей сумме привлеченных средств к концу отчетного периода составила 36,6 %. Поскольку преимущественная доля в формировании заемных источников финансирования принадлежит кредиторской задолженности, целесообразно изучить ее состав и структуру, произошедшие изменения, таблица 2.8.

Таблица 2.8 - Анализ состава и структуры кредиторской задолженности

| Видкредиторской задолженности | На начало периода | На конец периода | Изменения | |||

| Тыс. руб. | В % к итогу | Тыс. руб. | В % к итогу | Тыс. руб. | В % кначалу периода | |

| Кредиторская задолженность, всего | 1593704 | 100 | 2453978 | 100 | 860274 | 54 |

| В том числе: |

|

|

|

|

|

|

| Перед поставщиками | 881986 | 55,3 | 1699007 | 69 | 817021 | 92,6 |

| По оплате труда | 173049 | 11 | 112070 | 4,6 | -60979 | -35 |

| Перед государственными внебюджетными фондами | 40295 | 2,5 | 29849 | 1,3 | -10446 | -26 |

| По налогам и сборам | 142555 | 9 | 142438 | 6 | -117 | -0,08 |

| По авансам полученным | 194055 | 12,2 | 249930 | 10,1 | 55875 | 29 |

| С прочими кредиторами | 161764 | 10 | 220684 | 9 | 58920 | 36,4 |

Как свидетельствуют данные выше приведенной таблицы, на предприятии наблюдается тенденция увеличения кредиторской задолженности. Более половины объема кредиторской задолженности (55,3 % и 69 %) составляют обязательства перед поставщиками за товары, работы и услуги. Сумма этих долгов возросла по сравнению с началом года на 817021 руб., или почти в 92,6 % раза. Сумма полученных авансов увеличилась на 55875 руб., что составило 29 % прироста. Возросла задолженность прочим кредиторам на 58920 руб. (36,4 %). По оплате труда задолженность уменьшилась на 60979 руб. (35 %), государственным внебюджетным фондам на 10446 руб. (26 %).

Проведем сравнительный анализ дебиторской и кредиторской задолженности.

Значительное превышение кредиторской задолженности над дебиторской создает угрозу финансовой устойчивости предприятия. Превышение дебиторской задолженности над кредиторской означает отвлечение средств из хозяйственного оборота и может привести в дальнейшем к необходимости привлечения дорогостоящих кредитов банков и займов для обеспечения текущей производственно-хозяйственной деятельности предприятия. Следовательно, от того, насколько соответствуют предоставленные и полученные объемы кредитования, зависит финансовое благополучие предприятия.

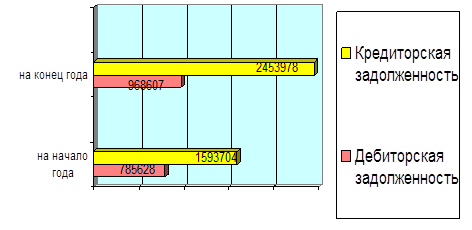

Для сравнения сумм дебиторской и кредиторской задолженностей и темпов их роста за отчетный период используют данные бухгалтерского баланса, представленные в графической интерпретации, рисунок 2.9.

Рисунок 2.9 - Динамика кредиторской и дебиторской задолженности, руб.

Темп роста кредиторской задолженности опережал темп роста дебиторской задолженности, что отразилось на снижении уровня коэффициента соотношения кредиторской задолженности с дебиторской. Рассмотрим отдельные виды расчетов с дебиторами и кредиторами и их соотношения по состоянию на конец отчетного периода по данным таблицы 2.9.

Таблица 2.9 - Сравнительный анализ дебиторской и кредиторской задолженностей (на конец отчетного периода, тыс. руб.)

| Расчеты | Виды задолженности | Превышение задолженности | ||

| Дебиторская задолженность | Кредиторская задолженность | дебиторской | кредиторской | |

| 1 | 2 | 3 | 4 | 5 |

| 1.Cпокупателями или поставщиками | 968607 | 1699007 |

| 730400 |

| 2. По авансам | 128513 | 249930 |

| 121417 |

| 3. С бюджетом | - | 142438 |

| 142438 |

| 4. По оплате труда | - | 112070 |

| 112070 |

| 5. С государственными внебюджетными фондами | - | 29849 |

| 29849 |

| 6. С прочими | 238189 | 220684 |

| 17505 |

| Итого | 968607 | 2453978 |

| 1485371 |

Проанализировав данные таблицы, можно сделать следующие выводы. В конце отчетного года сумма кредиторской задолженности превысила дебиторскую на 1485371 руб.

Превышение кредиторской задолженности над дебиторской произошло почти по всем позициям, за исключением расчетов с прочими покупателями и заказчиками. В последнем случае превышение дебиторской задолженности над задолженностью перед прочими кредиторами составило 17505 руб. Расчеты с поставщиками материально-технических ресурсов и покупателями готовой продукции занимают наибольший удельный вес в составе дебиторской и кредиторской задолженностей и являются результатом взаимных неплатежей. В два раза увеличилась сумма авансов, полученных от кредиторов, по сравнению с суммой авансов, выданных дебиторам.

Дата: 2019-07-24, просмотров: 388.