Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщённо наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчёт о прибылях и убытках». К ним относятся:

1. прибыль ( убыток) от реализации продукции;

2. прибыль (убыток) от прочей реализации;

3. доходы и расходы от внереализационных операций;

4. балансовая прибыль;

5. налогооблагаемая прибыль;

6. чистая прибыль и др.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребности трудового коллектива. За счёт прибыли выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким образом, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Конечный финансовый результат деятельности предприятия - это балансовая прибыль или убыток, который представляет собой сумму результата от реализации продукции (работ, услуг); результата от прочей реализации; сальдо доходов и расходов от внереализационных операций.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование:

1. Изменений каждого показателя за текущий анализируемый период («горизонтальный анализ» показателей финансовых результатов за отчётный период).

2. Исследование структуры соответствующих показателей и их изменений («вертикальный анализ» показателей).

3. Исследование влияние факторов на прибыль («факторный анализ»).

4. Изучение в обобщённом виде динамики изменения показателей финансовых показателей за ряд отчётных периодов (то есть «трендовый анализ» показателей). Для проведения вертикального и горизонтального анализа рассчитаем таблицу 14, используя данные отчётности предприятия из формы №2.

Таблица 14.

Анализ прибыли отчётного года. тыс. руб.

| Наименование показателя | Код | За отчётный | За предыдущий | Отклонения | ||||

| стр. | Год | Год | + / - | % | ||||

| 1. Выручка от реализации товаров, работ услуг (за минусом НДС, акцизов и аналогичных обязательных платежей (В). | 010 | 5605,0 | 1632,2 | 3972,8 | 343,4 | 7 504 492 | 5 649 432 | +1 855 060 |

| 2.Себестоимость реализации товаров, продукции, работ, услуг (С). | 020 | 4878,0 | 1575,0 | 3303,0 | 309,7 | |||

| 3. Коммерческие расходы (КР). | 030 | 96,0 | 23,8 | 72,2 | 403,4 | |||

| 4. Управленческие расходы (УР). | 040 | _ | _ | _ | _ | |||

| 5.Прибыль ( убыток) от реализации (стр. 010-020-030-040) (Пр) | 050 | 631,0 | 33,4 | 597,6 | В 19 раз | |||

| 6. Проценты к получению. | 060 | _ | _ | _ | _ | |||

| 7.Проценты к уплате. | 070 | _ | _ | _ | _ | |||

| 8.Доходы от участия в других организациях (ДрД). | 080 | _ | _ | _ | _ | |||

| 9.Прочие операционные доходы (ПрД). | 090 | _ | _ | _ | _ | |||

| 10.Прочие операционные расходы (ПрР). | 100 | 148,0 | 21,2 | 126,8 | В 7 раз | |||

| 11.Прибыль ( убыток) от финансово- хозяйственной деятельности( стр. 050 + 060-070+080+090-100) (Пфхд). | 110 | 483,0 | 12,2 | 470,8 | В 40 раз | |||

| 12.Прочие внереализационные доходы . | 120 | _ | _ | _ | _ | |||

| 13. Прочие внереализационные расходы (ВнР). | 130 | 70,0 | _ | 70,0 | 100 | |||

| 14.Прибыль (убыток) отчётного периода (стр. 110+120-130) (Пб). | 140 | 413,0 | 12,2 | 400,8 | В 33,8 раза | |||

| 15.Налог на прибыль (НП). | 150 | 121,0 | 3,7 | 117,3 | В 32,7 раза | |||

| 16.Отвлечённые средства (ОтС). | 160 | 0 | 10,8 | 281,2 | В 27 раз | |||

| 17.Нераспределённая прибыль (убыток) отчётного периода (стр. 140-150-160) (Пн). | 170 | 292,0 | -2,3 | 294,3 | В 128 раз | |||

Из данных таблицы видно, что балансовая прибыль в 2000 году существенно увеличилась по сравнению с 1999 годом на 400,8 тыс. руб. или в 33,8 раза. В 1999 году прибыль по сравнению с 1998 годом наоборот резко снизилась на 112 тыс. руб. или в 10 раз. Таким образом наметилась положительная тенденция изменения величины балансовой прибыли.

Увеличению балансовой прибыли способствовало:

1. Увеличение прибыли от финансово-хозяйственной деятельности на 470,8 тыс. руб. или 40 раз.

На вышеуказанное увеличение повлияло:

· Увеличение прибыли от реализации на 597,6 тыс. руб. или в 1,4 раза (597,6 тыс.руб./413 тыс.руб.).

· Увеличение нераспределенной прибыли, которая на конец 2000 года составила 292 тыс. рублей.

Снижению балансовой прибыли способствовало:

1. Убыток от внереализационных операций в сумме 70 тыс. руб., снизивший балансовую прибыль на 17% (70 тыс.руб./413 тыс.руб.). Нужно отметить, что в 1999 году этого убытка не было, а в отчётном году произошло появление убытка в сумме 70 тыс. руб. или на 100%.

2. Превышение абсолютного изменения операционных расходов над операционными доходами, которые отсутствуют на 126,8 тыс. руб. (126,8 - 0).

Таким образом факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим почти в 34 раза.

Анализ рентабельности

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

1. Рентабельность продукции, продаж (показатели оценки эффективности управления);

2. Рентабельность производственных фондов;

3. Рентабельность вложений в предприятия (прибыльность хозяйственной деятельности).

1.Рентабельность продукции.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

1. Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализации ( без НДС);

2. Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации продукции (без НДС);

3. Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

4. Рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

Расчёт данных показателей по ООО «Ферри-Люкс» представлен в таблице 15.

Таблица 15.

Показатели рентабельности продукции ООО «Ферри-Люкс». Тыс. руб.

|

Показатели |

Расчет |

1998 |

1999 |

2000 |

Отклонения + /- | |||

| 1999 от 1998 | 2000 от 1999 | |||||||

| 1.Выручка от реализации товаров, работ, услуг (без НДС, акцизов и аналогичных обязательных платежей). | стр.010 | 831,7 | 1632,2 | 5605,0 | 800,5 | 3972,8 | ||

| 2. Прибыль от реализации. | стр.050 | 146,9 | 33,4 | 631,0 | -113,5 | 597,6 | ||

| 3. Балансовая прибыль. | стр.140 | 73,4 | 12,2 | 413,0 | -61,2 | 400,8 | ||

| 4. Чистая прибыль. | с.140-150 | 51,4 | 10,8 | 292,0 | -40,6 | 281,2 | ||

| Расчетные показатели (%) | ||||||||

| 1. Рентабельность всей реализованной продукции. | стр.050 стр.010 | 17,7 | 2,0 | 11,2 | -15,7 | 9,2 | ||

| 2. Общая рентабельность. | стр.140 стр.010 | 8,8 | 0,7 | 7,4 | -8,1 | 6,7 | ||

| 3. Рентабельность продаж по чистой прибыли. | с.140-150 стр.010 | 6,2 | 0,7 | 5,2 | -5,5 | 4,5 | ||

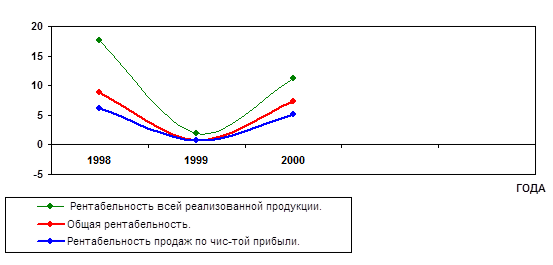

На основе данных таблицы построим диаграмму.

Рисунок 5. Изменение показателей рентабельности продукции за 1998-

2000 г.

На основе расчётов можно сделать следующие выводы.

Показатель общей рентабельности за отчетный период вырос с 0,7 в 1999 до 7,4 в 2000 году, то есть увеличился в 10,6 раз. Это говорит о том, что в 2000 году каждый рубль реализации приносил в среднем около 75 копеек балансовой прибыли. Надо отметить резкое снижение данного показателя по сравнению с 1998 годом, когда он составлял 8,8% и упал за 1999 год до 0,7 (т.е. в 12,6 раз).

Показатель рентабельности продаж по чистой прибыли также вырос в 2000 году с 0,7 на начало года до 5,2 на конец отчетного периода. Это говорит о том, что спрос на продукцию несколько возрос. Таким образом в 2000 году на 1 руб. реализованной продукции предприятие имело 5,2 копеек чистой прибыли.

Рентабельность всей реализованной продукции увеличилась за отчетный период на 9,2% и составила к концу 2000 года 11,2%. Это значит, что в конце отчетного периода каждый рубль реализации стал приносить на 9,2 копеек больше прибыли от реализации.

Как видно из выше сказанного, все показатели рентабельности продукции средние, некоторые низкие.

В 1999 году вследствие снижения спроса на продукцию из-за неплатежеспособности большинства потребителей, а также вследствие получения убытков от внереализационных операций показатели рентабельности продукции существенно снизились.

2.Рентабельность вложений предприятия.

Рентабельность вложений предприятия- это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности предприятия выделяют 5 основных:

1.Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1руб. имущества предприятия, то есть насколько эффективно оно используется.

2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющий установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4.Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5.Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Необходимая информация для расчёта представлена в таблице 16.

Таблица 16.

Показатели для расчёта рентабельности. тыс. руб.

| Показатели | Код стр. | 1998 | 1999 | 2000 |

| 1 .Прибыль балансовая | 140 (Ф №2) | 74,3 | 12,2 | 413,0 |

| 2. Прибыль чистая | 140-150 (Ф №2) | 51,4 | 10,8 | 292,0 |

| 3. Среднегодовая стоимость имущества | 399 (Ф №1) | 160,8 | 349,0 | 730,0 |

| 4. Собственные средства | 490 (Ф №1) | 35,0 | 35,0 | 327,0 |

| 5. Доходы от участия в других организациях | 080 (Ф №2) | _ | _ | _ |

| 6.Долгосрочные финансовые вложения | 140 (Ф №1) | _ | _ | _ |

| 7 .Долгосрочные заёмные средства | 590 (Ф №1) | _ | _ | _ |

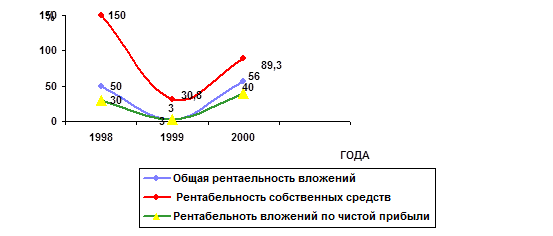

На основе данных таблицы можно сделать вывод о том, что если за 1999г. все показатели рентабельности вложений ООО «Ферри-Люкс» упали по сравнению с 1998г., то в 2000 году произошла противоположная ситуация. Все показатели рентабельности вложений увеличились.

Общая рентабельность вложений в 1999г упала с 50% в 1998г. до 3%, в 2000 году возросла до 56%. То есть на 1руб. стоимости имущества предприятия в отчётном году приходилось 56 копеек балансовой прибыли. Значение данного показателя достаточно велико для такого предприятия, что свидетельствует о достаточно эффективном использовании активов предприятия в 1999 г.-2000 г.

На основе данных показателей рассчитываются показатели рентабельности вложений, которые представлены в таблице 17.

Таблица 17

Показатели рентабельности вложения. (%)

| Показатели | Расчёт ( код стр.) | 1998г. | 1999г. | 2000г. | Отклонение 2000 от 1999 +/- |

| 1.Общая рентабельность вложений | 140(Ф№2) / 399 | 50,0 | 3,0 | 56,0 | 53,0 |

| 2.Рентабельность вложений по чистой прибыли | 140-150(Ф№2) 399 | 32,0 | 3,0 | 40,0 | 37,0 |

| 3.Рентабельность собственных средств | 140-150(Ф№2) 490 | 146,8 | 30,8 | 89,3 | 58,5 |

| 4.Рентабельность долгосрочных финансовых вложений | 080(Ф№2) 140(Ф№1) | _ | _ | _ | _ |

| 5.Рентабельность перманентного капитала | 140-150(Ф№2) 490+590 | 146,8 | 30,8 | 89,3 | 58,5 |

Рисунок 6. Показатели рентабельности вложений.

Рентабельность собственных средств также невысока и в течении 1999 года упала с 150% до 30%, то есть в 5 раз и в 2000 году увеличилась лишь на 60%. Динамика этого показателя за последние годы позволяют сделать вывод о том, что инвестиции собственных средств в производство дали достаточно хороший результат. Рентабельность перманентного капитала и его динамика аналогичны рентабельности собственных средств, в виду отсутствия долгосрочных заёмных средств.

В целом можно отметить, что все показатели рентабельности вложений предприятия находятся на не достаточно, но все же приемлемом уровне, что говорит о достаточно эффективном вложении средств ООО «Ферри-Люкс».

Вывод:

Балансовая прибыль на ООО «Ферри-Люкс» в 2000 году существенно увеличилась по сравнению с 1999 годом на 400,8 тыс. руб. или приблизительно в 34 раза. Она увеличилась, не смотря на: увеличение прибыли от финансово-хозяйственной деятельности, абсолютное превышение операционных расходов над операционными доходами. Снижению балансовой прибыли способствовал убыток от внереализационных операций в сумме 70 тыс. руб., снизивший балансовую прибыль на 17% (70 тыс. руб./413 тыс. руб.).

Таким образом, факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим в 34 раза.

Результатом от прочей финансово-хозяйственной деятельности в 2000 году стал убыток в размере 26 тыс. руб., в то время как в предыдущем году наблюдался убыток в размере 24 тыс. рублей, который уменьшился за отчетный период на 2 тыс. рублей.

После уплаты налога на прибыль в распоряжении предприятия осталось 292 тыс. руб. Этих средств оказалось не достаточно для покрытия всех расходов.

За 2000 год показатели общей рентабельности продукции и рентабельность продаж по чистой прибыли увеличились, по сравнению с 1999 годом, хотя за аналогичный период прошлого года наблюдался резкий спад всех показателей рентабельности продукции.

Если за 1999 год все показатели рентабельности вложений ООО «Ферри-Люкс» упали по сравнению с 1998г., то в 2000 году произошла противоположная ситуация. Общая рентабельность вложений находится на низком уровне, так на 1 рубль имущества предприятия в отчётном году приходилось 56 коп. балансовой прибыли.

В целом все показатели прибыли и рентабельности в отчётном году возросли, что положительно характеризует деятельность ООО «Фери-Люкс» в 2000 году (относительно 1999года).

Дата: 2019-07-24, просмотров: 359.