Аннотация

Дипломная работа на тему: «Финансовый анализ как база принятия управленческих решений на примере ООО «Ферри-Люкс» и разработка мероприятий по улучшению финансового состояния предприятия содержит 105 страниц пояснительной записки, рисунков 8, таблиц 19, формул 5, использованных источников 36, иллюстрированный материал 7 листов формата А4. Ключевые слова: финансовое состояние, управленческое решение, рентабельность, финансовая устойчивость, рынок, финансовый рычаг, затраты, эффективность.

Объект исследования – общество с ограниченной ответственностью «Ферри-Люкс» по розничной продаже итальянской мебели.

Предмет анализа – финансовые процессы предприятия за 1999-2000 г.г. и конечные производственно-хозяйственные результаты его деятельности.

Целью дипломной работы является анализ финансового состояния ООО «Ферри-Люкс» для принятия правильных, обоснованных решений и разработка мероприятий по рациональному использованию и управлению финансовыми ресурсами на предприятии.

Дипломная работа содержит 3 Раздела. Первый раздел «Содержание финансового анализа» носит общетеоретический характер, второй раздел «Анализ финансового состояния предприятия ООО «Ферри-Люкс» носит аналитический характер, где дается глубокий анализ изучаемой проблемы, третий раздел «Мероприятия по повышению эффективности финансового состояния ООО «Ферри-Люкс» является проектным.

Теоретическая часть основана на анализе литературы и нормативных источников. Прикладная часть – на анализе двухлетней бухгалтерской отчетности ООО «Ферри-Люкс» за 1999-2000 г.г.

В результате анализа финансового состояния разработан ряд мероприятий по улучшению финансово-хозяйственной деятельности ООО «Ферри-Люкс», в которых произведена оценка эффективности использования финансовых ресурсов.

Практическая ценность дипломной работы заключается в том, что разработанные мероприятия можно применить в реальности. Результаты внедрения мероприятий можно охарактеризовать как весьма эффективные.

Содержание

стр.

Аннотация…..………………………………………………………………….2

Введение………………………………………………………………………..6

Раздел 1. Содержание финансового анализа…...…………………………..12

1.1. Сущность анализа финансового состояния при принятии

управленческих решений и его задачи………………………...12

1.2. Методы финансового анализа……………………..………………….17

1.3. Информационная база финансового анализа…………..…………….18

1.4. Основные подходы к финансовому анализу…………………..……..21

1.4.1.Экспресс-анализ финансового состояния.…………………..21

1.4.2.Детализированный анализ финансового состояния……...…22

1.4.3. Применение матричных балансов для оценки

финансового состояния…………………………………..30

Раздел 2. Анализ финансового состояния предприятия

ООО «Ферри-Люкс»…………………………………………….36

2.1. Краткая характеристика ООО «Ферри-Люкс»………………………36

2.2. Предварительный обзор баланса……………………………………..39

2.3. Оценка ликвидности баланса………………………………………....43

2.4. Характеристика имущества предприятия……………………………46

2.5. Характеристика источников средств ООО «Ферри-Люкс»………..55

2.5.1. Анализ собственных средств ООО «Ферри-Люкс»….…...56

2.5.2. Анализ заемных средств ООО «Ферри-Люкс»…………....61

2.6. Оценка финансовой устойчивости ООО «Ферри-Люкс»…………...66

2.7. Оценка платежеспособности предприятия…………………………..71

2.8. Анализ прибыли и рентабельности…………………………………..74

2.8.1. Анализ формирования и распределения прибыли………...74

2.8.2. Анализ рентабельности………..…………………………….77

Раздел 3. Мероприятия по повышению эффективности финансового

состояния ООО «Ферри-Люкс»………………………………...86

3.1. Пути повышения платежеспособности организации…..…………..86

3.2. Использование финансового рычага для повышения

рентабельности собственных средств……………………………….93

3.3. Предложения по развитию финансовой деятельности

ООО «Ферри-Люкс»…………………………………………………..95

Заключение…………………………………………………………………….99

Список использованных источников и литературы……………………….104

Приложения….………………………………………………………………106

Введение

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастают значения финансовой устойчивости и субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния, наличия, размещения и использования денежных средств. Предприятиям в нынешнее время нестабильной экономики, когда наблюдается спад промышленного производства и значительно сокращаются инвестиции в производство, для эффективной работы необходимо уметь анализировать свою прошлую деятельность (для того, чтобы не повторять ошибок и использовать положительные моменты) и планировать будущую деятельность ( чтобы избежать ошибок и представить результаты своей работы).

В России в современных условиях распространенным видом конкуренции является ценовая. В условиях, когда рынок нестабилен, возрастает важность цены товара. По результатам исследований российских экономистов спрос на 80-90% товаров является эластичным по цене, т.е. чутко реагирует на любые ее изменения. Следовательно, выигрыш или проигрыш в конкурентной борьбе российских предприятий за ограниченный платежеспособный спрос зависит от того, насколько конкурентоспособны цены и издержки.

Анализ затрат рассматривается как процесс оценки финансового влияния управленческих решений на внутреннюю эффективность организации. Поскольку внешняя среда нестабильна, непредсказуема, обострилась конкурентная борьба , стало необходимым использовать накопленный опыт в планировании, анализе и контроле затратами в относительно стабильной среде бизнеса для достижения целей и реализации стратегии организации. Потребовалось перейти от устаревших методов распределения и анализа затрат «по факту» к современной концепции стратегического управления затратами.

Под стратегическим управлением затратами понимается аналитическая система для соотнесения значимой бухгалтерской информации со стратегией фирмы. Данные о затратах используются для разработки стратегии, направленной на создание и реализацию устойчивого конкурентного преимущества. А современный бухгалтерский учет выступает как информационная система, обслуживающая процесс принятия управленческих решений. Информация управленческого учета должна быть согласована и сопоставима с информацией финансового учета. Для обеспечения такой сопоставимости следует внимательно отнестись к процессу разработки учетной политики предприятия, которая должна формироваться совместными усилиями главного бухгалтера и финансового директора (менеджера).

В современных условиях предприятию для нормальной финансово-хозяйственной деятельности необходимо иметь общую систему учета, имеющую стратегическую ориентацию. В этом случае учетная информация будет содействовать процессу разработки и реализации деловой стратегии организации, а инструменты бухгалтерского учета будут вписаны в процесс стратегического управления. Переход от управленческого анализа затрат к стратегическому управлению затратами является основной задачей на будущее. Успех этого перехода будет способствовать росту значения управленческого учета.

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений.

Можно выделить несколько причин взаимосвязи финансового менеджмента и бухгалтерского учета. Во-первых, во многих предприятиях, особенно небольших по размеру, должности финансового менеджера и бухгалтера нередко объединены. Во-вторых, многие решения финансового характера принимаются на основе информации, генерируемой в системе бухгалтерского учета, а значит, необходимо понимать логику формирования исходных данных и достаточно хорошо ориентироваться в соответствующем информационном обеспечении. В-третьих, управление финансами представляет процесс, имеющий целью улучшение финансового состояния предприятия и генерирование определенных финансовых результатов. Можно строить различные финансовые модели, позволяющие делать выводы о правильности и приемлемости выбранной финансовой политики, однако, именно бухгалтерский баланс является наилучшей из моделей. В-четвертых, возможность и обоснованность некоторых весьма ответственных решений финансового характера в значительной степени зависят от уровня понимания юридической и сущностной природы того или иного аспекта деятельности организации или объекта учета. Наконец, в-пятых, логика структурирования финансового менеджмента как самостоятельной научной дисциплины, а также содержание и последовательность основных ее разделов могут быть поняты наилучшим образом исходя из бухгалтерского баланса. Именно баланс, являясь неким организующим началом, финансовой моделью предприятия, придает стройность и завершенность структуре данной дисциплины.

На основе приведенных выше аргументов модно сделать довольно очевидный вывод – невозможно стать хорошим специалистом в области финансового менеджмента, не владея основами бухгалтерского учета и финансового анализа.

Говоря обо всем вышеприведенном, возникают вопросы: Что понимается под финансовым состоянием?, И для чего мы проводим анализ финансового состояния?

Под финансовым состоянием субъекта хозяйствования понимается характеристика его финансовой конкурентоспособности (т.е. платежеспособности и кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. А основной целью финансового анализа является оценка реального финансового состояния предприятия и сравнение полученных результатов с результатами предыдущих периодов и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Результаты такого анализа нужны прежде всего собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам.

В данной дипломной работе проводится финансовый анализ предприятия ООО «Ферри-Люкс» именно с точки зрения собственников предприятия, т.е. для внутреннего использования и оперативного управления финансами.

Главная цель дипломной работы – на основе исследования финансового состояния предприятия ООО «Ферри-Люкс», выявить его основные финансовые проблемы .

Исходя из поставленной цели, можно сформировать следующие задачи:

1. Изучить методологию финансового анализа;

2. Рассмотреть имущественное положение ООО «Ферри-Люкс» и оценить ликвидность его баланса

3. Проанализировать финансовые результаты деятельности предприятия

4. Разработать ряд мероприятий по повышению эффективности фунционирования ООО «Ферри-Люкс» .

Для решения вышеперечисленных задач использовалась годовая бухгалтерская отчетность ООО «Ферри-Люкс» за 1999, 2000 годы, а именно:

1. Бухгалтерский баланс (форма №1 по ОКУД );

2. Отчет о прибылях и убытках ( форма №2 по ОКУД );

Дипломная работа содержит 3 раздела, каждый из которых делится на параграфы. Первый раздел носит общетеоретический характер. В нем на основе изучения работ отечественных и зарубежных авторов излагается сущность исследуемой проблемы, рассматриваются различные подходы к решению, дается их оценка. Данная глава служит теоретическим обоснованием будущих расчетов и содержит четыре параграфа. Вторая глава носит аналитический характер. В ней дается глубокий анализ изучаемой проблемы. Здесь с помощью различных методов, включая экономико-математически, проводится финансовый анализ на примере предприятия ООО «Ферри-Люкс». Третья глава является проектной. В ней обосновываются и разрабатываются конкретные предложения (рекомендации) по улучшению эффективности финансово-хозяйственной деятельности ООО «Ферри-Люкс».

При написании дипломной работы важную роль сыграли учебники: 1) под редакцией Ковалева В.В. «Финансовый анализ». Здесь очень подробно рассматривается сам финансовый анализ, его цели и сущность, также большое внимание уделяется методам финансового анализа; 2) в учебном пособии под редакцией Шеремета А.Д. и Негашева Е.В. «Методика финансового анализа» очень подробно описывается анализ структуры активов и пассивов, анализ собственных и заемных средств. Это издание ставит целью ознакомить читателя с методикой финансового анализа, которая предназначена для финансовых менеджеров, главных бухгалтеров и аудиторов, а также студентов экономических ВУЗов;3) В учебном пособии под редакцией профессора Н.П. Любушина «Анализ финансово-экономической деятельности предприятия» изложенные материалы начинаются с теоретических основ анализа финансово-хозяйственной деятельности предприятия, затем следует анализ финансового состояния, т.к. анализ деятельности предприятия начинается с обобщающей оценки его финансового состояния по данным бухгалтерской отчетности; 4) в учебнике Русака Н.А., Русака В.А. «Финансовый объект хозяйствования» рассматривается роль финансового анализа в деятельности предприятия и даны основные ключевые понятия; 5) в учебно-практическом пособие под редакцией Абрютиной М.С., Грачева А.В. «Анализ финансово-хозяйственной деятельности предприятия» рассмотрена методология анализа финансового состояния предприятия в динамике, т.е. за несколько лет; 6) Учебное пособие под редакцией профессора А.Д. Шеремета и профессора М.И. Баканова ориентирует на ситуационный подход, на выбор лучшего варианта того или иного решения, на более обоснованный прогноз. В нем объеденены как вопросы теории экономического анализа, так и программные материалы; 7) При проведении расчетов большое значение имеет бухгалтерская отчетность ООО «Ферри-Люкс» за 1999, 2000 г.г. («Бухгалтерский баланс»- форма№1 и «Отчет о прибылях и убытках»- форма№2) , откуда были взяты конкретные данные, числа для вычисления необходимых показателей, коэффициентов, анализа финансовой устойчивости предприятия, заполнения таблиц.

Объектом исследования является общество с ограниченной ответственностью «Ферри-Люкс». Предмет анализа – финансовые процессы предприятия и конечные призводственно-хозяйственные результаты его деятельности.

Раздел 1. Содержание финансового анализа

Результативность управления предприятием в значительной степени определяется уровнем его организации и качеством информационного обеспечения. В системе информационного обеспечения особое значение имеют бухгалтерские данные, а отчетность становится основным видом коммуникации, обеспечивающим достоверное представление информации о финансовом состоянии предприятия.

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния.

Методы финансового анализа

Метод финансового анализа – это система наиболее общих, ключевых понятий данной науки, общенаучных и конкретно-научных способов и принципов исследования финансовой деятельности хозяйствующих субъектов.

Существуют различные классификации методов финансового анализа. Практика финансового анализа выработала основные методы чтения финансовых отчетов. Среди них можно выделить основные:

1. Горизонтальный анализ (временной) – сравнение каждой позиции отчетности с предыдущим периодом. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за отчетный период.

2. Вертикальный анализ (структурный). Цель вертикального анализа – вычисление удельного веса отдельных статей баланса, т.е. выяснение структуры активов и пассивов на определе6нную дату.

3. Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

4. Анализ относительных показателей (коэффициентный анализ) сводится к изучению уровней и динамики относительных показателей финансового состояния, рассчитываемых как отношения величин балансовых статей или других абсолютных показателей, получаемых на основе отчетности или бухгалтерского учета. При анализе финансовых коэффициентов их значения сравниваются с базисными величинами, а также изучается их динамика за отчетный период и за ряд смежных отчетных периодов.

Помимо финансовых коэффициентов в анализе финансового состояния большую роль играют абсолютные показатели, рассчитываемые на основе отчетности, такие, как чистые активы (реальный собственный капитал), собственные оборотные средства, показатели обеспеченности запасов собственными оборотными средствами. Данные показатели являются критериальными, поскольку с их помощью формируются критерии, позволяющие определить качество финансового состояния.

5. Сравнительный анализ – это как внутрихозяйственный анализ сводных показателей по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов со среднеотраслевыми и средними хозяйственными данными.

6. Факторный анализ – это анализ влияния отдельных факторов (причин) на результативный показатель. Факторный анализ может быть как прямым (собственно анализ), т.е. заключающимся в раздроблении результативного показателя на составные части, так и обратным (синтез), когда отдельные элементы соединяют в общий результативный показатель.

Предварительный обзор баланса

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа.[12,78]

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. К ним относятся:

1. Общая стоимость имущества организации, равная итогу баланса (строка 399 или 699),

2. Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого имущества, равная итогу раздела 1 актива баланса (строка 190);

3. Стоимость мобильных (оборотных) средств, равная итогу раздела 2 актива баланса (строка 290);

4. Стоимость материальных оборотных средств (строка 210);

5. Величина собственных средств организации, равная итогу раздела 4 пассива баланса (строка 490);

6. Величина заёмных средств равная сумме итогов разделов 5 и 6 пассива баланса (строка 590+690);

7. Величина собственных средств в обороте, равная разнице итогов раздела 4, 1 и 3 баланса (строка 490-190-390).

Актив

Из данных Таблицы 4 видим, что за отчётный период имущество предприятия увеличилось на 381 тыс. руб. или в 2,2 раза. Данное увеличение произошло в основном за счет увеличения в оборотных активах почти по всем статьям, в том числе материально оборотные средства (запасы) увеличились на 19 тыс. руб. или на 27%, а вот денежные средства и краткосрочные финансовые вложения уменьшились на 40 тыс. руб. или на 47,4%, дебиторская задолженность возросла на 169 тыс. руб. или в 3,2 раза. В то же время недвижимое имущество увеличилось на 239 тыс. руб., т.е. в 4,5 раза больше, чем на начало отчетного периода.

После оценки изменения имущества предприятия необходимо выявить так называемые «больные» статьи баланса. Их можно подразделить на две группы:

1. Сразу свидетельствующие о крайне неудовлетворительной работе предприятия в отчётном периоде и сложившимся в результате этого плохом финансовом положении. К таким статьям относится «Непокрытый убыток прошлых лет» (стр.310 ). На ООО «Ферри-Люкс» на начало 1999 г. непокрытый убыток прошлых лет составил 24 тыс. руб. и на конец 1999 г. убыток составил 26 тыс.руб. В 2000 г. на начало и на конец года убыток остался без изменения и составил 26 тыс.руб., что свидетельствует о неудовлетворительной работе предприятия за 1999, 2000 года . На рассматриваемом предприятии присутствует «Непокрытый убыток отчетного года» (стр.320) в размере 2 тыс. руб., составляющий 0,6 % от стоимости имущества, что также говорит о неудовлетворительной работе предприятия в 1999 году. Но т.к. убыток базисного периода представляет собой не большую сумму, то поэтому на ООО «Ферри-Люкс» на начало 2000 г. такой статьи уже не наблюдается.

2. Статьи, говорящие об определённых недостатках в работе предприятия:

наличие сумм "плохих" долгов в статьях: «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчётной даты)» (строка 230) и «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты)» (строка 240).

На ООО «Ферри-Люкс» отсутствует долгосрочная дебиторская задолженность, что снижает долю медленно реализуемых активов. Но на предприятии имеет место краткосрочная дебиторская задолженность в сумме 246 тыс. руб. на конец года, увеличившаяся за год на 169 тыс. руб. (+ 219%), что увеличило итог баланса на 10%.

Не смотря на то, что дебиторская задолженность краткосрочная, наличие её в такой значительной сумме характеризует иммобилизацию (отвлечение) оборотных средств предприятия из производственно-хозяйственного оборота.

*наличие в строке 246 «Прочие дебиторы» сумм, отражающих:

а) расчёты по возмещению материального ущерба;

б) недостачи и потери от порчи ТМЦ (товаро-материальные ценности), несписанные с баланса в установленном порядке.

На ООО «Ферри-Люкс» данные суммы на начало 1999 г. составили 13,5 тыс.руб. и на конец 2000 г. - 99 тыс.руб.

Пассив

Пассивная часть баланса увеличилась за счет роста заемных средств на 150 тыс. руб. в том числе за счет увеличения по следующим статьям:

- «Кредиторская задолженность» увеличилась на 61 тыс. руб. (в 1,2 раза),

- «Краткосрочные кредиты и займы» на начало периода равные 0 , а концу 2000 года составили 150 тыс. руб.

Удельный вес собственных средств довольно незначительный в структуре баланса на начало года и составляет 2.8%; к концу периода произошло значительное увеличение их доли до 46,4%. Причиной такого повышения доли собственных средств явился спад кредиторской задолженности с 314 тыс. руб. до 253 тыс. руб. или на 19,4% и как следствие уменьшение ее доли в валюте баланса на 36% (253 тыс.руб./704 тыс.руб.). Также значительное влияние на увеличение доли собственных средств оказало появление к концу периода такой статьи как «Краткосрочные кредиты и займы», которая к концу отчетного периода стала равна 150 тыс. руб. и составила 21,3% к валюте баланса. Данную направленность увеличения заемных средств, даже при не уменьшаемой стоимости собственных средств, нужно назвать негативной.

Одно из самых «больных» статей в ООО «Ферри-Люкс» является кредиторская задолженность. Наибольший вес в ней имеет задолженность по авансам полученным (50% от общей суммы кредиторской задолженности) по задолженности перед бюджетом (82 тыс.руб. или 32,4%), задолженность перед персоналом организации составила в общей сумме кредиторской задолженности 11,5%, перед государственными и внебюджетными фондами – (6%). Это свидетельствует о финансовых затруднениях.

Таким образом, на основании проведенного предварительного обзора баланса ООО «Ферри-Люкс» за 1999-2000 года, можно сделать вывод о недостаточно удовлетворительной работе предприятия и росте больных статей в 2000 году. В связи с этим необходимо дать оценку кредитоспособности предприятия, которая производится на основе анализа ликвидности баланса.

Оценка ликвидности баланса

Ликвидность – это способность актива трансформироваться в денежные средства. Степень ликвидности определяется продолжительностью временного периода, в течении которого трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Анализ ликвидности баланса приведён в таблице 5.

Ликвидность активов – величина, обратная величине баланса по времени превращения активов в денежные средства.

В зависимости от степени ликвидности активы предприятия подразделяются на следующие группы:

А1 – наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения, рассчитывается следующим образом (см. Приложение 4 и 5):

А1= стр.250 + стр.260

А2 – быстрореализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течении 12 месяцев после отчетной даты:

А2=стр.240

А3 – медленно реализуемые активы. Это статьи второго раздела актива баланса – запасы, НДС, дебиторская задолженность, платежи по которой ожидаются в более, чем 12 месяцев после отчетной даты и прочие оборотные активы:

А3=стр.210 + стр.220 + стр.230 + стр.270

А4 – труднореализуемые активы – это статьи первого раздела актива баланса:

А4=стр.190

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства – кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок:

П1=стр.620

П2 – краткосрочные пассивы – это краткосрочные кредиты и заемные средства, рассчитывается так:

П2=стр.610 + стр.670

П3 – долгосрочные пассивы. Это долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей:

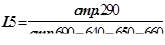

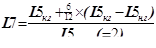

П3=стр.590 + стр.630 + стр.640 + стр.650 + стр.660

П4 – постоянные пассивы (устойчивые). Это статьи четвертого раздела пассива баланса. Если у предприятия имеются убытки (итог III Раздела актива баланса), то для сохранения баланса на величину убытков уменьшаются собственные источники:

П4=стр.490 - [стр.390].

Баланс считается абсолютно ликвидным, если имеет место следующие соотношения:

| Абсолютно | Соотношение активов и пассивов баланса ООО «Ферри-Люкс»

| |||

| Ликвидный баланс | 1999 год | 2000 год | ||

| На начало года | На конец года | На начало года | На конец года | |

| А1 ³ П1; А2 ³ П2; А3 ³ П3; А4 £ П4. | А1<П1; А2 >П2; А3 >П3; А4 >П4. | А1< П1; А2 > П2; А3 > П3; А4 > П4. | А1< П1; А2 >П2; А3 > П3; А4 > П4. | А1< П1; А2 >П2; А3 >П3; А4 > П4. |

Исходя из этого, можно охарактеризовать ликвидность баланса ООО «Ферри-Люкс» как недостаточную. Сопоставление итогов А1 и П1(сроки до 3-х месяцев) отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютно ликвидного баланса, что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Причём, за отчётный год возрос платёжный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств с 0,3 тыс. руб. до 76 тыс. руб. В начале анализируемого года соотношение А1 и П 1 было 0,24:1 (76 тыс. руб./ 314 тыс. руб.), а на конец года 0,14:1 (36 тыс.руб./253 тыс.руб.). Теоретически значение данного соотношения должно быть 0,2:1. Таким образом, в конце года предприятие могло оплатить абсолютно ликвидными средствами лишь 14% своих краткосрочных обязательств, что свидетельствует о существенном недостатке абсолютно ликвидных средств.

Сравнение итогов А2 и П2 в сроки до 6 месяцев показывает тенденцию изменения текущей ликвидности в недалёком будущем. Текущая ликвидность свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени.

ТЛ на конец года.=(А1+А2)-(П1+П2)=(36+246) - (253 +150) = -121 тыс. рублей.

То есть на конец года текущая ликвидность предприятия отрицательна. Второе неравенство не соответствует условию абсолютной ликвидности баланса (А2>П2), то при погашении ООО «Ферри-Люкс» краткосрочной дебиторской задолженности, предприятие сможет погасить свои краткосрочные обязательства и ликвидность будет положительной. Можно отметить, что по сравнению с 1999 годом ситуация кардинально изменилась, т. е. в конце 1999 года при условии погашения краткосрочной дебиторской задолженности, предприятие смогло бы погасить свои краткосрочные обязательства.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов, который будет проведен чуть позже.

Таблица 4.

Оценка имущества (средств) предприятия.

|

Показатели |

1999 |

2000 | Отклонения 1999 | Отклонения 2000 | |||||

| На начало Года | На конец года | На начало Года | На конец Года | Абсолют | % | Абсолют | % | ||

| 1.Всего имущества (строка 399) | 160,8 | 349,0 | 349,0 | 730,0 | 188,2 | В 2,2 раза | 381 | В 2,2 раза | |

| в том числе: | |||||||||

| Внеоборотные активы | |||||||||

| 2.ОС и прочие внеоборотные. Активы (строка 190) | 24,4 | 68,0 | 68,0 | 307 | 43,6 | В 2,8 раза | 239 | В 4,5 раза | |

| - то же в % к имуществу | 15,2 | 19,5 | 19,5 | 42,0 | 4,3 | 22,5 | |||

| 2.1.Нематериальные активы (строка 110) | _ | 4,0 | 4,0 | _ | 4,0 | 100 | _ | _ | |

| -то же в % к внеоборотным активам | _ | 5,9 | 5,9 | _ | |||||

| 2.2.Основные средства (строка 120) | 24,4 | 64,0 | 64,0 | 307,0 | 39,6 | В 2,6 раза | 234 | В 4,8 раза | |

| -то же в % к внеоборотным активам | 100 | 94,0 | 94,0 | 100 | -6,0 | 6,0 | |||

| 2.3.Незавершённое строительство (строка 130) | _ | _ | _ | _ | _ | _ | _ | _ | |

| -то же в % к внеоборотным активам | _ | _ | _ | _ | _ | _ | _ | _ | |

| 2.4.Долгосрочные финансовые вложения (строка 140) | _ | _ | _ | _ | _ | _ | _ | _ | |

| -то же в % к внеоборотным активам | _ | _ | _ | _ | _ | _ | _ | _ | |

| 3.Оборотные (мобильные средства) (строка 290) | 112,4 | 255,0 | 255,0 | 397,0 | 142,6 | В 2,3 раза | 142,0 | 155,7 | |

| - то же в % к имуществу | 70,0 | 73,0 | 73,0 | 54,4 | 3,0 | -18,6 | |||

| 3.1.Материальные оборотные средства (с. 210) | 45,8 | 70,0 | 70,0 | 89,0 | 24,2 | 152,9 | 19,0 | 127,0 | |

| -то же в % к оборотным средствам | 40,7 | 27,4 | 27,4 | 22,4 | -13,3 | -5,0 | |||

| 3.2.Денежн. средства и краткосрочные финансовые вложения (250+260) | 0,3 | 76,0 | 76,0 | 36,0 | 75,7 | В 253,3 раза | -40,0 | -47,4 | |

| -то же в % к оборотным средствам | 0,27 | 30,0 | 30,0 | 9,0 | 29,7 | -21,0 | |||

| 3.3.Дебиторская задолженность (230+240) | 52,0 | 77,0 | 77,0 | 246,0 | 25,0 | 148,0 | 169,0 | В 3,2 раза | |

| -то же в % к оборотным средствам | 46,3 | 30,2 | 30,2 | 62,0 | -16,1 | 31,8 | |||

| 3.4.НДС по приобретенным ценностям (ст. 220) | 6,1 | 2,0 | 3,0 | 26,0 | -4,1 | 32,8 | 23,0 | В 8,7 раза | |

| -то же в % к оборотным средствам | 5,4 | 0,8 | 1,2 | 6,5 | -4,6 | 5,3 | |||

| 4.Убытки (строка 390) | 24,0 | 26,0 | 26,0 | 26,0 | 2,0 | 108,0 | 0 | 100 | |

| - то же в % к имуществу | 15,0 | 8,0 | 8,0 | 3,7 | -7,0 | -4,3 | |||

В то же время менее ликвидные средства – дебиторская задолженность составила на начало года 30,2% оборотных средств, а на конец года 62%, такое увеличение можно охарактеризовать позитивно. Ее абсолютное увеличение на 169 тыс. рублей (в 3,2 раза), способствовало росту оборотных средств в 1,2 раза (169 тыс.руб. / 142 тыс.руб. х 100%). На ООО «Ферри-Люкс» данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск не возврата долгов. Но наличие непогашенной дебиторской задолженности на конец года в сумме 246 тыс. рублей свидетельствует об отвлечении части текущих активов на кредитовании потребителей готовой продукции (работ, услуг) и прочих дебиторов, фактически происходит иммобилизация этой части оборотных средств из производственного процесса.

Достаточно большими темпами росли материальные оборотные средства, которые увеличились на 19 тыс. рублей в 2000 году или на 127%, при их увеличении в 1999 году на 24,4 тыс. рублей или 152,9%. Доля их в общей стоимости оборотных средств в 1999 году упала с 40,7% до 27,4%, а в 2000 году доля материальных оборотных средств, не смотря на их абсолютный рост, упала с 27,4% до 22,4% (-5%). Необходимо отметить что доля запасов в составе имущества на конец 2000 года составила 12,6% (89 тыс.руб./704 тыс.руб.), т. е. Имеет не очень значительный вес. Это говорит о том, что у предприятия не достаточно много запасов. Причиной такого положения являются незначительные затруднения со сбытом продукции, которые обусловлены тем, что на рынке мебели жесткая конкуренция. Кроме того фирма затрачивает значительные средства на их хранения. Кроме того, на ООО «Ферри-Люкс» не отлажены каналы поставок изделий, нет постоянных заказчиков.

ООО «Ферри-Люкс» необходимо наиболее эффективно управлять запасами: рассчитать оптимальный объем запасов необходимый для удовлетворения потребностей рынка и нормального обеспечения торгового процесса.

С финансовой точки зрения структура оборотных средств ухудшилась по сравнению с предыдущим годом, т. к. доля наиболее ликвидных средств упала с 76 тыс. рублей до 36 тыс. рублей (денежные средства и краткосрочные финансовые вложения), а доля менее ликвидных активов (дебиторская задолженность) увеличилась. Это понизило их возможную ликвидность. Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью.

Таким образом перейдем к анализу оборачиваемости всех оборотных средств и их составляющих. Оценка оборачиваемости производится путём сопоставления её показателей за несколько хронологических периодов по анализируемому предприятию. Показателями оборачиваемости являются:

1. Коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

2. Время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости оборотных средств приведены в таблице 6.

Таблица 6.

Показатели оборачиваемости оборотных средств за 1999-2000г.г.

| № | Показатели | Значения показателей по годам | |||||

|

| 1999 | 2000 | % к 1999 | ||||

| 1 | Средняя стоимость материальных оборотных средств, тыс. руб. | 57,9 | 79,5 | 137,3 | |||

| 2 | Средняя дебиторская задолженность, тыс. руб. | 64,5 | 161,5 | 250,4 | |||

| 3 | Средняя стоимость оборотных средств, тыс. руб. | 183,7 | 326,0 | 177,5 | |||

| 4 | Выручка от реализации без НДС, тыс. руб. | 1632,2 | 5605,0 | 343,4 | |||

Расчетные показатели

Коэффициент оборачиваемости материальных оборотных средств.

70,5

Время оборота матер. обор. средств, дни

5,2

Коэффициент оборачиваемости дебиторской задолженности

34,7

Время оборота дебиторской задолженности, дней

10,5

Коэффициент оборачиваемости оборотных средств.

17,2

Время оборота оборотных средств, дней.

21,2

Из данных таблицы видно, что произошло увеличение оборачиваемости всех приведённых показателей. Оборачиваемость дебиторской задолженности повысилась по сравнению с 1999 годом с 25,3 оборотов в год до 34,7 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской задолженности происходило более быстрыми темпами. Время оборота дебиторской задолженности составляет 14,4 дней в 1999 и 10,5 дней в 2000 году. Это говорит о том что дебиторская задолженность погашается достаточно быстро. Изменение времени оборота по годам представлено на рисунке 2.

Более существенно увеличилась оборачиваемость материальных оборотных средств с 28,2 оборотов в 1999 году до 70,5 оборотов в 2000 году. Соответственно время оборота увеличилось до 5,2 дней. Рост оборачиваемости в 2000 году произошел за счёт увеличения сбыта продукции, которое в свою очередь связано с эффективностью управления запасами; более достаточным исследованием фирмой рынков сбыта своей продукции по сравнению с 1999 годом и возможностей расширения каналов сбыта.

|

Рисунок 2

Оценим изменение внеоборотных активов.

Величина внеоборотных активов в течение 2-х лет непрерывно снижалась. В 1999г. это увеличение составило 43,6 тыс. руб., а в 2000 году 239 тыс. руб. или в 4,5 раза. Их доля в имуществе также повысилась. Так в 1999 году она увеличилась с 15,2 до 21%, в 2000 году с 21 до 43,6%. В то же время, как уже отмечалось, оборотные средства также выросли 55,7%. Таким образом, темп прироста оборотных средств был в 2,9 раза ниже, чем внеоборотных средств (451% /155,7 %). Такую тенденцию можно было бы охарактеризовать отрицательно, если бы не факторы повлиявшие на их снижение - а именно , резкое увеличение количества запасов, которые заморозили часть оборотных средств. Данные приведены в таблице 7.

Снижение стоимости внеоборотных активов обусловлено ростом такого элемента, как «Основные средства», которые за год увеличились на 243 тыс. руб., или 4,8 раза при их удельном весе во внеоборотных активах на конец года 100%. Увеличение внеоборотных активов в 1999 году также связано с увеличением статьи «Основные средства» за год на 39,6 тыс. руб. или в 2,6 раза, а их удельный вес за 1999 год сократился на 3,4 % (с 100 до 94%). Статья «Незавершенное строительство» на протяжение двух лет отсутствует. Поскольку эта статья не участвует в производственном обороте и, следовательно, отсутствие ее доли в структуре вне оборотных активов никак не сказывалось на результативности финансово-хозяйственной деятельности предприятия.

Долгосрочные финансовые вложения в составе внеоборотных активов также отсутствуют, т.е. ООО «Ферри-Люкс» не вкладывало на протяжении двух лет финансы в другие организации. Так как ООО «Ферри-Люкс» не имеет филиалов, дочерних и зависимых обществ, то инвестиции в них также отсутствуют.

В структуре внеоборотных активов наибольшую долю составляют основные средства, наименьшую долю составляют НМА (нематериальные активы).

Рассмотрим изменение реальных активов, характеризующих производственную мощность предприятия. К реальным активам относятся средства предприятия, которые принимают непосредственное участие в производственном процессе:

•основные средства (строка 120);

•сырьё, материалы и другие аналогичные ценности (строка 211);

•МБП (строка 213);

•затраты в незавершённом производстве (издержках обращения) (строка 214). Рассчитаем стоимость реальных активов и долю их в имуществе:

1 .На начало года (2000 г.) :

Р.А. на начало года.= 64 000 + 26 000 = 90 000 рублей

Доля Р.А. на начало года=90 тыс. рублей / 349 тыс. руб. х 100% = 25,8%

2.На конец года (2000):

Р.А. на конец года= 307 000 + 0 = 307 000 рублей

Доля Р.А. на конец года=307 тыс. руб. / 730 тыс. руб. х 100% = 42%

В абсолюте сумма реальных активов увеличилась с 90 тыс. руб. на 217 тыс. руб. ( до 307 тыс.руб.) или в 2,4 раза, что произошло в основном за счёт увеличения стоимости ОС (основных средств). В структуре имущества доля реальных активов возросла с 25,8% до 42%, т.е. на 16,2%. В целом можно отметить не достаточно высокий уровень реальных активов на начало года (25,8%), и достаточно низкий уровень на конец года (42%), что говорит о том, что возросли производственные возможности предприятия.

В целом по активу можно отметить некоторое ухудшение финансового состояния ООО «Ферри-Люкс», уменьшение доли оборотных средств, увеличение доли дебиторской задолженности, но в то же улучшение коэффициентов оборачиваемости, отвлекающих денежные средства из оборота. Еще существенным негативным моментом является наличие непокрытого убытка прошлого года в сумме 26 тыс. рублей и непокрытого убытка отчетного года в сумме также 26 тыс. рублей.

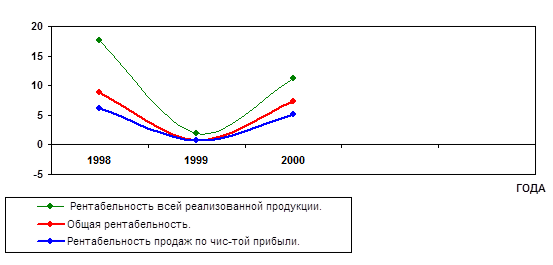

Анализ рентабельности

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

1. Рентабельность продукции, продаж (показатели оценки эффективности управления);

2. Рентабельность производственных фондов;

3. Рентабельность вложений в предприятия (прибыльность хозяйственной деятельности).

1.Рентабельность продукции.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

1. Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализации ( без НДС);

2. Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации продукции (без НДС);

3. Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

4. Рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

Расчёт данных показателей по ООО «Ферри-Люкс» представлен в таблице 15.

Таблица 15.

Показатели рентабельности продукции ООО «Ферри-Люкс». Тыс. руб.

|

Показатели |

Расчет |

1998 |

1999 |

2000 |

Отклонения + /- | |||

| 1999 от 1998 | 2000 от 1999 | |||||||

| 1.Выручка от реализации товаров, работ, услуг (без НДС, акцизов и аналогичных обязательных платежей). | стр.010 | 831,7 | 1632,2 | 5605,0 | 800,5 | 3972,8 | ||

| 2. Прибыль от реализации. | стр.050 | 146,9 | 33,4 | 631,0 | -113,5 | 597,6 | ||

| 3. Балансовая прибыль. | стр.140 | 73,4 | 12,2 | 413,0 | -61,2 | 400,8 | ||

| 4. Чистая прибыль. | с.140-150 | 51,4 | 10,8 | 292,0 | -40,6 | 281,2 | ||

| Расчетные показатели (%) | ||||||||

| 1. Рентабельность всей реализованной продукции. | стр.050 стр.010 | 17,7 | 2,0 | 11,2 | -15,7 | 9,2 | ||

| 2. Общая рентабельность. | стр.140 стр.010 | 8,8 | 0,7 | 7,4 | -8,1 | 6,7 | ||

| 3. Рентабельность продаж по чистой прибыли. | с.140-150 стр.010 | 6,2 | 0,7 | 5,2 | -5,5 | 4,5 | ||

На основе данных таблицы построим диаграмму.

Рисунок 5. Изменение показателей рентабельности продукции за 1998-

2000 г.

На основе расчётов можно сделать следующие выводы.

Показатель общей рентабельности за отчетный период вырос с 0,7 в 1999 до 7,4 в 2000 году, то есть увеличился в 10,6 раз. Это говорит о том, что в 2000 году каждый рубль реализации приносил в среднем около 75 копеек балансовой прибыли. Надо отметить резкое снижение данного показателя по сравнению с 1998 годом, когда он составлял 8,8% и упал за 1999 год до 0,7 (т.е. в 12,6 раз).

Показатель рентабельности продаж по чистой прибыли также вырос в 2000 году с 0,7 на начало года до 5,2 на конец отчетного периода. Это говорит о том, что спрос на продукцию несколько возрос. Таким образом в 2000 году на 1 руб. реализованной продукции предприятие имело 5,2 копеек чистой прибыли.

Рентабельность всей реализованной продукции увеличилась за отчетный период на 9,2% и составила к концу 2000 года 11,2%. Это значит, что в конце отчетного периода каждый рубль реализации стал приносить на 9,2 копеек больше прибыли от реализации.

Как видно из выше сказанного, все показатели рентабельности продукции средние, некоторые низкие.

В 1999 году вследствие снижения спроса на продукцию из-за неплатежеспособности большинства потребителей, а также вследствие получения убытков от внереализационных операций показатели рентабельности продукции существенно снизились.

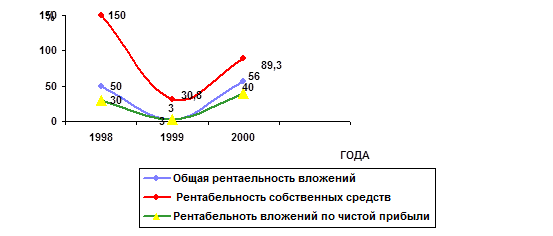

2.Рентабельность вложений предприятия.

Рентабельность вложений предприятия- это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности предприятия выделяют 5 основных:

1.Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1руб. имущества предприятия, то есть насколько эффективно оно используется.

2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющий установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4.Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5.Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Необходимая информация для расчёта представлена в таблице 16.

Таблица 16.

Показатели для расчёта рентабельности. тыс. руб.

| Показатели | Код стр. | 1998 | 1999 | 2000 |

| 1 .Прибыль балансовая | 140 (Ф №2) | 74,3 | 12,2 | 413,0 |

| 2. Прибыль чистая | 140-150 (Ф №2) | 51,4 | 10,8 | 292,0 |

| 3. Среднегодовая стоимость имущества | 399 (Ф №1) | 160,8 | 349,0 | 730,0 |

| 4. Собственные средства | 490 (Ф №1) | 35,0 | 35,0 | 327,0 |

| 5. Доходы от участия в других организациях | 080 (Ф №2) | _ | _ | _ |

| 6.Долгосрочные финансовые вложения | 140 (Ф №1) | _ | _ | _ |

| 7 .Долгосрочные заёмные средства | 590 (Ф №1) | _ | _ | _ |

На основе данных таблицы можно сделать вывод о том, что если за 1999г. все показатели рентабельности вложений ООО «Ферри-Люкс» упали по сравнению с 1998г., то в 2000 году произошла противоположная ситуация. Все показатели рентабельности вложений увеличились.

Общая рентабельность вложений в 1999г упала с 50% в 1998г. до 3%, в 2000 году возросла до 56%. То есть на 1руб. стоимости имущества предприятия в отчётном году приходилось 56 копеек балансовой прибыли. Значение данного показателя достаточно велико для такого предприятия, что свидетельствует о достаточно эффективном использовании активов предприятия в 1999 г.-2000 г.

На основе данных показателей рассчитываются показатели рентабельности вложений, которые представлены в таблице 17.

Таблица 17

Показатели рентабельности вложения. (%)

| Показатели | Расчёт ( код стр.) | 1998г. | 1999г. | 2000г. | Отклонение 2000 от 1999 +/- |

| 1.Общая рентабельность вложений | 140(Ф№2) / 399 | 50,0 | 3,0 | 56,0 | 53,0 |

| 2.Рентабельность вложений по чистой прибыли | 140-150(Ф№2) 399 | 32,0 | 3,0 | 40,0 | 37,0 |

| 3.Рентабельность собственных средств | 140-150(Ф№2) 490 | 146,8 | 30,8 | 89,3 | 58,5 |

| 4.Рентабельность долгосрочных финансовых вложений | 080(Ф№2) 140(Ф№1) | _ | _ | _ | _ |

| 5.Рентабельность перманентного капитала | 140-150(Ф№2) 490+590 | 146,8 | 30,8 | 89,3 | 58,5 |

Рисунок 6. Показатели рентабельности вложений.

Рентабельность собственных средств также невысока и в течении 1999 года упала с 150% до 30%, то есть в 5 раз и в 2000 году увеличилась лишь на 60%. Динамика этого показателя за последние годы позволяют сделать вывод о том, что инвестиции собственных средств в производство дали достаточно хороший результат. Рентабельность перманентного капитала и его динамика аналогичны рентабельности собственных средств, в виду отсутствия долгосрочных заёмных средств.

В целом можно отметить, что все показатели рентабельности вложений предприятия находятся на не достаточно, но все же приемлемом уровне, что говорит о достаточно эффективном вложении средств ООО «Ферри-Люкс».

Вывод:

Балансовая прибыль на ООО «Ферри-Люкс» в 2000 году существенно увеличилась по сравнению с 1999 годом на 400,8 тыс. руб. или приблизительно в 34 раза. Она увеличилась, не смотря на: увеличение прибыли от финансово-хозяйственной деятельности, абсолютное превышение операционных расходов над операционными доходами. Снижению балансовой прибыли способствовал убыток от внереализационных операций в сумме 70 тыс. руб., снизивший балансовую прибыль на 17% (70 тыс. руб./413 тыс. руб.).

Таким образом, факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим в 34 раза.

Результатом от прочей финансово-хозяйственной деятельности в 2000 году стал убыток в размере 26 тыс. руб., в то время как в предыдущем году наблюдался убыток в размере 24 тыс. рублей, который уменьшился за отчетный период на 2 тыс. рублей.

После уплаты налога на прибыль в распоряжении предприятия осталось 292 тыс. руб. Этих средств оказалось не достаточно для покрытия всех расходов.

За 2000 год показатели общей рентабельности продукции и рентабельность продаж по чистой прибыли увеличились, по сравнению с 1999 годом, хотя за аналогичный период прошлого года наблюдался резкий спад всех показателей рентабельности продукции.

Если за 1999 год все показатели рентабельности вложений ООО «Ферри-Люкс» упали по сравнению с 1998г., то в 2000 году произошла противоположная ситуация. Общая рентабельность вложений находится на низком уровне, так на 1 рубль имущества предприятия в отчётном году приходилось 56 коп. балансовой прибыли.

В целом все показатели прибыли и рентабельности в отчётном году возросли, что положительно характеризует деятельность ООО «Фери-Люкс» в 2000 году (относительно 1999года).

Заключение

Делая выводы по первой главе можно выделить основные:

1. Результативность управления предприятием в значительной степени определяется уровнем его организации и качеством информационного обеспечения. В системе информационного обеспечения особое значение имеют бухгалтерские данные, а отчетность становится основным видом коммуникации, обеспечивающим достоверное представление информации о финансовом состоянии предприятия.

2. Под финансовым состоянием субъекта хозяйствования понимается характеристика его финансовой конкурентоспособности (т.е. платежеспособности и кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. А основной целью финансового анализа является оценка реального финансового состояния предприятия и сравнение полученных результатов с результатами предыдущих периодов и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Результаты такого анализа нужны прежде всего собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам.

3. Основные задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия. Эти задачи решаются на основе исследования динамики абсолютных и относительных финансовых показателей и разбиваются на следующие аналитические блоки:

- Структурный анализ активов и пассивов;

- Анализ финансовой устойчивости;

- Анализ необходимого прироста собственного капитала.

4. Анализ финансового состояния преследует несколько целей:

- Определение финансового положения;

- Выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- Выявление основных факторов, вызывающих изменения в финансовом состоянии;

- Прогноз основных тенденций финансового состояния.

Достижение этих целей достигается с помощью различных методов и приемов:

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- анализ относительных коэффициентов.

4. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

- экспресс-анализ финансового состояния,

- детализированный анализ финансового состояния.

5. Цель детализированного анализа - более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желание аналитика.

6. Эффект финансового рычага - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности. Эффект финансового рычага используется для повышения рентабельности собственных средств.

На основе проведенного анализа финансовой деятельности ООО «Ферри-Люкс» были сделаны следующие выводы.

1. Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность предприятия. Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия.

Основной формой при анализе финансового состояния является баланс.

2. Не смотря на увеличение стоимости имущества предприятия в 2000 году, его финансовая устойчивость ухудшилась по ряду показателей. Имея на балансе значительную по величине стоимость оборотных активов, предприятие нуждается в большей величине оборотных средств, несмотря на значительный удельный вес в составе имущества.

3. Все показатели, характеризующие платежеспособность, находятся на уровне ниже нормы, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности, которая составила на конец 2000 года 253 тыс. рублей.

4. За 2000 год показатели общей рентабельности продукции и рентабельность продаж по чистой прибыли увеличились, по сравнению с 1999 годом, хотя за аналогичный период прошлого года наблюдался резкий спад всех показателей рентабельности продукции.

Если за 1999 год все показатели рентабельности вложений ООО «Ферри-Люкс» упали по сравнению с 1998г., то в 2000 году произошла противоположная ситуация. Общая рентабельность вложений находится на низком уровне, так на 1 рубль имущества предприятия в отчётном году приходилось 56 коп. балансовой прибыли.

В целом все показатели прибыли и рентабельности в отчётном году возросли, что положительно характеризует деятельность ООО «Фери-Люкс» в 2000 году (относительно 1999года).

5. Балансовая прибыль в 2000 году увеличилась в 33,8 раза. После уплаты налога на прибыль, фирме хватило средств на покрытие всех расходов, в результате чего убыток фирмы в отчетном периоде составил 292 тыс. руб., был сделан вывод о эффективности использования имущества предприятия. Показатели рентабельности производственных фондов и вложений несколько увеличились, но находятся на очень низком уровне.

6. К концу отчетного периода кредиторская задолженность уменьшилась с 314 тыс.руб. до 253 тыс.руб.. С одной стороны, кредиторская задолженность - наиболее привлекательный способ финансирования, так как проценты здесь обычно не взимаются. С другой стороны, из-за больших отсрочек по платежам у предприятия могут возникнуть проблемы с поставками, ущерб репутации фирмы из-за неблагоприятных отзывов кредиторов, судебные издержки по делам, возбужденным поставщиками.

8. На лицо превышение кредиторской задолженности над дебиторской в сумме 7 тыс. руб. или на 2,8%. То есть, если все дебиторы погасят свои обязательства, то ООО «Ферри-Люкс» сможет погасить лишь 0,1 часть обязательств перед кредиторами. Но в то же время превышение кредиторской задолженности над дебиторской даёт предприятию возможность использовать эти средства, как привлечённые источники (например, полученные авансы израсходованы и т.д.).

В третьей проектной части дипломной работы даны предложения по повышению эффективности деятельности ООО «Ферри-Люкс», а именно:

1. выработаны меры по повышению потока денежных средств на ООО «Ферри-Люкс» ( краткосрочные и долгосрочные);

2. приведены рекомендации по снижению кредиторской задолженности;

3. разработаны предложения для проведения новой политики предоставления кредитов и управления дебиторской задолженностью;

4. даны в расчетной форме пути повышения показателей платежеспособности, которые находятся на уровне ниже нормы;

5. рассмотрена роль финансового рычага для повышения рентабельности собственных средств.

В целом на основе проведенного анализа, были сделаны выводы, свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным управлением финансами на ООО «Ферри-Люкс». Управлению финансами на предприятии отводится не слишком большая роль. Это связано с тем, что предприятие существует, сравнительно недавно, формы внутрифирменных отчетов еще не отработаны. По существу, управление финансами происходит на уровне бухгалтерской службы и руководителя предприятия. Поэтому необходимо организовать службу управления финансами и провести ряд мероприятий по улучшению финансового состояния в соответствии с данными рекомендациями.

Список использованных источников и литературы

1. Артеменко В.Г. , Беллендир М.В. Финансовый анализ – М.: АСТ, 1998 г. – с.398

2. Абрютина М.С., Грачев А.В. Анализ финансово-хозяйственной деятельности предприятия: Учебно-практическое пособие. – 2-е изд., испр. – М.: Издательство «Дело и Сервис», 2000 г. – с.256

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 1993 г. - с.288

4. Баканов М.И., Шеремет А.Д. Теория экономического анализа . – М.: Финансы и статистика, 2000 г.

5. Баканов М.И., Шеремет А.Д. Экономический анализ: Учеб. пособие – М.: Финансы и статистика, 2001 г. – с.656: ил.

6. Балабанов И.Т. основы финансового менеджмента: Учеб. пособие. – М.: Финансы и статистика, 1997 г. – с.480

7. Бернстайн Л.А. Анализ финансовой отчетности. Пер. с англ. /научн. ред. перевода чл. –корр. РАН И.И. Елисеева. – М.: Финансы и статистика, 1996 г.

8. Вуд Ф. Бухгалтерский учет для предпринимателей. – М.: Аспери, 1992 г. – с. 415

9. Друри К. Введение в управленческий и производственный учет. – М.: Аудит, 1994 г. – с.560

10. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 1996 г.

11. Завгородний В.П., Савченко В.Я. Бухгалтерский учет, контроль и аудит в условиях рынка. – К.: Издательство «Блиц-Информ», 1995 г. - с.832

12. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 1998 г. – с. 512

13. Ковалев В.В. Финансовый анализ. - М.: Финансы и статистика, 2000 г. - с.512: ил.

14. Ковалев В.В. Введение в финансовый менеджмент – М.: Финансы и статистика, 2000г. – с.768: ил.

15. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: ИКУ «ДИС», 1997 г. – с. 362

16. Крылова Т.Б. Выбор партнера: Анализ отчетности капиталистического предприятия. - М.: Финансы и статистика, 1993 г.. – с.60

17. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. – М.: 2000 г. – с.510

18. Негашев Е.В. Анализ финансов предприятия в условиях рынка – М.: АСТ, 1997 г. – с.412

19. Патров В.В., Ковалев В.В. Как читать баланс. – М.: Финансы и статистика, 1993 г. – с.256

20. Павлова Л.П. Финансовый менеджмент. Учебник . - М.: ИНФРА–М,

1996 г.

21. Попов В.М. Финансовый бизнес-план: Учебное пособие. – М.: Финансы и статистика, 2000 г. – с. 480

22. Родионова В.М., Федотова М.А. Финансовая устойчивость предприятия в условиях инфляции. – М.: Изд. «Перспектива», 1995 г. – с.98

23. Русак Н.А., Русак В.А. Финансовый объект хозяйствования – М.: 1997 г. – с.395

24. Рындин А.Г., Шамаев Г.А. Организация финансового менеджмента на предприятии. – М.: Русская деловая литература, 1997 г.

25. Стоянова Е.С. Финансовый менеджмент - М.: Перспектива, 1993 г. – с 268

26. Стоянова Е.С. Финансовый менеджмент: теория и практика. – М.: Перспектива, 1996 г. - с. 405

27. Ткаченко Н.М. Бухгалтерский учет на предприятиях с разными формами собственности: Учеб. пособие. – 2-е изд., перераб. и доп. – АСК., 1997 г. – с.672

28. Шеремет А.Д., Сайфуллин Р.С. Методика финансового анализа. – М.: «ИНФРА-М», 1995 г. – с.485

29. Шеремет А.Д., Сайфуллин Р.С. Финансы предприятия. – М.: «ИНФРА-М», 1998 г. – с.518

30. Шеремет А.Д., Негашев Е.В. Методика финансового анализа. – М.: «ИНФРА-М», 2000 г. – с.208

Журналы и газеты

31. Литвин М.И. применение матричных балансов для оценки финансового состояния предприятия // Финансы – 1995г. - №6 – с.14-17.

32. Назарбаева Р. Порядок заполнения отчета о финансово-имущественном состоянии предприятия // Баланс – 1996 г. - № 3 – с. 18-25.

33. Бухгалтерский баланс ООО «Ферри-Люкс» (форма №1 по ОКУД) на 1 января 2000 года.

34. Отчет о прибылях и убытках ООО «Ферри-Люкс» (форма №2 по ОКУД) на 1 января 2000 года.

35. Бухгалтерский баланс ООО «Ферри-Люкс» (форма №1 по ОКУД) на 1 января 2001 года.

36. Отчет о прибылях и убытках ООО «Ферри-Люкс» (форма №2 по ОКУД) на 1 января 2001 года.

Таблица 12

Показатели рыночной устойчивости.

Наименование

Показателя

Способ расчета

Норма

Пояснения

На

Начало

1999

года

На

Конец

1999

Года

Отклонения

1999

На

начало

2000

года

На

конец

2000 года

Откло

Нения 2000 года

1.Коэффициент независимости.

³0,5

Показывает долю собственных средств в общей сумме средств предприятия.

0,2

0,1

-0,1

0,1

0,4

0,3

2.Коэффициент соотношения собственных и заемных средств.

£1

Показывает сколько заемных средств привлекало предприятие на 1руб.вложенных в активы собственных средств

3,6

9,0

5,4

9,0

1,2

-7,8

3.Коэффициент долгосрочного привлечения заемных средств.

Показывает сколько долгосрочных займов привлечено для финансирования активов наряду с собственными средствами

0

0

0

0

0

0

4.Коэффициент маневренности собственных средств.

³0,1

Характеризует степень мобильности использования собственных средств

-3,4

-1,7

1,7

-1,7

-0,02

1,68

5.Коэффициент обеспечения собственными средствами.

³0,1

Показывает долю СОС, приобретенных за счет собственных средств.

-0,1

-0,2

-0,1

-0,2

-0,01

0,19

6.Коэффициент реальной стоимости ОС и материальных оборотных средств в имуществе предприятия.

³0,5

Показывает долю имущества производственного назначения (реальных активов) в общей сумме имущества предприятия.

0,4

0,4

0

0,4

0,5

0,1

7.Коэффициент реальной стоимости ОС в имуществе предприятия.

Þ0,5

Показывает удельных вес основных средств в имуществе предприятия.

0,15

0,2

0,05

0,2

0,4

0,2

Таблица 5

Анализ ликвидности баланса в 1999 году.

| АКТИВ | Расчет | На начало года | На конец года | ПАССИВ | Расчет | На начало года | На конец года |

Платежный излишек или Недостаток | |

| на начало года | на конец года | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9=3-7 | 10=4-8 |

| 1.Наиболее ликвидные активы(А1) | стр.250+ стр.260 | 0,3 | 76,0 | 1.Наиболее срочные обязательства(П1) | стр.620 | 125,8 | 314,0 | -125,5 | -238,0 |

| 2.Быстрореализуемые активы(А2) | стр.240 | 52,0 | 77,0 | 2.Краткосрочные пассивы(П2) | стр.610+ 670 | 0 | 0 | 52,0 | 77,0 |

| 3.Медленнореализуемые активы(А3) | стр.210+ 220+230 +270 | 60,1 | 101,0 | 3.Долгосрочные пассивы(П3) | стр.590+630+640+650 +660 | 0 | 0 | 60,1 | 101,0 |

| 4.Труднореализуемые активы(А4) | стр.190+ стр.390 | 48,4 | 94,0 | 4.Постоянные пас- сивы(П4) | стр.490 | 35,0 | 35,0 | -10,6 | 33,0 |

| БАЛАНС | стр.399 | 160,8 | 349,0 | БАЛАНС | стр.699 | 160,8 | 349,0 | _ | _ |

Анализ ликвидности баланса в 2000 году.

| АКТИВ | Расчет | На начало года | На конец года | ПАССИВ | Расчет | На начало года | На конец года |

Платежный излишек или Недостаток | |

| на начало года | На конец года | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9=3-7 | 10=4-8 |

| 1.Наиболее ликвидные активы(А1) | стр.250+ стр.260 | 76,0 | 36,0 | 1.Наиболее срочные обязательства(П1) | стр.620 | 314,0 | 253,0 | -238,0 | -217,0 |

| 2.Быстрореализуемые активы(А2) | стр.240 | 77,0 | 246,0 | 2.Краткосрочные пассивы(П2) | стр.610 +670 | 0 | 150,0 | 77,0 | 96,0 |

| 3.Медленнореализуемые активы(А3) | стр.210+ 220+230 +270 | 102,0 | 115,0 | 3.Долгосрочные пассивы(П3) | стр.590+ 630+640+650 +660 | 0 | 0 | 102,0 | 115,0 |

| 4.Труднореализуемые активы(А4) | стр.190 +стр. 390 | 94,0 | 333,0 | 4.Постоянные пас- сивы(П4) | стр.490 | 35,0 | 327,0 | 33,0 | -20,0 |

| БАЛАНС | стр.399 | 349,0 | 730,0 | БАЛАНС | стр.699 | 349,0 | 730,0 | ||

Коэффициенты, характеризующие платежеспособность. Таблица 13

| Наименование показателя | Способ расчёта | Норма | Пояснения | На начало 1999 года | На конец 1999 года | Отклонения | На начало 2000 года | На конец 2000 года | Отклонения |

| Общий показатель ликвидности |

| ³l | Осуществляется оценка изменения финансовой ситуации в организации | 0,35 | 0,46 | 0,11 | 0,46 | 0,6 | 0,14 |

| Коэффициент абсолютной ликвидности |

| 0,2³¸0,7 | Показывает какую часть краткосрочной задолженности предприятие может реально погасить в ближайшее время за счёт денежных средств. | 0,002 | 0,2 | 0,198 | 0,2 | 0,09 | -0,15 |

| Промежуточный коэффициент покрытия |

| ³0,7 | Отражает прогнозируемые платёжные возможности предприятия при условии своевременного проведения расчётов с дебиторами. | 0,4 | 0,5 | 0,1 | 0,5 | 0,7 | 0,2 |

| Общий текущий коэффициент покрытия |

| ³2 | Показывает платёжные возможности предприятия, не только при условии своевременных расчётов с дебиторами, но и продажей, в случае необходимости, прочих элементов материальных оборотных средств. | 0,8 | 0,8 | 0 | 0,8 | 0,92 | 0,12 |

| Коэффициент текущей ликвидности |

| ³2 | Характеризует общую обеспеченность предприятия оборотными средствами. | 0,89 | 0,81 | -0,08 | 0,81 | 0,98 | 0,17 |

| Коэффициент обеспеченности собственными оборотными средствами |

| ³0,1 | Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. | -0,12 | -0,23 | -0,11 | 0,23 | 0,01 | -0,22 |

| Коэффициент восстановления платежеспособности. |

| ³l | Характеризует возможность предприятия восстановить свою платежеспособность через 6 месяцев. Он рассчитывается в случае, если хотя бы один из коэффициентов L4 или L5 принимает значение меньше критического. | _ | 0,38 | _ | _ | 0,53 | _ |

|

|

…

Аннотация

Дипломная работа на тему: «Финансовый анализ как база принятия управленческих решений на примере ООО «Ферри-Люкс» и разработка мероприятий по улучшению финансового состояния предприятия содержит 105 страниц пояснительной записки, рисунков 8, таблиц 19, формул 5, использованных источников 36, иллюстрированный материал 7 листов формата А4. Ключевые слова: финансовое состояние, управленческое решение, рентабельность, финансовая устойчивость, рынок, финансовый рычаг, затраты, эффективность.

Объект исследования – общество с ограниченной ответственностью «Ферри-Люкс» по розничной продаже итальянской мебели.

Предмет анализа – финансовые процессы предприятия за 1999-2000 г.г. и конечные производственно-хозяйственные результаты его деятельности.

Целью дипломной работы является анализ финансового состояния ООО «Ферри-Люкс» для принятия правильных, обоснованных решений и разработка мероприятий по рациональному использованию и управлению финансовыми ресурсами на предприятии.

Дипломная работа содержит 3 Раздела. Первый раздел «Содержание финансового анализа» носит общетеоретический характер, второй раздел «Анализ финансового состояния предприятия ООО «Ферри-Люкс» носит аналитический характер, где дается глубокий анализ изучаемой проблемы, третий раздел «Мероприятия по повышению эффективности финансового состояния ООО «Ферри-Люкс» является проектным.

Теоретическая часть основана на анализе литературы и нормативных источников. Прикладная часть – на анализе двухлетней бухгалтерской отчетности ООО «Ферри-Люкс» за 1999-2000 г.г.

В результате анализа финансового состояния разработан ряд мероприятий по улучшению финансово-хозяйственной деятельности ООО «Ферри-Люкс», в которых произведена оценка эффективности использования финансовых ресурсов.

Практическая ценность дипломной работы заключается в том, что разработанные мероприятия можно применить в реальности. Результаты внедрения мероприятий можно охарактеризовать как весьма эффективные.

Содержание

стр.

Аннотация…..………………………………………………………………….2

Введение………………………………………………………………………..6

Раздел 1. Содержание финансового анализа…...…………………………..12

1.1. Сущность анализа финансового состояния при принятии

управленческих решений и его задачи………………………...12

1.2. Методы финансового анализа……………………..………………….17

1.3. Информационная база финансового анализа…………..…………….18

1.4. Основные подходы к финансовому анализу…………………..……..21

1.4.1.Экспресс-анализ финансового состояния.…………………..21

1.4.2.Детализированный анализ финансового состояния……...…22

1.4.3. Применение матричных балансов для оценки

финансового состояния…………………………………..30

Раздел 2. Анализ финансового состояния предприятия

ООО «Ферри-Люкс»…………………………………………….36

2.1. Краткая характеристика ООО «Ферри-Люкс»………………………36

2.2. Предварительный обзор баланса……………………………………..39

2.3. Оценка ликвидности баланса………………………………………....43

2.4. Характеристика имущества предприятия……………………………46

2.5. Характеристика источников средств ООО «Ферри-Люкс»………..55

2.5.1. Анализ собственных средств ООО «Ферри-Люкс»….…...56

2.5.2. Анализ заемных средств ООО «Ферри-Люкс»…………....61

2.6. Оценка финансовой устойчивости ООО «Ферри-Люкс»…………...66

2.7. Оценка платежеспособности предприятия…………………………..71

2.8. Анализ прибыли и рентабельности…………………………………..74

2.8.1. Анализ формирования и распределения прибыли………...74

2.8.2. Анализ рентабельности………..…………………………….77

Раздел 3. Мероприятия по повышению эффективности финансового

состояния ООО «Ферри-Люкс»………………………………...86

3.1. Пути повышения платежеспособности организации…..…………..86

3.2. Использование финансового рычага для повышения

рентабельности собственных средств……………………………….93

3.3. Предложения по развитию финансовой деятельности

ООО «Ферри-Люкс»…………………………………………………..95

Заключение…………………………………………………………………….99

Список использованных источников и литературы……………………….104

Приложения….………………………………………………………………106

Введение

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастают значения финансовой устойчивости и субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния, наличия, размещения и использования денежных средств. Предприятиям в нынешнее время нестабильной экономики, когда наблюдается спад промышленного производства и значительно сокращаются инвестиции в производство, для эффективной работы необходимо уметь анализировать свою прошлую деятельность (для того, чтобы не повторять ошибок и использовать положительные моменты) и планировать будущую деятельность ( чтобы избежать ошибок и представить результаты своей работы).

В России в современных условиях распространенным видом конкуренции является ценовая. В условиях, когда рынок нестабилен, возрастает важность цены товара. По результатам исследований российских экономистов спрос на 80-90% товаров является эластичным по цене, т.е. чутко реагирует на любые ее изменения. Следовательно, выигрыш или проигрыш в конкурентной борьбе российских предприятий за ограниченный платежеспособный спрос зависит от того, насколько конкурентоспособны цены и издержки.

Анализ затрат рассматривается как процесс оценки финансового влияния управленческих решений на внутреннюю эффективность организации. Поскольку внешняя среда нестабильна, непредсказуема, обострилась конкурентная борьба , стало необходимым использовать накопленный опыт в планировании, анализе и контроле затратами в относительно стабильной среде бизнеса для достижения целей и реализации стратегии организации. Потребовалось перейти от устаревших методов распределения и анализа затрат «по факту» к современной концепции стратегического управления затратами.

Под стратегическим управлением затратами понимается аналитическая система для соотнесения значимой бухгалтерской информации со стратегией фирмы. Данные о затратах используются для разработки стратегии, направленной на создание и реализацию устойчивого конкурентного преимущества. А современный бухгалтерский учет выступает как информационная система, обслуживающая процесс принятия управленческих решений. Информация управленческого учета должна быть согласована и сопоставима с информацией финансового учета. Для обеспечения такой сопоставимости следует внимательно отнестись к процессу разработки учетной политики предприятия, которая должна формироваться совместными усилиями главного бухгалтера и финансового директора (менеджера).

В современных условиях предприятию для нормальной финансово-хозяйственной деятельности необходимо иметь общую систему учета, имеющую стратегическую ориентацию. В этом случае учетная информация будет содействовать процессу разработки и реализации деловой стратегии организации, а инструменты бухгалтерского учета будут вписаны в процесс стратегического управления. Переход от управленческого анализа затрат к стратегическому управлению затратами является основной задачей на будущее. Успех этого перехода будет способствовать росту значения управленческого учета.

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений.

Можно выделить несколько причин взаимосвязи финансового менеджмента и бухгалтерского учета. Во-первых, во многих предприятиях, особенно небольших по размеру, должности финансового менеджера и бухгалтера нередко объединены. Во-вторых, многие решения финансового характера принимаются на основе информации, генерируемой в системе бухгалтерского учета, а значит, необходимо понимать логику формирования исходных данных и достаточно хорошо ориентироваться в соответствующем информационном обеспечении. В-третьих, управление финансами представляет процесс, имеющий целью улучшение финансового состояния предприятия и генерирование определенных финансовых результатов. Можно строить различные финансовые модели, позволяющие делать выводы о правильности и приемлемости выбранной финансовой политики, однако, именно бухгалтерский баланс является наилучшей из моделей. В-четвертых, возможность и обоснованность некоторых весьма ответственных решений финансового характера в значительной степени зависят от уровня понимания юридической и сущностной природы того или иного аспекта деятельности организации или объекта учета. Наконец, в-пятых, логика структурирования финансового менеджмента как самостоятельной научной дисциплины, а также содержание и последовательность основных ее разделов могут быть поняты наилучшим образом исходя из бухгалтерского баланса. Именно баланс, являясь неким организующим началом, финансовой моделью предприятия, придает стройность и завершенность структуре данной дисциплины.

На основе приведенных выше аргументов модно сделать довольно очевидный вывод – невозможно стать хорошим специалистом в области финансового менеджмента, не владея основами бухгалтерского учета и финансового анализа.

Говоря обо всем вышеприведенном, возникают вопросы: Что понимается под финансовым состоянием?, И для чего мы проводим анализ финансового состояния?

Под финансовым состоянием субъекта хозяйствования понимается характеристика его финансовой конкурентоспособности (т.е. платежеспособности и кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. А основной целью финансового анализа является оценка реального финансового состояния предприятия и сравнение полученных результатов с результатами предыдущих периодов и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Результаты такого анализа нужны прежде всего собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам.

В данной дипломной работе проводится финансовый анализ предприятия ООО «Ферри-Люкс» именно с точки зрения собственников предприятия, т.е. для внутреннего использования и оперативного управления финансами.

Главная цель дипломной работы – на основе исследования финансового состояния предприятия ООО «Ферри-Люкс», выявить его основные финансовые проблемы .

Исходя из поставленной цели, можно сформировать следующие задачи:

1. Изучить методологию финансового анализа;