Второй метод изучения анализа результатов деятельности коммерческих банков – это аналитические группировки, которые исследуют связи и зависимости между изучаемыми явлениями и их признаками.

Аналитическая группировка позволяет выявить наличие или отсутствие зависимости. Вместе с тем в рамках этого метода не удается аналитически описать эту зависимость, а также не удается выяснить "тесноту" или "существенность" этой зависимости.

Метод аналитических группировок применяется для выделения особенностей и дифференцированного регулирования по показателям объема и структуры производства, его концентрации, размещения, эффективности и др.

Используя аналитические группировки, прежде всего, определяют факторные и результативные признаки изучаемых явлений. Факторные - это признаки, оказывающие влияние на другие, связанные с ними признаки. Результативные - признаки, которые изменяются под влиянием факторных. Чтобы исследовать взаимосвязь между отобранными признаками с помощью метода аналитических группировок, необходимо произвести группировку единиц совокупности по факторному признаку и по каждой группе вычислить среднее значение результативного признака, вариация которого от группы к группе под влиянием группировочного признака будет указывать на наличие или отсутствие взаимосвязи.

При сравнении функциональных и корреляционных зависимостей следует иметь в виду, что при наличии функциональной зависимости между признаками можно, зная величину факторного признака, точно определить величину результативного признака. При наличии же корреляционной зависимости устанавливается лишь тенденция изменения результативного признака при изменении величины факторного признака. В отличие от жесткости однозначно функциональной связи корреляционные связи характеризуются множеством причин и следствий и устанавливаются лишь их тенденции.

Статистическое выражение связи между явлениями может показать, что изменения одного из сопоставляемых признаков сопровождаются изменениями другого. Следовательно, нужно искать объяснение этим изменениям в их содержательном анализе. С помощью статистических методов изучения зависимостей можно установить, как проявляется теоретически возможная связь в данных конкретных условиях. *

РАСЧЕТНАЯ ЧАСТЬ

В задание 1 предполагается по данным по 36 банкам построить статистический ряд распределения банков по вложениям в ценные бумаги, образовав 5 групп с равными интервалами.

Таблица 1

Исходные данные

| № банка п/п | Вложения в ценные бумаги | Прибыль | № банка п/п | Вложения в ценные бумаги | Прибыль |

| 1 | 4069 | 110 | 19 | 9087 | 439 |

| 2 | 4279 | 538 | 20 | 8016 | 441 |

| 3 | 3959 | 85 | 21 | 7324 | 237 |

| 4 | 1032 | 60 | 22 | 3445 | 282 |

| 5 | 4152 | 39 | 23 | 2079 | 191 |

| 6 | 5347 | 153 | 24 | 2058 | 201 |

| 7 | 2286 | 215 | 25 | 648 | 12 |

| 8 | 2948 | 224 | 26 | 2673 | 77 |

| 9 | 2914 | 203 | 27 | 3145 | 282 |

| 10 | 1600 | 64 | 28 | 2048 | 451 |

| 11 | 2145 | 11 | 29 | 287 | 50 |

| 12 | 3811 | 153 | 30 | 2571 | 306 |

| 13 | 889 | 121 | 31 | 2081 | 440 |

| 14 | 584 | 94 | 32 | 3787 | 204 |

| 15 | 990 | 105 | 33 | 2131 | 63 |

| 16 | 1618 | 93 | 34 | 7298 | 650 |

| 17 | 1306 | 329 | 35 | 4729 | 538 |

| 18 | 1981 | 451 | 36 | 7096 | 175 |

Построим ряд распределения по среднегодовому вложению в ценные бумаги, образовав 5 групп с равным интервалом.

R= хmax – xmin

i = R / n

i = (9087-287)/5 = 1760 млн. руб.

Формируем группы:

| 1 | 287 | 287+1760 | 2047 |

| 2 | 2047 | 2047+1760 | 3807 |

| 3 | 3807 | 3807+1760 | 5567 |

| 4 | 5567 | 5567+1760 | 7327 |

| 5 | 7327 | и выше |

Делаем разноску предприятий по группам. Если значение показателя соответствует значению верхней границы интервала одной группы и нижнему значению границы интервала другой группы, то эту организацию мы относим к последнему.

Таблица 1

Разработанная таблица

| № п/п | Группы банков по величине вложения в ценные бумаги млн. руб. | Номер банка | Стоимость вложения в ценные бумаги, млн. руб. | Прибыль в млн. руб. |

| 1 | 287-2047 | 4; 10; 13; 14; 15; 16; 17; 18; 25; 29 | 1032; 1600; 889; 584; 990; 1618; 1306; 1981; 648; 287 | 60; 64; 121; 94; 105; 93; 329; 451; 12; 50 |

| 2 | 2047-3807 | 7; 8; 9; 11; 22; 23; 24; 26; 27; 28; 30; 31; 32; 33 | 2286; 2948; 2914; 2145; 3445; 2079; 2058; 2673; 3145; 2048; 2571; 2081; 3787; 2131 | 215; 224; 203; 11; 282; 191; 201; 77; 282; 451; 306; 440; 204; 63 |

| 3 | 3807-5567 | 1; 2; 3; 5; 6; 12; 35 | 4069; 4279; 3959; 4152; 5347; 3811; 4729 | 110; 538; 85; 39; 153; 153; 538 |

| 4 | 5567-7327 | 21; 34; 36 | 7324; 7298; 7096 | 237; 650; 175 |

| 5 | 7327 и выше | 19; 20 | 9087; 8016 | 439; 441 |

| Итого | 36 | 116413 | 8087 |

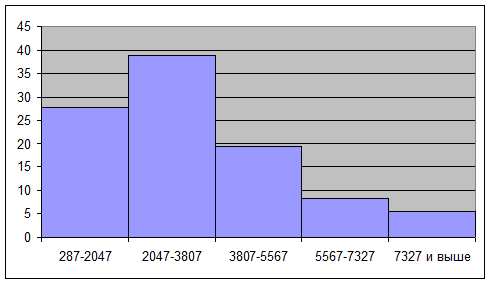

На основании разработанной таблицы строим ряд распределения.

Таблица 2

Ряд распределения коммерческих банков по стоимости вложения в ценные бумаги

| № п/п | Группы банков по стоимости вложения в ценные бумаги, млн. руб. | Количество банков | Удельный вес банков по группам, в % | Кумулято, количество банков |

| А | 1 | 2 | 3 | |

| 1 | 287-2047 | 10 | 27,8 | 10 |

| 2 | 2047-3807 | 14 | 38,9 | 24 |

| 3 | 3807-5567 | 7 | 19,4 | 31 |

| 4 | 5567-7327 | 3 | 8,3 | 34 |

| 5 | 7327 и выше | 2 | 5,6 | 36 |

| Итого | 36 | 100 | Х |

Анализ таблицы 3.

Наибольшее число банков 24 или 66,7% имеют стоимость вложений в ценные бумаги от 287 до 3807 млн. руб. Наименьшее число банков 2 или 5,6% имеют наибольшую стоимость вложений от 7327 и выше.

Построим графики полученного ряда распределения.

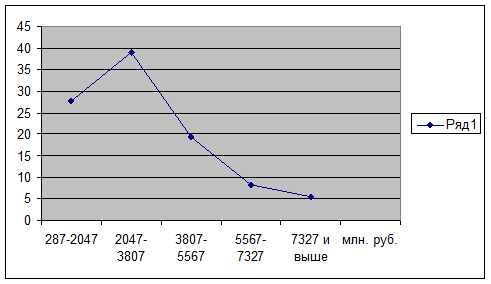

Рис. 1. Кумулята распределения банков по вложению средств в ценные бумаги

Рис. 2 Количество банков по стоимости вложения в ценные бумаги

Рис.3 Гистограмма распределения банков по вложению средств в ценные бумаги

Рассчитаем характеристики интервального ряда распределения:

а) Средняя арифметическая

- простая

Xар = ∑x / n = 116413/36 = 3233,69 млн. руб.

Χар(взв) = ∑xf / ∑f

(287+2047)/2 = 1167;

(2047+3807)/2 = 2927;

(3807+5567)/2 = 4687;

(5567+7327)/2 = 6447;

(7327+9087)/2 = 8207

Χар(взв) = (1167*10+2927*14+4687*7+6447*3+8207*2)/36 = 121212/36 = 3367 млн. руб.

Рассчитаем среднеквадратное отклонение:

σ² = Σ(xx)²f/Σf

(1167-3233,69)² *10 = 42712075,60

(2927-3233,69)²* 14 = 1316822,64

(4687-3233,69)²* 7 = 14784769,72

(6447-3233,69)²* 3 = 30976083,48

(8207-3233,69)²* 2 = 49467624,72

139257376,16

= 139257376,16/36 = 3868260,45

δ = ± 1966,79 млн. руб.

Рассчитываем коэффициент корреляции:

V = δ*100/х = 1966,79*100/3233,69 = 60,82 %

Коэффициент корреляции равен 60,82 % говорит о том, что ряд распределения банков по стоимости вложения средств в ценные бумаги не однороден, так как превышает 33 %, а средняя стоимость вложений средств в ценные бумаги равна 3233,69 млн. руб. типична и надежна для данного ряда распределения. Колеблемость в ряду распределения значительна, так как превышает 60 %.

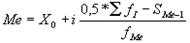

Рассчитаем моду и медиану для интервального ряда.

Мо = 2047+1760*(14-10) / (14-10)+(14-7) = 2047+1760+7 = 3814,00 млн. руб.

Наибольшее число банков имеет среднегодовое вложение средств в ценные бумаги 3814,00 млн. руб.

Ме = 2047+1760*(36/2-10)/14 = 3052,71 млн. руб.

Вывод: медиана равна 3052,71 млн. руб. говорит о том, что половина банков имеет стоимость вложения средств в ценные бумаги до 3052,71 млн. руб., а остальные – более 3814,00 млн. руб.

Задание № 2

1) Строим аналитическую группировку на основании разработочной таблицы

Таблица 3

Группировка банков по стоимости вложений средств в ценные бумаги

| № п/п | Группы банков по стоимости вложений в ценные бумаги, млн. руб. | Количество банков | Стоимость вложений в ценные бумаги, млн. руб. | Прибыль банков, млн. руб. | ||

| всего | В 1 банке | всего | В 1 банке | |||

| А | 1 | 2 | 3 | 4 | 5 | |

| 1 | 287-2047 | 10 | 10935 | 1093,50 | 1379 | 137,90 |

| 2 | 2047-3807 | 14 | 36311 | 2593,64 | 3150 | 225,00 |

| 3 | 3807-5567 | 7 | 30346 | 4335,14 | 1616 | 230,86 |

| 4 | 5567-7327 | 3 | 21718 | 7239,33 | 1062 | 354,00 |

| 5 | 7327 и выше | 2 | 17103 | 8551,50 | 880 | 440,00 |

| Итого | 36 | 116413 | 3233,69 | 8087 | 224,64 | |

Из данных таблицы 2 следует, что с увеличением вложений средств в ценные бумаги от 1 к 5 группе в среднем на 1 банк увеличивается и прибыль. Это свидетельствует о наличии прямой связи между вложением средств в ценные бумаги и прибылью банков.

Вложения в ценные бумаги 5 группы по отношению к 1 группе в расчете на 1 банк составляет 7,89 раза, а прибыль на 1 банк в 5 группе больше чем в 1 в 3,19 раза. Разные темпы роста этих показателей свидетельствуют о наличии корреляционной зависимости между вложениями и прибылью – прямая корреляционная связь.

На основании данных аналитической группировки делается расчет показателей тесноты связей.

Расчет коэффициента детерминации:

η2 = δ2 /σ2 = 6068,69/27450,56 = 0,22

Рассчитаем дисперсию, делаем по результативному признаку – прибыль

δ2 = ∑(у –у)2f /∑f = ((137,90-224,64)²*10+(225-224,64)²*14+(230,86-224,64)²*7+(354-224,64)²*3+(440-224,64)²*2)/36 = 6068,69

Делаем разработочную таблицу, где у – это сумма прибыли в каждом банке

Таблица 2

Разработочная таблица

| № п/п |

Прибыль млн. руб., у

у2

1

110

12100

2

538

289444

3

85

7225

4

60

3600

5

39

1521

6

153

23409

7

215

46225

8

224

50176

9

203

41209

10

64

4096

11

11

121

12

153

23409

13

121

14641

14

94

8836

15

105

11025

16

93

8649

17

329

108241

18

451

203401

19

439

192721

20

441

194481

21

237

56169

22

282

79524

23

191

17381

24

201

40401

25

12

144

26

77

5929

27

282

79524

28

451

203401

29

50

2500

30

306

93636

31

440

193600

32

204

41616

33

63

3969

34

650

422500

35

538

289444

36

175

30625

2804893

σ2 = у2 – у2, где у2 = ∑у2 /n

у2 = ∑у2 /n = 2804893/36 = 77913,69

σ2 = у2 – у2 = 77913,69-50463,13 = 27450,56

Вывод по коэффициенту детерминации:

Коэффициент детерминации свидетельствует о том, что прибыль на 22 % определяется вложением в ценные бумаги.

Империческое корреляционное отношение:

Ŋ = √ η2 = √0,22 = 0,47

Вывод: этот коэффициент свидетельствует о том, что связь между вложением в ценные бумаги и прибылью весьма тесна.

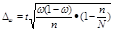

Задание 3

1) Находим предельную ошибку выборки:

= t

= t  =2*322,84 = ± 645,69 млн. руб.

=2*322,84 = ± 645,69 млн. руб.

Средний уровень вложений средств в ценные бумаги будет находиться в границах, которые мы находим по формуле:

≤

≤  ≤

≤  +

+  .

.

3233,69-645,69<=  >= 3233,69+645,69

>= 3233,69+645,69

2588,00 млн. руб. <=  >= 3879,38 млн. руб.

>= 3879,38 млн. руб.

Вывод.

С вероятностью 0,954 можно утверждать, что средняя величина вложений в ценные бумаги всех банков будет находиться в пределах от 3811 млн. руб. и более.

|

2) Определим долю банков.

|

Выборочная доля составит:

Ω = 26/36 = 0,72

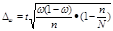

Ошибку выборки определяем по формуле:

|

где N – объем генеральной совокупности.

∆ω = 2*0,074 = 0,147

72-14,7<=p>=72+14,7

57,3<=p>=86,7

Вывод: с вероятностью 0,954 можно утверждать, что доля банков, имеющих среднегодовое вложение средств в ценные бумаги 2047 млн. руб. и более, генеральная совокупность будет находиться в пределах от 57,3% до 86,7%.

Задание 4

Имеются следующие данные по коммерческому банку о просроченной задолженности по кредитным ссудам:

Год

Дата: 2019-07-24, просмотров: 351.