Показателями, характеризующими результаты деятельности кредитных организаций, являются прибыль и рентабельность, эффективность использования финансовых ресурсов.

Прибыль имеет большое значение для акционеров банка, банковских работников, для вкладчиков и стоящих на рассчетно-кассовом обслуживании юридических лиц.

Различают балансовую и чистую прибыль.

Балансовая прибыль определяется как разница между доходами (без налога на добавленную стоимость) и расходами банка.

В течение года банк производит платежи из прибыли в бюджет. Оставшаяся в распоряжении банка прибыль называется чистой прибылью.

Основным источником прибыли банка является процентная маржа, которая определяется как разница между процентными доходами и процентными расходами банка.

Изменение прибыли за счет изменения рентабельности (R) и собственного капитала (К) рассчитывается по формулам:

∆П(К) = (К1-К0)*RК0/100

∆П(RК) = (RK1-RK0)*К1/100

∆П = ∆П(К)+∆П(R)

Для факторного анализа процентной маржи (процентной прибыли) применяют формулу:

Мп = Ар*Кпк*Кк,

где Кпк – прибыльность капитала, определяемая Мп/К.

Определяем влияния размера работающих активов на процентную маржу:

∆Мп = (Ар) = (Ар1-Ар0)*Кпк1*Кк1

Влияние прибыльности капитала на процентную маржу:

∆Мп(Кпк) = (Кпк1-Кпк0)*Ар0*Ар1

Изменение процентной маржи от достаточности капитала (Кк):

∆Мп(Кк) = (Кк1-Кк0)*Ар1*Ар0

Факторный анализ балансовой прибыли коммерческого банка можно произвести на основании следующей формулы:

П = К*КDA*КМК*dП,

где КМК - мультипликатор капитала, который определяется отношением активов к собственному капиталу (А/К).

Влияние четырех факторов на сумму прибыли.

- Влияние изменения собственного капитала на прибыль:

∆П(К) = (К1-К0)*КDA1*КМК1*d;

- Влияние изменения эффективности использования активов на прибыль:

∆П(КDA) = (КDA1 – КDA0)*К0*КМК1*dП1;

-Влияние изменения мультипликатора капитала на прибыль:

∆П(КМК) = (КМК1 – КМК0)*К0*КDA0*dП1;

- Влияние изменения доли маржи прибыли на прибыль:

∆П(dП) = (dП1 – dП0)*К0*КDA0*КМК0;

Общий прирост прибыли за счет всех факторов можно определить:

∆П = ∆П(К)+ ∆П(КDA)+ ∆П(МК)+ ∆П(dП).

Относительную характеристику доходности дают показатели рентабельности.

Показатели рентабельности свидетельствуют об общей эффективности работы финансовой компании, об успешности политики ее руководства и отдельных служб.

Коэффициент характеризует отношение прибыли к сумме продаж:

Прибыль на единицу продаж = Чистая прибыль*100 / Сумму продажи.

Второй показатель – прибыль на единицу активов:

Прибыль на единицу активов = Чистая прибыль*100 / Активы.

Показатель дохода, полученного на единицу акционерного капитала, свидетельствует о том, насколько эффективно и прибыльно использовались средства акционеров:

Прибыль на единицу акционерного капитала = Чистая прибыль*100/ Акционерный капитал.

Специалисты банка при определении ставки по кредиту исходят из расчетов требуемой нормы доходности по ссуде, которая рассчитывается по формуле

Норма доходности = Доход по ссуде – Расходы по ссуде / Величина ссуды.

Методы анализа результатов деятельности коммерческих банков

Индексный метод

Для анализа кредитных вложений и их динамики широко используют такой статистический метод, как индексный.

Индексный метод позволяет проанализировать факторы изменения скорости оборачиваемости операций. В этом случае применяются индексы средних и агрегатных величин. В систему индексов средних величин входят индексы переменного и постоянного состава и индекс влияния структурных сдвигов.

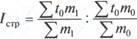

Индекс переменного состава представляет собой отношение среднего уровня явления в отчетном периоде и среднего значения в базисном периоде.

где m- однородный оборот по погашению кредита, равный Оп / Д. Если принять

- показатель структуры однодневного оборота по погашению, то формула этого индекса примет вид:

- показатель структуры однодневного оборота по погашению, то формула этого индекса примет вид:

На величину индекса переменного состава оказывают влияние два фактора: изменение длительности пользования кредитом в отраслях и структурных сдвигов в однодневном обороте по погашению кредита.

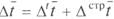

Абсолютное изменение средней длительности пользования кредитом за счет двух факторов:

.

.

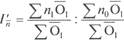

Индекс средней длительности пользования кредитом постоянного состава используют для определения влияния только первого фактора на изменение средней длительности пользования кредитом:

, или

, или  .

.

Абсолютное изменение средней длительности пользования кредитом за счет изменения длительности пользования кредитом в отраслях составит:

Индекс структурных сдвигов позволяет определить влияние второго фактора – структурных изменений в составе однодневного оборота по погашению на изменение средней длительности пользования кредитом:

, или

, или  .

.

Абсолютное изменение средней длительности пользования кредитом за счет структурных сдвигов в однодневном обороте составит:  .

.

Общее абсолютное изменение средней длительности пользования кредитом:

.

.

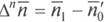

Индекс среднего числа оборотов кредита переменного состава определяется по формулам:

;

;  ;

;  .

.

Этот индекс показывает относительные и абсолютные изменения среднего числа оборотов кредита за счет двух факторов: изменения числа его оборотов по отраслям и структурных сдвигов в средних остатках кредита.

Индекс среднего числа оборотов кредита постоянного состава определяется по формулам:

;

;  ;

;  .

.

Этот индекс показывает относительные и абсолютные изменения среднего числа оборотов кредита за счет одного фактора – изменения оборачиваемости кредита в отраслях.

Индекс структурных сдвигов определяется по формулам:

;

;  ;

;  .

.

Этот индекс показывает относительные и абсолютные изменения средней оборачиваемости кредита за счет структурных сдвигов в средних остатках кредита.

Абсолютные изменения среднего числа оборотов кредита за счет двух факторов составит:

.

.

Дата: 2019-07-24, просмотров: 313.