Изложив теоретические обоснования моделей, необходимо исследовать насколько эти методы могут быть применимы на практике, оценить достоверность полученных результатов, выработать рекомендации по порядку и условиям их использования.

Объектом оценки является право (опцион) владельцев привилегированных акций на голосование на общем собрании акционеров компании в полном объеме в случае невыполнения эмитентом обязательства перед привилегированными акционерами. Объект оценки существует только до тех пор, пока компания-эмитент выполняет все свои обязательства, и привилегированные акционеры обладают правами только по привилегированным акциям. В случае, если обязательства компании-эмитента были нарушены и владельцы привилегированных акций получили права обыкновенных акционеров, то данного опциона больше нет.

Для расчета рыночной стоимости права были выбраны компании-эмитенты, акции которых торгуются на российском фондовом рынке.

В результате анализа множества компании, чьи акции торгуются на российском фондовом рынке, были отобраны следующие открытые акционерные общества:

· РАО "ЕЭС России",

· ОАО "Ростелеком".

После того как были выбраны компании, на примере которых будет рассчитываться стоимость оцениваемого права, необходимо последовательно рассчитать стоимость опциона в рамках всех моделей опционного ценообразования.

Модель Шелтона

Основные параметры модели:

M - количество месяцев, оставшихся до исполнения опциона. Оцениваемое право возникает только в момент годового собрания акционеров общества и может быть прекращено только на одном из последующих годовых собраний акционеров. Исходя из этого, минимальная продолжительность действия опциона равна периоду времени между двумя годовыми собраниями акционеров. В различных компаниях этот период колеблется от 10 до 12 месяцев. При расчете стоимости опциона для каждой компании параметр М будет индивидуальным.

D - годовые дивиденды по привилегированным акциям. Все компании-примеры выплачивают дивиденды по привилегированным акциям, дивиденды приведены в долларах США.

Ps - текущая цена привилегированной акции. Текущая цена для расчета стоимости опциона берется из итогов торгов в РТС на дату годового собрания акционеров в долларах США.

L - равняется 0, т.к. опционы подобного рода не торгуются.

Vmax - максимальная стоимость опциона равна 3/4 текущей цены акции.

Vmin - минимальная стоимость опциона равна разнице между текущей ценой акции и ценой исполнения опциона.

Из всех перечисленных выше параметров модели Шелтона наибольшую сложность представляет собой цена исполнения опциона. Для того, чтобы определить цену исполнения опциона на право участвовать в общем собрании акционеров общества по всем вопросам его компетенции, необходимо обратиться к экономической теории.

Ценой исполнения опциона должна быть такая величина, которая одновременно учитывает, во-первых, стоимость прав владельцев обыкновенных акций, т.к. с момента невыплаты или неполной выплаты дивидендов по привилегированным акциям права обыкновенных и привилегированных акционеров уравниваются, и, во-вторых, стоимость доходов привилегированных акционеров, т.к. доходы, получаемые привилегированными и обыкновенными акционерами, в большинстве случаев различаются.

Для этого необходимо образовать синтетический инструмент, который включал бы в себя две эти характеристики. Для создания синтетического инструмента можно использовать только две ценные бумаги: привилегированные или обыкновенные акции.

Теперь необходимо обратиться к тем выгодам, которые получает акционер от владения пакетом акций общества. Общеизвестно, что любой акционер может получить и использовать три "выгоды":

· права на участие в управлении обществом,

· доходы от владения акцией, которые в свою очередь подразделяются на:

1. доходы в форме дивидендов,

2. доход от роста курсовой стоимости.

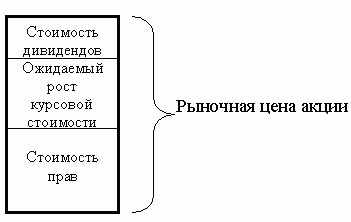

Таким образом, цена акции состоит из стоимости этих "выгод" (см. Схема 1.)

Схема 1

|

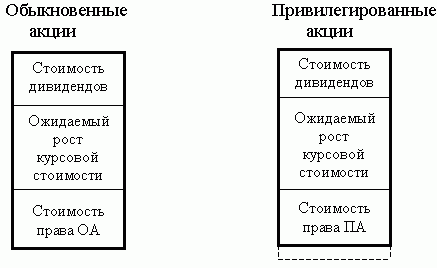

Соотношение этих элементов у привилегированных и обыкновенных акций различное, т.к. различаются права акционеров и их доходы. Однако, в момент появления опциона, у привилегированных акционеров появляется право участвовать в общем собрании акционеров по всем вопросам его компетенции. Стоимость именно этой части права и необходимо оценить в рамках моделей опционного ценообразования (см. Схема 2).

Схема 2

Пунктирной линией отмечено появление дополнительного права у привилегированных акционеров.

Стоимость вновь полученных прав нам необходимо определить, поэтому мы не можем ее корректировать для получения цены синтетического инструмента, а доход, получаемый акционерами, можно скорректировать.

Для получения цены искомого синтетического инструмента необходимо скорректировать цену обыкновенной акции, для того чтобы сделать сопоставимыми доходы привилегированных и обыкновенных акционеров.

В данном случае целесообразно применить метод сравнения продаж. Для полной сопоставимости ценных бумаг корректируется цена аналогичной ценной бумаги и приводится к параметрам оцениваемой.

Следовательно, необходимо скорректировать цену обыкновенной акции того же акционерного общества, т.к. они являются самым лучшим аналогом привилегированным акциям, чтобы привести доходы обыкновенных акционеров по дивидендам и роста курсовой стоимости к доходам привилегированных акционеров. Для этого требуется оценить влияние дивидендов на курсовую стоимость обыкновенных акций, т.к. рост курсовой стоимости можно легко определить.

С одной стороны, в соответствии с теорией Модильяни-Миллера[[27]] стоимость капитала фирмы не зависит от величины выплачиваемых дивидендов, следовательно, на цену обыкновенных акций не влияет размер выплачиваемых дивидендов.

С другой стороны, анализ котировок привилегированных акций компаний-примеров за 2 недели до годового собрания акционеров и за 2 месяца после него, также показывает, что влияние выплаты дивидендов на курсовую стоимость акций в России, если и есть, то оно пренебрежимо мало.

Таким образом, с большой степенью уверенности можно утверждать, что дивиденды не влияют на цену обыкновенных и привилегированных акций. Следовательно, цену обыкновенной акции необходимо скорректировать только на разницу курсовой стоимости обыкновенных и привилегированных акций. Для этого, сравниваются курсы акций на дату первого и второго собраний акционеров, и рассчитывается превышение (в процентах или долях) одной цены над другой. Например, есть отношение цен P0/P1=1.38 для обыкновенных акций и отношение P0/P1=2.67 для привилегированных акций. Следовательно, темп роста курсовой стоимости привилегированных акций в 1,93 раза больше за этот промежуток времени, чем у обыкновенных акций. Отсюда следует, что курсовую стоимость обыкновенных акций необходимо увеличить в 1,93 раза.

В результате мы получим цену синтетического инструмента с правами обыкновенных акционеров и доходами привилегированных акционеров. Эта цена будет соответствовать цене исполнения опциона.

ОАО "Ростелеком"

Параметры модели:

Дата оценки опциона - 30.06.2001 года (дата проведения годового собрания акционеров в 2001 году). Дата предыдущего собрания акционеров - 24.06.2000 год.

M=12

D2000=0,015

Ps=0,34753

Vmax=0,34753*3/4=0,2606

Pисп=1,9379

Отношение цен обыкновенных акций равно: 0,88203/2,3352=0,378

Отношение цен привилегированных акций равно: 0,34753/0,76114=0,456

Соответственно корректирующий коэффициент для цены обыкновенной акции равен: 0,456/0,378=1,209

Pисп=0,88203*1,209

Vmin=1,066-0,34753

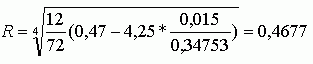

Регулирующий фактор:

Vопциона=0,7188+0,4677(0,2606-0,7188)=0,504

Таким образом, стоимость опциона и стоимость оцениваемого права для привилегированных акционеров ОАО "Ростелеком" равна 0,504 долл. США на 1 акцию.

Аналогичным образом рассчитывается стоимость опциона для компании РАО "ЕЭС". Стоимость опциона и стоимость оцениваемого права для привилегированных акционеров РАО "ЕЭС" равна 0,034 долл. США на 1 акцию.

Модель Блэка-Шоулза

Значения основных параметров модели аналогичны параметрам модели Шелтона. Кроме параметров, упомянутых в модели Шелтона, добавляются еще некоторые переменные:

r - процентная ставка по безрисковым активам. Размер ставки определяется исходя из годовой доходности российских еврооблигаций, которые торгуются на Франкфуртской фондовой бирже. В настоящее время доходность по краткосрочным облигациям составляет около 12% (источник: www.fse.com). Таким образом, безрисковая ставка составляет 12% годовых.

ОАО "Ростелеком"

Параметры модели:

S - текущая цена привилегированных акций по состоянию на дату проведения общего собрания акционеров составляет 10,116 руб. (котировка на фондовом рынке 0,34753 долл.).

t - время, остающееся до срока истечения опциона, выраженное как доля года. Составляет 1,016.

K - цена исполнения опциона. Она рассчитана аналогично модели Шелтона и составляет 31,031.

r - безрисковая процентная ставка - 12%.

s - годовое стандартное отклонение цены привилегированных акций, составляет 5,765.

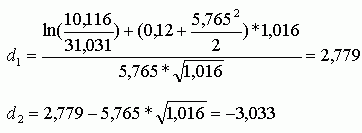

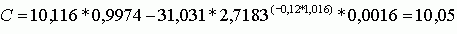

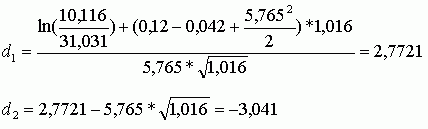

Расчет модели:

N(d1)=0,9974

N(d2)=0,0016. Значения вероятностей взяты из таблицы[28].

Таким образом, мы получили стоимость опциона владельцев привилегированных акций ОАО "Ростелеком" в размере 10, 05 руб. или 0,3452 долл. США.

Аналогичным образом рассчитывается стоимость опциона для РАО "ЕЭС", который составляет 0,0019 долл. США.

Модель Норина - Вольфсона

Эта модель практически полностью повторяет модель Блэка - Шоулза, но учитывает выплаты дивидендов по акциям.

ОАО "Ростелеком"

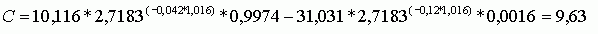

d - постоянный дивидендный доход равняется отношению годового дивиденда по привилегированной акции к текущей цене акции и равняется 0,042.

N(d1)=0,9974

N(d2)=0,0016. Значения вероятностей взяты из таблицы[[29]].

Стоимость опциона рассчитанная по модели Норина-Вольфсона составляет 9,63 руб. или 0,3307 долл. США. Аналогичным образом рассчитывается стоимость опциона для РАО "ЕЭС", она равна 0,0014 долл. США.

Итоговые результаты расчетов стоимости опциона представлены в Таблице 6.

Таблица 6.

| Компания | Модель Шелтона | Модель Б-Ш | Модель Н-В |

| РАО ЕЭС | 0,034 | 0,00187 | 0,00145 |

| Ростелеком | 0,504 | 0,3452 | 0,3308 |

Далее необходимо проверить достоверность и адекватность полученных результатов оценки стоимости опциона для обеих компаний. По состоянию на дату оценки опциона рыночная цена привилегированных акций ОАО "Ростелеком" и РАО "ЕЭС" по данным торгов в Российской торговой системе составляла 0,34753 долл. и 0,05764 долл. соответственно (сравнение рыночных цен акций со стоимостью опциона приведено в Таблице 7)

Таблица 7.

| Компания | Рыночная цена акций, долл | Модель Шелтона, долл | Модель Б-Ш, долл | Модель Н-В, долл |

| РАО ЕЭС | 0,05764 | 0,034 | 0,00187 | 0,00145 |

| Ростелеком | 0,34753 | 0,504 | 0,3452 | 0,3308 |

Из анализа данных Таблицы 6 видно, что стоимость опциона для РАО "ЕЭС" меньше, чем рыночная цена привилегированной акции, стоимость опциона для компании "Ростелеком" близка, а в случае с моделью Шелтона, выше рыночной цены акции. Для более детальной проверки результатов необходимо рассчитать текущую стоимость дивидендных выплат для привилегированных акционеров, добавить стоимость опциона и сравнить с рыночной ценой данных акций в РТС на дату оценки. Текущая стоимость дивидендных выплат была рассчитана методом капитализации; был спрогнозирован годовой дивиденд за 2001 год и конвертирован в стоимость с помощью ставки капитализации.

В силу того факта, что годовые дивиденды за 2001 год уже объявлены, а по отношению к дате оценки опциона они являются прогнозными, то целесообразно использовать в качестве прогнозных значений реально выплаченные дивиденды по привилегированным акциям.

РАО "ЕЭС" - за 2001 год размер выплаченных по привилегированным акциям дивидендов составил 0,1185 руб. на 1 привилегированную акцию. В качестве ставки капитализации использовали безрисковую ставку (средняя доходность по российским еврооблигациям) 10%. Таким образом, текущая стоимость дивидендных выплат составляет (0,1185/0,1) 1,185 руб. или 0,041 долл. на 1 привилегированную акцию (по среднегодовому курсу доллара за 2001 год 29,18 руб./долл.). Расчет рыночной стоимости привилегированных акций РАО "ЕЭС" приведен в Таблице 8.

Таблица 8.

| Компания | Текущая стоимость дивидендов, долл | Модель Шелтона, долл | Модель Б-Ш, долл | Модель Н-В, долл |

| РАО ЕЭС | 0,041 | 0,034 | 0,00187 | 0,00145 |

| Стоимость АП, долл | 0,075 | 0,04287 | 0,04245 | |

| Рыночная цена АП, долл | 0,05764 |

Анализ Таблицы 8 показывает, что стоимость привилегированных акций в рамках моделей Блэка-Шоулза и Норина-Вольфсона соответствует рыночной цене акций, полученной в результате торгов в РТС. Также необходимо отметить, что текущая стоимость дивидендов в этих моделях составляет более 95% от рыночной цены акций, это объясняется тем фактом, что РАО "ЕЭС" стабильно, без задержек выплачивает дивиденды по привилегированным акциям, следовательно, прогнозировать дивиденды достаточно легко, и размер дивидендных выплат предсказуем, поэтому стоимость опциона чрезвычайно мала (менее 5% от рыночной цены акции). Это подтверждает высказанное предположение о соотношении стоимости опциона и стабильности выполнения компанией-эмитентом своих обязательств перед привилегированными акционерами.

Модель Шелтона является самой простой из рассмотренных моделей оценки опционов, поэтому ее результат можно использовать в качестве грубой оценки стоимости опциона. Полученный по РАО "ЕЭС" результат свидетельствует только о том, что текущая стоимость дивидендов превышает стоимость опциона.

ОАО "Ростелеком" - за 2001 год размер выплаченных по привилегированным акциям дивидендов составил 0,919 руб. на 1 привилегированную акцию. В качестве ставки капитализации использовали безрисковую ставку 10%. Таким образом, текущая стоимость дивидендных выплат составляет (0,919/0,1) 9,19 руб. или 0,315 долл. на 1 привилегированную акцию. Расчет стоимости привилегированных акций ОАО "Ростелеком" приведен в Таблице 9.

Таблица 9.

| Компания | Текущая стоимость дивидендов, долл | Модель Шелтона, долл | Модель Б-Ш, долл | Модель Н-В, долл |

| Ростелеком | 0,315 | 0,504 | 0,3452 | 0,3308 |

| Стоимость АП, долл | 0,819 | 0,6602 | 0,6458 | |

| Рыночная цена АП, долл | 0,34753 |

Анализ данных Таблицы 9 показывает, что стоимость опциона в рамках моделей Блэка-Шоулза и Норина-Вольфсона очень близка к рыночной цене привилегированных акций, это объясняется тем фактом, что дивидендные выплаты ОАО "Ростелеком" отличаются непостоянством и существенным разбросом величин выплачиваемых дивидендов по привилегированным акциям. Нестабильность дивидендов вызывает неуверенность относительно будущих выплат, следовательно, стоимость опциона достаточно высока и составляет более 95% от рыночной цены привилегированных акций компании. Пример этой компании еще раз подтверждает высказанное предположение о соотношении стоимости опциона и стабильности выполнения компанией-эмитентом своих обязательств перед привилегированными акционерами.

Полученный по ОАО "Ростелеком" результат в рамках модели Шелтона свидетельствует только о том, что стоимость опциона близка к рыночной цене привилегированных акции.

На основе результатов расчета стоимости прав привилегированных акционеров для различных компаний в рамках трех моделей опционного ценообразования можно сделать следующие выводы:

· все три модели можно использовать для расчета стоимости прав акционеров,

· все три модели дают сопоставимые величины стоимости прав,

· можно использовать самую простую модель Шелтона для качественного расчета стоимости прав в случае отсутствия всех необходимых данных для двух других моделей и получать предварительную оценку стоимости опциона,

· используемые модели дают адекватный реальной ситуации результат, что подтверждается двумя приведенными примерами.

Дата: 2019-07-24, просмотров: 360.