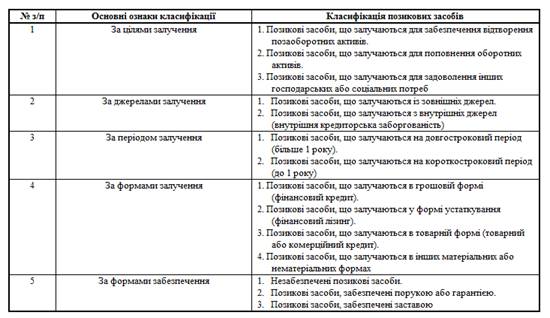

У процесі розвитку підприємства в міру погашення його фінансових зобов’язань виникає потреба в притягненні нових позикових засобів. Джерела і форми залучення позикових засобів підприємством дуже різноманітні. Класифікація позикових засобів, що залучаються підприємством, приведена в таблиці 3.2

Таблиця 3.2. Класифікація позикових засобів, що залучаються підприємством за основними ознаками

Процес формування політики залучення підприємством позикових засобів включає такі основні етапи:

1. Аналіз залучення використання позикових засобів у попередньому періоді.

2. Визначення цілей залучення позикових засобів у майбутньому періоді.

3. Визначення граничного обсягу залучення позикових засобів.

4. Оцінка вартості залучення позикового капіталу з різних джерел.

5. Визначення співвідношення обсягу позикових засобів, що залучаються на коротко- і довгостроковій основі.

6. Визначення форм залучення позикових засобів.

7. Визначення складу основних кредиторів.

8. Формування ефективних умов залучення кредитів.

9. Забезпечення ефективного використання залучених кредитів.

10. Забезпечення своєчасних розрахунків за отримані кредити. [12]

Оцінка вартості позикового капіталу має ряд особливостей, основними з яких є:

а) відносна простота формування базового показника оцінки вартості. Таким базовим показником, що підлягає наступному коригуванню, є вартість обслуговування боргу у формі відсотка за кредит, купонної ставки за облігацією тощо. Даний показник прямо обговорений умовами кредитного договору, умовами емісії або інших форм контрактних зобов’язань підприємства;

б) урахування в процесі оцінки вартості позикових засобів податкового коректора, тому що виплати щодо обслуговування боргу – відсотки за кредит і інші форми цього обслуговування відносять на собівартість продукції, вони зменшують розмір оподаткування бази підприємства, а відповідно, знижують розмір вартості позикового капіталу на ставку податку з прибутку.

в) вартість залучення позикового капіталу має високий ступінь зв’язку з рівнем кредитоспроможності підприємства, що оцінюється кредитором. Чим вище рівень кредитоспроможності підприємства за оцінкою кредитора, тобто чим вище його кредитний рейтинг на фінансовому ринку, тим нижча вартість позикового капіталу, що залучається цим підприємством. Найменша ставка відсотка за кредит у будь-якій його формі – ставка "прайм райт" – установлюється кредиторами для так званих "першокласних позичальників";

г) залучення позикового капіталу завжди пов’язано з поворотним грошовим потоком не тільки щодо обслуговування боргу, але і щодо погашення зобов’язання за основною сумою цього боргу. Це генерує особливі види фінансових ризиків, найбільш небезпечні за своїми наслідками, що призводять підприємства, інколи до банкрутства. Такі ризики проявляються незалежно від форм і умов залучення позикового капіталу. Водночас зниження рівня даних ризиків викликає, як правило, підвищення вартості позикового капіталу. Так, ставка відсотка за довгостроковим кредитом в усіх його формах, що дозволяє підприємству знизити ризик неплатоспроможності в поточному періоді, завжди вище, ніж за короткостроковим.

Особливості оцінки й управління вартістю позикового капіталу в розрізі базових його елементів:

1. Вартість фінансового кредиту:

· банківського кредиту;

· фінансового лізингу.

2. Вартість позикового капіталу, що залучається за рахунок емісії облігацій.

3. Вартість товарного (комерційного) кредиту:

· у формі короткострокової відстрочки платежу;

· у формі довгострокової відстрочки платежу, оформленої векселем.

4. Вартість внутрішньої кредиторської заборгованості. [2]

4. Фінансовий аналіз холдингової компанiї "АвтоКрАЗ" у формi вiдкритого акцiонерного товариства

Дата: 2019-07-24, просмотров: 415.