Для общей оценки динамики финансового состояния предприятия подготавливают аналитический баланс – нетто, позволяющий оценить структуру имущества предприятия и одновременно произвести горизонтальный и вертикальный анализ.

В качестве сравнения финансовых показателей для наиболее точного анализа я использовала 2003 и 2004 гг.

Анализ активов и пассивов баланса

Таблица 2.1. Анализ активов

| Показатель аналитического баланса – нетто | 2003 год | 2004 год | Абсол. разница | Темп роста, % | ||

| Актив баланса | Тыс. руб. | % | Тыс. руб. | % | ||

| Имущество, всего | 853,100 | 100 | 1468,853 | 100 | +615,753 | 172,1783 |

| Внеоборотные активы | 398,742 | 46,74 | 404,509 | 27,509 | +5,321 | 101,3344 |

| Нематериальные активы | 5510 | 0,646 | 3629 | 0,247 | -1881 | 65,8621 |

| Основные средства | 351,297 | 41,179 | 350,342 | 23,8514 | -955 | 99,728 |

| Долгосрочные ФВ | 123 | 0,01442 | 119 | 0,0081 | -4 | 96,748 |

| Оборотные активы | 454,358 | 53,26 | 1064,790 | 72,49126 | +610,432 | 234,3504 |

| Запасы | 377565 | 44,258 | 716,620 | 48,788 | +339,055 | 189,8 |

| В т. ч. – сырье, материалы и т.д. | 49879 | 5,847 | 105683 | 7,195 | +55804 | 2110879 |

| – животные на выращивании | 14 | 0,00164 | 14 | 0,000953 | 0 | 100 |

| – затраты в НП | 217383 | 25,482 | 477137 | 32,484 | +259754 | 219,4914 |

| – готовая продукция | 107936 | 12,65221 | 128992 | 8,782 | +21056 | 119,508 |

| Дебиторская задолженность (до 12 месяцев) | 53151 | 6,23033 | 207618 | 14,135 | +154467 | 390,62 |

| Дебиторская задолженность (более 12 месяцев) | 723 | 0,085 | 1392 | 0,095 | +669 | 192,531 |

| Краткосрочные ФВ | 0 | 0 | 0 | 0 | 0 | 0 |

| Денежные средства | 2749 | 0,3222 | 103389 | 7,039 | +100640 | 3760,97 |

Из таблицы 1, можно сделать следующие выводы: внеоборотные активы в 2004 году увеличились на 5,767 тыс. руб. по сравнению с 2003 годом, что в абсолютной величине будет +5,321 и темп роста составит 101,3344%.

Стоимость оборотных активов увеличилась на 1064335,642 тыс. руб., это произошло в основном из – за увеличения запасов на 339055 тыс. руб., удельный вес запасов составил 189,8% увеличение наблюдалось с 2003 г. по 2004 г.

Сумма дебиторской задолженности увеличилась на 669 тыс. руб. в 2004 г. по сравнению с годом предыдущим.

Денежные средства увеличились на 100640 тыс. руб. и по темпам роста составили 3760,968%.

Таблица 2.2. Анализ пассивов

| Показатель аналитического баланса – нетто | 2003 год | 2004 год | Абсол. разница | Темп роста, % | ||

| Пассивы баланса | Тыс. руб. | % | Тыс. руб. | % | ||

| Источники имущества, всего | 853,100 | 100 | 1468,853 | 100 | 615,753 | 172,1 |

| Продолжение таблицы 2.2. | ||||||

| Собственный капитал | -622271,9 | -72942,4 | -1061728 | -722828 | -439456 | 170,6 |

| Уставной капитал | 282130 | 33,0711 | 282130 | 19,208 | 0 | 100 |

| Добавочный капитал | 0 | 0 | 0 | 0 | 0 | 0 |

| Резервный капитал | 0 | 0 | 0 | 0 | 0 | 0 |

| Целевые финансирования и поступления | 0 | 0 | 0 | 0 | 0 | 0 |

| Нераспределенная прибыль | -80,793 | -9,47 | -109,515 | -7,456 | -28,722 | 135,6 |

| Заемный капитал | 623125 | -73,0424 | 1063197 | 72,39 | 440072 | 170,6 |

| Долгосрочные займы и кредиты | 19430 | 2,28 | 203389 | 13,847 | 183959 | 1046 |

| Краткосрочные займы и кредиты | 169567 | 19,877 | 245567 | 16,7183 | 76000 | 144,8 |

| Кредиторская задолженность | 453532 | 53,163 | 817112 | 55,63 | 363580 | 180,1 |

Заемный капитал 2004 г. увеличился по сравнению с 2003 г. на 440072 тыс. руб., это произошло за счет увеличению кредиторской задолженности (на 363580 тыс. руб.).

Добавочного и резервного капитала нет, это связано с тем, что предприятие всю прибыль вкладывает в производство и на оплату кредитов.

Характеризуют способность предприятия погашать свои краткосрочные обязательства.

Таблица 2.3. Анализ показателей платежеспособности

| Коэффициенты платежеспособности | 2003 год | 2004 год | Абсолютная разница | Темп роста |

| Коэффициент абсолютной ликвидности Ка ((250+260)/690) | 0,004 | 0,1 | +0,096 | 2500 |

| Коэффициент срочной ликвидности Кср ((230+250+260)/690) | 0,006 | 0,1 | +0,094 | 1666,7 |

| Коэффициент текущей ликвидности Кт ((210+230+250+260)/690) | 0,611 | 0,1 | – 0,511 | 16,4 |

Из полученных расчетов, можно сделать следующие выводы:

Коэффициент абсолютной ликвидности 2004 г. выше по сравнению с 2003 г., и это радует. Но все равно он вызывает опасение рассматриваемого мной предприятия.

Коэффициент срочной ликвидности тоже в 2004 г. выше по сравнению с годом предшествующим. Этот показатель показывает, что сумма кредитов предприятия предоставленных своим покупателям превышает величину кредитов, полученных предприятием от поставщиков.

Коэффициент текущей ликвидности в 2004 г. ниже по сравнению с 2003 г.

Анализ показатели финансовой устойчивости (структуры капитала)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.

Показатели структуры капитала (финансовая устойчивость)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.

Таблица 2.4. Коэффициенты финансовой устойчивости

| Коэффициенты финансовой устойчивости | 2003 год | 2004 год | Абсолютная разница | Темп роста |

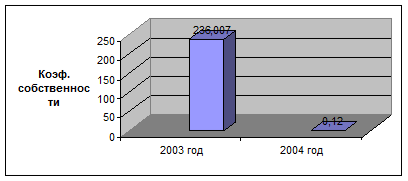

| Коэффициент собственности Кск (490/300) | 236,007 | 0,12 | -235,887 | 0,051 |

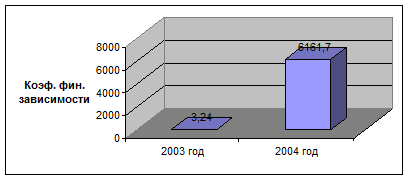

| Коэффициент финансовой зависимости Кзс ((590+690)/490) | 3,24 | 6160,70 | +6157,46 | 190145,06 |

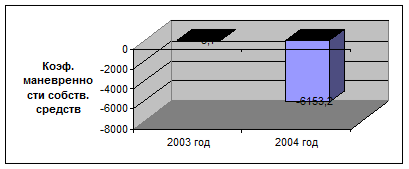

| Коэффициент маневренности собственных средств Кмс ((290–690)/490) | – 3,1 | – 6153,2 | -6150,1 | 198490,32 |

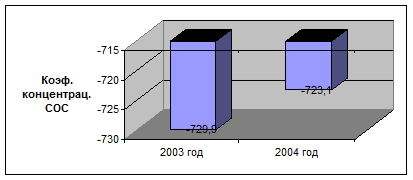

| Коэффициент концентрации СОС КСОС ((290–690)/300) | – 729,9 | – 723,10 | +6.8 | 99,07 |

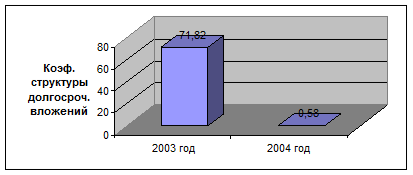

| Коэффициент структуры долгосрочных вложений Кдв (590/190) | 71,82 | 0,58 | – 71,24 | 0,808 |

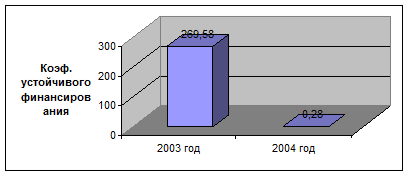

| Коэффициент устойчивого финансирования Куф ((490+590)/300) | 269,58 | 0,28 | – 269,3 | 0,104 |

Из данной таблицы следуют выводы:

В 2004 г. предприятие сильно зависимо в финансовом плане, коэффициент собственности близок к нулю, маневренность собственных средств отрицательна и продолжает снижаться, долгосрочные вложения практически отсутствуют, коэффициент устойчивого финансирования близится к нулю по сравнению с 2003 г.

Рис. 2.1. Коэффициент структуры долгосрочных вложений

Рис. 2.2. Коэффициент устойчивого финансирования

Рис. 2.3. коэффициент концентрации СОС

Рис. 2.4. Коэффициент маневренности собственных средств

Рис. 2.5. Коэффициент финансовой зависимости

Рис. 2.6. Коэффициент собственности

Анализ деловой активности

К этой группе относят различные показатели оборачиваемости, поскольку скорость оборота средств предприятия, т.е. скорость превращения их в денежную форму оказывает непосредственное влияние на платежеспособность предприятия.

Таблица 2.5. Анализ деловой активности

| Наименование показателя | Код строки | За 2003 год | За 2004 год |

| Выручка от продаж Np | 010 | 624,035 | 633,234 |

| Себестоимость проданных товаров Cп | 020 | 592,780 | 613,107 |

| Управленческие и коммерческие расходы | 2967 | 2900 | |

| Прибыль от продаж (с учетом управленческих и коммерческих расходов) Рп | 050 | 28,288 | 17,227 |

| Прибыль до налогообложения (балансовая) Рн | 140 | -21,548 | -80,793 |

| Чистая (нераспределенная) прибыль Рч | 190 | -28,722 | -80,793 |

Вышеуказанная таблица показывает, что скорость оборота средств предприятия отрицательна, т.е. предприятие убыточно, оно вкладывает деньги, но пока не получает их обратно. Выручка за два года примерно равна, но балансовая прибыль и прибыль от продаж в 2004 г. отрицательна и продолжает снижаться.

Коэффициенты оборачиваемости можно использовать для расчета времени оборота соответствующих активов в днях. Время оборота определяется путем деления 360 (365) дней на вычисленные коэффициенты.

Таблица 2.6. Анализ коэффициентов оборачиваемости

| Коэффициенты деловой активности | 2003 год | 2004 год | Абсолютная разница | Темп роста, % |

| Коэффициент оборачиваемости активов (коэфф. трансформации) ОВА (010/300) | 0,731 | 0,431 | -0,3 | 59 |

| Коэффициент оборачиваемости СК Оск | 0,0031 | 3,67 | +3,7 | 118387,1 |

| Коэффициент оборачиваемости дебит. задолженности ОДЗ (010/230) | 0,863 | 0,455 | -0,408 | 52,72 |

| Коэффициент оборачиваемости кредит. задолженности ОКЗ (020/620) | 0,001 | 0,00075 | -0,00025 | 75 |

| Коэффициент оборачиваемости МПЗ ОМПЗ (020/210) | 0,002 | 0,9 | +0,9 | 45000 |

Таблица 6 указывает на то, что в 2004 г. коэффициент оборачиваемости активов снижается и темп роста равен 59%. Коэффициент оборачиваемости собственного капитала растет и составляет 3,67 по сравнению с 2003 г. и 0,0031. Дебиторская задолженность в 2004 г. возвращается труднее по сравнению с годом 2003. Кредиты же, стали на много больше в 2004 г. Коэффициент оборачиваемости материально – производственных запасов вырос в 2004 г. и составил 0,9.

Анализ рентабельности

Коэффициенты рентабельности (рентабельность) Показывают, насколько прибыльна деятельность компании.

Рассчитываются как отношение прибыли (чистой, налогооблагаемой) к затраченным средствам, либо выручки от реализации.

Если в качестве прибыли рассматривается чистая прибыль, то соответствующие коэффициенты являются коэффициентами чистой рентабельности.

Таблица 2.7. Анализ рентабельности

| Коэффициенты рентабельности | 2003 год | 2004 год | Абсол. разница | Темп роста |

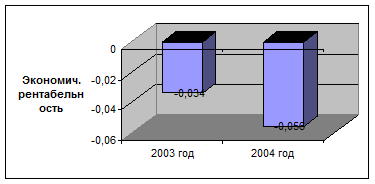

| Экономическая рентабельность Rэ | -0,034 | -0,056 | -0,022 | 164,706 |

| Рент. реализации Rр(по чистой прибыли) | -0,05 | -0,13 | 2,6 | 0,026 |

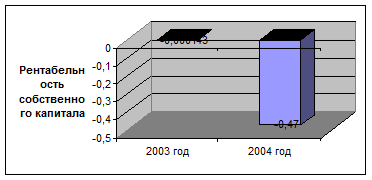

| Рентабельность СК Rск | -0,000143 | -0,47 | -0,47 | 328671,33 |

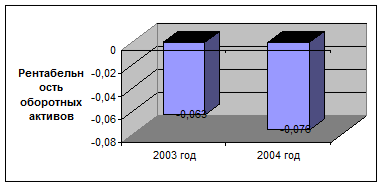

| Рентабельность ОбА Rоа | -0,063 | -0,076 | 1,21 | 0,012 |

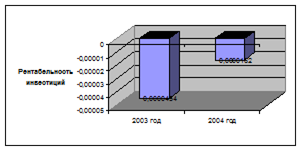

| Рентабельность инвестиций Rи | -0,0000454 | -0,0000162 | 0,0000292 | 335,683 |

Глядя на таблицу 7, можно сказать, что деятельность предприятия не прибыльна. Предприятие банкрот.

Рис. 2.7. Рентабельность инвестиций

2.8. Рентабельность оборотных активов

Рис. 2.9. Рентабельность собственного капитала

Рис. 2.10. Экономическая рентабельность

Анализ ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Активы.

А1 – наиболее ликвидные активы – ДС и КФВ;

А2 – быстро реализуемые активы – ДЗ

А3 – медленно реализуемые активы – З (без расходов будущих периодов, прочих запасов и затрат)

А4 – трудно реализуемые активы – итог раздела 1 баланса

Пассивы.

П1 – наиболее срочные обязательства: кредиторская задолженность, прочие пассивы и ссуды, не погашенные в срок;

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства;

П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства;

П4 – постоянные пассивы – итог раздела Ш пассива баланса.

Баланс абсолютно ликвиден, если

А1>=П1, A2>= П2, A3>= П3, A4<= П4

Таблица 2.8. Анализ ликвидности баланса

| Актив | 2003 год | 2004 год | Пассив | 2003 год | 2004 год | Излишек / недостаток

| |

| Начало | Конец | ||||||

| А1 | 2749 | 103389 | П1 | 453532 | 817112 | -450783 | -713723 |

| А2 | 723 | 1392 | П2 | 169567 | 245567 | -168844 | -244175 |

| А3 | 377565 | 716,620 | П3 | 19430 | 203389 | +358135 | -202672,4 |

| А4 | 398,742 | 404,063 | П4 | 201337 | 172,615 | -200938,26 | +231,45 |

В 2003 году: А1<П1, А2<П2, А3>П3, А4<П4;

В 2004 году: А1<П1, А2  П2, А3<П3, А4>П4.

П2, А3<П3, А4>П4.

Исходя из того, что я проанализировала ликвидность баланса на протяжении двух лет, то могу сказать, что состояние предприятия характеризуется отсутствием собственных оборотных средств и отсутствием возможности погасить текущие обязательства. На предприятии не хватает денежных средств для погашения наиболее срочных обязательств. Дебиторская задолженность имеет тенденцию к возрастанию, а краткосрочные пассивы растут. Медленно реализуемые активы снизились, а долгосрочные пассивы выросли. В 2004 году преобладание трудно реализуемых активов над постоянными пассивами налицо.

Продолжительность финансового цикла составляет:

ФЦ = ОЦ – ПОКЗ = ПОЗ + ПОДЗ – ПОКЗ, где

ПОЗ=365/Омпз; ПОДЗ= 365/Одз; ПОКЗ=365/Окз

Таблица 2.9. Анализ оборотного капитала

| Показатель | 2003 год | 2004 год | Отклонение | Темп роста |

| Оборачиваемость запасов ПОЗ (дней) | 182500 | 405,6 | -182094,4 | 0,222 |

| Продолжение таблицы 2.9. | ||||

| Оборачиваемость ДЗ ПОЗД (дней) | 422,943 | 802,2 | +379,257 | 189,671 |

| Оборачиваемость КЗ ПОКЗ (дней) | 365000 | 486666,7 | +121666,7 | 133,333 |

| Операционный цикл ОЦ (дней) | 182922,943 | 1207,8 | -181715,143 | 0,66 |

| Финансовый цикл ФЦ (дней) | -182077,06 | -485458,9 | -303381,84 | 266,623 |

Дата: 2019-07-24, просмотров: 325.