В процессе осуществления предпринимательской деятельности перед предприятиями стоит задача не только документального отражения фактов хозяйствования, но и оценки полученной информации на всех этапах аналитической работы с целью выявления нежелательных тенденций и своевременного принятия эффективных управленческих решений.

Содержание и основная целевая установка финансового анализа – оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использование финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

Анализ финансового состояния предприятия преследует несколько целей:

· определение финансового положения;

· выявление изменений в финансовом состоянии в пространственно-временном разрезе;

· выявление основных факторов, вызывающих изменения в финансовом состоянии;

· прогноз основных тенденций финансового состояния.

Приведу ниже понятийный аппарат и формулы расчета финансовых показателей:

Анализ показателей платежеспособности

Характеризуют способность предприятия погашать свои краткосрочные обязательства.

Коэффициенты ликвидности:

· Коэффициент общей (текущей) ликвидности – частное от деления оборотных активов на краткосрочные обязательства (нормативные значения 1 – 2).

(1.1.)

(1.1.)

· Коэффициент срочной ликвидности – частное от деления денежных средств, краткосрочных ФВ и дебиторской задолженности на краткосрочные обязательства (нормативное значение – больше единицы, в России 0,7 – 0,8).

·

(1.2.)

(1.2.)

· Коэффициент абсолютной ликвидности – частное от деления денежных средств и краткосрочных ФВ на краткосрочные обязательства (в западной практике практически не применяется, в России норматив 0,2 – 0,25).

(1.3.)

(1.3.)

Анализ показатели финансовой устойчивости (структуры капитала)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.

Показатели структуры капитала (финансовая устойчивость)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.

· Коэффициент собственности (коэффициент концентрации СК) характеризует долю собственного капитала в структуре капитала компании.

(1.4.)

(1.4.)

Положение считается стабильным, если доля собственных средств составляет порядка 60%. Используется также коэффициент заемного капитала

(1.5.)

(1.5.)

· Коэффициент финансовой зависимости – отношение величины заемного капитала к собственному. Играет важнейшую роль при выборе источников финансирования.

(1.6.)

(1.6.)

· Коэффициент маневренности собственных средств – отношение собственных оборотных средств предприятия к величине собственного капитала.

(1.7.)

(1.7.)

· Коэффициент концентрации собственных оборотных средств – характеризует долю собственных оборотных средств в структуре капитала компании

(1.8.)

(1.8.)

· Коэффициент структуры долгосрочных вложений – отношение долгосрочной задолженности предприятия к величине внеоборотных активов предприятия. Показывает, какая часть внеоборотных активов профинансирована за счет долгосрочных заемных источников.

(1.9.)

(1.9.)

· Коэффициент устойчивого финансирования – отношение постоянного капитала (суммы собственного капитала и долгосрочного заемного) на величину совокупного капитала.

Анализ деловой активности

К этой группе относят различные показатели оборачиваемости, поскольку скорость оборота средств предприятия, т.е. скорость превращения их в денежную форму оказывает непосредственное влияние на платежеспособность предприятия.

· Коэффициент оборачиваемости активов (коэффициент трансформации) – отношение выручки от реализации продукции к итогу актива баланса. Характеризует эффективность использования фирмой всех имеющихся ресурсов независимо от источников их привлечения. Коэффициент варьируется в зависимости от отрасли, отражая особенности производственного процесса. При сопоставлении показателя для разных предприятий необходимо учитывать способ начисления амортизации и степень изношенности основных средств.

(1.10.)

(1.10.)

· Коэффициент оборачиваемости собственного капитала – отношение выручки от реализации к величине собственного капитала.

(1.11.)

(1.11.)

· Коэффициент оборачиваемости дебиторской задолженности – отношение выручки от реализации продукции к среднегодовой стоимости чистой дебиторской задолженности. Показывает, сколько раз в среднем дебиторская задолженность (или только счета покупателей и заказчиков) превращалась в денежные средства в течение отчетного периода. База сравнения – среднеотраслевые коэффициенты. Обычно сравнивается с коэффициентом оборачиваемости кредиторской задолженности.

(1.12.)

(1.12.)

Дебиторская задолженность:

· покупатели и заказчики;

· векселя к получению;

· задолженность дочерних и зависимых обществ;

· задолженность участников (учредителей) по взносам в уставной капитал;

· авансы выданные;

· прочие дебиторы.

· Коэффициент оборачиваемости кредиторской задолженности – отношение себестоимости реализованной продукции к среднегодовой стоимости кредиторской задолженности. Показывает, сколько предприятию требуется оборотов для оплаты выставленных ей счетов.

(1.13.)

(1.13.)

· Коэффициент оборачиваемости материально-производственных запасов – частное от деления себестоимости реализованной продукции на среднегодовую стоимость материально-производственных запасов. Повышение оборачиваемости МПЗ особенно актуально при наличии значительной задолженности в пассивах предприятия.

(1.14.)

(1.14.)

Коэффициенты оборачиваемости можно использовать для расчета времени оборота соответствующих активов в днях. Время оборота определяется путем деления 360 (365) дней на вычисленные коэффициенты.

Помимо приведенных коэффициентов могут быть рассчитаны коэффициенты оборачиваемости основных средств (фондоотдача) и ряд показателей, характеризующих эффективность использования рабочей силы (выработка – по реализованной продукции, фондовооруженность, сумма активов на одного работника и др.)

Анализ рентабельности

Коэффициенты рентабельности (рентабельность) показывают, насколько прибыльна деятельность компании. Рассчитываются как отношение прибыли (чистой, налогооблагаемой) к затраченным средствам, либо выручки от реализации. Если в качестве прибыли рассматривается чистая прибыль, то соответствующие коэффициенты являются коэффициентами чистой рентабельности. В ФМ обычно используются три показателя.

· Коэффициент рентабельности всех активов предприятия (экономическая рентабельность) – определяется как отношение чистой прибыли (или налогооблагаемой прибыли) к среднегодовой стоимости всех активов предприятия независимо от источников их формирования. Один из важнейших индикаторов конкурентоспособности предприятия.

(1.15.)

(1.15.)

· Коэффициент рентабельности реализации (коэффициент трансформации) – отношение прибыли (валовой или чистой) к объему реализованной продукции.

(1.16.)

(1.16.)

· Коэффициент рентабельности собственного капитала – отношение прибыли (как правило, чистой) к собственному капиталу предприятия.

(1.17.)

(1.17.)

· Коэффициент рентабельности оборотных активов – определяется как отношение чистой прибыли к средней величине оборотных активов.

(1.18.)

(1.18.)

· Коэффициент рентабельности инвестиций – отношение налогооблагаемой прибыли к разнице между средней величиной активов и краткосрочными пассивами.

(1.19.)

(1.19.)

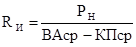

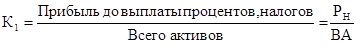

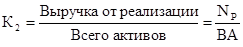

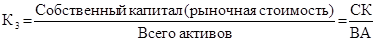

Вероятность банкротства (Z – счет Альтмана)

Z = 1,3K1 + 1,0K2 + 0,6K3 + 1,4K4 + 1,2K5, где (1.20.)

(рентабельность активов, экономическая рентабельность),

(рентабельность активов, экономическая рентабельность),

(оборачиваемость активов, коэффициент трансформации),

(оборачиваемость активов, коэффициент трансформации),

(коэффициент собственности, КС),

(коэффициент собственности, КС),

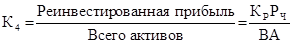

(здесь Кр показывает долю чистой прибыли, направляемой на развитие предприятия),

(здесь Кр показывает долю чистой прибыли, направляемой на развитие предприятия),

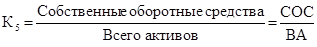

(коэффициент концентрации собственных оборотных средств).

(коэффициент концентрации собственных оборотных средств).

Дата: 2019-07-24, просмотров: 314.