Доходи і витрати банку є чинниками першого ряду щодо формування прибутку. В узагальненому вигляді прибуток є різницею між доходами, отриманими банком за відповідний період унаслідок своєї діяльності, та витратами, здійсненими за той самий період для забезпечення цієї діяльності. Різницю між доходами і витратами протягом року називають результатом. Чистий прибуток у банках визначається один раз на рік станом на 1 січня. Поряд з економічним прибутком існує поняття облікового прибутку. Саме існування економічного та облікового прибутку обумовлює суттєву різницю у визначенні ефективності діяльності банку. Реальний прибуток буде відображений у балансі лише за рік.

Аналіз прибутковості — це складне завдання з певних причин. По-перше, кожен аспект банківських операцій впливає на його прибутковість і має братися до уваги. По-друге, правила бухгалтерського обліку щодо визначення доходів і витрат складні, тому завжди залишається місце для довільних суджень та інтерпретацій [34, с. 33].

За своєю структурою доходи, витрати і прибуток банку відповідають напрямам його діяльності. Для банку важливо знати не лише загальний результат діяльності за конкретний період, а й володіти інформацією про джерела даного результату. Останнє визначається через зіставлення окремих груп доходів і витрат у розрізі конкретних рахунків, клієнтів, груп клієнтів, за операціями, послугами по підрозділах банків чи філіях.

Тому розрізняють фінансові результати від операційної та не-операційної діяльності банку, фінансові результати від здійснення кредитних операцій, операцій з цінними паперами, операцій з іноземною валютою.

Дослідження фінансових результатів за джерелами їх формування дає змогу всебічно оцінити прибуток банку за його складовими та утворюючими факторами.

Прибуток до оподаткування банку складається з:

- чистого процентного доходу, який визначається як різниця між процентними доходами і процентними витратами банку;

- чистого комісійного доходу, який визначається як різниця між комісійними доходами і комісійними витратами. Він також може бути розподілений за видами банківських послуг, які є джерелами утворення відповідних доходів і напрямами витрачання коштів;

- дивідендного доходу — доходу, отриманого від цінних паперів на продаж та інвестиційних цінних паперів;

- чистого торговельного доходу, тобто прибутку або збитку від здійснення відповідних операцій з цінними паперами, іноземною валютою та іншими фінансовими інструментами;

- прибутку/збитку від інвестиційних цінних паперів — прибутку/збитку від продажу цінних паперів на інвестиції, вкладень в асоційовані та дочірні компанії;

- прибутку від довгострокових інвестицій в асоційовані компанії і дочірні установи та інших інвестицій;

- іншого операційного доходу. Таким чином, операційний дохід банку є сумою перелічених вище видів прибутку;

- прибуток від операцій — це різниця між операційним доходом банку та сумою загально-адміністративних витрат і витрат на персонал;

- прибуток до оподаткування — різниця між прибутком від операцій та витратами на безнадійні та сумнівні борги;

- прибуток після оподаткування — різниця між прибутком до оподаткування та сумою податку на прибуток;

- чистий прибуток/збиток банку — це прибуток після оподаткування, скоригований на суму непередбачених доходів/витрат.

Слід зауважити, що непередбачені доходи і витрати не можуть братися до уваги для фінансової оцінки банку.

Метою аналізу прибутку та рентабельності є виявлення основного центру прибутковості банку та факторів, які впливають на збільшення величини прибутку та підвищення рентабельності банку на основі ефективного управління доходами і витратами. Відповідно до мети визначають такі завдання аналізу прибутку та рентабельності:

- оцінка виконання плану прибутку;

- аналіз динаміки прибутку в цілому, за складом і структурою;

- факторний аналіз прибутку;

- аналіз формування та розподілу прибутку;

- визначення тенденцій динаміки прибутку за тривалий період;

- аналіз показників ефективності діяльності комерційного банку;

- аналіз фінансової міцності банку (визначення межі та коефіцієнта безпеки банку).

Інформаційне забезпечення аналізу прибутку та рентабельності формується відповідно до завдань, які підлягають вирішенню. За своїм складом інформаційна база аналізу прибутку та рентабельності може не відрізнятися від інформаційної бази доходів та витрат банку. Вона складається з правової, планової та фактографічної (облікової і позаоблікової) інформації. До аналізу прибутку та рентабельності обов'язково залучається інформація, отримана внаслідок дослідження доходів і витрат банку [41, с. 28].

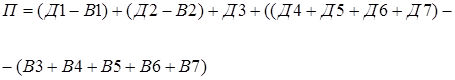

Визначення загального обсягу прибутку до оподаткування здійснюється за даними звіту про фінансові результати. Для обчислення абсолютного розміру прибутку використовується інформація про доходи і витрати банку, яка дає змогу визначити прибуток у цілому та за його складовими:

(1.2)

(1.2)

де, П — прибуток банку до оподаткування;

Д1 — процентний дохід;

Д2 — комісійний дохід;

Д3 — чистий торговельний дохід;

Д4 — інші банківські операційні доходи;

Д5 — інші небанківські операційні доходи;

Д6 — повернення списаних активів;

Д7 — непередбачені доходи;

В1 — процентні витрати;

В2 — комісійні витрати;

В3 — інші банківські операційні витрати;

В4— загально-адміністративні витрати;

В5 — витрати на персонал;

В6 — відрахування в резерви та списання сумнівних активів;

В7 — непередбачені витрати.

Виходячи з наведеного рівняння, яке характеризує утворення прибутку банку, можна визначити прибуток за його складовими:

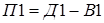

, (1.3)

, (1.3)

де, П1 — чистий процентний дохід;

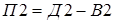

, (1.4)

, (1.4)

де, П2 — чистий комісійний дохід;

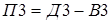

, (1.5)

, (1.5)

де, П3 — чистий торговельний дохід;

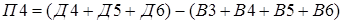

, (1.6)

, (1.6)

де, П4 — інший прибуток.

Загальний аналіз прибутку банку до оподаткування потребує побудови аналітичної таблиці, яка відображає динаміку його абсолютного обсягу, складу і структури. Така таблиця будується безпосередньо за даними звітів за попередній і звітний роки, або, якщо аналізують доходи і витрати банку, інформація може надходити з відповідних аналітичних таблиць. Другий підхід до формування аналітичної таблиці дає змогу використати дані групувань доходів і витрат за їх видами й істотно знижує трудомісткість розрахунків.

Утворення прибутку комерційного банку є наслідком впливу різноманітних факторів. Деякі з них було розглянуто в попередніх параграфах. Це доходи і витрати банку, вплив яких на прибуток та його складові є очевидним і обчислюється за методом прямого рахунку на основі адитивної факторної моделі.

Таким чином, маємо прямий вплив на прибуток доходів банку (тобто збільшення доходів на відповідну суму веде до збільшення прибутку на ту саму суму; зменшення доходів супроводжується зменшенням прибутку) та зворотний вплив витрат (тобто збільшення витрат призводить до зменшення

Дата: 2019-07-24, просмотров: 329.