В економічно розвинутих країнах усе більше поширення одержує використання формалізованих моделей управління фінансами. Ступінь формалізації знаходиться в прямій залежності від розмірів підприємства: чим крупніше фірма, тим у більшому ступені її керівництво може і повинне використовувати формалізовані підходи у фінансовій політиці. У західній науковій літературі відзначається, що близько 50% великих фірм і близько 18% дрібних і середніх фірм воліє орієнтуватися на формалізовані кількісні методи в управлінні фінансовими ресурсами й аналізі фінансового стану підприємства. Нижче приведена класифікація саме кількісних методів прогнозування фінансового стану підприємства [30].

Вихідним пунктом кожного з методів є визнання факту деякої наступності (чи визначеної стійкості) змін показників фінансово-господарської діяльності від одного звітного періоду до іншого. Тому, у загальному випадку, перспективний аналіз фінансового стану підприємства являє собою вивчення його фінансово-господарської діяльності з метою визначення фінансового стану цього підприємства в майбутньому.

Перелік прогнозованих показників може відчутно варіювати. Цей набір величин можна прийняти як перший критерій для класифікації методів. Отже, по наборі прогнозованих показників методи прогнозування можна розділити на:

1. Методи, у яких прогнозується один чи кілька окремих показників, що представляють найбільший інтерес і значимість для аналітика, наприклад, виручка від продажів, прибуток, собівартість продукції і т.д..

2. Методи, у яких будуються прогнозні форми звітності цілком у типовій чи укрупненій номенклатурі статей.

На підставі аналізу даних минулих періодів прогнозується кожна стаття (укрупнена стаття) балансу і звіту про фінансові результати. Величезна перевага методів цієї групи полягає в тому, що отримана звітність дозволяє всебічно проаналізувати фінансовий стан підприємства. Аналітик одержує максимум інформації, що він може використовувати для різних цілей, наприклад, для визначення припустимих темпів нарощування виробничої діяльності, для обчислення необхідного обсягу додаткових фінансових ресурсів із зовнішніх джерел, розрахунку будь-яких фінансових коефіцієнтів і т.д..

Методи прогнозування звітності, у свою чергу, поділяються на методи, у яких кожна стаття прогнозується окремо виходячи з її індивідуальної динаміки, і методи, що враховують існуючий взаємозв'язок між окремими статтями як у межах однієї форми звітності, так і з різних форм. Дійсно, різні рядки звітності повинні змінюватися в динаміці узгоджено, тому що вони характеризують ту саму економічну систему [26].

У залежності від виду використовуваної моделі всі методи прогнозування можна підрозділити на три великі групи (див. додаток Б):

1. Методи експертних оцінок, що передбачають багатоступінчасте опитування експертів по спеціальних схемах і обробку отриманих результатів за допомогою інструментарію економічної статистики. Це найбільш прості і досить популярні методи, історія яких нараховує не одне тисячоріччя. Застосування цих методів на практиці, звичайно, полягає у використанні досвіду і знань торгових, фінансових, виробничих керівників підприємства. Як правило, це забезпечує ухвалення рішення найбільш простим і швидким чином. Недоліком є зниження чи повна відсутність персональної відповідальності за зроблений прогноз. Експертні оцінки застосовуються не тільки для прогнозування значень показників, але й в аналітичній роботі, наприклад, для розробки вагових коефіцієнтів, граничних значень контрольованих показників і т.п..

2. Стохастичні методи, що припускають імовірнісний характер як прогнозу, так і самого зв'язку між досліджуваними показниками. Імовірність одержання точного прогнозу росте з ростом числа емпіричних даних. Ці методи займають провідне місце з позиції формалізованого прогнозування й істотно варіюють по складності використовуваних алгоритмів. Найбільш простий приклад - дослідження тенденцій зміни обсягу продажів за допомогою аналізу темпів зростання показників реалізації. Результати прогнозування, отримані методами статистики, піддані впливу випадкових коливань даних, що може іноді приводити до серйозних прорахунків.

Стохастичні методи можна розділити на три типові групи, що будуть названі нижче. Вибір для прогнозування методу тієї чи іншої групи залежить від безлічі факторів, у тому числі і від наявних вихідних даних.

Перша ситуація - наявність тимчасового ряду - зустрічається на практиці найбільше часто: фінансовий менеджер чи аналітик має у своєму розпорядженні дані про динаміку показника, на підставі яких потрібно побудувати прийнятний прогноз. Іншими словами, мова йде про виділення тренда. Це можна зробити різними способами, основними з яких є простий динамічний аналіз і аналіз за допомогою авторегресійних залежностей.

Друга ситуація - наявність просторової сукупності - має місце в тому випадку, якщо з деяких причин статистичні дані про показник відсутні або є підстава думати, що його значення визначається впливом деяких факторів. У цьому випадку може застосовуватися багатофакторний регресійний аналіз, що представляє собою поширення простого динамічного аналізу на багатомірний випадок.

Третя ситуація - наявність просторово-тимчасової сукупності - має місце в тому випадку, коли: а) ряди динаміки недостатні по своїй довжині для побудови статистично значимих прогнозів; б) аналітик має намір врахувати в прогнозі вплив факторів, що розрізняються по економічній природі і їх динаміці. Вихідними даними служать матриці показників, кожна з яких являє собою значення тих самих показників за різні періоди чи на різні послідовні дати.

3. Детерміновані методи, що припускають наявність функціональних чи жорстко детермінованих зв'язків, коли кожному значенню факторної ознаки відповідає цілком визначене невипадкове значення результативної ознаки. Як приклад можна привести залежності, реалізовані в рамках відомої моделі факторного аналізу фірми Дюпон. Використовуючи цю модель і підставляючи в неї прогнозні значення різних факторів, наприклад виручки від реалізації, оборотності активів, ступеня фінансової залежності й інших, можна розрахувати прогнозне значення одного з основних показників ефективності - коефіцієнта рентабельності власного капіталу.

Іншим наочним прикладом служить форма звіту про прибутки і збитки, що представляє собою табличну реалізацію жорстко детермінованої факторної моделі, що пов'язує результативну ознаку (прибуток) з факторами (доход від реалізації, рівень витрат, рівень податкових ставок і ін.).

Тут не можна не згадати про ще одну групу методів, заснованих на побудові динамічних імітаційних моделей підприємства. У такі моделі включаються дані про плановані закупівлі матеріалів і комплектуючих, обсягах виробництва і збуту, структурі витрат, інвестиційної активності підприємства, податковому оточенні і т.д. Обробка цієї інформації в рамках єдиної фінансової моделі дозволяє оцінити прогнозний фінансовий стан группї з дуже високим ступенем точності. Реально такого роду моделі можна будувати тільки з використанням персональних комп'ютерів, що дозволяють швидко робити величезний обсяг необхідних обчислень. Однак ці методи не є предметом даної роботи, оскільки повинні мати під собою набагато більш широке інформаційне забезпечення, чим бухгалтерська звітність підприємства, що унеможливлює їхнє застосування зовнішніми аналітиками.

Формалізовані моделі прогнозування фінансового стану підприємства зазнають критики по двох основних моментах: (а) у ході моделювання можуть, а фактично і повинні бути розроблені кілька варіантів прогнозів, причому формалізованими критеріями неможливо визначити, який з них краще; (б) будь-яка фінансова модель лише спрощено виражає взаємозв'язки між економічними показниками. Насправді ці тези навряд чи мають негативний відтінок; вони лише вказують аналітику на існуючі обмеження будь-якого методу прогнозування, про які необхідно пам'ятати при використанні результатів прогнозу [26].

Основними критеріями при оцінці ефективності моделі, використовуваної в прогнозуванні, служать точність прогнозу і повнота представлення майбутнього фінансового стану підприємства. З погляду повноти, безумовно найкращими є методи, що дозволяють побудувати прогнозні форми звітності. У цьому випадку майбутній стан підприємства можна проаналізувати не менш детально, ніж його дійсне положення. Питання з точністю прогнозу трохи більш складне і вимагає більш пильної уваги. Точність чи помилка прогнозу - це різниця між прогнозним і фактичним значеннями. У кожній конкретній моделі ця величина залежить від ряду факторів.

Надзвичайно важливу роль відіграють історичні дані, використовувані при виробленні моделі прогнозування. В ідеалі бажано мати велику кількість даних за значний період часу. Крім того, використовувані дані повинні бути "типовими" з погляду ситуації. Стохастичні методи прогнозування, що використовують апарат математичної статистики, пред'являють до історичних даних цілком конкретні вимоги, у випадку невиконання яких не може бути гарантована точність прогнозування. Дані повинні бути достовірні, порівнянні, досить представницькі для прояву закономірності, однорідні і стійкі [25].

Точність прогнозу однозначно залежить від правильності вибору методу прогнозування в тім чи іншому конкретному випадку. Однак це не означає що в кожнім випадку застосовна тільки яка-небудь одна модель. Цілком можливо, що в ряді випадків кілька різних моделей видадуть відносно надійні оцінки. Основним елементом у будь-якій моделі прогнозування є тренд чи лінія основної тенденції зміни ряду. У більшості моделей передбачається, що тренд є лінійним, однак таке припущення не завжди закономірне і може негативно вплинути на точність прогнозу. На точність прогнозу також впливає використовуваний метод відділення від тренда сезонних коливань - додавання чи множення. При використанні методів регресії украй важливо правильно виділити причинно-наслідкові зв'язки між різними факторами і закласти ці співвідношення в модель.

Важливо пам'ятати, що помилки прогнозу рядків звітності і помилки визначення по них результативних показників ( фінансових коефіцієнтів) у більшості випадків не збігаються. Дійсно, нехай якийсь коефіцієнт F визначається в такий спосіб:

F = ( x + y ) / z

де x, y, z - деякі рядки бухгалтерського чи аналітичного балансу.

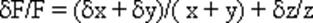

Це досить типовий вид для фінансових показників. І нехай абсолютні помилки прогнозу рядків складають відповідно dx, dy, dz. Тоді абсолютна помилка прогнозу F буде дорівнювати:

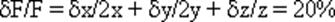

Для відносної помилки на підставі наведених вище формул одержимо:

Тобто , якщо, наприклад, точність прогнозу кожного з рядків x, y і z склала 10%, те, поклавши x = y, одержимо точність визначення F:

Таким чином, точність прогнозу фінансових коефіцієнтів у методах, що ґрунтуються на побудові прогнозної звітності, завжди нижче точності, з якою визначаються самі прогнозні значення рядків звітності. Тому, якщо аналітик, як це і повинне бути, має визначені вимоги до точності визначення фінансових коефіцієнтів, то повинний бути обраний метод, що забезпечує ще більш високу точність прогнозу рядків звітності.

Перш ніж використовувати модель для складання реальних прогнозів, її необхідно перевірити на об'єктивність, для того щоб забезпечити точність прогнозів. Цього можна досягти двома різними шляхами [26]:

1. Результати, отримані за допомогою моделі, порівнюються з фактичними значеннями через якийсь проміжок часу, коли ті з'являються. Недолік такого підходу полягає в тому, що перевірка "неупередженості" моделі може зайняти багато часу, тому що по-справжньому перевірити модель можна тільки на тривалому тимчасовому відрізку.

2. Модель будується виходячи з усіченого набору наявних історичних даних. Дані, що залишилися, можна використовувати для порівняння з прогнозними показниками, отриманими за допомогою цієї моделі. Такого роду перевірка більш реалістична, тому що вона фактично моделює прогнозну ситуацію. Недолік цього методу полягає в тому, що самі останні, а отже, і найбільш значимі показники виключені з процесу формування вихідної моделі.

У світлі вищесказаного щодо перевірки моделі стає ясним, що для того, щоб зменшити очікувані помилки, прийдеться вносити зміни у вже існуючу модель. Такі зміни вносяться протягом усього періоду застосування моделі в реальному житті. Безупинне внесення змін можливо в тім, що стосується тренда, сезонних і циклічних коливань, а також будь-якого використовуваного причинно-наслідкового співвідношення. Ці зміни потім перевіряються за допомогою вже описаних методів. Таким чином, процес оформлення моделі містить у собі кілька етапів: збір даних, вироблення вихідної моделі, перевірку, уточнення - і знову усе спочатку на основі безупинного збору додаткових даних з метою забезпечення надійності моделі як джерело прогнозної інформації про фінансове положення підприємства.

При розробці кожної з моделей прогнозування передбачається, що ситуація в майбутньому не буде сильно відрізнятися від дійсної. Іншими словами, вважається, що всі значимі фактори або враховані в моделі прогнозування, або незмінні протягом усього періоду часу, на якому вона використовується. Однак модель - це завжди огрубіння реальної ситуації шляхом добору з нескінченної кількості діючих факторів обмеженого числа тих з них, що вважаються найбільш важливими виходячи з конкретних цілей аналізу. Точність і ефективність побудованої моделі будуть прямо залежати від правильності про обґрунтованість такого добору. При використанні моделі для прогнозування варто пам'ятати про існування факторів, свідомо чи несвідомо не включених у неї, які проте впливають на стан підприємства в майбутньому.

РОЗДІЛ 2. КОМПЛЕКСНИЙ АНАЛІЗ ФІНАНСОВОГО СТАНУ ЗАТ „АТБ ГРУПП”

Дата: 2019-07-24, просмотров: 414.