| Значення Z | +0,210 | +0,480 | +0,002 | -0,026 | -0,068 | -0,087 | -0,107 | -0,131 | -0,164 |

| Вірогідність затримки платежів, % | 100 | 90 | 80 | 70 | 50 | 40 | 30 | 20 | 10 |

Розрахуємо показник діагностики платоспроможності Конана і Гольдера для ЗАТ „АТБ Групп” за 2006 рік:

Z = 0,16* 0,36446 – 0,22 * 0,07027 + 0,87 * 0,00315 + 0,10 * 0,05399 – 0,24 * 0,02333 = 0,04539

Згідно даного показника вірогідність затримки платежів для ЗАТ „АТБ Групп” складає 80%, проте цей показник не використовується у вітчизняній практиці аналізу фінансового стану тому, що він враховує специфіки української економіки і його значення не є об’єктивним.

У зарубіжній практиці фінансового аналізу відомі також тести на ймовірність банкрутства Лису (Zл) та Таффлера (ZТ).

Zл = 0,063х1 + 0,092х2 + 0,057х3 + 0,001х4,

де

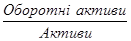

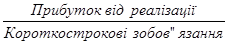

х1 =  ;

;

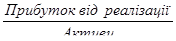

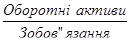

х2 =  ;

;

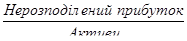

х3 =

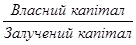

х4 =  .

.

Граничне значення Zл = 0,037. При Zл > 0,037– підприємство має добрі довгострокові перспективи, при Zл < 0,037– є ймовірність банкрутства.

Розрахуємо показник Лису для ЗАТ „АТБ Групп” за 2006 рік:

Zл = 0,063* 0,92229 + 0,092* 0,00758 + 0,057* 0,00057 + 0,001* 0,15144 = 0,05899

Таким чином, за показником Лису підприємство має добрі довгострокові перспективи.

ZТ = 0,03х1 + 0,13х2 + 0,18х3 + 0,16х4,

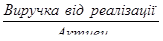

х1 =  ;

;

х2 =  ;

;

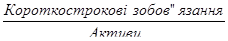

х3 =

х4 =  .

.

Якщо ZТ > 0,3 – підприємство має добрі довгострокові перспективи, при ZТ < 0,2 – є ймовірність банкрутства.

Розрахуємо показник Таффлера для ЗАТ „АТБ Групп” за 2006 рік:

ZТ = 0,03* 0,0388 + 0,13* 0,9223 + 0,18* 0,1952 + 0,16* 3,8294 = 0,7689

Тест Таффлера також свідчить про добрий фінансовий стан підприємства.

Таким чином, можна зробити висновок, що об'єктивні труднощі в одержанні відповідної інформації роблять створення дієвої моделі прогнозування банкрутства на підставі статистичних даних в Україні проблематичним.

Однак, наявність великої кількості робіт, виконаних у руслі розглянутої проблеми, дозволяє нам зовсім по-особливому підійти до побудови своєї моделі. Ми можемо розглядати всіх працювавших до нас у цій області дослідників як експертів.

Користаючись цим накопиченим колективним досвідом, ми зможемо і відібрати показники, що найбільше часто зустрічалися в аналогічних моделях, і визначити ваги, з якими ці показники повинні входити в модель.

Робота припускає 2 кроки.

Усі показники можна розділити на 5 груп:

(1) показники ліквідності

(2) показники рентабельності

(3) показники структури балансу

(4) показники оборотності

(5) інші показники

Визначаються порівняльні ваги різних груп показників, виходячи з частоти їхнього включення в моделі різних дослідників. Тут ми припускаємо, що кожен дослідник до нас уключав той чи інший показник у свої моделі, керуючись своїми уявленнями про його значимість. Чим більше дослідників уключали даний показник у свою модель, тим, отже, більше значимість цього показника, тим більшу питому вагу він повинний мати.

Спочатку, як уже вказувалося, ми визначимо ваги окремих груп показників із зазначених 5 груп. Далі при зважуванні показників їх досить класифікувати по зазначеним 5 групам, привласнити кожному показнику відповідну вагу і трансформувати його так, щоб сума ваг дорівнювала 100.

Проблема виникне, якщо в модель включаються два чи більш показники з однієї групи. Ми вважаємо, що їхня сумарна вага повинна дорівнювати вазі групи, а їхні частки ваги визначаються або, виходячи з їхніх відносних ваг у групі, або з розумінь дослідника.

Аналіз показав, що в різних роботах зустрічається всього 45 показників. Причому по зазначених групах вони розподіляються в такий спосіб (табл.3.2)

Таблиця 3.2

Дата: 2019-07-24, просмотров: 444.