Анализ основных параметров, характеризующих финансовое состояние кредитных организаций за I полугодие 2003 года, позволяет оценить общее состояние банковского сектора экономики республики как устойчивое. К числу финансово стабильных кредитных организаций относятся все 13 действующих кредитных организаций республики.

По итогам деятельности за I полугодие 2003 года прибыль получена всеми кредитными организациями и филиалами инорегиональных банков, за исключением одного филиала, убытки которого носят плановый характер. Совокупная величина финансового результата с начала года составила 832,9 млн. руб. Полностью погашены убытки прошлых лет.

Деятельность банковского сектора республики рентабельна. В то же время показатели рентабельности деятельности кредитных организаций остаются низкими: рентабельность собственных средств (капитала) в годовом исчислении не превышает 12%, а активов-нетто 1-2%. В 2002 году рентабельность капитала по банковскому сектору республики в целом составляла 17%, а рентабельность активов - более 3%.

Снижение рентабельности деятельности в первом полугодии текущего года по сравнению с соответствующим периодом прошлого года связано с опережающими темпами прироста собственных средств (капитала) (на 60%) и активов (на 72%) по сравнению с совокупной прибылью кредитных организаций (на 11%).

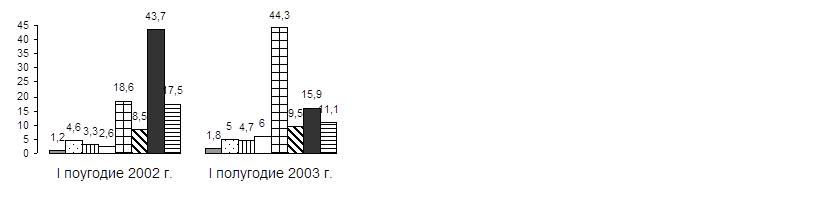

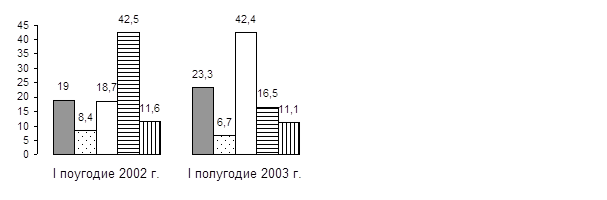

Изменение структуры банковских операций существенным образом повлияло на структуру доходов и расходов кредитных организаций республики (График 1).

Структура доходов и расходов действующих кредитных организаций Республики Башкортостан.

График 1.

Проценты, получение за предоставленные кредиты Доходы, полученные от операций с ценными бумагами Доходы, полученные от операции с инвалютой Восстановление сумм со счетов фондов и резервов Проценты, получение за предоставленные кредиты Доходы, полученные от операций с ценными бумагами Доходы, полученные от операции с инвалютой Восстановление сумм со счетов фондов и резервов

Другие доходы Другие доходы

|

Проценты, уплаченные за привлеченные кредиты Проценты, уплач. юр. лицам по привлеченным средствам Проценты, уплаченные физ. лицам за депозиты Расходы по операциям с цен бумагами Расходы по операциям с инвалютой и др. валют. ценностями Расходы на содержание аппарата у правления Отчисления в фонды и резервы Проценты, уплаченные за привлеченные кредиты Проценты, уплач. юр. лицам по привлеченным средствам Проценты, уплаченные физ. лицам за депозиты Расходы по операциям с цен бумагами Расходы по операциям с инвалютой и др. валют. ценностями Расходы на содержание аппарата у правления Отчисления в фонды и резервы

Прочие расходы Прочие расходы

|

Увеличение объемов кредитования реального сектора экономики при стабильном качестве кредитов обусловило рост объема и удельного веса полученных процентных доходов по предоставленным кредитам в сравнении с соответствующим периодом прошлого года. Доля процентных доходов в общей сумме полученных доходов возросла с 19% на 01.07.2002 до 23,3% на 01.07.2003. Основная часть этих доходов (94%) приходится на полученные проценты по предоставленным срочным кредитам.

Расширение возможностей для извлечения доходов на валютном рынке обусловило рост доли доходов от операций с иностранной валютой в совокупных доходах банковского сектора с 18,7% на 01.07.2002 до 42,4% на 01.07.2003 и рост доли аналогичных расходов с 18,6% до 44,3%.

Одновременно существенно снизилась доля доходов от восстановления сумм со счетов фондов и резервов и расходов в виде отчислений в фонды и резервы с 42,5% до 16,5% и с 43,7% до 15,9% соответственно.

В первом полугодии текущего года совокупные доходы банков возросли по сравнению с соответствующим периодом прошлого года на 32%, расходы - на

32,7%. Наибольшие темпы роста наблюдаются по следующим статьям доходов и расходов: доходы от операций с инвалютой - 300%, расходы от операций с инвалютой - 315%, проценты, полученные за предоставленные кредиты -162%, проценты, уплаченные за привлеченные кредиты - 204%.

Отмеченные изменения в структуре доходов и расходов оказали влияние на формирование структуры чистого дохода3. Чистый доход кредитных организаций республики на 61,9% состоит из чистых процентных доходов (58,4% на 01.07.2002). Существенно возросла доля чистых комиссионных доходов с 14,9% на 01.07.2003 до 21,6% на 01.07.2003.

Снизилась доля чистых доходов от операций с ценными бумагами с 28,6% до 23,8%, а также доля чистого дохода от операций с иностранной валютой с 6,1% до 4,2%.

Таким образом, основным фактором изменения структуры доходов и расходов в текущем году явилось увеличение объема активных операций в условиях проводимой Банком России политики снижения процентных ставок.

Дата: 2019-05-29, просмотров: 284.