Для определения типа финансовой устойчивости необходимо рассчитать абсолютные показатели финансовой устойчивости.

Таблица 2.7. Абсолютные показатели финансовой устойчивости ООО «ЗапСибОйл» за 2004-2005 гг.

| Наименование показателя | 2004 год | 2005 год | Изменение, тыс.руб. |

| 1 | 2 | 3 | 4 |

| 1.Собственные оборотные средства СОС = СК (3разд) – ВА (1разд) | 19 | 43 | +24 |

| 2.Собственные и долгосрочные источники формирования запасов СД = СОС + ДО (4 разд) | 19 | 43 | +24 |

| 3.Общая величина источников формирования запасов ОИ = СД+ КраткосрочЗаемСр | 19 | 43 | +24 |

| 4. Сумма запасов (стр. 210) | 155 | 228 | +73 |

| 5. ± СОС (№1 - №4) | -136 | -185 | -49 |

| 6. ± СД (№2 - №4) | -136 | -185 | -49 |

| 7. ± ОИ (№3 - №4) | -136 | -185 | -49 |

| 8.Трехкомпонентный показатель | S= 0;0;0 | S= 0;0;0 | - |

Проводя анализ типа финансовой устойчивости предприятия в динамике, заметно, что финансовая устойчивость предприятия не изменилось за 2004-2005 гг. и по трехкомпонентному показателю финансовой устойчивости ее можно охарактеризовать как кризисное финансовое положение (0,0,0). Можно сделать вывод, что соответственных источников формирования запасов нет, и запасы формируются за счет кредиторской задолженности, которая используются не по назначению.

Для анализа финансовой устойчивости также используются относительные показатели, которые рассчитываются по следующим формулам:

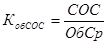

1. Коэффициент обеспеченности собственными оборотными средствами:

, норматив 0,1 - 0,5 (24)

, норматив 0,1 - 0,5 (24)

где СОС – собственные оборотные средства,

ОбСр – оборотные средства.

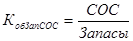

2. Коэффициент обеспеченности запасов СОС:

, норматив 0,6 - 0,8 (25)

, норматив 0,6 - 0,8 (25)

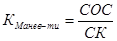

3. Коэффициент маневренности:

, норматив 0,2 - 0,5 (26)

, норматив 0,2 - 0,5 (26)

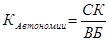

4. Коэффициент автономии:

, норматив 0,3 - 0,6 (27)

, норматив 0,3 - 0,6 (27)

5. Коэффициент соотношение заемных и собственных средств:

, норматив < 1 (28)

, норматив < 1 (28)

6. Коэффициент финансирования:

(29)

(29)

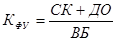

7. Коэффициент финансовой устойчивости:

(30)

(30)

Расчет данных коэффициентов, сведенный в таблицу 2.8, говорит о том, что, по представленным в таблице показателям, по сравнению с 2004 годом ситуация на ООО «ЗапСибОйл» незначительно улучшилась.

Таблица 2.8. Анализ изменения относительных показателей финансовой устойчивости ООО «ЗапСибОйл» за 2004-2005 гг.

| Наименование показателя | 2004 год | 2005 год | Изменение |

| 1 | 2 | 3 | 4 |

| 1.Коэффициент обеспеченности собственными оборотными средствами (КобСОС) | 0,10 | 0,13 | +0,03 |

| 2.Коэффициент обеспеченности запасов СОС (КобЗапСОС) | 0,12 | 0,19 | +0,07 |

| 3.Коэффициент моневрености (Кманев-ти) | 1 | 1 | 0 |

| 4.Коэффициент автономии (Кавтономии) | 0,10 | 0,13 | +0,03 |

| 5.Коэффициент соотношение заемных и собственных средств (КЗС/СК) | 8,79 | 6,65 | -2,14 |

| 6.Коэффициент финансирования (КФин) | 0,11 | 0,15 | +0,04 |

| 7.Коэффициент финансовой устойчивости (КФУ) | 0,10 | 0,13 | +0,03 |

Ø Показатель «Коэффициент обеспеченности собственными оборотными средствами», за анализируемый период увеличился на 0,03 и на конец 2005 составил 0,13. Это ниже нормативного значения (0,5).

Ø Показатель «Коэффициент обеспеченности запасов и затрат собственными средствами», за анализируемый период увеличился на 0,07 и на конец 2005 года составил 0,19. Это ниже нормативного значения (0,6-0,8). Предприятие испытывает недостаток собственных средств для формирования запасов и затрат, что показал и анализ показателей финансовой устойчивости в абсолютном выражении.

Ø Коэффициент маневренности характеризует, какая доля источников собственных средств находится в мобильной форме. Нормативное значение показателя зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких. За анализируемый период, данный показатель не изменился и в 2004-2005 годах он равен 1.

Ø Показатель «Коэффициент автономии», за анализируемый период увеличился на 0,03 и на конец 2005года составил 0,13. Это ниже нормативного значения (0,5) при котором заемный капитал может быть компенсирован собственностью предприятия.

Ø Показатель «Коэффициент отношения заемных и собственных средств (финансовый рычаг)», за анализируемый период снизился на 2,14 и на конец 2005 года составил 6,65. Чем больше этот коэффициент превышает 1, тем больше зависимость предприятия от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Если дебиторская задолженность оборачивается быстрее оборотных средств, что означает довольно высокую интенсивность поступления на предприятие денежных средств, т.е. в итоге - увеличение собственных средств. Поэтому при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может намного превышать 1.

Ø Коэффициент финансирования за 2004-2005 гг. увеличился на 0,04 и на конец отчетного периода он достиг уровня 0,15. И, следовательно, только 15% деятельности финансируется за счет собственных источников.

Ø Коэффициент финансовой устойчивости за анализируемый период изменился с 0,10 до 0,13, и данное изменение составило 0,03. и по результатам анализа данного показателя можно сказать, что удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время составляет в 2004 году 10%, а в 2005 – 13%.

Анализ ликвидности

Под ликвидностью подразумевается способность активов к быстрой и легкой мобилизации. Основные моменты банковской ликвидности находили свое отражение в экономической литературе, начиная со второй половины ХХ в., в связи с убыточной деятельностью государственных банков, а также с процессов образования коммерческих банков. Например, о важности соблюдения соответствия между сроками активных и пассивных операций с позиций ликвидности экономисты писали еще в конце ХIХ в.

Ликвидность - легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Ликвидность - способность активов превращаться в деньги быстро и легко, сохраняя фиксированной свою номинальную стоимость.

Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его финансовые обязательства.

Коэффициент ликвидности - показатель способности компании вовремя выполнять свои краткосрочные финансовые обязательства.

Платежеспособность – это способность предприятия своевременно и в полном объеме погашать свои платежные обязательства.

Для анализа ликвидности необходимо составить платежный баланс.

Таблица 2.9. Платежный баланс ООО «ЗапСибОйл» за 2004-2005 гг.

Активы

Дата: 2019-05-29, просмотров: 323.