Налогооблагаемая прибыль формируется по данным налогового учёта в соответствии с требованиями главы 25 НК РФ.

Налогооблагаемая прибыль формируется по данным налогового учёта в соответствии с требованиями главы 25 НК РФ.

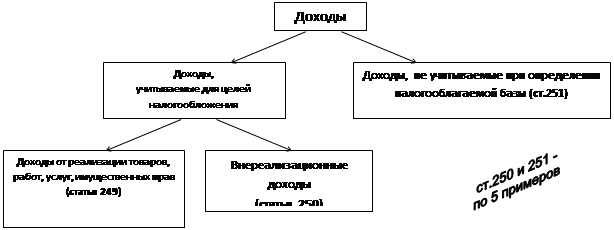

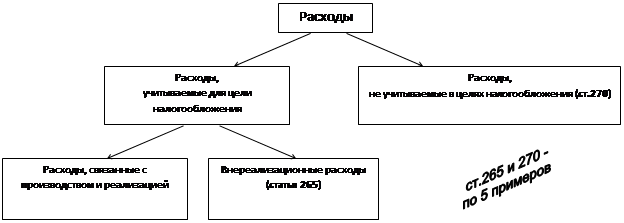

Доходом для цели налогообложения, согласно статье 41 НК РФ, признаются экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности её оценки в порядке, предусмотренном главой 25 НК РФ. Для цели налогообложения расходами признаются экономически обоснованные и документально подтверждённые затраты налогоплательщика, связанные с деятельностью, направленной на получение дохода. Экономически обоснованными признаются расходы, экономически оправданные, оценка которых выражена в денежной форме.

Документально подтверждёнными признаются затраты, подтверждённые документами, оформленными в соответствии с законодательством РФ (статья 9 Закона о бухгалтерском учёте) либо в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого они были произведены.

Для цели налогообложения доходы и расходы признаются одним из следующих методов:

Для цели налогообложения доходы и расходы признаются одним из следующих методов:

1) кассовым методом;

2) методом начислений.

Кассовый метод вправе применять организации (кроме банков), у которых доходы от реализации за предшествующие 4 квартала не превысили в среднем 1 миллиона рублей за квартал.

Доходы признаются в момент получения денежных средств или иного имущества, расходы – после фактической оплаты (статья 273 НК РФ).

Метод начислений должны применять все налогоплательщики, за исключением имеющих право использовать кассовый метод. Доходы и расходы признаются в момент совершения операции вне зависимости от даты оплаты в соответствии со статьями 271, 272 НК РФ.

Расходы, связанные с производством и реализацией (Рпир)

Р пр классифицируются по следующим основаниям:

I. По статьям затрат.

II. По элементам расходов.

III. По способу отнесения к расходам текущего периода

1. Классификация расходов по статьям затрат.

Статья 253 НК РФ выделяет 6 статей затрат:

1. Расходы, связанные с изготовлением, хранением и доставкой товаров, выполнением работ, оказанием услуг; приобретением и (или) реализацией товаров, работ, услуг и имущественных прав.

2. Расходы на содержание, ремонт и техническое обслуживание основных средств и иного имущества. Ст 260 НК РФ

3. Расходы на освоение природных ресурсов. Ст 261 НК РФ

4. Расходы на НИОКР. Ст 262 НК РФ

5. Расходы на обязательное и добровольное страхование. Ст 263 НК РФ – имущественное и ответственность

6. Прочие расходы, связанные с производством и реализацией. Ст 264 НК РФ

2. Классификация расходов, связанных с производством и реализацией, по элементам затрат:

1. Материальные расходы (статья 254).

2. Расходы на оплату труда (статья 255).

3. Сумма начисленной амортизации (статьи 256-259, 259.1, 259.2, 259.3).

4. Прочие расходы (статья 264).

Для цели налогообложения выделяется 4 элемента расходов, а в бухгалтерском учёте 5 + «отчисления на социальные нужды» которые в налоговом учёте разделяются:

Ø расходы по добровольному страхованию работников – в расходы на оплату труда;

Ø взносы в ГВБФ (ПФР, ФСС, ФФОМС) – в прочие расходы.

Особенности определения расходов банков, страховых организаций, организации, осуществляющей деятельность по страхованию экспортных кредитов и инвестиций от предпринимательских и (или) политических рисков в соответствии с Федеральным законом от 17 мая 2007 года N 82-ФЗ "О банке развития", негосударственных пенсионных фондов, кредитных потребительских кооперативов, микрофинансовых организаций, клиринговых организаций, профессиональных участников рынка ценных бумаг и иностранных организаций устанавливаются с учетом положений статей 280, 291, 292, 294, 296, 297.2, 297.3, 299, 299.2, 300 - 304 и 307 - 310 настоящего Кодекса.

2.1 Материальные расходы (статья 254):

Это затраты налогоплательщика на приобретение сырья, материалов, топлива, спецодежды, полуфабрикатов, воды, энергии всех видов, на оплату работ и услуг производственного характера.

Эти затраты (ценности) могут быть предназначены для производства и реализации т,р,у , для упаковки произведённых товаров или на иные хозяйственные нужды, включая природоохранные мероприятия

Следует различать понятия «материальные запасы» и «материальные расходы». Стоимость материальных запасов определяется, исходя из всех затрат на их приобретение. Стоимость материальных запасов уменьшается на стоимость возвратной тары (отнесение тары к возвратной должно быть определено договором). Если в качестве сырья, запасных частей, полуфабрикатов используется продукция собственного производства, то они оцениваются по правилам, обозначенным в учётной политике налогоплательщика с учётом положений статьи 319 НК РФ.

Стоимость материальных расходов при списании сырья и материалов в производство оценивается одним из следующих способов:

Стоимость материальных расходов при списании сырья и материалов в производство оценивается одним из следующих способов:

1) по стоимости единицы запасов;

2) по средней стоимости;

3) по стоимости первых по времени приобретения (ФИФО);

4) по стоимости последней по времени приобретения (ЛИФО) (отменён с 01.01.2015).

Выбранный метод закрепляется в учётной политике для целей налогообложения. Сумма материальных расходов уменьшается на стоимость возвратных отходов, которые могут быть оценены одним из следующих методов:

a) по пониженной цене исходного ресурса, если используются в дальнейшем в процессе производства;

b) по цене возможной реализации.

К материальным расходам для целей налогообложения также относятся:

Ø потери от недостачи и (или) порчи ценностей при хранении и транспортировке (в пределах норм естественной убыли);

Ø технологические потери при производстве или транспортировке;

Ø расходы на горно-подготовительные работы при добыче полезных ископаемых;

Ø расходы на рекультивацию земель и иные природоохранные мероприятия.

Дата: 2019-05-29, просмотров: 289.