Курсовая работа

по дисциплине «Статистика»

на тему: «Статистические методы изучения кредитных операций коммерческих банков»

Вариант№22

Калуга 2009

Содержание

Введение

1.Теоретическая часть

1.1 Операции коммерческого банка

1.2 Необходимость управления кредитными операциями

1.3 Статистические методы изучения кредитных операций

2. Расчетная часть

2.1 Постановка задачи

2.2 Задание 1

2.3 Задание 2

2.4 Задание 3

2.5 Задание 4

3. Аналитическая часть

3.1 Постановка задачи

3.2 Методика решения задачи

3.3 Технология выполнения компьютерных расчетов

3.4 Анализ результатов статистических компьютерных расчетов

Заключение

Список литературы

Введение

Кредитование производства и товарооборота является наиболее важной и отличительной чертой деятельности банков по сравнению с другими финансовыми и нефинансовыми организациями. Но в то же время в России долгое время подход к кредитованию предпринимательской деятельности являлся чисто формальным. Это проявлялось и в том, что и средства банков и средства предприятий являлись собственностью государства, и поэтому банк не мог проводить полноценную кредитную политику. Поэтому перед российскими коммерческими банками при увеличении конкурентной борьбы за потенциальных заемщиков возникла необходимость планирования своей кредитной деятельности. Они должны научиться управлению кредитными операциями таким образом, чтобы они приносили максимально возможную доходность, но в то же время банки должны стремиться снизить кредитные риски, которые непосредственно связаны с проведением кредитных операций.

Поэтому целью данной работы является исследование всех аспектов управления кредитными операциями и анализ эффективности кредитных операций коммерческого банка.

Для достижения этой цели в работе решались следующие задачи: рассмотрение статистики денежного обращения и кредита; – определение сущности и видов кредитных операций; – рассмотрение целесообразности управления кредитными операциями; – оценка эффективности различных методов управления кредитными операциями; проведение анализа управления кредитными операциями.

В расчетной части работы было необходимо провести исследование структуры совокупности, выявить наличие корреляционной связи, применить выборочный метод для определения статистических характеристик генеральной совокупности.

Для расчетов использовался пакет прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Теоретическая часть

Расчетная часть

Постановка задачи

Имеются следующие выборочные данные за отчетный год об объемах кредитных вложений и прибыли коммерческих банков (выборка 1,5%-ная механическая), млн руб.:

Таблица 3

| № п/п | Объем выданных ссуд | Прибыль | № п/п | Объем выданных ссуд | Прибыль |

| 1 | 122371 | 8566 | 16 | 34208 | 1710 |

| 2 | 31140 | 1557 | 17 | 35920 | 1995 |

| 3 | 47783 | 2655 | 18 | 82625 | 5050 |

| 4 | 28305 | 1415 | 19 | 88254 | 5903 |

| 5 | 38520 | 2140 | 20 | 9848 | 501 |

| 6 | 104004 | 6933 | 21 | 35915 | 1952 |

| 7 | 135054 | 9003 | 22 | 78550 | 4800 |

| 8 | 9054 | 453 | 23 | 59445 | 3301 |

| 9 | 33030 | 1652 | 24 | 64910 | 3965 |

| 10 | 117054 | 8069 | 25 | 54961 | 3064 |

| 11 | 47797 | 2660 | 26 | 36212 | 2012 |

| 12 | 33038 | 1658 | 27 | 45036 | 2502 |

| 13 | 39501 | 2155 | 28 | 84636 | 5170 |

| 14 | 108319 | 7220 | 29 | 34254 | 1903 |

| 15 | 84654 | 5640 | 30 | 59454 | 3640 |

Задание 1

По исходным данным:

1. Постройте статистический ряд распределения коммерческих банков по признаку - объем выданных ссуд коммерческими банками, образовав пять групп с равными интервалами.

2. Рассчитайте характеристики интервального ряда распределения: среднюю арифметическую, среднее квадратичное отклонение, коэффициент вариации, моду и медиану.

Сделайте выводы по результатам выполнения задания.

РЕШЕНИЕ:

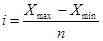

Для построения статистического ряда распределения определим величину интервала по формуле:

, (1)

, (1)

где n – число групп

млн.р. - величина интервала

млн.р. - величина интервала

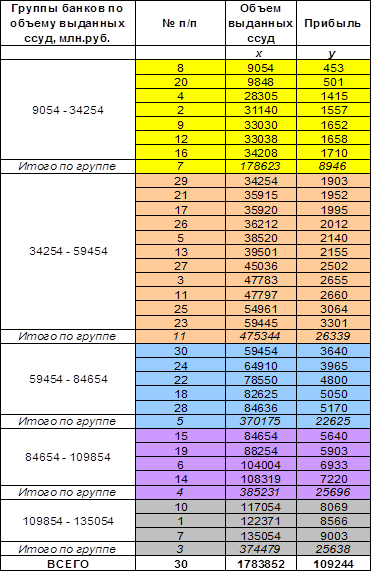

Таблица 4

Задание 2

По исходным данным:

1. Установите наличие и характер связи между объемом выданных ссуд и прибылью коммерческих банков методом аналитической группировки, образовав, пять групп с равными интервалами по объему выданных ссуд коммерческими банками.

2. Измерьте тесноту корреляционной связи между названными признаками с использованием коэффициентов детерминации и эмпирического корреляционного отношения.

Сделайте выводы по результатам выполнения задания.

РЕШЕНИЕ

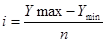

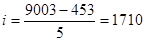

Для построения корреляционной таблицы необходимо знать величины и границы интервалов по двум признакам X и Y. Для факторного признака Х – Объем выданных ссуд эти величины известны из задания 1. Определяем величину интервала для результативного признака Y – Прибыль коммерческих банков при n = 5, у max = 9003 млн руб., у min = 453 млн руб.:

, (7)

, (7)

млн.руб. - величина интервала

млн.руб. - величина интервала

Таблица 5 Распределение банков по объему выданных ссуд коммерческих банков

На основании таблицы 5 построим итоговую таблицу 6 аналитической группировки.

Таблица 6 Зависимость прибыли от объема выданных ссуд коммерческими банками

| Номер группы | Группы банков по объему выданных ссуд, млн.руб. | Число банков в группе | Прибыль, млн руб. | |

| Всего | В среднем на один банк | |||

|

|

| f | y | |

| 1 | 9054 - 34254 | 7 | 8946 | 1278 |

| 2 | 34254-59454 | 11 | 26339 | 2395 |

| 3 | 59454-84654 | 5 | 22625 | 4525 |

| 4 | 84654-109854 | 4 | 25696 | 6424 |

| 5 | 109854-135054 | 3 | 25638 | 8546 |

ИТОГО

30

109244

3642

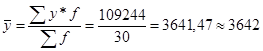

Общую среднюю результативного признака по совокупности в целом можно определить следующим способом:

млн.руб. (8)

млн.руб. (8)

Анализ таблицы 6 показывает, что с ростом объема выданных ссуд от группы к группе возрастает и средняя прибыль банка. Следовательно, между объемом выданных ссуд и прибылью коммерческих банков существует прямая корреляционная взаимосвязь.

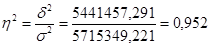

Опираясь на исходные данные таблицы 3 и на данные таблицы 6, измерим тесноту корреляционной связи с использованием коэффициента детерминации и эмпирического корреляционного отношения.

РЕШЕНИЕ

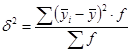

Коэффициент детерминации:

(9)

(9)

Вычислим межгрупповую дисперсию по формуле:

(10)

(10)

Расчеты произведем в таблице.

Таблица 7

| Группы банков по объему выданных ссуд, млн.руб. | Число банков в группе | Прибыль, млн.руб. | Расчет показателей | ||

| В среднем на один банк |

|

|

| ||

|

| f |

|

|

|

|

| 9054 - 34254 | 7 | 1278,000 | -2363,467 | 5585974,684 | 39101822,791 |

| 34254-59454 | 11 | 2394,455 | -1247,012 | 1555039,230 | 17105431,535 |

| 59454-84654 | 5 | 4525,000 | 883,533 | 780631,151 | 3903155,756 |

| 84654-109854 | 4 | 6424,000 | 2782,533 | 7742491,751 | 30969967,004 |

| 109854-135054 | 3 | 8546,000 | 4904,533 | 24054447,218 | 72163341,653 |

ИТОГО

30

3641,467

-

-

163243718,739

млн.руб.

млн.руб.

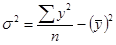

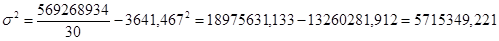

Теперь вычислим общую дисперсию на основе несгруппированных данных из таблицы 3 по формуле:

(11)

(11)

Для этого в начале возведем данные по прибыли в квадрат:

Таблица 8

| № п/п | Прибыль, млн.руб. |

| № п/п | Прибыль, млн.руб. |

|

| y |

| y |

| ||

| 1 | 8566 | 73376356 | 16 | 1710 | 2924100 |

| 2 | 1557 | 2424249 | 17 | 1995 | 3980025 |

| 3 | 2655 | 7049025 | 18 | 5050 | 25502500 |

| 4 | 1415 | 2002225 | 19 | 5903 | 34845409 |

| 5 | 2140 | 4579600 | 20 | 501 | 251001 |

| 6 | 6933 | 48066489 | 21 | 1952 | 3810304 |

| 7 | 9003 | 81054009 | 22 | 4800 | 23040000 |

| 8 | 453 | 205209 | 23 | 3301 | 10896601 |

| 9 | 1652 | 2729104 | 24 | 3965 | 15721225 |

| 10 | 8069 | 65108761 | 25 | 3064 | 9388096 |

| 11 | 2660 | 7075600 | 26 | 2012 | 4048144 |

| 12 | 1658 | 2748964 | 27 | 2502 | 6260004 |

| 13 | 2155 | 4644025 | 28 | 5170 | 26728900 |

| 14 | 7220 | 52128400 | 29 | 1903 | 3621409 |

| 15 | 5640 | 31809600 | 30 | 3640 | 13249600 |

| ИТОГО | 385001616 | ИТОГО | 184267318 | ||

|

ВСЕГО |

| ||||

или 95,2 %.

или 95,2 %.

Эмпирическое корреляционное отношение находим по формуле:

Для изучения связи между явлениями и их признаками строим групповую корреляционную таблицу . По данным таблицы 5 определяем существует ли зависимость между объемами выданных ссуд (факторный признак X) и размером прибыли коммерческих банков (результативный признак Y). Построим корреляционную таблицу, образовав пять групп по факторному и результативному признакам.

Таблица 9

Групповая корреляционная таблица

| Объем выданных ссуд | Размер прибыли, млн. руб. | |||||

| 453-2155 | 2155-3640 | 3640-5170 | 5170-7220 | 7220-9003 | Итого | |

| 9054-34254 | 7 | 7 | ||||

| 34254-59454 | 5 | 6 | 11 | |||

| 59454-84654 | 5 | 5 | ||||

| 84654-109854 | 4 | 4 | ||||

| 109854-135054 | 3 | 3 | ||||

| Итого | 12 | 6 | 5 | 4 | 3 | 30 |

Вывод: Коэффициент детерминации говорит о том, что вариация прибыли на 95,2% зависит от вариации объема выданных ссуд и на 4,8% от прочих признаков.

Эмпирическое корреляционное отношение по своей величине близко к единице, что свидетельствует о весьма тесной взаимосвязи между объемом выданных ссуд и прибыли коммерческих банков.

Задание 3

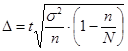

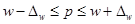

По результатам выполнения задания 1 с вероятностью 0,954 определите:

1. Ошибку выборки среднего объема выданных ссуд и границы, в которых будет находиться этот показатель в генеральной совокупности.

2. Ошибку выборки доли коммерческих банков, имеющих объем выданных ссуд 59 454 млн руб. и более и границы, в которых будет находиться генеральная доля.

РЕШЕНИЕ:

1) По результатам выполнения задания 1 и с учетом, что выборка 1,5%-механическая, определим с вероятностью 0,954 ошибку выборки среднего объема выданных ссуд и границы, в которых будет находиться показатель в генеральной совокупности:

Имеются данные: n = 30; p = 0,954; t = 2; n/N = 0,015;  31709

31709

Так как выборка механическая, то используем следующую формулу:

млн.руб.

млн.руб.

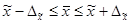

Пределы для средней

59454-11491  59454+11491

59454+11491

47963  70945 (млн.руб.)

70945 (млн.руб.)

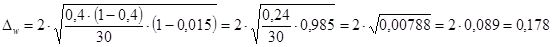

б) По результатам выполнения задания 1 имеем данные:

n = 30; m = 12; W = m/n = 12/30 = 0,4; n/N = 0,015.

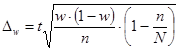

Ошибку выборки доли коммерческих банков, имеющих объем выданных ссуд 59454 млн.р. и более найдем по следующей формуле:

Пределы для доли

0,4 – 0,178  0,4+0,178; 0,222 ≤ р ≤ 0,578 или 22,2≤ р ≤57,8 (%)

0,4+0,178; 0,222 ≤ р ≤ 0,578 или 22,2≤ р ≤57,8 (%)

Вывод: Таким образом, с вероятностью 0,954 можно ожидать, что средний объем выданных ссуд в генеральной совокупности будет не менее 47963 и не более 70945.

С вероятностью 0,954 можно утверждать, что доля коммерческих банков, имеющих объем выданных ссуд 59454 млн.руб. и более, по всей совокупности составит от 22,2 до 57,8 %.

Задание 4

Имеются следующие данные о краткосрочном кредитовании предпринимателей региона коммерческим банком, млн руб.:

Таблица 6

| Отрасли | Средняя длительность пользования кредитом, дней | Структура однодневного оборота кредита по погашению, % | ||

| Базисный год | Отчетный год | Базисный год | Отчетный год | |

| Промышленность | 38 | 40 | 16 | 15 |

| Торговля | 12 | 10 | 58 | 60 |

| Общественное питание | 15 | 15 | 26 | 25 |

Определите:

1. Индексы средней длительности пользования кредитом переменного состава, постоянного состава и структурных сдвигов.

2. Абсолютное изменение средней длительности пользования кредитом за счет изменения длительности пользования кредитом по отраслям и изменения структуры однодневного кредита.

Сделайте выводы.

РЕШЕНИЕ:

Для того, чтобы рассчитать индексы переменного, постоянного состава и структурных сдвигов рассчитаем необходимые значения и приведем их в таблицу.

Таблица 7

Аналитическая часть

Постановка задачи

Банковский кредит – это экономические отношения, в процессе которых банки предоставляют заемщикам денежные средства с условием их возврата. Эти отношения предполагают движение стоимости (ссудного капитала) от банка (кредитора) к ссудозаемщику (дебитору) и обратно. Заемщиками выступают предприятия всех форм собственности (акционерные предприятия и фирмы, государственные предприятия, частные предприятия, частные предприниматели и т.д.)

Возврат полученной заемщиком стоимости (погашение долга банку) в масштабах одного предприятия и всей экономики должен быть результатом воспроизводства в возрастающих размерах. Это определяет экономическую роль кредита и служит одним из важнейших условий получения банком прибыли от кредитных операций. Задолженность по кредитам, предоставляемым населению, может погашаться за счет уменьшения накопления и даже сокращения потребления по сравнению с предыдущим годом. В тоже время кредитование населения обеспечивает рост потребления, стимулирует повышение спроса на товары (особенно дорогостоящие, длительного пользования) и зависит от уровня доходов населения, определяющих возможность получения банками прибыли от этих операций.

Кредитные операции занимают наибольшую долю в структуре статей банковских активов.

По данным отчетов о прибылях и убытках ОАО «Альфа-Банк» (официальный сайт банка www.alfabank.ru) проведем анализ динамики доходов банка от ссуд, предоставленных клиентам за пять лет (Таблица 3.1).

Таблица 3.1

| Год | 2004 | 2005 | 2006 | 2007 | 2008 |

| доходы банка от ссуд, предоставленных клиентам , млн. руб. | 14308,36 | 15557,87 | 20576,51 | 22934,11 | 23515,79 |

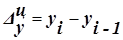

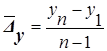

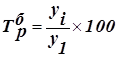

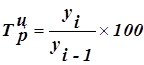

Для анализа рассчитаем следующие показатели:

- абсолютный прирост;

- темп роста;

- темп прироста;

- абсолютное значение 1% прироста;

- средние за период уровень ряда, абсолютный прирост, темпы роста и прироста.

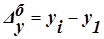

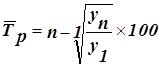

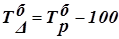

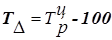

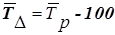

Методика решения задачи

Для расчета показателей анализа ряда динамики используем формулы, представленные в таблице 3.2.

Таблица 3.2

| Показатель | Базисный | Цепной | Средний |

| Абсолютный прирост |

|

|

|

| Темп роста |

|

|

|

| Темп прироста |

|

|

|

Средний уровень в интервальном ряду динамики вычисляется по формуле:

Для определения абсолютной величины, стоящей за каждым процентом прироста прибыли, рассчитывают показатель абсолютного значения одного процента прироста (А%) по формуле:

Числовые обозначения:

y1 – уровень первого периода;

yi – уровень сравниваемого периода;

yi-1 – уровень предыдущего периода;

yn – уровень последнего периода;

n – число уровней ряда динамики.

Заключение

В современной рыночной экономике деятельность коммерческих банков имеет огромное значение благодаря их связям со всеми секторами экономики. Задачи банков заключаются в обеспечении бесперебойного денежного оборота и оборота капитала, кредитовании промышленных предприятий, государства и населения, создания условий для народнохозяйственного накопления. Основными показателями финансового состояния коммерческого банка являются: показатели платёжеспособности и ликвидности, прибыль, рентабельность, обеспеченность кредитов вкладами.

Современные коммерческие банки, выступая в роли финансовых посредников, выполняют важную народнохозяйственную функцию, обеспечивая межотраслевое и межрегиональное перераспределение денежного капитала. Банковский механизм распределения и перераспределения капитала по сферам и отраслям позволяет развивать хозяйство в зависимости от объективных потребностей производства и содействует структурной перестройке экономики. Кредит опосредствует в стоимостной форме движение материальных ценностей в процессе производства, распределения, потребления и обмена, так как он предстовляет систему экономических отношений по мобилизации временно свободных в экономике денежных средств и использованию их на нужды воспроизводства.

Проведённый анализ динамики доходов банка от ссуд филиала ОАО «Альфа-Банк» позволил сделать следующие выводы.

Доходы банка за пять лет выросли на 64,4%, что в абсолютном выражении составляет 733,7685 млн. руб.

Положительная динамика наблюдается в течение всего периода. Она носит скачкообразный характер.

В течение анализируемого пятилетнего периода деятельности банка средний размер дохода от ссуд, предоставленных клиентам составил 96892,64 млн. руб., в среднем за год она увеличивалась на 2301,86 млн. руб. (или на 13,2%).

Рост дохода банка от ссуд, предоставленных клиентам можно увидеть и по увеличивающемуся абсолютному значению одного процента прироста.

Список литературы

1. Статистика: Учеб. пособие для вузов. / Под ред. Гусарова В.М. – М.: ЮНИТИ-ДАНА, 2002.

2. Общая теория статистики: Статистическая методология в изучении коммерческой деятельности: Учебник / Под ред. О.Э. Башиной, А.А. Спирина. – М.: Финансы и статистика, 2005

3. Финансовая статистика: Учебное пособие / Под ред. Т.Ю. Теймуровой, «Эйдос», 2003 год

4.Статистика. Учебник/ Под ред. проф. И.И. Елисеевой – М.: ООО «ВИТРЭМ», 2002

5. Финансовая статистика : учебник /Под.ред. Геймуровой Т.Ю., 2003

6. Экономическая статистика: учебник /Под.ред. Иванова Ю.Н. 2000

7. Статистика финансов Учебник / под редакцией В.Н. Салина. – М:Финансы и статистика, 2001

8.Финансовая статистика: Учебное пособие/Под. ред. Т.В. Тимофеевой. - М.: Финансы и статистика, 2006.

9.www.alfabank.ru

10.Общая теория статистики: Статистическая методология в изучении комерческой деятельности: Учебник/ Под ред. О.Э. Башиной, А.А.Спирина. – М.: Винансы и статистика,2005

11.Теория статистикм : Учебник / Под ред. Р.А.Шмойловой. – М.: Финансы и статистика,2004

12. Статистика: Учебник / Под ред. В.С. Мхиторяна. – М.:Экономисть, 2005

13. http://www/.gks.ru

Курсовая работа

по дисциплине «Статистика»

на тему: «Статистические методы изучения кредитных операций коммерческих банков»

Вариант№22

Калуга 2009

Содержание

Введение

1.Теоретическая часть

1.1 Операции коммерческого банка

1.2 Необходимость управления кредитными операциями

1.3 Статистические методы изучения кредитных операций

2. Расчетная часть

2.1 Постановка задачи

2.2 Задание 1

2.3 Задание 2

2.4 Задание 3

2.5 Задание 4

3. Аналитическая часть

3.1 Постановка задачи

3.2 Методика решения задачи

3.3 Технология выполнения компьютерных расчетов

3.4 Анализ результатов статистических компьютерных расчетов

Заключение

Список литературы

Введение

Кредитование производства и товарооборота является наиболее важной и отличительной чертой деятельности банков по сравнению с другими финансовыми и нефинансовыми организациями. Но в то же время в России долгое время подход к кредитованию предпринимательской деятельности являлся чисто формальным. Это проявлялось и в том, что и средства банков и средства предприятий являлись собственностью государства, и поэтому банк не мог проводить полноценную кредитную политику. Поэтому перед российскими коммерческими банками при увеличении конкурентной борьбы за потенциальных заемщиков возникла необходимость планирования своей кредитной деятельности. Они должны научиться управлению кредитными операциями таким образом, чтобы они приносили максимально возможную доходность, но в то же время банки должны стремиться снизить кредитные риски, которые непосредственно связаны с проведением кредитных операций.

Поэтому целью данной работы является исследование всех аспектов управления кредитными операциями и анализ эффективности кредитных операций коммерческого банка.

Для достижения этой цели в работе решались следующие задачи: рассмотрение статистики денежного обращения и кредита; – определение сущности и видов кредитных операций; – рассмотрение целесообразности управления кредитными операциями; – оценка эффективности различных методов управления кредитными операциями; проведение анализа управления кредитными операциями.

В расчетной части работы было необходимо провести исследование структуры совокупности, выявить наличие корреляционной связи, применить выборочный метод для определения статистических характеристик генеральной совокупности.

Для расчетов использовался пакет прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Теоретическая часть

Операции коммерческого банка

В настоящее время в РФ функционирует двухуровневая банковская система, состоящая из Центрального банка (ЦБ) РФ и системы коммерческих банков.

В механизме функционирования кредитной системы государства большая роль принадлежит коммерческим банкам. Они являются многофункциональными организациями, действующими в различных секторах рынка ссудного капитала. Банки аккумулируют основную долю кредитных ресурсов и предоставляют своим клиентам полный комплекс финансовых услуг, включая кредитование, прием депозитов, расчетное обслуживание, покупку-продажу и хранение ценных бумаг, иностранной валюты и др.

Повышение экономической роли коммерческих банков в настоящее время проявляется и в расширении сферы их деятельности и развитии новых видов финансовых услуг. Сегодня коммерческие банки отдельных стран способны оказывать клиентам до 300 услуг.

Коммерческие банки могут осуществлять комплекс разнообразных операций. Рассмотрим более подробно характер основных операций совершаемых коммерческими банками.

· привлечение вкладов (депозитов) и предоставление кредитов по погашению с заемщиками. Кредит – предоставление на основе возвратности, срочности и, как правило, с выплатой процента финансовых ресурсов одним хозяйствующим субъектом другому. Статистика кредита использует различные показатели, изучающие объем, состав, структурные сдвиги, динамику, взаимосвязи и эффективность кредитных вложений.

· ведение счетов клиентов и банков-корреспондентов;

· осуществление расчетов по поручению клиентов и банков-корреспондентов;

· финансирование расчетов по поручению клиентов, а также за счет собственных средств;

· кассовое обслуживание клиентов и банков-корреспондентов;

· выпуск платежных документов и иных ценных бумаг;

· покупка поручительств, гарантий и прочих обязательств за третьих лиц, предусматривающих их исполнение в денежной форме;

· покупка у организаций и граждан и продажа им иностранной валюты.

Есть еще одна неотъемлемая функция коммерческих банков. Они обязаны выполнять операции по кассовому исполнению федерального бюджета и бюджетов республик по поручению банка России. Следует иметь ввиду, что отношения между банками и клиентами носят договорной характер. Все перечисленные операции могут производиться как в рублях, так и в иностранной валюте при наличии соответствующей лицензии.

Коммерческие банки самостоятельно выбирают банк для хранения средств и совершения операций и открывают в нем корреспондентский счет. При открытии этого счета заключается договор о корреспондентских отношениях.

Для проведения операций коммерческими банками и их клиентами по привлечению и размещению средств в иностранной валюте в форме кредитов, займов, депозитов, вкладов и в других формах требуется лицензионное разрешение ЦБ РФ.

Существуют определенные особенности организации кредитования и финансирования коммерческими банками. Их кредитные отношения с предприятиями, организациями, кооперативами должны способствовать укреплению хозяйственного расчета, платежной дисциплины и денежного обращения, развитию предприимчивости, расширению банковских услуг. Банки всемерно стимулируют кредитом инициативу предприятий, организаций и кооперативов в повышении технического уровня производства, в наращивании выпуска новых высокоэффективных видов продукции, оказании разнообразных услуг населению, производстве товаров для населения и на экспорт.

Все операции коммерческого банка можно разделить на пассивные и активные. Пассивной операцией является получение ими централизованных кредитных ресурсов. Кредиты центральных банков предоставляются коммерческим банкам в порядке рефинансирования и на конкурсной основе, а также в форме ломбардных кредитов. Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.Коммерческие банки осуществляют расчеты в народном хозяйстве страны в формах, устанавливаемых ЦБ РФ, либо принятых в международной банковской практике.

Дата: 2019-05-29, просмотров: 271.