Как известно, рынок в простейшем понятии – это система экономических отношений со связями купли-продажи товаров и услуг. Он есть совокупностью товарного и денежного оборота.

Современный рынок-понятие более глубокое, и многофункциональное, комплексное и представляет собой систему рынков, среди которых главная роль принадлежит денежному (финансовому) рынку.

Денежный рынок- это совокупность всех денежных ресурсов страны, которые постоянно перемещаются (распределяются и перераспределяются) под влиянием спроса и предложения со стороны разных субъектов экономики.

Денежный рынок состоит из множества потоков, по которым денежные средства перемещаются от владельцев сбережений к заёмщикам и инвесторам.

Итак, если у домашних хозяйств существуют излишки денежных средств (сбережения), а фирмам наоборот, крайне необходимы денежные средства для инвестиций, то необходим механизм их передачи. Именно такой механизм образуется благодаря функционированию финансовых рынков.[25,С.107]

Каналы финансового рынка, о которым денежные средства переходят от владельцев сбережения к заёмщикам, делятся на две основные группы.

1) каналы прямого финансирования;

2) каналы непрямого финансирования;

Каналы прямого финансирования – это каналы, по которым денежные средства двигаются непосредственно от собственников к заёмщикам.

Прямое финансирование может происходить двумя способами:

а) Передачей средств заёмщику (фирме) для осуществления инвестиций в обмен на право участия в собственности на эту фирму (капитальное финансирование).

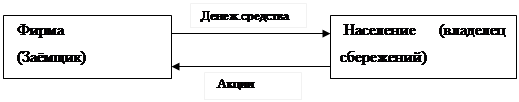

Примером такого финансирования является продажа фирмами акций.(см.рис 3.1)

|

Рис.3.1. Капитальное финансирование

б) Передачей средств фирме для осуществления инвестиций в обмен на обязательство вернуть эти средства в будущем с процентом (финансирование через получение займов). Примером такого финансирования является продажа облигаций(см.рис. 3.2)

| |||

| |||

Каналы непрямого финансирования - это каналы. По которым денежные средства двигаются от собственников сбережения к заёмщикам через финансовых посредников.

Финансовые посредники – это финансовые учреждения, которые аккумулируют денежные средства населения (а также временно свободные средства предприятий, фирм, образующихся в них в процессе хозяйствования) и предоставляют их во временное пользование фирмам на коммерческой основе.

К финансовым посредникам относятся всевозможные кредитно-финансовые учреждения (банки, инвестиционные, страховые компании, пенсионные фонды и другие.)[25,C.112]

Структура денежного рынка. Денежный рынок имеет сложный механизм функционирования. На нём применяются различные инструменты и методы управления денежными потоками.

По видам инструментов денежный рынок состоим из двух взаимосвязанных и дополняющих друг друга, но отдельно функционирующих рынков:

1) рынок ссудных капиталов;

2) рынок ценных бумаг;

Рынок ссудных капиталов охватывает отношения, которые возникают по поводу аккумуляции кредитными учреждениями денежных средств физических и юридических лиц и их предоставление в виде займов на условиях возвратности, срочности и платности. Итак, объектом операции является не сами деньги, а лишь право на временное пользование денежными средствами .

Рынок ценных бумаг - охватывает как кредитные отношения, так и отношения совладения, которые оформляются специальными документами (ценными бумагами), которые могут продаваться, покупаться, погашаться.

Следовательно, денежный рынок с присущей ему системой финансовых институтов (банки, фондовые биржи) - это та среда, в которой реализуются отношения собственности, формируются финансовые источники экономического роста, концентрируются и распределяются ресурсы. Именно рынки ценных бумаг и ссудных капиталов обеспечивают перераспределение трудовых, материальных ресурсов между различными отраслями экономики, способствуют структурной перестройке общественного производства.

В зависимости от назначения и ликвидности финансовых активов, обращающихся на денежном рынке, можно выделить два основных его сегмента: рынок денег и рынок капиталов. На первом из них продаются и покупаются денежные средства в виде краткосрочных ссуд и финансовых активов (долговые обязательства до 1 года), на втором - денежные средства в виде средне-и долгосрочных кредитов и финансовых активов сроком более года.

Рынок денег (монетарный рынок)- сеть специальных институтов, обеспечивающих взаимодействие спроса и предложения на деньги как специфический товар.

Следует подчеркнуть, что деньги не «продаются» и не «покупаются» в том смысле, как продаются и покупаются обычные товары по соответствующим ценам. Эти понятия здесь имеют иной смысл - деньги обмениваются на другие ликвидные активы по альтернативной стоимости, которая измеряется через норму ссудного процента. Поэтому рынок денег является составной, соответствующим сегментом финансового рынка, где осуществляются краткосрочные депозитно-ссудные операции (на срок до 1 года).[25,С.115]

Объектом купли-продажи на рынке есть временно свободные денежные средства. Экономические агенты покупают деньги как капитал, то есть берут в долг с выплатой процента. Итак, ценой «товара», который продается и покупается на рынке, является ссудный процент.

Рынок денег состоит из двух секторов:

1) межбанковский рынок;

2) открытый рынок;

Межбанковский рынок стихийно возникает в каждой стране для того, чтобы обеспечить осуществление банковских операций и предоставления кредитов для выравнивания межбанковского платежного оборота. Межбанковский рынок обслуживает сделки по поводу краткосрочных (необеспеченных) кредитов, с помощью которых коммерческие банки могут балансировать текущую ликвидность. Кроме этого, операции на межбанковском рынке позволяют банкам получать дополнительные прибыли, управлять процентами и банковскими рисками.

Открытый рынок. На открытом рынке происходит покупка и продажа ценных бумаг (краткосрочных обязательств государства) центральным банком.[22,С.602]

Центральный банк может продать часть своего портфеля ценных бумаг непосредственно коммерческим банкам или посредникам рынка, а через них - населению и фирмам. В обоих случаях у коммерческих банков уменьшатся их свободные резервы и их кредитный потенциал. И наоборот, если центральный банк будет покупать ценные бумаги у коммерческих банков, фирм и населения, то в коммерческих банках соответственно возрастет размер свободных резервов и их кредитный потенциал. Операции с ценными бумагами на открытом рынке считаются самым гибким инструментом денежно-кредитной политики центрального банка.

У денежного рынка нет определенной локализации, его участниками (субъектами) являются банки, государство, специальные финансово-кредитные институты и другие посреднические организации, которые продают и покупают, как правило, краткосрочные долговые обязательства. Инструментами рынка денег служат: коммерческие векселя, облигации, боны, депозитные сертификаты, банковские акцепты и т.д.

Бесспорно, главные участники - коммерческие банки, которые постоянно или переменно могут выступать продавцами, покупателями или посредниками. На денежном рынке между банками ведется оперативная, оживленная торговля, где отдельные банки испытывают временную потребность в денежных средствах, а другие имеют временный избыток ликвидных средств и пытаются их прибыльно разместить.

Коммерческие банки мобилизируют временно свободные денежные средства клиентов (депозиты), доля привлеченных средств составляет фонд обязательных резервов, которые коммерческие банки обязаны хранить в центральном банке в определенных пропорциях к стоимости своих обязательств (пассивов). Остальные средства может быть использована для осуществления операций на межбанковском и открытом рынках.[12,С.105]

Государство также выходит на денежный рынок в качестве заемщика, размещая и реализуя государственные ценные бумаги. Эти функции государство возлагает на своего агента - центральный банк.

По своим признакам такие ценные бумаги характеризуются высокой номинальной стоимостью, эмиссией в форме торгов (аукционов) с обязательной записью на отдельный счет в центральном банке.

Для обеспечения ликвидности ценных бумаг и капитализации государственного долга вводится механизм использования государственного имущества, т.е. основных фондов, земли, рудников, золота, валюты и т.д.

Центральный банк на рынке денег почти всегда выступает в роли заимодавца. Его задача - предоставлять коммерческим банкам займы, чтобы последние, в свою очередь, могли занимать деньги другим экономическим агентам. Национальный банк кредитует коммерческие банки через выкуп ценных бумаг, кредитные аукционы и дисконтные операции с векселями.

Кроме традиционных участников, на рынке денег функционируют посреднические организации. Это внебиржевые маклеры, которые возводят кредиторов и заемщиков и получают за это комиссионные, которые им выплачивают заемщики; дилинговые конторы, учетные дома, имеющие статус банков и осуществляют денежные операции, занимая в одних участников рынка, чтобы дать в долг другим, они получают доход в виде разницы процентных ставок.[25,С.118]

Таким образом в Украине создаётся сеть региональных дилинговых центров для осуществления операций с государственными ценными бумагами, кредитными ресурсами как на внутреннем. Так и на внешнем рынках. Появляются новые участники рынка, такие как: финансовые и страховые компании, пенсионные фонды.

Из всего вышесказанного можно сделать вывод, что главной функцией денежного рынка является сбалансирование спроса и предложения денег, а также формирование рыночного уровня процента как цены денег. Поэтому особое значение приобретает познание механизмов формирования спроса и предложения денег.

Дата: 2019-05-29, просмотров: 323.