Залучення коштів на депозит здійснюється за певною відсотковою ставкою. Відсоток — це засіб стимулювання залучення депозитів (вкладів) у банк. Розмір відсоткової ставки за депозитами визначається двома основними чинниками: 1) сумою вкладу; 2) строком розміщення коштів.

Ставка депозитного відсотка є відношенням суми грошових коштів, що сплачуються у вигляді відсотка, до суми коштів, які одержані у вигляді депозиту. Порядок нарахування і виплати відсотків, розмір відсоткової ставки за вкладом обумовлюються в депозитному договорі. Відсоток має стимулювати вкладників до тривалого збереження грошових коштів на банківських рахунках, тобто збереження коштів в організованих формах.

Вкладники при прийнятті рішення про розміщення власних коштів на депозитах керуються насамперед трьома основними міркуваннями: надійність банку; рівень відсоткової ставки за вкладами; якість обслуговування клієнтів. Як правило, у вітчизняній банківській практиці проявляється тенденція: чим стабільніше і надійніше банк, тим меншою мірою він прагне встановити максимально високі відсоткові ставки за депозитами. І навпаки, маловідомі банки пропонують максимальні відсоткові ставки, прагнучи залучити більше вкладів.

Управління "депозитним портфелем" (тобто депозитами, залученими банком) — важлива складова банківської діяльності. Величина відсоткової ставки має забезпечувати банкові отримання максимально можливого прибутку при мінімальному ризику. У кількісному вираженні відсоткова ставка за депозитами має бути вище рівня інфляції. Проте на практиці в Україні рівень банківського відсотка за депозитами часто є нижчим від рівня інфляції. Така ситуація знижує довіру населення і підприємств до вітчизняних комерційних банків. У розрахунках відсотків за депозитними операціями передбачається використання двох фінансових механізмів:

— розрахунки на основі простих (номінальних) відсотків;

— розрахунки на основі складних (фактичних) відсотків;

При використанні простої (номінальної) відсоткової ставки, нарощена сума депозиту розраховується шляхом множення номіналу депозиту (без врахування отриманих раніше відсотків) на множник нарощення. Розрахунок нарощеної суми депозиту здійснюється за формулою

S = P(1 + rn),

де S — нарощувана сума депозиту наприкінці періоду n, тобто номінал депозиту плюс відсотки; P — сума номіналу депозиту;

(l + rn) — множник нарощення;

г — річна відсоткова ставка (в сотих частках);

n — строк депозиту у роках.

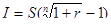

Сума нарахованих відсотків за депозитом при використанні складної (фактичної) річної відсоткової ставки розраховується за формулою

;

;

де I — сума відсотків за поточний період;

S — нарощена сума депозиту наприкінці попереднього періоду, тобто номінал депозиту плюс відсотки;

г — річна фактична відсоткова ставка;

n — кількість періодів, за які нараховуються відсотки за депозитом.

Нарахування простих відсотків здійснюється на сальдо за рахунком за фактичний строк зберігання коштів із врахуванням змін відсоткової ставки за договором. Нарахування складних відсотків ("відсотків на відсотки") здійснюється на сальдо за рахунком і нараховані раніше відсотки із врахуванням змін відсоткової ставки і строку розміщення коштів. Розрахунок доходу при складному відсотку ґрунтується на геометричній прогресії ("відсоток на відсоток").

Процес нарощування депозиту за рахунок відсотків за депозитом називається капіталізацією відсотків. Наступне нарахування здійснюється на суму депозиту з урахуванням відсотків. У разі капіталізації сума депозиту і нарахованих за ним відсотків повертається депоненту при погашенні депозиту.

Нарахування відсотків починається з наступного дня після надходження грошової суми на депозитний рахунок клієнта та проводиться шляхом множення денного залишку на рахунку на денну відсоткову ставку.

Отже банк може використовувати у своїй діяльності один з двох методів нарахування відсотків: 1) метод рівних частин; 2) актуарний метод.

У разі використання методу рівних частин при нарахуванні відсотків за депозитом за кожний період нарахування застосовується проста (номінальна) відсоткова ставка. При цьому не враховуються нараховані раніше відсотки. Відсотки за актуарним методом розраховуються з використанням складної (фактичної) відсоткової ставки, тобто з урахуванням нарахованих раніше відсотків. У своїй діяльності комерційний банк може використовувати лише один з цих методів нарахування відсотків.

У банківській практиці відсотки сплачуються депоненту, як правило, по закінченні певного періоду, передбаченого депозитною угодою, тобто за період. У цьому випадку номінальна сума депозиту і сума, що перераховується на депозитний рахунок, збігаються. У разі сплат відсотків на період банк сплачує депоненту відсотки в момент внесення коштів на депозит, тобто авансом. Цей метод застосовується, насамперед, при обліку дисконтних ощадних (депозитних) сертифікатів. Тут величина дисконту є сумою відсотків, що сплачена депоненту авансом. Сума цього дисконту амортизується протягом терміну дії депозитного договору. Амортизація відсотків — це процес віднесення сум сплачених авансом відсотків за депозитами на витрати (доходи) на систематизованій основі. У разі сплати відсотків на період номінал депозиту буде більше, ніж отримана від депонента сума. Протягом строку дії депозитної угоди сума авансованих відсотків має бути повністю замортизована.

У сучасних умовах комерційні банки в Україні проводять самостійну депозитну відсоткову політику. НБУ регулює відсоткову ставку шляхом встановлення офіційної облікової ставки. Із зміною облікової ставки НБУ комерційні банки вимушені змінювати й відсоткові ставки за депозитами. При формуванні свого депозитного портфеля комерційні банки беруть до уваги норми обов'язкових резервів (резервних вимог НБУ).

Управління депозитними операціями — це сукупність стратегічних і тактичних заходів, які проводить комерційний банк з метою залучення тимчасово вільних грошових коштів клієнтів, та утворення на цій основі кредитних ресурсів. Надійність і сталість джерел формування кредитних ресурсів забезпечується на основі багатоманітності видів та умов (аж до індивідуалізації) проведення депозитних операцій стосовно конкретних юридичних і фізичних осіб.

Ефективне управління депозитними Операціями передбачає розширення мережі та видів депозитних рахунків, задоволення потреб клієнтів в найрізноманітніших банківських послугах, забезпечення гарантій вкладень через систему страхування депозитів тощо.

Стратегічні інструменти управління депозитами банку включають заходи, спрямовані на зміцнення його позицій на депозитному ринку, що передбачає врахування всього комплексу чинників, які створюють зовнішнє середовище для банківської діяльності. Тактичні інструменти управління депозитними операціями у банку включають заходи поліпшення внутрішньої організації депозитної роботи: вдосконалення правил і порядку здійснення депозитних угод, поліпшення роботи персоналу банку, який займається пасивними операціями, пошук нових форм роботи з клієнтами, зменшення ймовірності ризику та нераціональних рішень тощо.

У стратегічному плані управління депозитною діяльністю банку спирається на маркетинг депозитного ринку, регулювання попиту і пропозиції депозитних послуг. У тактичному плані управління депозитними операціями банку передбачає, насамперед, налагодження чіткого моніторингу кількості та якості свого депозитного портфеля.

Специфічною рисою депозитних операцій є активна роль клієнта банку, який самостійно визначає величину вкладу, тобто частку своїх доходів, яку він спрямовує на заощадження

Подорожчання депозитів призводить і до подорожчання кредитних ресурсів банку. Тому прагнення банку до максимального задоволення потреб вкладників мають обмежуватися майбутніми можливостями прибуткового розміщення залучених ресурсів під більш високий, порівняно з депозитами, відсоток. Для реалізації цього завдання комерційні банки встановлюють мінімальну суму строкового депозитного вкладу, мінімальний термін, на який вкладаються грошові кошти, річну відсоткову ставку, періодичність виплати відсотка (щомісячно, щоквартально, по закінченні строку) тощо.

Ефективне управління депозитними операціями створює умови для оптимального ресурсного регулювання в комерційному банку.

Пасивні операції комерційного банку органічно пов'язані з активними операціями. Банківський менеджмент невіддільний від забезпечення ефективних взаємозв'язків пасивних і активних операцій банку. Залучення грошових коштів на депозити в банк втрачає будь-який сенс, якщо немає надійних каналів їх наступного прибуткового розміщення.

Комерційний банк відповідає перед вкладником за зобов'язаннями, що випливають з депозитного договору, власними коштами, майном і всіма належними активами.

Надійна та ефективна система гарантування вкладів створює умови для захисту інтересів вкладників на випадок неплатоспроможності чи банкрутства банку, зменшення ризику кризи банківської системи внаслідок втрати ліквідності через масове зняття депозитів, підвищення ефективності управління грошово-кредитною сферою економіки внаслідок збільшення обсягу депозитів.

Питання фінансового контролю за депозитними операціями визначаються чинним законодавством, нормативними актами НБУ і внутрішніми документами банку. Бухгалтерський облік залучення та розміщення депозитів, сплати витрат та отримання доходу за ними здійснюється за відповідними групами балансових та позабалансових рахунків.

Внутрішній бухгалтерський контроль за депозитними операціями має бути побудований таким чином, щоб гарантувати, що: 1) депозити прийняті на умовах щодо строків і лімітів згідно з правилами і нормами, схваленими правлінням банку; 2) всі депозити прийняті на підставі та відповідно до відсоткової ставки, яка застосовується у банку; 3) всі бухгалтерські записи, проведені за депозитними рахунками, вірно відображені у бухгалтерському обліку.

У кожному банку має бути створена система реєстрації депозитів, мста застосування якої — забезпечити вірний та своєчасний запис у бухгалтерському обліку суми за депозитами, дати нарахування і сплати відсотків, дати погашення депозитів та відсоткові ставки. Нарахування відсотків і здійснення відповідних записів у бухгалтерському обліку банку має періодично перевірятися особами, які не причетні до нарахування. Відсотки, відображені на окремих аналітичних рахунках відсоткових витрат (доходів), мають бути вивірені із сумою відсотків, сплачених депонентові або отримані від банку.

Гарантією успішного управління депозитними операціями є взаємовигідні відносини між банком і клієнтом. Щоб збільшити депозитні залучення, банк повинен ретельно і постійно вивчати інтереси і запити вкладників — юридичних і фізичних осіб

Дата: 2019-05-29, просмотров: 417.