Введение

В последние 10-15 лет наблюдается стремительное становление и развитие оценочной деятельности в России. От отдельных опытов по оценке в основном недвижимости в начале 90-х годов до широкомасштабной деятельности, опирающейся на законодательные акты, регулирующие правительственные документы и богатейший опыт многих профессионально подготовленных оценщиков.

Нарастает не только объем оценочных работ, но и происходит изменение их направленности. Если в первой половине 90-х годов оценщики в основном занимались переоценкой основных фондов по заказам предприятий, то в настоящее время к услугам оценщиков обращаются по причине изменения состава собственников и их имущественных прав в ходе таких хозяйственных процедур, как приватизация, привлечение новых участников бизнеса при дополнительных эмиссиях акций, страхование имущества, получение кредита под залог имущества, исчисление налоговых платежей, исполнение прав наследования и, конечно, разнообразные операции по реструктуризации предприятий.

Цель курсовой работы – обоснование рыночной стоимости действующего предприятия ОАО «Миллеровский электромеханический завод».

Реализация поставленной цели требует решения следующих задач:

Сбор и анализ информации, необходимой для проведения оценки стоимости бизнеса действующего предприятия.

Проведение анализа рынка.

Проведение анализа финансово-хозяйственной деятельности предприятия.

Выбор и обоснование подходов и методов оценки стоимости бизнеса.

Расчет рыночной стоимости ОАО «Миллеровский электромеханический завод» в рамках затратного подхода, доходного подхода, сравнительного подхода.

Обоснование управленческих решений, направленных на повышение стоимости бизнеса.

Объект исследования - ОАО «Миллеровский электромеханический завод».

Предмет исследования – процесс оценки рыночной стоимости действующего предприятия.

Структурно курсовая работа состоит из введения, трёх глав и заключения, изложенных на 62 страницах машинописного текста.

Во введении обосновывается актуальность выбора темы курсовой работы, раскрывается цель и конкретные задачи исследования, указываются объект и предмет исследования.

В первой главе раскрываются подходы и методы, используемые для оценки рыночной стоимости действующего предприятия ОАО «Миллеровский электромеханический завод».

Во второй главе даётся общий анализ финансового состояния ОАО «Миллеровский электромеханический завод», его организационно – экономические характеристики, проводится оценка объекта в рамках затратного, доходного и рыночного подходов.

В третьей главе проводится согласование результатов оценки, полученных разными методами, применяя коэффициенты значимости. В этой же главе предлагаются пути повышения рыночной стоимости действующего предприятия.

В заключении приводятся краткие выводы по проведённому исследованию.

При написании курсовой работы использовались работы ведущих отечественных и зарубежных авторов по исследуемой проблеме, нормативно-методические материалы, Устав ОАО «МЭМЗ», данные финансовой отчётности предприятия за 2003 - 2006 гг., в том числе бухгалтерского баланса (Форма №1), отчёта о прибылях и убытках (Форма №2), приложение к бухгалтерскому балансу (Форма № 5), данные из Интернета. Полный список литературных источников включает в себя 40 наименований.

Теоретическую и методологическую основы исследования составляли законодательные акты Российской Федерации, указа Президента РФ, постановления Правительства РФ, инструкции и методические материалы Министерства финансов, ФКЦБ России, Министерства имущественных отношений, ФСФО, экономическая и правовая литература, материалы периодической печати.

При выполнении курсовой работы были использованы общенаучные и специальные методы исследований. Из общенаучных применялись диалектический метод познания, метод научной абстракции, анализа и синтеза, исторического и логического познания. Отдельные проблемы изучались с помощью специальных методов экономических исследований: экономико-статистического, монографического, расчетно-конструктивного и других.

Для теоретико-методологической разработки вопросов стоимостной оценки капитала особый интерес представили работы И. Бланка, Г. Булычёвой, С. Валдайцева, В. Галасюка, Е. Гришиной, А. Грязновой, В.Демниш, М. Захаровой, Дж. Бейли, Ю. Бригхема, Л, Гапенски, Т. Колера, Т. Коупленда, С. Майерса, Дж. Мурина, У. Паррамоу, Ш. Пратта, Т. Уотшема, Р. Холта, Дж. Ван Хорна и др.

Глава 1. Теоретические основы определения рыночной стоимости действующего предприятия

Методология оценки бизнеса

Оценка бизнеса включает в себя определение стоимости пассивов и активов компании: недвижимого имущества, машин и оборудования, складских запасов, финансовых вложений, нематериальных активов. Кроме того, оценивается эффективность работы компании, ее прошлые, настоящие и будущие доходы, перспективы развития и конкурентная среда на данном рынке. В результате такого комплексного подхода определяется реальная стоимость бизнеса и его способность приносить прибыль.

При оценке действующего предприятия могут использоваться три принципиально различных подхода: затратный, доходный, сравнительный (рис.1).

| ПОДХОДЫ К ОЦЕНКЕ БИЗНЕСА | ||||

|

ДОХОДНЫЙ | СРАВНИТЕЛЬНЫЙ |

ЗАТРАТНЫЙ | ||

| Метод капитализации | Метод компании-аналога | Метод стоимости чистых активов | ||

| Метод дисконтирования будущих доходов | Метод сделок |

| ||

|

| Метод отраслевых коэффициентов |

| ||

Рис.1 Классификация подходов и методов оценки стоимости действующего предприятия

Заключение

Данная курсовая работа выполнена в рамках затратного и доходного подходов с применением метода стоимости чистых активов и метода капитализации.

Применение затратного подхода может привести к объективным результатам, если возможно точно оценить величины затрат на приобретение аналогичного объекта.

При использовании доходного подхода к оценке, объект оценки рассматривается как долгосрочный актив, приносящий владельцу определенный доход в течение ряда лет. Стоимость актива складывается из суммы будущих доходов, а также цены, по которой актив может быть впоследствии продан.

Рыночный (сравнительный) подход в процессе оценки не использовался. Несмотря на то, что рыночный подход к оценке предприятия в наибольшей мере отвечает требованиям стандарта обоснованной рыночной стоимости, его использование в условиях современной российской экономики затруднительно.

На идеальном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также по другим причинам данные подходы могут давать, различные показатели стоимости.

По результатам проведенной оценки стоимости бизнеса ОАО «МЭМЗ» можно сделать следующие выводы:

Рыночная стоимость основных средств по результатам оценки больше их балансовой стоимости. Это произошло из-за роста цен на недвижимость, а так как объект оценки расположен в центре города, то, возможно, это и обосновывает столь значительную корректировку.

Рыночная стоимость запасов уменьшилась из–за наличия на предприятии неликвидных запасов.

Рыночная стоимость НДС также снизилась, поскольку на предприятии есть товары, которые им не оплачены. Эта сумма списывается на увеличение убытка.

Рыночная стоимость дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, стала меньше балансовой. Дебиторская задолженность на рассматриваемом предприятии делится на реальную и нереальную. Сумма нереальной дебиторской задолженности, была списана на увеличение убытка, поскольку предприятие, которому был выдан кредит, обанкротилось.

После согласование результатов, на основании коэффициентов значимости, полученных экспертным путем, итоговая рыночная стоимость объекта оценки - 89 649 892 рублей.

Далее были рассмотрены и проанализированы пути повышения рыночной стоимости объекта оценки. Производство регуляторов напряжения является одним из самых выгодных и перспективных направлений в деятельности предприятия. Спрос на них превышает существующее предложение. Таким образом, было предложено приобрести оборудование для производства данной продукции, и, соответственно, взять кредит в размере 2 млн. рублей.

Список литературы

1. Гражданский кодекс Российской Федерации.

2. Федеральный закон «Об оценочной деятельности в Российской Федерации» от 29.07.98 г., № 135-ФЗ.

3. «Стандарты оценки, обязательные к применению субъектами оценочной деятельности» утверждены Постановлением Правительства РФ от 06.07.2001 г., №519.

4. Стандарт Российского Общества Оценщиков 21-01-98 «Оценка недвижимости».

5. Стандарты профессиональной деятельности в области оценки недвижимого имущества Российского общества оценщиков. - М.: 1999.

6. Постановление Госстроя СССР № 94 от 11.05.1983 об индексах изменения сметной стоимости строительства при переходе к новым сметным нормам, вводимым в действие с 1.01.1984 г.

7. Письмо Госстроя СССР № 14-Д от 06.09.1990 об индексах изменения сметной стоимости строительства в связи с введением новых оптовых цен и тарифов 01.01.1991 г.

8. Сборник №7 Укрупненных показателей восстановительной стоимости зданий и сооружений машиностроительной промышленности для переоценки основных фондов. Издательство литературы по строительству М.: 1972г.

9. Устав ОАО «МЭМЗ»

10. Выписка БТИ из технического паспорта на объект градостроительной деятельности №374 от 14.01.2005

11. Технический паспорт на объект недвижимости Механосборочный цех.

12. Асаул А. Н. Экономика недвижимости. Учебник. Спб: Издательство «Питер», 2004.-512 с.

13. Н.Горемыкин В.А. Экономика недвижимости. Учебник. - М. Издательство «Проспект», 2003. - 835 с.

14. Виноградов Д.В. Экономика недвижимости, учебное пособие. - Владимир: ВГУ, 2007 - 136 с.

15. Грибовский СВ., Иванова Е.Н., Львов Д.С., Медведева О.Е. Оценка стоимости недвижимости. - М.: ИНТЕРРЕКЛАМА, 2003. - 704 с.

16. П.Григорьев В.В. Оценка объектов недвижимости. - М.: ИНФРА-М, 1997 - 90 с.

17. Коробкин Ю.И. Оценка недвижимости: Учебно – практическое пособие /Филиал Северо – Западной академии государственной службы в г.Калуга: КФ СЗАГС, 2006г.

18. Коробкин Ю.И. Теория и практика оценки, г.Калуга 2006 - 170с.

19. Лаврухина Н.В., Коробкин Ю.И. Оценка стоимости предприятия (бизнеса): теория и практика: Учебно – практическое пособие/ Филиал СЗАГС в г. Калуге,2004. - 80с.

20. Максимов Н. Основы предпринимательской деятельности на рынок недвижимости: Учеб. пособие. - СПб.: Питер, 2000. - 117 с.

21. Озеров Е. С. «Экономика и менеджмент недвижимости». СПб. Издательство «МКС», 2003. - 422 с.

22. Соловьев М.М. Оценочная деятельность: Учеб. пособие. - М.: Москва. 2002. - 68 с.

23. Тарасевич Е.И. «Оценка недвижимости». - СПб.: СПбГТУ, 1997. - 422 с.

24. Тэпман Л.Н. «Оценка недвижимости: Учебное пособие для вузов» - М.: ЮНИТИ-ДАНА, 2004. - 303 с.

25. Федотова М.А., Оценка недвижимости и бизнеса. Учебник. - М.: Ассоциация авторов и издателей «Тандем». Издательства «ЭКСМОС», 2000 г. - 352 с.

26. Фридман Дж., Ордуэй Ник. «Анализ и оценка приносящей доход недвижимости». Пер. с англ. - М.: Дело, 1997 - 462 с.

27. Методические указания по выполнению дипломной работы. / Лихачев А.А., Орехов Е.А., Шалаева И.Д. - Калуга: КФ МГТУ, 2005 г.

28. Оценка бизнеса: Учебник /Под ред. Грязновой А.Г., Федотовой М.А. - М.: Финансы и статистика. 2004 - 544 с. Оценка недвижимости. /Под. ред. А.Г. Грязновой, М.А. Федотовой. М., "Финансы и статистика", 2002, - 495 с.

29. Чумаков СВ. Улучшения арендатора в объекты недвижимости Порядок возмещения и оценка стоимости // Московский Оценщик. – 2001 №2(26)

30. Яценко А. Оценка недвижимости. Затратный подход//Финансова газета.-2001 г. - №25.

31. Яценко А. Методы оценки недвижимости, основанные на доходно подходе //Финансовая газета. - 2001 г. - №14.

32. Аренда коммерческой недвижимости// Недвижимость России: URL http://www.business.su/

33. Банки - финансы//РБК Daily: URL: http://www.rbcdaily.ru/

34. Методический материал//Вестник оценщика:URhttp://www.appraiser.ru/

35. Оценка//РОСЭК: URL: http://www.rosec.ru/

36. Оценка недвижимости//Рго-осепка: URL: http://www.proocenka.ru/

37. Оценка недвижимости// Консультационная группа Департаменпоценки: URL: http:// dpo- group. ru/

38. Продажа недвижимости//Деловой портал СНГ: URL:http://www.g2p.ru/

39. Промышленная недвижимость/^2р: URL: http://www. g2p ,ru/

40. Публикации//Система ГАРАНТ: URL: http://www.garant.ru/

41. Ремонт офисов // Стройтексцентр: URL: http://www.stc-rem. ru/

42. Исследования//CushmanWakefield:URL:http://www.cushmanwakefield.com/

43. Исследования // Эксперт PA: URL: httn://www. raexnert m

Приложения

Приложение 1

Определение коэффициента «бета» с помощью анализа факторов риска

| Фактор риска | Всего | Степень риска | |||||||||||||||

|

| 1. низкая | 2. средняя | 3. | высокая | |||||||||||||

|

| класс риска | ||||||||||||||||

|

| 1-1 | 1-2 | 1-3 | 2-1 | 2-2 | 2-3 | 3-1 | 3-2 | 3-3 | ||||||||

| Соответствующее значение /J |

| 0 | 0,25 | 0,5 | 0,75 | 1,25 | 1,5 | 1,75 | 2 | ||||||||

| Общеэкономические факторы |

|

| |||||||||||||||

| социально-политический риск |

|

|

|

|

| 1 |

| ||||||||||

| внутриэкономический риск |

|

|

|

|

| 1 |

| ||||||||||

| внешнеэкономический риск |

|

|

|

|

| 1 |

| ||||||||||

| Отраслевые факторы | |||||||||||||||||

| циклический характер |

|

|

|

|

| 1 |

| ||||||||||

| АУДИТ & КОНСАЛТИНГ стадия развития |

|

|

|

| 1 |

| |||||||||||

| конкуренция |

|

|

|

| 1 |

|

| ||||||||||

| регулирование |

|

|

|

| 1 |

| |||||||||||

| препятствия к вхождению в рынок |

|

|

|

| 1 |

| |||||||||||

| Факторы риска на уровне фирмы | |||||||||||||||||

| ликвидность |

|

|

|

|

| 1 |

| ||||||||||

| стабильность дохода |

|

|

|

| 1 |

|

| ||||||||||

| финансовый рычаг |

|

|

|

| 1 |

|

| ||||||||||

| операционный рычаг |

|

|

|

| 1 |

|

| ||||||||||

| доля на рынке |

|

|

|

| 1 |

| |||||||||||

| диверсификация клиентуры |

|

|

|

| 1 |

|

| ||||||||||

| диверсификация продукции |

|

|

|

|

| 1 |

| ||||||||||

| диверсификация по территории |

|

|

|

|

| 1 |

| ||||||||||

| качество управления |

|

|

|

|

| 1 |

| ||||||||||

| Риск несогласованности интересов | |||||||||||||||||

| Возможность разногласий владельцев компании |

|

|

|

|

| 1 |

| ||||||||||

| Итого количество наблюдений | 18 | 0 | 0 | 0 | 0 | 6 | 7 | 4 | 1 | 0 | |||||||

| Расчет средневзвешенного Р | 22,5 | 0 | 0 | 0 | 0 | 6 | 8,75 | 6 | 1,75 | 0 | |||||||

| Р | 1,25 |

|

|

|

|

| |||||||||||

Приложение 2

Расчёт денежного потока предприятия

| Строка | 2006 год | 2007 год | 2008 год |

| Поступления от продаж | 1 997 947,16 | 2 409 524,80 | 3 493 810 |

| Общие издержки | 180 000,00 | 180 000,00 | 180 000,00 |

| Затраты на персонал | 288 000,00 | 288 000,00 | 288 000,00 |

| Суммарные постоянные издержки | 468 000,00 | 468 000,00 | 468 000,00 |

| Другие поступления | |||

| Другие выплаты | |||

| Налоги | 121 196,49 | 156 906,15 | 193 677,49 |

| Кэш-фло от операционной деятельности | 1 876 750,67 | 2 252 618,65 | 3300132,51 |

| Затраты на приобретение активов | |||

| Кэш-фло от инвестиционной деятельности | |||

| Займы | |||

| Выплаты в погашение займов | |||

| Выплаты процентов по займам | |||

| Кэш-фло от финансовой деятельности | |||

| Баланс наличности на начало периода | 1 876 750,67 | 4129369,32 | |

| Баланс наличности на конец периода | 1 876 750,67 | 4129369,32 | 7 429 500 |

Приложение 3

Расчёт рыночной стоимости оцениваемой недвижимости в рамках доходного подхода

| Объект оценки | Корпус механосборочного цеха | ||||

| № п/п | Показатель | Текущий период | 2007г 2008г. 2009г. | ||

| 1 | Год ввода в эксплуатацию | 1976 | |||

| 2 | Эффективный возраст, лет | 29 | 30 | 31 | 32 |

| 3 | Нормативный срок жизни, лет | 100 | 100 | 100 | 100 |

| 4 | Нормативный износ, % | 29% | 30% | 31% | 32% |

| 5 | ПВС, руб. | 15 590 774 | |||

| 6 | Общая полезная площадь здания, кв. м | 2 036,0 | 2 036,0 | 2 036,0 | 2 036,0 |

| 7 | Поток ден. средств после уплаты налогов, руб. | 1 876 750,67 | 2 252 618,65 | 3300132,51 | |

| 8 | Реверсия, руб. | 27 483 469 | |||

| 9 | Дисконтный множитель | 0,8210838 | 0,6741786 | 0,5535571 | |

| 10 | Текущая стоимость будущих доходов, руб. | 1 154 081 | 1 509 254 | 1 824 973 | |

| 11 | Текущая стоимость реверсии, руб. | 18 954 117 | |||

| 12 | Рыночная стоимость объекта недвижимости, полученная в рамках доходного подхода, руб. | 20 079 082 | |||

Информационная база сборников :

УПВС№ 1 "здания и сооружения, имеющиеся в организациях и учреждениях, состоящих на государственном бюджете...",

УПВС№ 5 " зданий и сооружений электрических станций, электрических и тепловых сетей.",

УПВС№ 6 "Здания и сооружения химической промышленности".

УПВС№ 8 "Здания и сооружения промышленности строительных материалов".

УПВС№ 18 " зданий, имеющихся во многих отраслях народного хозяйства...",

УПВС№ 27 "здания и сооружения внешнего водоснабжения и канализации".

УПВС№ 29 "здания и сооружения газовой промышленности, магистральных газопроводов и городского газового хозяйства..",

УПВС №30 " здания и здания и сооружения городского электротранспорта".

УПВС №37 "водохозяйственные сооружения".

Информация об индексах изменения текущего уровня стоимости СМР.

Информационная база предприятия.

Приложение 4

Обобщённые данные технического состояния (физического износа) основных конструктивных элементов объекта оценки

| Наименование конструктивных элементов | Удельный вес стоимости отдельных конструктивных элементов, % | Износ конструктивных элементов, в % | Удельный износ конструктивных элементов, в % |

| Фундамент | 5% | 30% | 1,50% |

| Стены, колонны, перегородки | 26% | 30% | 7,80% |

| Перекрытия и покрытия | 11% | 25% | 2,75% |

| Кровля | 5% | 30% | 1,50% |

| Полы | 13% | 20% | 2,60% |

| Проемы | 9% | 20% | 1,80% |

| Отделочные работы | 18% | 20% | 3,60% |

| Внутренние санитарно-технические работы и электротехнические устройства | 10% | 25% | 2,50% |

| Прочие работы | 3% | 20% | 0,60% |

| ИТОГО: | 100% | 24,65% |

Приложение 5

Сводные данные для расчёта рыночной стоимости здания в рамках затратного подхода

| Площадь по наружному обмеру, м2 | 1 054,30 |

| Высота, м | 12,70 |

| Объем, м3 | 13 389,00 |

| Единица измерения | М. |

| Стоимость единицы измерения (руб.) | 19,4 |

| Коэффициент подобия объекта ( % ) | 100,00% |

| Территориальный коэф-т | 1,03 |

| Поправочный коэф-т на различие в объеме | 1,00 |

| Индекс изменения сметной стоимости строительное – монтажных работ на 1984 год | 1,18 |

| Индекс изменения сметной стоимости строительное – монтажных работ на 2000 год | 31,06 |

| Средний индекс изменения цен на дату оценки | 1,59 |

| Стоимость объекта-аналога на дату оценки, руб. | 15 590 774,11 |

| Норма прибыли застройщика, % | 20,00% |

| Стоимость прибыли застройщика, руб. | 3 118 154,82 |

| Полная восстановительная стоимость с учетом нормы прибыли застройщика, руб. | 18 708 928,93 |

| Определение рыночной стоимости | |

| Физический износ, % | 24,65% |

| Функциональный износ, руб | 0,00% |

| Внешний износ, % | 0,00% |

| Совокупный износ, % | 24,65% |

| Рыночная стоимость здания, руб. | 14 097 177,95 |

Приложение 6

Характеристика объектов сравнения

| Оцениваемый объект | Аналог №1 Спорткомплекс г. Красногорск | Аналог №2 Спорткомплекс г. Красноярск | |

| Цена предложения, руб | 145 040 000 | 7 840 000 | |

| Дата сделки (предложения) | апр.05 | апр.05 | |

| Условия финансирования | обычные | обычные | обычные |

| Юридические права и ограничения | Собственность | Собственность | Собственность |

| Условия финансирования | рыночные | рыночные | рыночные |

| Условия продажи | рыночные | рыночные | рыночные |

| Местоположение | г. Калуга, ул. С. Щедрина | г. Красногорс, Волоколамское ш., 5 км. до МКАД | г. Красноярск, р-н Правый берег, ул. Рейдовая |

| Тип зданий | Отдельно стоящее здание | Отдельно стоящее 3-х этажное здание | Отдельно стоящее здание |

| Общая полезная площадь помещений, кв.м | 2 036,00 | 4 531,30 | 1 120,00 |

| Материал стен | блочные | кирпич | кирпич |

| Год постройки | 1976 | н. 90-х | 90-е |

| Внутренняя отделка | обычная | улучшенная | обычная |

| Дополнительная информация | Подъездная дорога, все коммуникации | Кафе, сауна, тренажерные залы, теннисный корт на территории | Огорожен забором, бассейн, сауна, |

| Земельный участок | Аренда | 0,9 га в собственности | Аренда |

| Физический износ, % | 24,65% | 20,00% | 25,00% |

| Стоимость, руб/кв.м. | 32 008 | 7 000 |

Приложение 7

Корректировки цены продажи для зданий – аналогов

| Элементы сравнения | ||||||

| 1. Поправка на право собственноси | полное | полное | полное | |||

| Корректировка №1 |

| 0 | 0 | |||

| Скорректированная цена, руб. |

| 145 040 000 | 7 840 000 | |||

| 2. Поправка на условия финансирования сделки | обычные | обычные | обычные | |||

| Корректировка №2 |

| 0 | 0 | |||

| Скорректированная цена, руб. |

| 145 040 000 | 7 840 000 | |||

| 3. Поправка на условия продажи | рыночные | рыночные | рыночные | |||

| Корректировка №3

|

| 0% | 0% | |||

| Скорректированная цена, руб |

| 145 040 000 | 7 840 000 | |||

| Дата сделки |

| апр.05 | апр.05 | |||

| Корректировка №4 |

| 0,00% | 0,00% | |||

| 4. Поправка на условие предложения |

|

| ||||

| Скорректированная цена, руб |

| 145 040 000 | 7 840 000 | |||

| Земельный участок | Аренда | 0,9 га в собственности | Аренда | |||

| Корректировка №5 - |

| 11 340 000,00 | 0,00 | |||

| 5.Поправка на право владения зем. участком |

|

| ||||

| Скорректированная цена, руб. |

| 133 700 000 | 7 840 000 | |||

| Месторасположение | г. Калуга, ул. С. Щедрина | г. Красногорс, Волоколамское ш., 5 км. до МКАД | г. Красноярск, р-н Правый берег, ул. Рейдовая | |||

| Корректировка №6 - поправка на |

| 0,59 | 1,00 | |||

| 6. Поправка на место положения, % |

|

| ||||

| Скорректированная цена, руб |

| 78 883 000,00 | 7 840 000,00 | |||

| траспортная доступность | высокая | высокая | высокая | |||

| Корректировка №7 - поправка на |

| 0,00% | 0,00% | |||

| 7.Поправка на транспортную доступность |

|

| ||||

| Скорректированная цена, руб. |

| 78 883 000,00 | 7 840 000,00 | |||

| Скорректированная цена 1 кв.м. |

| 17 408,47 | 7 000,00 | |||

| Процентные корректировки к единице сравнения | ||||||

| Износ,% | 24,65% | 20,00% | 25,00% | |||

| Корректировка №8 |

| -4,65% | 0,35% | |||

| 8. Поправка на износ,% |

|

| ||||

| Скорректированная цена, руб/кв.м. |

| 16 599 | 7 025 | |||

| наличие коммуникаций | есть | есть | есть | |||

| Корректировка №9 - поправка на |

| 0,00% | 0,00% | |||

| наличие коммуникаций, % |

|

| ||||

| Скорректированная цена, руб/кв.м. |

| 15 769 | 6 673 | |||

| материал стен | блочные | кирпич | кирпич | |||

| Корректировка №10 - поправка |

| -5,00% | -5,00% | |||

| 9.Поправка на материал стен,% |

|

| ||||

| Скорректированная цена, руб/кв.м. |

| 14 981 | 6 340 | |||

| Абсолютные поправки к единице сравнения | ||||||

| Внчтренняя отделка | обычная | улучшенная | обычная | |||

| Корректировка №11 - поправка | -2 900 | 0 | ||||

| 11. Поправка на внутреннюю отделку, руб./кв.м. |

| |||||

| Скорректированная цена, руб. кв.м. | 12 081 | 6 340 | ||||

| Скорректированная цена, руб. | 54 740 714 | 7 100 365 | ||||

| Скорректированная цена, руб./кв.м. | 12 081 | 6 340 | ||||

| Стоимость оцениваемого объекта, руб | 18 751 751 |

| ||||

Приложение 8

Расчет рыночной стоимости автотранспортных средств в рамках затратного подхода

| Наименование объекта | Год ввода в эксплуатацию эксплуатацию | Нормативный среднегодовой пробег | Фактический пробег, тыс.км.(Пф) | Фактический срок эксплуатации, лет (Дф) | И1 | И2 | В о сета новите льная стоимость на дату оценки, руб. | Реальный физический износ | М> % | в„ % | Физический износ по пробегу и сроку эксплуатации,%( Итр) | Рыночная стоимос ть на дату оценки, руб | |

| ГАЗ 3307 | 1999 | 35 | 210 | 6 | 0,34 | 0,77 | 274100 | 30 | 30 | 10 | 83 | 120878 | |

| ГАЗ 2705 | 2002 | 35 | 30 | 5 | 0,34 | 0,7 | 194419 | 15 | 20 | 10 | 40 | 177840 | |

| ЗИЛ - 53 | 2000 | 30 | 150 | 5 | 0,38 | 0,8 | 439200 | 20 | 20 | 10 | 61 | 252979 | |

| ПАЗ | 2003 | 40 | 80 | 2 | 0,34 | 0,7 | 600000 | 10 | 2 | 10 | 29 | 476280 | |

| КАМАЗ | 1991 | 35 | 455 | 13 | 0,38 | 0,77 | 790600 | 70 | 30 | 10 | 183 | 149423 | |

| Итого | 1177400 | ||||||||||||

Приложение 9

Определение расчетного износа автотранспортных средств

Расчетный износ (Итр) АМТС является отправной точкой для последующих расчетов и определяется по формуле:

Итр =(И1 Пф + И2 Дф) (%)

где: И1 - показатель износа АМТС по пробегу (в % на 1000 км пробега),

Пф - пробег фактический на день осмотра с начала эксплуатации или после капитального ремонта;

И2 - показатель старения по сроку службы (в % за 1 год) в зависимости от интенсивности эксплуатации;

Дф - фактический срок службы с начала эксплуатации или после капитального ремонта.

Примечание. Значение фактического пробега (Пф) принимается в соответствии с показаниями исправного счетчика пройденного пути спидометра АМТС, или принимается по учетным документам на данное АМТС. В сомнительных случаях (нарушение заводских пломб, замена спидометра, кузова, приобретение бывшего в употреблении АМТС, отсутствие данных и т.п.) для определения износа в расчет принимается среднегодовой пробег в регионе (стране) однотипного АМТС.

При определении стоимости АМТС, принадлежащего юридическому лицу, допускается, по согласованию с заказчиком не рассчитывать износ, а использовать нормы амортизационных отчислений.

Расчет стоимости автотранспортного средства с учётом износа:

В простейшем случае, когда на изменение стоимости АМТС оказывают влияние, только факторы, присущие всем эксплуатируемым транспортным средствам - естественный износ и старение, и если не выявлено документально подтвержденных замен в процессе эксплуатации агрегатов и дорогостоящих комплектующих изделий, расчет стоимости ведется по формуле:

Сиз =Цр - Виз (руб.)

где: Сиз - расчётная стоимость АМТС с учетом расчетного износа, руб.;

Цр - расчётная розничная цена АМТС с учётом фактической

комплектности, руб.;

Виз - часть стоимости АМТС, утраченная вследствие естественного износа, старения, руб.

Виз=Цр х Итр/100 (руб.)

Сиз= Цр - Виз = Цр х (1 - Итр/100 ) (руб.)

Величина (1 - Итр/ 100 ) определяет часть стоимости АМТС, утраченную по причине естественного износа, старения и называется коэффициентом износа Ки.

Если при осмотре АМТС, кроме естественного износа, старения, выявлены другие факторы, влияющие на величину его стоимости (эксплуатационные дефекты, аварийные повреждения и т.д.), то необходимо продолжить корректировку величины расчетной стоимости в соответствии с рекомендациями нижеследующих разделов.

Корректировка стоимости АМТС при наличии эксплуатационных дефектов.

Стоимость предъявленного АМТС (Сиз), снижается дополнительно при выявлении на нем дефектов, вызванных ненормальными условиями хранения, эксплуатации, ненадлежащим уходом (дефектов эксплуатации), на величину (Вдэ), приближенную в общем случае (без учета коэффициента износа), к стоимости устранения выявленных дефектов, включая предполагаемые замены агрегатов, узлов и деталей, т.е:

Вдэ  3дэ (руб)

3дэ (руб)

где: Вдэ - стоимость устранения имеющихся дефектов эксплуатации, руб.; Здэ, - затраты на устранение имеющихся дефектов эксплуатации с учетом коэффициента износа, руб.

Примечание.

Использование приблизительных расчетов оправдана тем, что при определении стоимости АМТС с целью оформления документов на наследование, дарение и т.п., выявляются дефекты не для определения стоимости и проведения соответствующего ремонта, а только для наиболее полного представления о техническом состоянии АМТС и учёта этого состояния в размере стоимости.

К дефектам эксплуатации (в качестве факторов, влияющих на снижение остаточной стоимости АМТС) в руководстве отнесены:

а)следы и последствия коррозии;

б)усталостные трещины элементов кузова, рамы и прочих деталей;

в)сколы (выбоины), потускнение (потеря глянца), расслоение, растрескивание,растяжение неметаллических деталей (материалов), лакокрасочных и других защитных покрытий, разрыв обивки по шву;

г)загрязнение, разрыв (не по шву) обивки, тента;

д)следы рихтовки, правки, подгонки, ремонтной сварки элементов кузова,рамы;

е)неровности, вмятины и другие механические повреждения, вызванные нарушением правил эксплуатации ;

ж)ослабление крепления агрегатов, узлов (деталей) АМТС;

з)негерметичность емкостей и систем; и) прочие явные дефекты эксплуатации.

Дефекты эксплуатации, классифицированные выше, могут быть следствием не только ненадлежащего обслуживания, но частично и следствием естественного старения (износа) используемых в конструкции материалов. В связи с этим при определении величины снижения стоимости АМТС при наличии дефектов эксплуатации (5Л), в данном случае из суммы затрат на устранение дефектов эксплуатации вычитается часть затрат, приходящаяся на устранение последствий естественного износа.

Величина затрат на устранение дефектов с учетом естественного износа определяется по формуле:

Здэ = Ср + Цм + Цд х ( 1-Итр/100) [руб.]

где:

Ср - суммарная стоимость работ по устранению дефектов эксплуатации, руб.,

Цм - суммарная стоимость основных материалов, необходимых для устранения дефектов эксплуатации, руб.;

Цд - суммарная стоимость запасных частей, необходимых для устранения дефектов эксплуатации, руб.;

(1-Итр/100)=Ки - коэффициент износа, учитывающий в затратах по устранению любых дефектов АМТС часть, приходящуюся на устранение последствий естественного износа, руб.

Приложение 10

Результаты расчёта рыночной стоимости автотранспортных средств в рамках сравнительного подхода

| № анал ога | Наименование аналога оцениваемого объекта | Цена, руб. | К иан |

|

| 1 | а/м ГАЗ - 3307 | 35 000 | 80% | РС01 = 35000/ (1 - 0,8)*(1 - 0,3) |

| 2 | а/м ГАЗ - 3307 | 32 000 | 85% | РС02 = 32000/ (1 - 0,85)*(1 - 0,3) |

| 3 | а/м ГАЗ - 3307 | 40 000 | 80% | РС02 = 40000/ (1 - 0,8)*(1 - 0,3) |

|

| а/м ГАЗ - 3307 | 136 744 |

| РС0=(PC01 + PC02 + PC03)/3 |

| 1 | а/м ГАЗ - 2705 | 112 568 | 40% | РС01 = 112 568/ (1 - 0,4)*(1 - 0,3) |

| 2 | а/м ГАЗ - 2705 | 98568 | 45% | РС02 = 98568/ (1 - 0,45)*(1 - 0,3) |

| 3 | а/м ГАЗ - 2705 | 84568 | 50% | РС02 = 84568/ (1 - 0,5)*(1 - 0,07) |

|

|

| 78 433 |

| РС0=(PC01 + PC02 + PC03)/3 |

| 1 | а/м ЗИЛ - 5301 | 250 000 | 30% | РС01 = 250 000/ (1 - 0,3)*(1 - 0,2) |

| 2 | а/м ЗИЛ-5301 | 250 000 | 40% | РС02 = 250 000/ (1 - 0,4)*(1 - 0,2) |

| 3 | а/м ЗИЛ-5301 | 200 000 | 35% | РС02 = 200 000/ (1 - 0,35)*(1 - 0,2) |

|

| а/м ЗИЛ-5301 | 288 400 |

| РС0=(PC01 + PC02 + PC03)/3 |

| 1 | а/м КАМАЗ | 200 000 | 60% | РС01 = 200 000/ (1 - 0,6)*(1 - 0,7) |

| 2 | а/м КАМАЗ | 300 000 | 55% | РС02 = 300 000/ (1 - 0,55)*(1 - 0,7) |

| 3 | а/м КАМАЗ | 370 000 | 50% | РС02 = 370 000/ (1 - 0,5)*(1 - 0,7) |

|

| а/м КАМАЗ | 191 000 |

| РС0=(PC01 + PC02 + PC03)/3 |

| 1 | ПАЗ 32053 | 400 000 | 5% | РС01 = 400 000/ (1 - 0,05)*(1 - 0,1) |

| 2 | ПАЗ 32053 | 380 000 | 10% | РС02 = 380 000/ (1 - 0,1)*(1 - 0,1) |

| 3 | ПАЗ 32053 | 530 000 | 3% | РС02 = 530 000/ (1 - 0,03)*(1 - 0,1) |

|

| ПАЗ 32053 | 416 908 |

| РС0=(PC01 + PC02 + PC03)/3 |

Приложение 11

Расчёт чистого операционного дохода от сдачи в аренду автотранспортного средства

| Ставка в час,р. | Рабочий день, час. | Чис ло дней | ПВД (PGI) | Кзап | ДВД (EGI) | Кэр | ЧОД (NOI), руб. | ||

| ГАЗ-3307 | 160 | 8 | 280 | 358 400. | 0,6 | 143360 | 0,8 | 28672 | |

| Газ - 2705 | 150 | 8 | 280 | 336 000р. | 0,5 | 168000 | 0,8 | 33 600 | |

| ЗИЛ-53 | 350 | 8 | 280 | 784 000 р. | 0,4 | 313600 | 0,8 | 62 720 | |

| КАМАЗ | 450 | 8 | 280 | 1 008 000 р. | 0,5 | 504000 | 0,8 | 100 800 | |

| ПАЗ | 400 | 8 | 280 | 896 000 р. | 0,6 | 537600 | 0,75 | 134 400 |

Приложение 12

Расчёт рыночной стоимости автотранспортных средств на основе метода прямой капитализации

| № п/п | Наименование | ЧОД (NOI), руб. | Ставка капитализации, % | Стоимость ТС в рамках доходного подхода, руб. |

| 1 | ГАЗ-3307 | 26 880 | 47,3 | 56828,7526 |

| 2 | ГАЗ-2705 | 33600 | 47,3 | 71036 |

| 3 | ЗИЛ-53 | 62 720 | 47,3 | 132600 |

| 4 | КАМАЗ | 112000 | 47,3 | 236786 |

| 5 | ПАЗ | 134400 | 47,3 | 284144 |

| Итого: | 781395 | |||

Приложение 13

Расчет коэффициента капитализации

| Транспорт | |

| Безрисковая %-ная ставка, i, % | 8 |

| Компенсация за риск, % | 5 |

| Компенсация за низкую ликвидность, % | 2 |

| Расходы на инвестиционный менеджмент, % | 2 |

| Норма отдачи Yo, % | 17 |

| SFF,% | 30,30 |

| Норма возврата капитала (∆*Sn(n, Yo)), % | -30,30 |

| Период возврата капитала n, лет | 3 |

| Изменение стоимости за период владения ∆, % | -100 |

| Коэф-т капитализации Ro= Yo - (∆*Sn(n, Yo)), % | 47,30 |

Приложение 14

Группа 4.Структура универсального оборудования

|

| Дата ввода в экспл. | Первонач. Стоимость, руб. | Фактич. срок исполь-зования, мес | Количество |

| Наименование |

|

|

|

|

| Обрабатывающий центр 6Р11 МПЗ-1 с ЧПУ | 2005 | 838 603 | 20 | 2 |

| Промышленный фрезерный станок с ЧПУ ZAYK32G | 2006 | 703339 | 16 | 1 |

| Станок сверлильный DM7532 | 2006 | 207064 | 16 | 1 |

| Станок расточной XXX | 1991 | 94 000 | 186 | 1 |

| Станок токарный CW6232B/750 | 2006 | 277095 | 16 | 1 |

Расчёт рыночной стоимости универсального оборудования в рамках затратного подхода

| Наименование оборудования (модель, марка) | Год ввода в эксплуатацию | Полная восстан. Стоимость (ПВС), руб. | Накоплен. Износ.% | Рыночная стоимость ед. на дату оценки, руб. | Кол-во един. В группе, шт. | Рыночная ст-ть группы оборудования, руб. |

| Обрабатывающий центр 6Р11 МПЗ-1 с ЧПУ | 2005 | 986 590 | 12 | 868 200 | 2 | 1 736 400 |

| Промышленный фрезерный станок с ЧПУ ZAYK32G | 2006 | 703 339 | 2 | 68 926 | 1 | 68 926 |

| Станок сверлильный DM7532 | 2006 | 207470 | 2 | 203321 | 1 | 203321 |

| Станок расточный | 1991 | 110 955 | 40 | 66 573 | 1 | 66 573 |

| Станок токарный CW6232B/750 | 2006 | 277 095 | 2 | 271554 | 1 | 271554

|

|

| Итого: |

|

|

|

| 2 346 774

|

Приложение 15

Группа 5. Расчёт рыночной стоимости вспомогательного оборудования в рамках затратного подхода

| Наименование оборудования ( модель, марка) | Год ввода в эксплуатацию | Полная восстан. Стоимость (ПВС), руб. | Накоплен. Износ.% | Рыночная стоимость ед. на дату оценки, руб. | Кол-во един. В группе, шт. | Рыночная ст-ть группы оборудования, руб. | |

| (модель, марка) |

| руб. | % | оценки, руб. | шт. | руб. | |

| Тепловентилятор | 2005 | 14 700 | 5 | 13 965 | 2 | 27 930 | |

| Котел отопительный | 2006 | 703 339 | 2 | 689 273 | 1 | 689 273 | |

| Компрессор | 2006 | 64 000 | 2 | 51 200 | 1 | 51 200 | |

| Весы 324 - ПР | 1991 | 27 000 | 15. | 22 500 | 3 | 67 500 | |

|

| Итого: |

|

|

|

|

| 835 903 |

Приложение 16

Группа 6. Структура офисной и вычислительной техники

|

| Дата ввода в эксплу-атацию | Первонач. | Фактич. срок исполь-зования | |

|

|

| стоимость, | мес. |

|

| Наименование |

| руб. |

| Кол-во |

| Принтер лазерный HP LJ1100 | 2001 | 10 665,00 | 80 | 1 |

| ПК «VIST» MB SE 440 BX-2 Jnt | 2002 | 20 696,00 | 67 | 1 |

| ПК «Максим» MB ACORPVIA 85 | 2003 | 19 328,00 | 57 | 1 |

| ПК Pentium-4 2800 MNZ | 2006 | 24 114,86 | 13 | 1 |

| Принтер лазерный HP LJ 115 | 2005 | 9 350,00 | 25 | 1 |

| Копировальный аппарат «Canon» | 2002 | 8 872,00 | 69 | 1 |

Расчёт рыночной стоимости офисной и вычислительной техники в рамках затратного подхода

| Наименование |

| Дата ввода | Первон-ная | Факт. срок | Полная восстан. | Накоп-й | Рыночная ст-ть | Кол-во един. | Рыночная ст-ть |

| оборудования |

| в эксп-цию | стоимость,руб. | службы, | стоимость(ПВС), | износ | един. на дату | в группе, | группы обо-ния, |

| (модель, марка) |

|

|

| мес. | руб. | % | оценки, руб. | шт. | руб. |

| Принтер лазерный HP LJ1100 | 2001 | 10665 | 80 | 18343,8 | 62 | 6970,64 | 1 | 6970,64 | |

| ПК "VIST" MB SE 440 BX-2 |

| 2002 | 20696 | 67 | 32492,72 | 52 | 15596,5 | 1 | 15596,5 |

| ПК "Максим" МВ ACORPVIA 85 | 2003 | 19328 | 57 | 28412,16 | 48 | 14774,32 | 1 | 14774,32 | |

| ПК "Pentium-4" 2800 MHz | 2006 | 24114,86 | 13 | 26285,2 | 16 | 22079,57 | 1 | 22079,57 | |

| Принтер лазерный HP LJ115 | 2005 | 9350 | 25 | 11033 | 22 | 8605,74 | 1 | 8605,74 | |

| Копировальный аппарат "Canon" | 2002 | 8872 | 69 | 13929,04 | 42 | 8078,84 | 1 | 8078,84 | |

| Итого: |

|

|

|

|

|

|

|

| 76105,61 |

Приложение 17

Готовая продукция

| Наименование изделия | Кол-во,шт. | Рыночная цена, руб. | Сумма |

| Иделие1 | 80 | 83453 | 6676240 |

| Иделие2 | 1 | 540000 | 540000 |

| Иделие3 | 2 | 240321 | |

| Иделие4 | 300 | 320 | 96000 |

| Иделие5 | 100 | 157 | 15700 |

| Иделие6 | 1 | 1120000 | 1120000 |

| Иделие7 | 210 | 74 | 15540 |

| Итого |

|

| 8944122 |

Приложение 18

Дисконтирование суммы дебиторской задолженности

| ООО « Принт» | 1.PV =260 000/ (1 + 0,195)^2/12 =252 694 рубля |

| ООО « Вистер» | 2.PV =445 000/ (1 + 0,195)^2/12 =432 495 рубля |

| ЗАО «МТЗ» | 3.PV =538 619/ (1 + 0,195)^3/12 =515 157 рубля |

| ООО «Леколь» | 4.PV =3 578 900/ (1 + 0,195)^4/12 =3 372 765 рубля |

| ЗАО « Альфа» | 5.PV =5 000 000/ (1 + 0,195)^5/12 =4 642 853 рубля |

Приложение 19

Акционерный капитал ОАО "МЭМЗ".

Уставный капитал Общества составляет 419180 руб. Всего размещено 13 973 шт. обыкновенных акции, номинальная стоимость каждой акции - 30 рублей.

Уставный капитал определяет минимальный размер имущества Общества, гарантирующего интересы его кредиторов, и не может быть менее 1000 кратной величины минимальной оплаты труда на дату регистрации общества.

Уставный капитал Общества может быть увеличен или уменьшен путем увеличения (снижения) номинальной стоимости размещенных акций.

Стоимость чистых активов Общества оценивается по данным бухгалтерского учета в порядке, установленным Министерством Финансов РФ и Федеральной комиссией по ценным бумагам и Фондовому рынку при Правительстве РФ.

Форма выпуска акций - бездокументарная.

Номинальная стоимость одной акции составляет 30 рублей. Акция удостоверяет право собственности акционеров на долю в Уставном капитале Общества.

Каждая акция Общества предоставляет акционеру – ее владельцу одинаковый объем прав. Количество акционеров – 120, в т.ч. физических лиц – 120 чел.

Акционеры имеют право присутствовать на собраниях акционеров лично или через полномочных представителей с правом голоса по всем вопросам, отнесенным к компетенции общего собрания, а также имеют право на получении дивидендов, а в случае ликвидации общества – право на получение части его имущества.

Акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций.

Общество вправе приобретать размещенные им акции по решению общего собрания акционеров об уменьшении уставного капитала общества путем приобретения части размещенных акций в целях сокращения их общего количества, если это предусмотрено уставом общества.

Общество вправе приобретать размещаемые им акции по решению наблюдательного совета общества. Эти акции не представляют права голоса, они не учитываются при подсчете голосов, по ним не начисляются дивиденды. Такие акции должны быть реализованы по их рыночной стоимости не позднее одного года с даты их приобретения. В противном случае общее собрание акционеров должно принять решение об уменьшении уставного капитала общества путем погашения указанных акций.

Не позднее чем за 30 дней до начала срока, в течение которого осуществляется приобретение акций, общество обязано уведомить акционеров – владельцев акций определенных категорий (типов), решение о приобретении которых принято.

Акционеры – владельцы голосующих акций вправе требовать выкупа обществом всех или части принадлежащих им акций в случаях:

- реорганизации общества или совершения крупной сделки, решение об одобрении которой принимается общим собранием акционеров, если они голосовали против принятия решения о его реорганизации или одобрении указанной сделки либо не принимали участия в голосовании по этим вопросам;

- внесения изменений и дополнений в устав общества или утверждения устава общества в новой редакции, ограничивающих их права, если они голосовали против принятия соответствующего решения или не принимали участия в голосовании. Выкуп акций обществом осуществляется по цене, определенной наблюдательным советом общества, но не ниже рыночной стоимости, которая должна быть определена независимым оценщиком без учета ее изменения в результате действий общества, повлекших возникновение права требования оценки и выкупа акций.Акции, выкупленные обществом в случае его реорганизации, погашаются при их выкупе.

Приложение 20

Бухгалтерская отчётность за 2004 – 2006 гг.

| Актив | Статья баланса | Балансовая стоимость, руб. | Балансовая стоимость, руб. | Балансовая стоимость, руб. | |

| 2006 | 2005 | 2004 | |||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Нематериальные активы | 110 | 0 | 0 | 0 | |

| Основные средства | 120 | 98 979 344 | 96 039 425 | 94 468 264 | |

| Незавершенное строительство | 130 | 0 | 0 | 0 | |

| Доходные вложения в материальные ценности | 135 | 0 | 0 | 0 | |

| Долгосрочные финансовые вложения | 140 | 600300 | 600300 | 600300 | |

| Отложенные налоговые активы | 145 | 0 | 0 | 0 | |

| Прочие внеоборотные активы | 150 | 0 | 0 | 0 | |

| Итого по разделу I | 190 | 99 579 644 | 96 639 725 | 95 068 564 | |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||

| Запасы | 210 | 178 442 771 | 20 672 717 | 17 016 458 | |

| в том числе: | |||||

| сырье, материалы и другие аналогичные ценности | 211 | 174 990 069 | 18 352 470 | 13 456 520 | |

| животные на выращивании и откорме | 212 | 0 | 0 | 0 | |

| Затраты в незавершенном производстве | 213 | 0 | 0 | 1724966 | |

| готовая продукция и товары для перепродажи | 214 | 2 931 561 | 2 320 247 | 1 411 972 | |

| товары отгруженные | 215 | 0 | 0 | 0 | |

| Расходы будущих периодов | 216 | 0 | 0 | 423000 | |

| прочие запасы и затраты | 217 | 0 | 0 | 0 | |

| Налог на добавленную стоимость по приобретенным | |||||

| Ценностям | 220 | 18 136 110 | 4 080 258 | 6956215 | |

| Дебиторская задолженность (платежи по которой | |||||

| ожидаются более чем через 12 месяцев после | |||||

| отчетной даты) | 230 | 0 | 0 | 0 | |

| в том числе покупатели и заказчики | 231 | 0 | 0 | 0 | |

| Дебиторская задолженность (платежи по которой | |||||

| ожидаются в течение 12 месяцев после отчетной | |||||

| даты) | 240 | 10 823 499 | 21 110 892 | 9 784 936 | |

| Краткосрочные финансовые вложения | 250 | 0 | 0 | 0 | |

| Денежные средства | 260 | 253 177 | 1 377 677 | 884 721 | |

| Прочие оборотные активы | 270 | 0 | 0 | 0 | |

| Итого по разделу II | 290 | 207 655 557 | 47 241 544 | 34 642 330 | |

| БАЛАНС | 300 | 307 235 201 | 143 881 269 | 129 710 894 | |

| Пассив | Статья баланса | Балансовая стоимость, руб. | Балансовая стоимость, руб. | Балансовая стоимость, руб. | |

| III. КАПИТАЛ И РЕЗЕРВЫ | 940 321 | 419 180 | 419 181 | ||

| Уставный капитал | 410 | ||||

| Собственные акции, выкупленные у акционеров | 411 | 0 | 0 | 0 | |

| Добавочный капитал | 420 | 65 971 986 | 55 971 986 | 55 971 986 | |

| Резервный капитал | 430 | 209 590 | 209 590 | 209 590 | |

| в том числе: | |||||

| Резервы, образованные в соответствии | 431 | 0 | 0 | 0 | |

| с законодательством | |||||

| Резервы, образованные в соответствии | 432 | 209 590 | 209 590 | 209 590 | |

| с учредительными документами | |||||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 50 956 062 | 27 910 596 | 31 778 793 | |

| Итого по разделу III | 490 | 118 077 959 | 84 511 352 | 88 379 550 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 510 | 0 | 0 | 0 | |

| Отложенные налоговые обязательства | 515 | 0 | 0 | 0 | |

| Прочие долгосрочные обязательства | 520 | 0 | 0 | 0 | |

| Итого по разделу IV | 590 | 0 | 0 | 0 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 610 | 30 935 692 | 40 000 000 | 0 | |

| Кредиторская задолженность: | 620 | 158 221 550 | 19 369 917 | 41 331 345 | |

| По товарным операциям | 621 | 108 946 043 | 6 914 400 | 34 031 296 | |

| Задолженоость по оплате труда | 622 | 5 384 709 | 2 006 202 | 1 679 364 | |

| Задолженность по налогам и сборам | 624 | 3 678 456 | 5 841 490 | 4 459 651 | |

| Прочие кредиторы | 625 | 40 212 342 | 4 607 825 | 1 161 034 | |

| Итого по разделу V | 189 157 242 | 59 369 917 | 41 331 345 | ||

| БАЛАНС | 700 | 307 235 201 | 143 881 269 | 129 710 895 |

Отчёт о прибылях и убытках

| Показатель | 2006 | 2005 | 2004 | |

| наименование | код | |||

|

| ||||

| Доходы и расходы по обычным видам |

| |||

| деятельности |

| |||

| Выручка (нетто) от продажи товаров, продукции, работ, | 1 241 979 330 | 987 098 567 | 768 776 554 | |

| услуг (за минусом налога на добавленную стоимость, | ||||

| акцизов и аналогичных обязательных платежей) | 010 | |||

| Себестоимость проданных товаров, продукции, | 1 220 131 724 | 970 832 388 | 754 420 467 | |

| работ, услуг | 020 | |||

|

| ||||

| Валовая прибыль | 029 | 21 847 606 | 16 266 179 | 14356087 |

| Коммерческие расходы | 030 | -7491646 | -7236549 | -6786989 |

| Управленческие расходы | 040 | 0 | 0 | 0 |

| Прибыль (убыток) от продаж | 050 | 14 355 960 | 9 029 630 | 7569098 |

| Прочие доходы и расходы | -2 968 840 | 926 949 | 728050,68 | |

| Проценты к получению | 060 | 3476598 | 6 798 977 | 3121234 |

| Проценты к уплате | 070 | 2124326 | 4007698 | 0 |

| Доходы от участия в других организациях | 080 | 1 769 900 | 5958468 | 14887838 |

| Прочие операционные доходы | 090 | 3690198 | 10924921 | 898767 |

| 91 |

| |||

| Прочие операционные расходы | 100 | 3962931 | 9933681 | 8976232 |

| 110 | 3690198 |

| ||

| Внереализационные доходы | 120 | 1131566 | 394260 394 260 | 345 212 |

| 121 |

| |||

| Внереализационные расходы | 130 | 6949845 | 9208298 | 9548768 |

| 131 |

| |||

| Прибыль (убыток) до налогообложения | 140 | 11 387 120 | 9 956 579 | 8297148,68 |

| Текущий налог на прибыль | 150 | 2732908,8 | 2389578,96 | 1991315,683 |

| Чистая прибыль (убыток) отчетного | 8 654 211 | 7 567 000 | 6 305 833 | |

| периода | 190 | |||

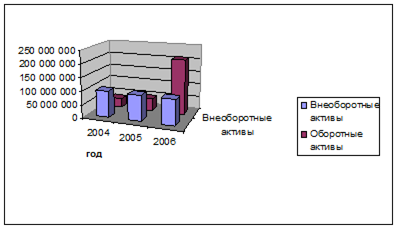

Рис. 1. Общая структура активов

Внеоборотные активы предприятия незначительно уменьшаются, начиная с 2004 года.

Как рост, так и сокращение активов, были обусловлены соответствующими изменениями оборотных активов предприятия в основном за счет запасов и дебиторской задолженности.

Оборотные активы к 2006 году существенно выросли.

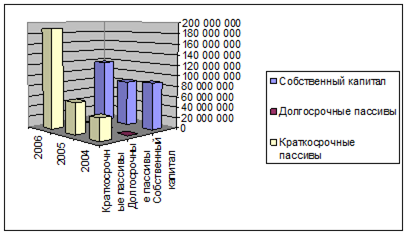

Рис.2. Общая структура пассива

Пассивная часть баланса характеризуется преобладающим удельным весом собственного капитала до начала 2006года. После 2006 года общая структура пассива баланса изменилась, преобладающий удельный вес стал принадлежать краткосрочным пассивам.

Следует отметить, что на протяжении всего рассматриваемого периода изменение размера собственного капитала и краткосрочных пассивов происходит практически одинаковыми темпами, поэтому структура пассивной части баланса остается относительно постоянной.

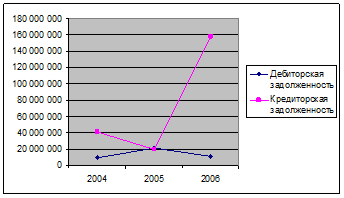

Рис. 3 Динамика кредиторской и дебиторской задолженностей

Необходимо отметить, что за рассматриваемый период абсолютная величина кредиторской задолженности значительно изменилась. Динамика соотношения кредиторской и дебиторской задолженностей полностью противоположна.

[1] Бухгалтерская отчётность за период 2004 -2006гг. представлена в Приложении 2

[2] Принятие указанного периода погашения облигаций, обусловлено максимальной приближенностью к используемому в настоящем отчете прогнозному периоду (3 года).

[3] Среднерыночная ставка принимается по ставке годовой доходности ФДУ IT-Trade(пакет Аккорд - сбалансированный портфель финансовых инструментов).

[4] Согласно рекомендациям, изложенным в «Правилах оценки физического износа зданий" - ВСН 53-86 (р)

[5] Дисконтирование суммы дебиторской задолженности представлено в Приложении 15

Введение

В последние 10-15 лет наблюдается стремительное становление и развитие оценочной деятельности в России. От отдельных опытов по оценке в основном недвижимости в начале 90-х годов до широкомасштабной деятельности, опирающейся на законодательные акты, регулирующие правительственные документы и богатейший опыт многих профессионально подготовленных оценщиков.

Нарастает не только объем оценочных работ, но и происходит изменение их направленности. Если в первой половине 90-х годов оценщики в основном занимались переоценкой основных фондов по заказам предприятий, то в настоящее время к услугам оценщиков обращаются по причине изменения состава собственников и их имущественных прав в ходе таких хозяйственных процедур, как приватизация, привлечение новых участников бизнеса при дополнительных эмиссиях акций, страхование имущества, получение кредита под залог имущества, исчисление налоговых платежей, исполнение прав наследования и, конечно, разнообразные операции по реструктуризации предприятий.

Цель курсовой работы – обоснование рыночной стоимости действующего предприятия ОАО «Миллеровский электромеханический завод».

Реализация поставленной цели требует решения следующих задач:

Сбор и анализ информации, необходимой для проведения оценки стоимости бизнеса действующего предприятия.

Проведение анализа рынка.

Проведение анализа финансово-хозяйственной деятельности предприятия.

Выбор и обоснование подходов и методов оценки стоимости бизнеса.

Расчет рыночной стоимости ОАО «Миллеровский электромеханический завод» в рамках затратного подхода, доходного подхода, сравнительного подхода.

Обоснование управленческих решений, направленных на повышение стоимости бизнеса.

Объект исследования - ОАО «Миллеровский электромеханический завод».

Предмет исследования – процесс оценки рыночной стоимости действующего предприятия.

Структурно курсовая работа состоит из введения, трёх глав и заключения, изложенных на 62 страницах машинописного текста.

Во введении обосновывается актуальность выбора темы курсовой работы, раскрывается цель и конкретные задачи исследования, указываются объект и предмет исследования.

В первой главе раскрываются подходы и методы, используемые для оценки рыночной стоимости действующего предприятия ОАО «Миллеровский электромеханический завод».

Во второй главе даётся общий анализ финансового состояния ОАО «Миллеровский электромеханический завод», его организационно – экономические характеристики, проводится оценка объекта в рамках затратного, доходного и рыночного подходов.

В третьей главе проводится согласование результатов оценки, полученных разными методами, применяя коэффициенты значимости. В этой же главе предлагаются пути повышения рыночной стоимости действующего предприятия.

В заключении приводятся краткие выводы по проведённому исследованию.

При написании курсовой работы использовались работы ведущих отечественных и зарубежных авторов по исследуемой проблеме, нормативно-методические материалы, Устав ОАО «МЭМЗ», данные финансовой отчётности предприятия за 2003 - 2006 гг., в том числе бухгалтерского баланса (Форма №1), отчёта о прибылях и убытках (Форма №2), приложение к бухгалтерскому балансу (Форма № 5), данные из Интернета. Полный список литературных источников включает в себя 40 наименований.

Теоретическую и методологическую основы исследования составляли законодательные акты Российской Федерации, указа Президента РФ, постановления Правительства РФ, инструкции и методические материалы Министерства финансов, ФКЦБ России, Министерства имущественных отношений, ФСФО, экономическая и правовая литература, материалы периодической печати.

При выполнении курсовой работы были использованы общенаучные и специальные методы исследований. Из общенаучных применялись диалектический метод познания, метод научной абстракции, анализа и синтеза, исторического и логического познания. Отдельные проблемы изучались с помощью специальных методов экономических исследований: экономико-статистического, монографического, расчетно-конструктивного и других.

Для теоретико-методологической разработки вопросов стоимостной оценки капитала особый интерес представили работы И. Бланка, Г. Булычёвой, С. Валдайцева, В. Галасюка, Е. Гришиной, А. Грязновой, В.Демниш, М. Захаровой, Дж. Бейли, Ю. Бригхема, Л, Гапенски, Т. Колера, Т. Коупленда, С. Майерса, Дж. Мурина, У. Паррамоу, Ш. Пратта, Т. Уотшема, Р. Холта, Дж. Ван Хорна и др.

Глава 1. Теоретические основы определения рыночной стоимости действующего предприятия

Методология оценки бизнеса

Оценка бизнеса включает в себя определение стоимости пассивов и активов компании: недвижимого имущества, машин и оборудования, складских запасов, финансовых вложений, нематериальных активов. Кроме того, оценивается эффективность работы компании, ее прошлые, настоящие и будущие доходы, перспективы развития и конкурентная среда на данном рынке. В результате такого комплексного подхода определяется реальная стоимость бизнеса и его способность приносить прибыль.

При оценке действующего предприятия могут использоваться три принципиально различных подхода: затратный, доходный, сравнительный (рис.1).

| ПОДХОДЫ К ОЦЕНКЕ БИЗНЕСА | ||||

|

ДОХОДНЫЙ | СРАВНИТЕЛЬНЫЙ |

ЗАТРАТНЫЙ | ||

| Метод капитализации | Метод компании-аналога | Метод стоимости чистых активов | ||

| Метод дисконтирования будущих доходов | Метод сделок |

| ||

|

| Метод отраслевых коэффициентов |

| ||

Рис.1 Классификация подходов и методов оценки стоимости действующего предприятия

Оценка стоимости бизнеса в рамках затратного подхода

Затратный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки, с учетом его износа.

Балансовая стоимость активов предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. В результате перед оценщиком ставится задача проведения корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности. Далее из полученной суммы вычитают стоимость обязательств предприятия. Итоговая величина, полученная таким образом, отражает рыночную стоимость собственного капитала предприятия. Для расчетов используются данные баланса предприятия на дату оценки (либо на последнюю отчетную дату).

Основным достоинством метода, базирующегося на оценке активов, является то, что он основывается на реальных ценностях, которые находятся в собственности предприятия.

Базовой формулой в затратном подходе является:

Собственный капитал = Активы – Обязательства

Данный подход представлен двумя основными методами:

метод стоимости чистых активов;

метод ликвидационной стоимости

В рамках данной курсовой работы, метод ликвидационной стоимости не рассматривается (ОАО « МЭМЗ» - действующее предприятие).

Метод стоимости чистых активов включает следующие этапы:

1. Расчёт рыночной стоимости объектов имущественного комплекса на основе трёх основных подходов к оценке имущества по группам:

Группа 1. Недвижимое имущество

Группа 2. Автотранспортные средства

Группа 3. Универсальное оборудование

Группа 5. Вспомогательное оборудование

Группа 6. Офисная и вычислительная техника

2. Выявление и оценка нематериальных активов.

3. Определение рыночной стоимости финансовых вложений, как долгосрочных, так и краткосрочных.

4.Корректировка активной (пассивной) части баланса

Восстановительная стоимость - стоимость воспроизводства ранее созданного объекта в современных условиях, т.е. в ценах его приобретения на момент оценки. Если представить объект оценки как новый (еще не подвергшийся физическому износу), то, выяснив, чему будет равна его первоначальная стоимость при современном уровне цен, получим полную восстановительную стоимость.

Для определения полной восстановительной стоимости здания в качестве источников информации используются данные по зданиям и сооружениям из паспортов БТИ, усредненные стоимостные показатели УПВС М°7, а также коэффициенты пересчета сметной стоимости строительства № 191 - п от 29.05.2001 "Об утверждении коэффициентов удорожания базисной стоимости строительно-монтажных работ".

Восстановительная стоимость определялась по следующей базовой формуле:

ПВС = С1969*Устр*И 1969-1984 * K1969-1984 * Kl984-2000*K2000

ПВС - полная восстановительная стоимость здания на дату оценки, в руб.;

С1969 _ полная восстановительная стоимость 1 м3 здания по сборникам УПВС №7 в ценах 1969 года, руб.;

VCTр - строительный объем оцениваемого здания м3;

И 1969-1984 - индекс изменения сметной стоимости строительно-монтажных работ по отраслям народного хозяйства, отраслям промышленности и направлениям в составе отраслей (Приложение №1 к постановлению Госстроя ХСР №94 от 11 мая 1983г.);

Kl984-2000 - территориальный коэффициент для г. Калуги к индексам изменения сметной стоимости строительно-монтажных работ по отраслям народного хозяйства, отраслям промышленности и направлениям в составе отраслей (Приложение №2 к постановлению Госстроя СССР №94 от 11 мая 1983г.);

Kl984-2000 - средний индекс изменения сметной стоимости строительства на 2000 год по отношению к 1984 году;

K2000 - средний индекс изменения цен на дату оценки.

К полученному значению полной восстановительной стоимости добавляется величина прибыли предпринимателя-застройщика, полученная экспертным методом, на основе данных строительных компаний, в размере 20%

Под стоимостью замещения оцениваемой машины или оборудования понимается минимальная стоимость приобретения аналогичного нового объекта, максимально близкого к оцениваемому по всем функциональным, конструктивным и эксплуатационным характеристикам, в текущих ценах. Остаточная стоимость замещения определяется как стоимость замещения за вычетом износа.

Метод расчета по цене однородного объекта осуществляется в следующей последовательности:

Подбирается однородный объект, похожий на оцениваемый, прежде всего по технологии изготовления.

Определяется полная себестоимость производства однородного объекта по формуле:

Сод = (1 - Ндс)(1 - Нпр-Кр)ЦоД/(1 - Нпр), где

Сп.од - полная себестоимость производства однородного объекта;

Нлс - ставка налога на добавленную стоимость;

Нпр - ставка налога на прибыль;

Кр - показатель рентабельности продукции;

Цод - цена однородного объекта.

Рассчитывается полная себестоимость оцениваемого объекта. Для этого в себестоимость однородного объекта вносятся корректировки, учитывающие различия в массе объектов.

Определяется восстановительная стоимость оцениваемого объекта по формуле.

SB = (l-Hnp)*Cn/(l-Hnp-Kp),

где

Sb - восстановительная стоимость оцениваемого объекта. Если оцениваются машины и оборудование, спрос на которые отсутствует, то их стоимость принимается на уровне себестоимости. Метод поэлементного расчета характерен следующим порядком действий. Составляется перечень комплектующих узлов и агрегатов оцениваемого объекта. Собирается ценовая информация по комплектующим, но это становится возможным только при наличии развитого рынка комплектующих изделий.

Определяется полная себестоимость объекта по формуле

СП=Ц, + В,

где

Сп - полная себестоимость оцениваемого объекта;

Цэ - стоимость комплектующего узла или агрегата;

В - собственные затраты изготовителя.

Данная формула применима при наличии полной отчетности по основным фондам предприятия

Сравнительный (рыночный) подход к оценке стоимости машин и оборудования представлен, прежде всего, в рамках метода прямого сравнения.

Объект анализа должен иметь то же функциональное назначение, полное квалификационное подобие и частичное конструкторское - технологическое сходство.

Этапы расчёта:

Нахождение объекта – аналога.

Внесение корректировок в цену аналога (процентных, денежных).

Таким образом, стоимость машин или единиц оборудования определяется по формуле:

V=VaHaJl * K1 *K2 … KM + V jon , где

VaHaJl - цена объекта – аналога;

полезные модели, которые рассматриваются как техническое решение задачи;

промышленные образцы, под которыми понимается соответствующее установленным требованиям художественно - конструкторское решение изделия, определяющее его внешний вид;

товарные знаки, знаки обслуживания, фирменные наименования, наименован мест происхождения товаров или услуг другого производителя, для отличия товаров, обладающих особыми свойствами.

Имущественные права - вторая группа нематериальных активов.

Издержки, представленные в виде организационных расходов, которые могут быть произведены в момент создания предприятия.

Под ценой фирмы понимается стоимость её деловой репутации (гудвилла). Гудвилл определяют как величину, на которую стоимость бизнеса превосходит рыночную стоимость его материальных активов и нематериальных активов, которая отражена в бухгалтерской отчетности Гудвилл возникает, когда предприятие получает стабильные, высокие прибыли, его доходы на активы выше среднего, в результате чего стоимость бизнеса превосходит стоимость его чистых активов. Гудвилл как экономическая величина принимается на баланс только в момент смены владельца предприятия (купли-продажи предприятия).

Оценка рыночной стоимости финансовых вложений.

К финансовым вложениям относятся инвестиции предприятия в ценные бумаги и в уставные капиталы других организаций, а также предоставленные другим организациям займы на территории Российской Федерации и за её пределами. Оценка финансовых вложений осуществляется, исходя из рыночной стоимости на дату оценки, и является предметом пристального внимания оценщика.

Оценка производственных запасов.

Запасы оцениваются по текущим ценам с учетом затрат на транспортировку и складирование. Устаревшие запасы списываются.

Оценка расходов будущих периодов.

Расходы оцениваются по номинальной стоимости и учитываются в расчете по оценке, если ещё существует связанная с ним выгода. Если же выгода отсутствует, то величина расходов будущих периодов не принимается во внимание

Оценка дебиторской задолженности.

Выявляется просроченная задолженность с последующим разделением ее на:

а)безнадежную (она не войдет в баланс);

б)ту, которую предприятие еще надеется получить. Несписанная дебиторская задолженность оценивается путем

дисконтированием будущих основных сумм и выплат процентов к их текущей стоимости.

Оценка денежных средств.

Эта статья не подлежит переоценке.

Дата: 2019-05-29, просмотров: 331.