Предварительная оценка финансового положения предприятия осуществляется на основании данных финансовой отчетности. На данной стадии анализа формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе имущества предприятия и их источниках, устанавливаются взаимосвязи между показателями. С этой целью определяем соотношение отдельных статей актива и пассива баланса, их удельный вес в общем итоге или валюте баланса, рассчитываем суммы отклонений в структуре основных статей баланса по сравнению с предшествующим периодом. (Приложение А) При этом общая сумма изменения валюты баланса расчленяется на составные части, что позволяет сделать предварительные выводы о характере имевших сдвигов в составе активов, источниках их формирования и их взаимной обусловленности. Так, в процессе предварительного анализа изменения в объеме недвижимого имущества и текущих или оборотных средств рассматриваются в связи с изменениями в обязательствах предприятия.

Для удобства проведения такого исследования используем так называемый уплотненный аналитический баланс - нетто, формируемый путем агрегирования однородных по своему составу элементов балансовых статей в необходимых аналитических разрезах такие, как недвижимое имущество, текущие активы и так далее [11, с.68].

На основании этих данных определяется аналитический коэффициент ликвидности и платежеспособности предприятия, характеризующий его финансовое состояние. Термин "ликвидность" означает легкость реализации, продажи и превращения материальных ценностей в денежные средства.

Баланс - нетто ТОО «Агрофирма Курма» представлен в таблице 1.

Таблица 1 - Вертикальный анализ агрегированного баланса ТОО «Агрофирма Курма» и источники его формирования за период 2005 - 2007 г.

| Показатели | 2005 г, тыс. тг | % к валюте баланса | 2006, тыс. тг | % к валюте баланса | 2007 г, тыс. тг | % к валюте баланса | Отклоне-ния (гр7-гр5) | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |||||||

| Актив | 1154440 | 100 | 1431426 | 100 | 1282071 | 100 | - | |||||||

| Долгосрочные активы | 502461 | 43,5 | 480814 | 33,6 | 515088 | 40,2 | +6,6 | |||||||

| Текущие активы, в т.ч. | 651979 | 56,5 | 950612 | 66,4 | 766983 | 59,8 | -6,6 | |||||||

| Запасы | 109571 | 5,3 | 68887 | 4,8 | 79528 | 6,2 | +1,4 | |||||||

| Дебиторская задолженность | 53903 | 46,7 | 879890 | 61,5 | 684051 | 53,4 | -8,1 | |||||||

| Деньги | 3376 | 0,3 | 1835 | 0,1 | 3404 | 0,2 | +0,1 | |||||||

| Пассив | 1154440 | 100 | 1431426 | 100 | 1282071 | 100 | - | |||||||

| Капитал | 811264 | 70,3 | 1145487 | 80 | 1051010 | 82 | +2 | |||||||

| Долгосрочные обязательства | - | - | 157866 | 11 | 215656 | 16,8 | +5,8 | |||||||

| Текущие обязательства | 242305 | 21 | 128073 | 9 | 15405 | 1,2 | -7,8 | |||||||

Следует отметить, что в целом структура совокупных активов характеризуется некоторым превышением в их составе доли краткосрочных активов, которая составила в 2005 году - 56,5 %, в 2006 – 71,8%, и в 2007 году – 59,8 %. В составе текущих активов обращает на себя внимание уменьшение доли дебиторской задолженности на 8,1% в 2007 году относительно 2006 года, а также увеличения денежных средств на 1569 тыс. тенге, при этом происходит увеличение запасов на 1,4%, т.е. на 10641 тыс.тг.

Пассивы отражают источники средств предприятия, состоят из собственного капитала, обязательств.

Капитал - это активы общества, после вычета ее обязательств, состоит из:

-выпущенный капитал не изменился за 3 года и составляет 342773 тыс. тг.;

-нераспределенный доход за 2005 год составил 468491 тыс. тенге, который увеличился в 2006 году на 334223 тыс. тенге и составил 802714 тыс. тенге, в 2007 году составил 708237 тыс.тенге.

Таким образом, доля собственного капитала в 2007 году относительно 2006 года увеличилась на 2% по отношению к валюте баланса.

Структура заемных средств в течение 3 лет претерпела для предприятия некоторые изменения. Так доля текущих обязательств уменьшилась с 21% в 2005 г. до 9% в 2006 году и 1,2% в 2007 году. За этот период предприятие увеличило долю долгосрочных обязательств, а именно займов банков. В 2005предприятие не имело долгосрочных обязательств, однако в 2006 году займы банков составили 11%, которые увеличились в 2007 году на 57790 тыс.тг и составили 16,8 % в 2007 году, изменение составило 5,8%.

Таким образом, наблюдается уменьшение текущих обязательств одновременно с ростом долгосрочных обязательств.

Одним из основных критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Способность предприятия рассчитывать по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Для оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. Информация, отраженная в первом разделе баланса, характеризует величину текущих активов в начале и в конце отчетного периода. Сведения о краткосрочных обязательствах предприятия содержатся в четвертом разделе баланса.

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легко реализуемые, так и трудно реализуемые для погашения внешней задолженности. В то же время в составе краткосрочных пассивов могут быть выделены обязательства различных степеней срочности.

Поэтому, одним из способов оценки ликвидности является сопоставление определенных элементов активов и пассивов между собой. С этой целью обязательства предприятия группируются по степени их срочности, а его активы - по степени ликвидности, то есть реализуемости.

Так, наиболее срочные обязательства предприятия, срок оплаты которых наступает в текущем месяце, сопоставляются с величиной активов, обладающих максимальной ликвидностью, то есть денежные средства, легко реализуемые ценные бумаги. При этом часть срочных обязательств, остающихся не покрытыми, должны уравновешиваться менее ликвидными активами - дебиторской задолженностью предприятия с устойчивым финансовым положением, легко реализуемыми запасами товарно-материальных ценностей и другое.[12, c. 29]

Проведем анализ изменений в составе имущества и источников его формирования ТОО «Агрофирма Курма». Данные поместим в таблице 2.

Таблица 2 - Горизонтальный анализ агрегированного баланса ТОО «Агрофирма Курма» и источники его формирования за период 2005 - 2007 года (тыс.тенге)

| Наименование статей баланса | 2005 год | 2006 год | 2007 | Изменение (гр. 4 – гр. 3) |

| 1 | 2 | 3 | 4 | 5 |

| Статьи актива | ||||

| Денежные средства и краткосрочные финансовые вложения | 3376 | 1835 | 3404 | +1569 |

| Дебиторская задолженность | 53903 | 879890 | 684051 | -195839 |

| Запасы | 109571 | 68887 | 79528 | +10641 |

| Долгосрочные активы | 502461 | 480814 | 515088 | +34274 |

| Баланс | 1154440 | 1431426 | 1282071 | -149355 |

| Статьи пассива | ||||

| Текущие обязательства | 242305 | 128073 | 15404 | -112669 |

| Долгосрочные обязательства | - | 157866 | 215656 | +57790 |

| Капитал | 811264 | 1145487 | 1051010 | -94477 |

| Баланс | 1154440 | 1431426 | 1282071 | -149355 |

По данным таблицы 2 следует, что денежные средства в 2007 году увеличиваются на 1569 тыс.тг относительно 2006 года. За 2006 год наблюдается прирост дебиторской задолженности на 336849 тыс.тенге относительно 2005 года. В 2007 году дебиторская задолженность уменьшается относительно 2006 года на 195839 тыс.тг. Запасы увеличиваются на 10641 тыс.тенге. При этом происходит увеличение долгосрочных активов на 34274 тыс.тенге. В структуре пассивов наблюдается уменьшение текущих обязательств на 112669 тыс.тенге, долгосрочные обязательства увеличиваются в 2007 году на 57790 тыс.тенге и составляют 215656 тыс.тенге, при этом происходит уменьшение капитала на 94477 тыс.тенге. За 2007 г. по данным таблицы 2 активы уменьшились на 149355 тысяч тенге.

Другим показателем, характеризующим ликвидность предприятия, является оборотный капитал, который определяется как разность текущих активов и краткосрочных обязательств. Иными словами, предприятие имеет оборотный капитал до тех пор, пока текущие активы превышают краткосрочные обязательства или пока оно ликвидно.

По данным таблицы 4 видно, что оборотный капитал анализируемого предприятия составил:

- на 2005 год: оборотный капитал = 651979- 242305 = 409674 тыс. тенге;

- на 2006 год: оборотный капитал = 950612 - 128073= 822539 тыс. тенге;

- на 2007 год: оборотный капитал = 766983- 15404= 751579 тыс. тенге.

Следовательно, предприятие за 2005-2007 году увеличивает собственный оборотный капитал, что положительно характеризует деятельность предприятия.

Признаки кризиса в деятельности предприятия обнаруживаются, прежде всего, в показателях ликвидности и финансовой устойчивости. Поэтому финансовый анализ начинается с анализа именно этих показателей.[13, c. 42]

В практике аналитической работы также используют систему относительных показателей ликвидности, которые рассчитываются по следующим формулам.

Коэффициент абсолютной ликвидности:

(12)

(12)

где Кал – коэффициент абсолютной ликвидности;

Дс – денежные средства;

Кфв – краткосрочные финансовые обязательства.

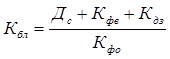

Коэффициент быстрой ликвидности:

(13)

(13)

где Кбл – коэффициент быстрой ликвидности;

Дс – денежные средства;

Кдз – краткосрочная дебиторская задолженность;

Кфв – краткосрочные финансовые вложения;

Кфо – краткосрочные финансовые обязательства.

Коэффициент текущей ликвидности:

(14)

(14)

где Ктл – коэффициент текущей ликвидности;

Та – текущие активы;

Ко – краткосрочные обязательства.

Данные показатели позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода.

Рассчитаем показатели ликвидности для ТОО «Агрофирма Курма» и оформим результаты расчета в таблице 3.

Таблица 3 - Показатели ликвидности ТОО «Агрофирма Курма» за период 2005-2007г.

| Показатели | 2005 | 2006 | 2007 | Отклонения (гр. 4-гр.3) |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент абсолютной ликвидности | 0,01 | 0,01 | 0,22 | +0,21 |

| Коэффициент быстрой ликвидности | 0,23 | 6,8 | 44,6 | +37,8 |

| Коэффициент текущей ликвидности | 2,69 | 7,4 | 49,8 | +42,4 |

На основе таблицы 3, можно увидеть, что по данным ТОО «Агрофирма Курма» коэффициент абсолютной ликвидности составляет 0,01 на 2005-2006 год, а на 2007 год - 0,22.

Таким образом, предприятие может погасить свои обязательства в срочном порядке, так как теоретически достаточным значением для коэффициента абсолютной ликвидности является значение 0,2. В связи с этим, можно считать его ликвидным по составлению на конец 2007 года.

Показатель быстрой ликвидности представляет собой большой интерес для кредиторов ТОО «Агрофирма Курма». Нормативное значение данного показателя больше или равно 0,7. Значение показателя у предприятия на 2005 год ниже теоретического, однако, на 2006-2007 год, данный показатель значительно вырос и составляет на конец 2007 года - 44,6.

Коэффициент текущей ликвидности позволяет установить, в какой степени кратности текущие активы покрывают краткосрочные обязательства. В общем случае нормативными считаются значения этого показателя, находящиеся в пределах от двух до трех. Как видно, данный коэффициент за период 2005-2007 год соответствует нормативным значениям 2,69; 7,4 и 49,8 соответственно, что является результатом увеличения текущих активов, при значительном уменьшении краткосрочных обязательств за данный период.

Признание предприятия неплатежеспособным не означает признание его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым состоянием предприятия и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования предприятия к самостоятельному выходу из кризисного состояния.[14, c. 142]

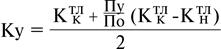

В связи с этим целесообразно рассчитать коэффициент утраты платежеспособности по формуле:

(15)

(15)

где Кктл - фактическое значение коэффициента текущей ликвидности на конец отчетного периода;

Кнтл – фактическое значение коэффициента текущей ликвидности на начало отчетного периода;

Пу – установленный период восстановления платежеспособности в месяцах (3 месяца).;

По – отчетный период;

Кнормтл = 2,0.

Значение коэффициента утраты платежеспособности больше 1 означает наличие у предприятия реальной возможности не утратить платежеспособность в течение ближайших трех месяцев. Если коэффициент утраты платежеспособности менее 1, то это свидетельствует о том, что у предприятия в ближайшие 3 месяца имеется возможность утратить платежеспособность, т.е. оно не сможет выполнить обязательства перед кредиторами.

Для ТОО «Агрофирма Курма» по данным на 01.01.2008 года коэффициент утраты платежеспособности равен: Куп = (49,8+ 3/12 (49,8 – 7,4)) / 2 = 30,2

Таким образом, ТОО «Агрофирма Курма» в течение 3 месяцев имеет реальную возможность не утратить платежеспособность в течение ближайших трех месяцев.

К числу основных показателей финансовой устойчивости предприятия относятся: коэффициент независимости; коэффициент финансовой устойчивости; коэффициент финансирования.

Определим значения всех коэффициентов для ТОО «Агрофирма Курма» на 2005-2007 года. Рассчитанные коэффициенты отобразим в таблице 4.

Таблица 4 - Коэффициенты финансовой устойчивости ТОО «Агрофирма Курма» за 2005-2007 г.

| Показатели | 2005г. | 2006г. | 2007г. | Отклонения (гр 4 – гр 3) |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент независимости | 0,7 | 0,8 | 0,82 | +0,02 |

| Коэффициент зависимости | 0,2 | 0,2 | 0,18 | -0,02 |

| Коэффициент финансирования | 3,3 | 4 | 4,5 | +0,5 |

| Коэффициент финансовой устойчивости | 0,7 | 0,9 | 0,98 | +0,08 |

По данным таблицы 4 можно сделать следующие выводы: коэффициент независимости характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Значение данного коэффициента по предприятию повысилось на конец 2007 года. Отклонение составило 2%, что положительно характеризует финансовую устойчивость предприятия. Коэффициент финансовой устойчивости или стабильности, показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время. Коэффициент финансовой устойчивости увеличивается на 8%. Коэффициент финансирования показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая за счет заемных. Хотя на конец года коэффициент финансирования увеличивается на 50% в 2007 году. Таким образом, предприятие имеет тенденцию к росту финансовой устойчивости в 2007 году.

Далее определим, какая часть собственных источников средств вложена в наиболее мобильные активы, то есть которыми можно относительно маневрировать.

Для этого рассчитываем коэффициент маневренности, который определяется как отношение оборотного капитала к собственному капиталу по формуле 6.

Коэффициент маневренности капитала ТОО «Агрофирма Курма» составляет:

- на 2005 год: оборотный капитал = 409674/ 811264 = 0,5;

- на 2006 год: оборотный капитал = 822539/ 1145487= 0,7;

- на 2006 год: оборотный капитал = 751579/ 1051010= 0,72.

По данным расчета видно, что за период 2005 – 2007 года у предприятия наблюдается тенденция к повышению маневренности капитала.

При этом необходимо детально разобраться в причинах задержек потребителями оплаты продукции и услуг и так далее. Эти причины могут быть внешними, не зависящими от анализируемого предприятия, а могут быть и внутренними.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Как уже было выяснено ранее, отдельные виды активов предприятия имеют различную скорость оборота. Динамику изменения рассчитанных показателей оборачиваемости текущих активов за период 2005-2007 года отобразим в таблице 5.

Таблица 5 - Динамика показателей оборачиваемости текущих активов ТОО «Агрофирма Курма» за 2005-2007 г.

| Наименование показателей | 2005 | 2006 | 2007 | Отклонения гр.4-гр.3 | |||

| 1 | 2 | 3 | 4 | 5 | |||

| Выручка от реализации без НДС, тыс.тенге | 1062124 | 1619787 | 1137110 | -482677 | |||

| Средняя величина текущих активов, тыс.тенге | 616414,5 | 830781 | 858797,5 | +28016,5 | |||

| Средняя величина совокупных активов, тыс.тенге | 1131046,5 | 1280588 | 1356748,5 | +76160,5 | |||

| Коэффициент оборачиваемости текущих активов (стр.1/стр.2) | 1,7 | 1,9 | 1,3 | -0,6 | |||

| Коэффициент оборачиваемости совокупных активов (стр.1/стр.3) | 0,9 | 1,2 | 0,8 | -0,4 | |||

| Продолжительность оборота текущих активов, (360/стр.4) дни | 212 | 189 | 277 | +88 | |||

| Продолжительность оборота совокупных активов, (360/стр.5) дни | 400 | 300 | 450 | +150 | |||

Как видно из таблицы 5, продолжительность оборота текущих активов увеличилась на 88 дней, то есть средства, вложенные в 2007году в текущие активы, проходят полный цикл и снова принимают денежную форму на 88 дней больше, чем в 2006 году и на 65 дней больше чем в 2005 году.

Дебиторская задолженность и производственные запасы нередко составляют значительную долю в структуре баланса предприятия. По западным источникам, для средней производственной компании на их долю приходится около 80% оборотных средств и 33% всех активов предприятия. Доля дебиторской задолженности оборотных средствах казахстанского промышленного предприятия может существенно колебаться, однако её уровень составляет обычно не менее 20-30%.

На уровень дебиторской задолженности влияют многие факторы: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, применяемая на предприятии система расчетов.[15, c. 74]

Система расчетов предприятия является одним из самых важных для бухгалтеров и финансистов моментов, несущих ответственность за эффективное управление дебиторской задолженностью. Основными видами расчетов являются продажа за наличный расчет и в кредит. В условиях нестабильности экономики преобладающей формой расчетов становится предоплата. Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Большое значение имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах. Отбор осуществляется с помощью неформальных критериев: соблюдение платежной дисциплины в прошлом, уровень текущей платежеспособности, уровень финансовой устойчивости. Информация необходимая для анализа может быть получена из финансовой устойчивости предприятия. Анализ и контроль уровня дебиторской задолженности проводят с помощью абсолютных и относительных показателей, рассмотренных в динамике. В частности, большой интерес представляет контроль над своевременностью погашения задолженности дебиторами.[16, c. 42]

Результат деятельности предприятия также оценивается системой показателей, основным из которых является рентабельность, определяемая как отношение прибыли к одному из показателей функционирования предприятия. Это позволяет выявить не только общую экономическую эффективность работы предприятия, но и оценить другие стороны его деятельности.

Исследуем систему показателей эффективности деятельности предприятия. Наиболее интересными показателями являются рентабельность активов, рентабельность текущих активов, рентабельность инвестиций, рентабельность собственного капитала, рентабельность реализованной продукции.

Коэффициент рентабельности активов имущества:

(16)

(16)

где Ра – рентабельность активов (имущества) предприятия;

Чд – чистая прибыль

Сва – средняя величина активов предприятия.

Рентабельность текущих активов:

(17)

(17)

где Ра – рентабельность текущих краткосрочных активов (имущества) предприятия;

Чд – чистая прибыль;

Свта – средняя величина текущих активов предприятия.

Рентабельность инвестиций:

(18)

(18)

где Ри – рентабельность инвестиций;

Ддн – доход до уплаты налогов;

Ко – краткосрочные обязательства предприятия.

Рентабельность собственного капитала:

(19)

(19)

где Рск – рентабельность собственного капитала;

Чд – чистая прибыль;

Ск – собственный капитал предприятия.

Рентабельность реализованной продукции:

(20)

(20)

где Ррп – рентабельность реализованной продукции;

Чд – чистая прибыль;

Врп – выручка от реализации продукции.

Значение коэффициента рентабельность реализованной продукции показывает, какой доход имеет предприятие с каждого тенге реализованной продукции. Тенденция к его снижению может быть и "красным флажком" в оценке конкурентоспособности предприятия, поскольку позволяет предположить сокращение спроса на его продукцию. Так как предприятие в 2005-2006 годах не имело прибыли, было в убытке, то проанализируем эффективность деятельности за 2007 год. Рассчитаем данные показатели для ТОО «Агрофирма Курма» за 2007 год и результаты расчета отобразим в таблице 6.

Таблица 6 - Показатели эффективности деятельности ТОО «Агрофирма Курма» за 2007 г.

| Показатель | Назначение | 2007 |

| Рентабельность активов | Показывает, какой доход получает предприятие с каждого тенге, вложенного в активы | 5% |

| Рентабельность текущих активов | Показывает, какой доход имеет предприятие с каждого тенге, вложенного в текущие активы | 8% |

| Рентабельность инвестиций | Отражает эффективность использования средств, инвестированных в предприятие | 613% |

| Рентабельность капитала | Указывает на величину дохода, получаемого с каждого тенге, вложенного в предприятие | 6% |

| Рентабельность реализованной продукции | Показывает, какой доход, имеет предприятие с каждого тенге реализации | 6% |

Данные таблицы 6 позволяют составить аналитическое заключение о финансовом состоянии предприятия. Предприятию «Агрофирма Курма» с каждого тенге средств, вложенных в совокупные активы, в 2007 году получило прибыли на 5%. Эффективность использования текущих активов предприятия составила 5%. В 2007 году рентабельность капитала составила 6%. Интерес для анализа представляет также показатель рентабельности реализованной продукции. На каждый тенге реализованной продукции предприятие в отчетном году получило 6 % прибыли. Анализируемое предприятие «Агрофирма Курма» для получения чистого дохода в размере 66134 тысяч тенге при величине выручки от реализации 1137110 тысяч тенге предприятие задействовало в 2007 году текущие активы в размере 858797,5 тысяч тенге (в среднем). Обеспечивая интересы государства, собственников и персонала предприятий, рентабельность является одним из важнейших показателей оценки эффективности деятельности предприятия в условиях рыночной экономики. Высокий уровень рентабельности дает преимущество любому предприятию в привлечении инвестиций, в получении кредитов, в выборе поставщиков и др., что определяет конкурентоспособность, а также степень его независимости от неожиданного изменения рыночной конъюнктуры.

Таким образом, в результате проведенного анализа можно сделать следующие выводы. В структуре источников имущества предприятия собственный капитал в начале года составлял лишь 6,3 %, но к концу года его доля выросла и составила 10,3 %. Соответственно этому преобладает доля заемных средств, которая снизилась с 93,7 % в начале года до 89,3 % в конце. Ликвидность предприятия «Агрофирма Курма» характеризуется следующими соотношениями: величина коэффициента покрытия значительно увеличивается к концу 2007 года, что связано с увеличением оборотных средств в сравнении с ростом краткосрочных обязательств; коэффициент срочности также вырос в 2007 году и соответствует теоретическим значениям. Следовательно предприятие ликвидно. Деловая активность предприятия, т.е. оборачиваемость активов на предприятии в 2007 году характеризуется понижением в сравнении с 2006 годом: - на 88 дней увеличился период оборота текущих активов, на 150 дней - совокупных активов. Динамика показателей эффективности деятельности предприятия характеризуется следующим. В 2007 году из-за наличия прибыли (дохода) рентабельность реализованной продукции составила 6 % собственного капитала 6 %, текущих активов – 8 %, а совокупных активов - 5 %.

Дата: 2019-05-29, просмотров: 332.