Для оценки финансовой устойчивости и кредитоспособности предприятия необходим анализ его финансового состояния. Финансовое состояние предприятия - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность предприятия к саморазвитию на фиксированный момент времени и своевременному погашению своих долговых обязательств.

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Финансовое состояние предприятия - это совокупность показателей, отражающих его способность погасить свои долговые обязательства. [4]

Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Для целей оценки управления деятельностью предприятия наука и практика выработали специальные инструменты, называемые финансовыми показателями.

Финансовые показатели - это микромодели финансовых и экономических явлений. Отражая динамику и противоречия происходящих процессов, они подвержены изменениям и колебаниям и могут приближаться или отдаляться от своего главного предназначения - измерения и оценки сущности финансового.

Показатели финансового состояния должны быть такими, что все, кто связан с предприятием экономическим отношениями, могли получить ответ на вопрос, насколько надежно предприятие как партнер в этих отношениях, а, следовательно, принять решение об экономической целесообразности и продолжения отношений. У каждого партнера (в данном случае мы включаем в это понятие партнеров, связанных с предприятием договорами, акционеров, банки, налоговые органы) – свои критерии экономической целесообразности, поэтому показатели финансового состояния должны быть разносторонними.

Поэтому анализ кредитоспособности начинается с показателей, отражающих сущность устойчивости финансового состояния.

Рассмотрим показатели, рассчитываемые в процессе оценки степени финансовой устойчивости и финансового риска предприятия.

В условиях рыночных отношений деятельность предприятия и его развитие осуществляются преимущественно за счет самофинансирования, т.е., собственного капитала. Лишь при недостаточности собственных финансовых ресурсов привлекаются заемные средства. В этих условиях особое значение приобретает финансовая независимость от внешних заемных источников, хотя обойтись без них практически невозможно. Поэтому необходимо разграничить источники формирования текущих активов финансовой отчетности. Минимальная часть их формируется за счет собственной нормы оборотного капитала для обеспечения производственной программы (норматив). Возникающая в отдельные периоды дополнительная потребность в текущих активах сверх минимальной потребности покрывается краткосрочными кредитами банка и коммерческим кредитом, т.е. за счет заемных, средств.

В процессе анализа источников формирования активов устанавливается фактический размер собственного и привлеченного (заемного) капитала, выявляются причины, вызвавшие их изменения за отчетный период, дается им соответствующая оценка. Главное внимание при этом уделяется собственному капиталу, поскольку запас источников собственных средств - это запас финансовой устойчивости.

Важно установить не только фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала. Этот показатель в специальной литературе носит различные названия (коэффициент собственности, коэффициент независимости, коэффициент автономии), но суть его одна: по нему судят, насколько предприятие независимо от заемных средств и способно маневрировать собственными средствами.

Коэффициент независимости определяется отношением собственного капитала ко всему авансированному капиталу по следующей формуле:

(1)

(1)

где Кн - коэффициент независимости;

Ск - собственный капитал;

Вб - авансированный капитал (итог, валюта баланса, т.е. общая сумма финансирования).

Рост коэффициента независимости свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущих периодах.

Западные экономисты считают, что коэффициент независимости желательно поддерживать на достаточно высоком уровне. Это дает возможность поддерживать стабильную структуру источников средств. Именно такой структуре отдают предпочтение инвесторы и кредиторы. Чем больше у предприятия собственных средств, тем легче ему обеспечить бесперебойную работу и справиться с условиями рынка. Поэтому наиболее дальновидные предприниматели стремятся наращивать сумму собственного капитала путем создания различного рода резервных фондов и прямого зачисления в уставный капитал нераспределенного дохода.

Ряд авторов книг по финансовому анализу считает, что для предприятий, функционирующих в условиях развитых рыночных отношений, минимальным значением, обеспечивающим достаточно стабильное финансовое положение в глазах инвесторов и кредиторов, является отношение собственного капитала к общей его сумме на уровне 0,6. А.Д. Шеремет, О.В. Ефимова и др. оценивают минимальное значение этого показателя на уровне 0,5, который обеспечивает покрытие всех обязательств предприятия собственными средствами [4, с.41].

Достаточно высоким уровнем коэффициента независимости считается отношение собственного капитала к валюте баланса, равное 0,5 - 0,6. В этом случае риск кредиторов сведен к минимуму: продав половину имущества, сформированную за счет собственных средств, предприятие сможет погасить свои долговые обязательства, даже если вторая половина, в которую вложены заемные средства, будет по каким-то причинам обесценена [5,с.65].

Выполнение приведенного выше ограничения коэффициента собственности на уровне 0,5-0,6 важно не только для заимодавцев, но и для самого предприятия. Поэтому аналитику необходимо изучить структуру источников средств и оценить ее, что позволяет установить рациональность размещения их. В рыночных условиях хозяйствования она осуществляется как внутренними, так и внешними пользователями информации. Внешние пользователи информации, например банки и кредиторы, оценивают изменение доли собственного капитала в общей сумме авансированного капитала с точки зрения финансового риска при заключении сделок, договоров.

Риск нарастает в том случае, если уменьшается доля собственного капитала. Изучение структуры капитала предприятия позволяет им судить о расширении или сужении деятельности предприятия. Уменьшение краткосрочных кредитов и увеличение собственного капитала может быть свидетельством сокращения деятельности предприятия. Но однозначно такого вывода сделать нельзя, так как доля этих средств может находиться и под влиянием других факторов - процентных ставок за кредит и на дивиденды. Если процентные ставки за кредит ниже ставок на дивиденды, то рационально увеличивать привлеченные средства. Если ситуация обратная, то целесообразно использовать собственный капитал.

Коэффициент зависимости характеризует долю обязательств предприятия в общей сумме капитала предприятия. Данный коэффициент рассчитывается по формуле:

(2)

(2)

где Кз - коэффициент зависимости;

Зк - привлеченный капитал;

Вб - авансированный капитал (итог, валюта баланса).

Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования.

Следующим показателем, характеризующим финансовую устойчивость предприятия, является коэффициент финансирования, представляющий собой отношение собственного капитала к привлеченному капиталу, который рассчитывается по формуле:

, (3)

, (3)

где Кф - коэффициент финансирования;

Ск - собственный капитал;

Зк - заемный (привлеченный) капитал.

Чем выше уровень этого коэффициента, тем для банков и инвесторов надежнее финансирование.

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая - за счет заемных. Ситуация, при которой величина коэффициента финансирования < 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет получение кредита.

Сразу же следует предостеречь от буквального понимания рекомендуемого значения для этого показателя. «В ряде случаев, - пишет О.В. Ефимова, - доля собственного капитала в его общем объеме может быть менее половины, и, тем не менее, такие предприятия будут сохранять достаточно высокую финансовую устойчивость. Это в первую очередь касается предприятий, деятельность которых характеризуется высокой оборачиваемостью активов, стабильным спросом на реализуемую продукцию, налаженными каналами снабжения и сбыта; низким уровнем постоянных затрат (например, торговля и посреднические организации).

В то же время для капиталоемких предприятий с длительным периодом оборота средств, имеющих значительный удельный вес активов целевого назначения (к примеру, предприятия машиностроительной промышленности), доля заемных средств 40-50% может быть опасной для их финансовой стабильности» [6, c. 42].

На западных предприятиях шире, чем коэффициент финансирования, применяется его обратный показатель - коэффициент соотношения заемных и собственных средств, который определяется отношением привлеченного капитала к собственному капиталу. Данный коэффициент, находится по формуле 4, обратной к формуле 3.

, (4)

, (4)

Этот коэффициент указывает, сколько заемных средств привлекло предприятие на один тенге вложенных в активы собственных средств.

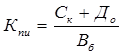

Одним из важных показателей, характеризующих степень независимости (автономности) предприятия, является коэффициент финансовой устойчивости, или, как его еще называют, коэффициент покрытия инвестиций [6, c.54]. Он характеризует долю собственных и долгосрочных заемных средств в общем (авансированном) капитале, т.е. определяется по формуле:

, (5),

, (5),

где К - коэффициент финансовой устойчивости;

До - долгосрочные обязательства (долгосрочные кредиты и займы);

Вб - валюта баланса.

Это более мягкий показатель по сравнению с коэффициентом автономии. В западной практике принято считать, что нормальное значение коэффициента равно около 0,9, критическим считается его снижение до 0,75.

Финансовое состояние предприятия, его устойчивость во многом зависит от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и, в первую очередь, от соотношения основного и оборотного капитала [6, с.58]

Как известно, между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет свои источники финансирования. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства. Не исключаются случаи формирования долгосрочных активов и за счет краткосрочных кредитов банка.

Как уже было рассмотрено выше, оборотный капитал образуется как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы он был наполовину сформирован за счет собственного, а наполовину - за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга.

В зависимости от источников формирования общую сумму оборотных средств принято делить на две части:

а) переменную, которая создана за счет краткосрочных обязательств предприятия;

б) постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного капитала.

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Собственный капитал в балансе отражается общей суммой в пассиве баланса. Чтобы определить, сколько его используется в обороте, необходимо от общей суммы по II и III разделам пассива баланса вычесть сумму долгосрочных активов.

Сумму собственного оборотного капитала можно рассчитать и таким образом: из общей суммы текущих активов вычесть сумму краткосрочных финансовых обязательств.

Разность покажет, какая сумма текущих активов сформирована за счет собственного капитала, или что останется в обороте предприятия, если погасить одновременно всю краткосрочную задолженность кредиторам.

Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме.

При этом используется коэффициент маневренности капитала, который рассчитывается по следующей формуле:

, (6)

, (6)

где Кмк – коэффициент маневренности капитала;

Сок – собственный оборотный капитал;

Ск – совокупный собственный капитал.

Коэффициент маневренности капитала показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Если в результате анализа предприятие признается неустойчивым, то при внутреннем анализе осуществляется углубленное изучение причин изменения запасов, оборачиваемости текущих активов, наличия собственного оборотного капитала, а также резервов сокращения долгосрочных и текущих материальных активов, ускорения оборачиваемости средств, увеличения собственного оборотного капитала.

При этом особо следует остановиться на эффективности использования оборотных средств, так как рациональное использование оборотных средств влияет на основные показатели хозяйственной деятельности предприятия: на рост объёма производства, снижение себестоимости продукции, повышение рентабельности предприятия. Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский, отчет о прибылях и убытках и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Прибыль и убыток характеризуют финансовый результат деятельности предприятия и могут быть определены только в системе бухгалтерского учета. С точки зрения бухгалтерского учета прибыль отражает финансовый результат от хозяйственной деятельности, полученный предприятием за отчетный период (в случае превышения доходов над расходами). Прибыль относиться к числу важнейших показателей оценки работы предприятий и определения эффективности деятельности.

Под кредитоспособностью хозяйствующего субъекта понимается наличие у него предпосылок для получения кредита и способность возвратить его в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников.

Оценка кредитоспособности предприятий основывается на фактических данных баланса, отчета о прибыли, кредитной заявке, информации об истории клиента и его менеджерах. В качестве способов оценки кредитоспособности используются система финансовых коэффициентов, анализ денежного потока, делового риска и менеджмента.

При анализе кредитоспособности используется целый ряд показателей. Наиболее важными из них являются, норма прибыли на вложенный капитал и ликвидность. Норма прибыли на вложенный капитал определяется отношением суммы прибыли к общей сумме пассива по балансу. Ликвидность хозяйствующего субъекта - это способность его быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидных средств.

Первым источником информации для оценки кредитоспособности хозяйственных организаций должен служить их баланс с объяснительной запиской к нему. Анализ баланса позволяет определить, какими средствами располагает предприятие и какой по величине кредит эти средства обеспечивают. Однако для обоснованного и всестороннего заключения о кредитоспособности клиентов банка балансовых сведений недостаточно. Это вытекает из состава показателей. Анализ баланса дает лишь общее суждение о кредитоспособности, в то время, как для выводов о степени кредитоспособности необходимо рассчитать и качественные показатели, оценивающие перспективы развития предприятий, их жизнеспособность. Поэтому в качестве источника сведений, необходимых для расчета показателей кредитоспособности, следует использовать: данные оперативного учета, техпромфинплан, сведения, накапливаемые в банках, сведения статистических органов, данные анкеты клиентов, информацию поставщиков, результаты обработки данных обследования по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций.

Для определения кредитоспособности разработана специальная система показателей (финансовых нормативов). Рассмотрим их последовательно.

1. Отношение прибыли к чистым активам, показывает, насколько эффективно используются активы для создания прибыли. При этом важно определиться, какая прибыль принимается в расчет - только от реализации или общая. Это зависит от профиля деятельности предприятия и состава его активов. Если активы по своему составу обеспечивают главным образом осуществление основной деятельности, то правильнее принимать в расчет прибыль от реализации и общую стоимость активов. Если, например, в составе активов значителен удельный вес долгосрочных или краткосрочных финансовых вложений, которые в итоге должны давать предприятию дополнительную прибыль, то точнее будет сопоставление общей суммы прибыли с общей величиной чистых активов, либо прибыли от реализации с чистыми активами за вычетом активов, не отвечающих основному профилю деятельности предприятия.

Чистые активы - это в общем виде суммарная величина активов за вычетом долговых обязательств: задолженности учредителей по взносам в уставный капитал, убытков, целевых поступлений и финансирования, долгосрочных пассивов, краткосрочной задолженности.

2. Отношение прибыли к доходу от реализации. Для этого показателя принимают в расчет доход от реализации. Этот показатель весьма важен для оценки возможного увеличения прибыли в случае роста объема продаж. Но особое его значение возникает в ситуации, когда объем продаж снижается.

Следствием снижения объема продаж, как правило, является возникновение необходимости снизить либо постоянные затраты, либо прибыль. Если предприятие хочет сохранить прежний уровень рентабельности (т. е. значение рассматриваемого показателя), надо снижать постоянные расходы.

3. Отношение объема реализации к чистым активам. Рост этого показателя благоприятен для предприятия, но только при условии, что реализация не является убыточной. Если доход от реализации меньше затрат на реализованную продукцию, любой рост объема продаж приводит к увеличению убытка в расчете на единицу чистых активов.

4. Отношение объема продаж к стоимости основных средств. Этот показатель оценивает эффективность использования зданий, сооружений, машин, оборудования. Если уровень его высок, это может означать одно из двух:

а) предприятие действительно эффективно использует основные средства в целях обеспечения больших объемов продаж;

б) производство, которым занимается предприятие, характеризуется высокой трудоемкостью, а не капиталоемкостью.

5. Отношение дохода от реализации к чистым текущим активам. Чистые текущие активы - это оборотные активы за вычетом краткосрочных обязательств предприятия. Показывает эффективность использования оборотных активов. Высокий уровень этого показателя благоприятно характеризует кредитоспособность предприятия. Однако в случаях, когда он очень высок или очень быстро увеличивается, можно предположить, что деятельность ведется в размерах, не соответствующих стоимости оборотных активов

6. Отношение дохода от реализации к собственному капиталу (капиталу и резервам). Это оборачиваемость собственных источников средств.

7. Отношение дохода от реализации к запасам. Показатель дает приблизительное определение периода, на который запасы необходимы (например, значение его, равное 4:1, по годовому балансу указывает на трехмесячный оборот запасов). Высокий уровень показателя свидетельствует о быстрой оборачиваемости запасов. В большинстве случаев рост этого показателя положительно характеризует кредитоспособность, а снижение - отрицательно.

8. Отношение основных средств к стоимости активов. Основные средства - производственный потенциал предприятия, в результате использования которого формируется тот или иной объем продаж. Следует иметь в виду, что высокая доля основных средств в активах может привести к снижению мобильности последних, что ставит под угрозу платежеспособность предприятия.

9. Отношение запасов к чистым текущим активам. Это оценка уровня оборотного капитала, связанного в производственных запасах, незавершенном производстве, готовой продукции. Рост показателя может означать накопление устаревших запасов или трудности в сбыте продукции.

10. Отношение краткосрочной задолженности к капиталу и резервам. Если краткосрочная задолженность в несколько раз меньше собственного капитала, то можно расплатиться со всеми кредиторами полностью.

11. Отношение дебиторской задолженности к доходу от реализации. Этот показатель дает представление о величине среднего периода времени, затрачиваемого на получение причитающихся с покупателей денег. Например, отношение 1:4 означает трехмесячный срок погашения дебиторской задолженности. Ускорение оборачиваемости дебиторской задолженности, т. е. снижение показателя, можно рассматривать как признак повышения кредитоспособности предприятия, поскольку долги покупателей быстрее превращаются в деньги. В идеальном случае, когда все продажи оплачиваются в момент их свершения, показатель равен нулю.

12. Отношение оборотных активов к краткосрочной задолженности. Этот показатель является коэффициентом текущей ликвидности, о котором подробно говорилось выше.

13. Отношение ликвидных активов к краткосрочной задолженности предприятия. Под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги. Этот показатель близок по содержанию к рассмотренному выше общему коэффициенту покрытия.

Рассмотренные 13 показателей кредитоспособности призваны детально и всесторонне оценить состояние предприятия. Однако, как правило, оценка по большому количеству показателей приводит к противоречивым выводам. Одни показатели могут улучшаться, другие - ухудшаться под влиянием многообразных факторов, не всегда зависящих от качества деятельности предприятия. Поэтому обычно выделяют из всего круга оценочных показателей ключевые показатели.

Ключевыми показателями для оценки кредитоспособности предприятия являются [7, c. 42]:

1.Отношение объема реализации к чистым текущим активам.

2.Отношение объема реализации к собственному капиталу.

3.Отношение краткосрочной задолженности к собственному капиталу.

4.Отношение дебиторской задолженности к доходу от реализации.

5.Отношение ликвидных активов к краткосрочной задолженности предприятия.

Для каждого из этих показателей фиксируются четыре уровня. Интервалы между ними назовем классами.

Классность нормы выручки от реализации (первые два ключевых показателя). К первому классу относятся все предприятия, удовлетворяющие нормативным ограничениям >=0,7. Второй класс определяется на промежутке [0,2;0,7]. Третьему классу удовлетворяют условия = 0,2. Для четвертого класса последнее ограничение обратно, то есть <0,2.

Аналогична классность нормы ликвидности (пятый ключевой показатель): I класс >1, II класс [0,2;1], III класс <0,2 и если предполагается изменение нормы за период, IV класс <0,2 и если изменение нормы за период отрицательно.

Классность норм покрытия (третий ключевой показатель): I класс >= 3, II класс - [2;3], III класс <2 и если предполагается изменение нормы за период, IV класс <2 и если изменение нормы за период отрицательно.

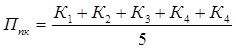

Для того чтобы оценить кредитоспособность, рассчитывается промежуточный показатель классности ключевых показателей.

(7),

(7),

где К - классы вышеперечисленных пяти основных ключевых показателей;

Ппк - промежуточный показатель классности.

В результате расчета промежуточного показателя классности получается распределение по четырем классам:

I класс. Предприятие способно погасить все срочные обязательства за счет мобильных средств, то есть в кратчайшие сроки, в том числе и за отчет денежных средств не менее чем на 70%.

II класс. Привлекая быстромобилизуемые активы, предприятие может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств.

III класс. Привлечение всех быстрореализуемых активов позволяет покрыть менее 80% краткосрочной задолженности, что означает значительные трудности при расчетах с кредиторами. Однако у предприятия есть возможность восстановить свою платежеспособность.

IV класс. Предприятие находится под угрозой кризиса и банкротства, ярко выражена тенденция к ухудшению финансового состояния.

Такова система показателей для оценки кредитоспособности предприятия. Анализ всех рассмотренных выше показателей позволяет выявить реальную возможность предприятия взять кредит и своевременно рассчитываться по его погашению. Умение правильно их исчислять, анализировать и определять влияние различных факторов на изменение их уровня позволит полнее выявить резервы повышения эффективности производства, разработать рекомендации по устранению выявленных недостатков, оздоровлению и укреплению его финансового положения.

Вложение капитала должно быть эффективным. Под эффективностью использования капитала понимается величина прибыли, приходящаяся на 1 (один) тенге вложенного капитала. Эффективность капитала - комплексное понятие, включающее в себя использование оборотных средств, основных фондов и НМА. Поэтому анализ эффективности капитала проводится по отдельным частям.

Эффективность использования оборотных средств характеризуются, прежде всего, их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Оборачиваемость оборотных средств исчисляется продолжительностью одного оборота в днях или количеством оборотов за отчетный период.

Эффективность использования капитала в целом. Капитал в целом представляет собой сумму оборотных средств, основных фондов и НМА. Эффективность использования капитала лучше всего измеряется его рентабельностью. Уровень рентабельности капитала измеряется процентным отношением балансовой прибыли к величине капитала.

Самофинансирование означает финансирование за счет собственных источников: амортизационных отчислений и прибыли. Эффективность самофинансирования и его уровень зависят от удельного веса собственных источников. Уровень самофинансирования можно определить с помощью коэффициента самофинансирования:

Однако хозяйствующий субъект не всегда может полностью обеспечить себя собственными финансовыми ресурсами и поэтому широко использует заемные и привлеченные денежные средства, как элемент, дополняющий самофинансирования.

Следующий источник это расчеты эффекта финансового рычага и операционного рычага, а также расчету финансовых коэффициентов.

Важнейшими коэффициентами отчетности, использующимися в финансовом управлении по Е. С. Стояновой, являются [8, c. 42]:

-коэффициенты ликвидности (коэффициент текущей ликвидности, срочной ликвидности и чистый оборотный капитал);

-коэффициенты деловой активности или эффективности использования ресурсов (оборачиваемость активов, оборачиваемость дебиторской задолженности, оборачиваемость материально - производственных запасов и длительность операционного цикла);

-коэффициенты рентабельности (рентабельность всех активов предприятия, рентабельность реализации, рентабельность собственного капитала);

-коэффициенты структуры капитала (коэффициент собственности, коэффициент финансовой зависимости, коэффициент защищенности кредиторов);

-коэффициенты рыночной активности (прибыль на одну акцию, балансовая стоимость одной акции, соотношение рыночной цены акции и ее балансовой стоимости, доходность акции и доля выплаченных дивидендов).

Дата: 2019-05-29, просмотров: 364.