Інформаційними джерелами для аналізу капіталу підприємства є баланс підприємства, ф.1, а також примітки до фінансової звітності, ф.5. При аналізі відкритих акціонерних товариств можна також використовувати примітки до фінансової звітності, яка подається до Державної комісії з цінних паперів і фондового ринку згідно з Положенням про надання регулярної інформації відкритими акціонерними товариствами та підприємствами-емітентами облігацій [4, 117].

Аналіз капіталу підприємства здійснюється на основі агрегованого балансу підприємства та Структури і динаміки короткострокових зобов’язань.

Аналіз капіталу підприємства передбачає проведення аналізу складу капіталу та його структури, зміни складових капіталу і джерел його формування [17, 93].

Основними методами аналізу капіталу є вертикальний і горизонтальний методи, які застосовуються до аналізу балансу, а також метод фінансових коефіцієнтів.

Основні питання, які необхідно з’ясувати при аналізі капіталу підприємства:

1. Загальна оцінка структури капіталу.

2. Аналіз складу і динаміки позикових коштів.

3. Аналіз джерел капіталу підприємства.

4. Аналіз основних коефіцієнтів, що характеризують стан капіталу підприємства.

Структура пасивів балансу

При аналізі джерел формування майна підприємства повинні бути розглянуті абсолютні і відносні зміни у власних і позикових коштах підприємства.

При цьому необхідно визначити:

- Які кошти (власні чи позикові) є основним джерелом формування сукупних активів підприємства?

- Як змінюється власний капітал (фактичний, за мінусом збитків і заборгованості засновників) і його частка у балансі підприємства за період, що аналізується?

- Збільшення сприяє росту фінансової стійкості підприємства.

- Зниження сприяє зниженню фінансової стійкості підприємства.

- Як змінилася частка позикових засобів у сукупних джерелах утворення активів, про що це свідчить?

- Про що може свідчити скорочення (збільшення) величини резервів, фондів і прибутку підприємства?

У цілому, збільшення резервів, фондів і нерозподіленого прибутку може бути результатом ефективної роботи підприємства.

У цілому, скорочення резервів, фондів і нерозподіленого прибутку може свідчити про падіння ділової активності підприємства.

- Як за аналізований період змінилася структура власного капіталу, на які складові припадала найбільша питома вага?

- Які зобов'язання переважають у структурі позикового капіталу (довгострокові чи короткострокові)? Як змінилися довгострокові зобов'язання за аналізований період?

- Аналіз структури фінансових зобов'язань дає відповідь на питання чи підвищився знизився ризик втрати фінансової стійкості підприємства.

Перевага короткострокових джерел у структурі позикових засобів є негативним фактом, що характеризує погіршення структури балансу і підвищення ризику втрати фінансової стійкості [3, 59].

Стабільність фінансового положення підприємства в значній мірі залежить від того наскільки раціонально та правильно підприємство вкладає свої фінансові ресурси в активи. В процесі функціонування підприємства і величина активів і їх структура постійно зазнають якісь зміни. Найбільш загальне уявлення про зміни, які мають місце в структурі засобів та їх джерел, а також динаміку цих змін можна отримати за допомогою вертикального і горизонтального аналізу звітності.

Вертикальний аналіз показує структуру засобів підприємства та його джерел. Є дві причини, що обумовлюють необхідність і доцільність проведення такого аналізу: з одного боку - перехід до відносних показників дозволяє проводити міжгосподарські порівняння економічного потенціалу і результатів діяльності підприємств, які відрізняються по величині використовуваних ресурсів і інших об'ємних показників; з іншого боку - відносні показники деякою мірою згладжують негативний вплив інфляційних процесів, що можуть істотно спотворювати абсолютні показники фінансової звітності і тим самим затрудняти їхнє зіставлення в динаміку. Вертикальному аналізу можна піддати або вихідну звітність, або модифіковану звітність.

Горизонтальний аналіз звітності полягає в побудові однієї чи декількох аналітичних таблиць, у яких абсолютні показники доповнюються відносними темпами росту (зниження). Як правило, беруться базисні темпи росту за суміжні періоди (роки), що дозволяє аналізувати не тільки зміни окремих показників, але і прогнозувати їхні значення.

Проведемо аналіз фінансових результатів підприємства за 2007-2009 роки.

Таблиця 1 Аналіз показників ефективності діяльності ВАТ «Галант» за 2006-2009 рр.

| №з\п | Коефіцієнт | Період | Абсолютне відхилення | |||

| 2007 | 2008 | 2009 | Лінійне | Базове | ||

| 1. | Оборотність активів | 0,22 | 0,23 | 0,27 | 0,0 | 0,0 |

| 2. | Середня тривалість одного обороту активів, днів | 1618,33 | 1556,52 | 1345,25 | -211,3 | -273,1 |

| 3. | Оборотність ТМЦ | 18,48 | 9,92 | 11,17 | 1,2 | -7,3 |

| 4. | Середня тривалість одного обороту ТМЦ, днів | 19,48 | 36,28 | 32,22 | -4,1 | 12,7 |

| 5. | Середній термін оплати кредиторської заборгованості | 14996,9 | 7149,3 | 1851,6 | -5297,6 | -13145,3 |

| 6. | Рентабельність активів | 0,05 | 0,05 | 0,06 | 0,0 | 0,0 |

| 7. | Рентабельність власного капіталу | 0,08 | 0,08 | 0,06 | 0,0 | 0,0 |

| 8. | Рентабельність продукції | 0,27 | 0,28 | 0,26 | 0,0 | 0,0 |

Таблиця 2. Основні техніко-економічні показники діяльності ВАТ «Галант» за 2007-2009 рр.

| №з/п | Показник | За 2007 рік | За 2008 рік | За 2009 рік | Абсолютне відхилення | |

| Лінійне | Базове | |||||

| 1 | Темп приросту активів, % | 1,90 | 2,12 | -0,19 | -2,31 | -2,09 |

| 2 | Темп приросту власного капіталу, % | 7,50 | 8,42 | 39,56 | 31,14 | 32,06 |

| 3 | Темп приросту виручки від реалізації, % | 3,20 | 5,07 | 11,56 | 6,49 | 8,36 |

| 4 | Дохід від реалізації, тис. грн | 657,72 | 691,08 | 771,00 | 79,92 | 113,28 |

| 5 | Чистий дохід від реалізації продукції, тис. грн | 548,10 | 575,90 | 642,50 | 66,60 | 94,40 |

| 6 | Кількість персоналу, чол.. | 11,00 | 11,00 | 11,00 | 0,00 | 0,00 |

| 7 | Фонд оплати праці, тис. грн | 97,02 | 98,54 | 101,31 | 2,77 | 4,29 |

| 8 | Продуктивність праці на 1 особу, тис. грн\чол | 59,79 | 62,83 | 70,09 | 7,27 | 10,30 |

| 9 | Середньорічна вартість основних фондів, тис. грн | 10,20 | 7,90 | 1220,55 | 1212,65 | 1210,35 |

| 10 | Фондовіддача | 0,02 | 0,01 | 1,90 | 1,89 | 1,88 |

| 11 | Середні залишок оборотних коштів, тис. грн | 33,70 | 47,10 | 68,20 | 21,10 | 34,50 |

| 12 | Коефіцієнт оборотності оборотних коштів | 12,83 | 9,56 | 7,83 | -1,73 | -5,00 |

| 13 | Середньорічна вартість активів, тис. грн | 2463,90 | 2490,00 | 2513,75 | 23,75 | 49,85 |

| 14 | Власний капітал, тис. грн | 1489,10 | 1551,80 | 1933,85 | 382,05 | 444,75 |

| 15 | Собівартість реалізованої продукції, тис. грн | 432,50 | 450,50 | 534,00 | 83,50 | 101,50 |

| 16 | Прямі матеріальні витрати, тис. грн | 299,88 | 309,96 | 373,79 | 63,83 | 73,91 |

| 17 | Частка прямих матеріальних витрат в собівартості | 0,69 | 0,69 | 0,70 | 0,01 | 0,01 |

| 18 | Витрати на 1 грн реалізованої продукції, грн | 0,79 | 0,78 | 0,83 | 0,05 | 0,04 |

| 19 | Валовий дохід, тис. грн | 1096,20 | 1151,80 | 1315,20 | 163,40 | 219,00 |

| 20 | Прибуток, тис. грн | 115,60 | 125,40 | 138,70 | 13,30 | 23,10 |

Таблиця 3 Аналіз показників ринкової стійкості ВАТ «Галант» за 2007-2009 рр.

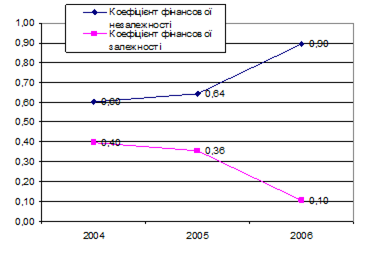

| №з\п | Коефіцієнт | Період | Абсолютне відхилення | |||

| 2007 | 2008 | 2009 | Лінійне | Базове | ||

| 1. | Коефіцієнт фінансової незалежності | 0,60 | 0,64 | 0,90 | 0,3 | 0,3 |

| 2. | Коефіцієнт фінансової залежності | 0,40 | 0,36 | 0,10 | -0,3 | -0,3 |

| 3. | Плече фінансового важеля | 0,65 | 0,56 | 0,11 | -0,4 | -0,5 |

Таблиця 4. Аналіз динаміки фінансового кредиту в 2008 році

| Вид кредиту | На поч.року | На кін року | Відхилення абсолютне | Відхилення відносне, % |

| Довгострокові кредити банків | 38 | 38 | 0 | 0 |

| Короткострокові кредити банків | 200 | 162 | -38 | -19 |

| Загальна сума кредитів | 238 | 200 | -38 | -16 |

Таблиця 5 Аналіз фінансових результатів ВАТ «Галант» за 2007-2009 рр.

| Показник | За даними звітності , тис.грн. | Абсол. відхил | Відносне відхил.% | ||||

| 2007 | 2008 | 2009 | Лінійне | Базове | Лінійне | Базове | |

| Дохід | 657,72 | 691,08 | 771 | 79,9 | 113,3 | 111,6 | 117,2 |

| Непрямі податки | 109,62 | 115,18 | 128,5 | 13,3 | 18,9 | 111,6 | 117,2 |

| Чистий дохід | 548,1 | 575,9 | 642,5 | 66,6 | 94,4 | 111,6 | 117,2 |

| Інші звичайні доходи | 0 | 0 | 30,2 | 30,2 | 30,2 |

|

|

| Разом чисті доходи | 548,1 | 575,9 | 672,7 | 96,8 | 124,6 | 116,8 | 122,7 |

| Матеріальні витрати | 299,9 | 310,0 | 373,8 | 63,8 | 73,9 | 120,6 | 124,6 |

| Витрати на оплату праці | 70,1 | 71,2 | 73,2 | 2,0 | 3,1 | 102,8 | 104,4 |

| Відрахування на соціальні заходи | 26,9 | 27,3 | 28,1 | 0,8 | 1,2 | 102,8 | 104,4 |

| Амортизація | 4,2 | 4,6 | 20,1 | 15,5 | 15,9 | 437,0 | 478,6 |

| Інші операційні витрати | 5,8 | 7,2 | 2,6 | -4,6 | -3,2 | 36,1 | 44,8 |

| Інші звичайні витрати | 0 | 0 | 1,5 | 1,5 | 1,5 |

|

|

| Податок на прибуток | 25,6 | 30,2 | 34,7 | 4,5 | 9,1 | 114,9 | 135,5 |

| Разом витрати | 432,5 | 450,5 | 534 | 83,5 | 101,5 | 118,5 | 123,5 |

| Чистий прибуток | 115,6 | 125,4 | 138,7 | 13,3 | 23,1 | 110,6 | 120,0 |

Аналіз фінансових результатів ВАТ «Галант» показав, що прибуток підприємства з кожним роком збільшується. Так за досліджуваний період він збільшився на 23,1 тис. грн., в т.ч. за останній рік на 13,3 тис. грн. і в 2008 році склав 138,7 тис. грн.

Характеристика основних показників використання затрат на виробництво і реалізацію продукції (робіт, послуг).

Таблиця 6. Динаміка показників ліквідності та платоспроможності

| Назва показника | 2006 р. | 2007 р. | 2008 р. | Рекомендоване значення |

| 1. Величина власних оборотних коштів (робочий, функціонуючий капітал) | 6269,4 | 5225,3 | 21883,5 | >0, збільшення |

| 2. Коефіцієнт абсолютної ліквідності | 0,803 | 0,06 | 1,19 | >0,2 |

| 3. Коефіцієнт швидкої (проміжної) ліквідності | 2,875 | 1,572 | 3,970 | >1 |

| 4. Коефіцієнт поточної (загальної) ліквідності (покриття) | 3,354 | 1,765 | 4,134 | >2 |

| 5. Коефіцієнт маневрування власних оборотних коштів | 0,710 | 0,592 | 0,078 | Збільшення |

| 6. Частка оборотних коштів в активах | 0,670 | 0,633 | 0,795 | - |

| 7. Частка запасів в поточних активах | 0,143 | 0,109 | 0,040 | - |

| 8. Частка власних оборотних коштів у покритті запасів | 4,916 | 3,959 | 18,93 | >0,5 |

Логіка обчислення коефіцієнту поточної ліквідності (покриття) полягає в тому, що підприємство погашає поточні зобов'язання за рахунок поточних активів. Він дає загальну оцінку ліквідності активів, показуючи, скільки гривень поточних активів підприємства припадає на одну грошову одиницю поточних зобов'язань. Оскільки поточні активи перевищують поточні зобов'язання, то підприємство може розглядатися як успішно функціонуюче. Станом на кінець 2008 р. значення коефіцієнту становило приблизно 4, тобто на підприємстві на 1 гривню поточних зобов'язань припадало 4 гривні поточних активів.

Цінність результатів горизонтального аналізу істотно знижується в умовах інфляції. Проте ці дані можна використовувати в міжгосподарських порівняннях.

Горизонтальний і вертикальний аналізи взаємодоповнюють один одного, тому на практиці нерідко будують аналітичні таблиці, що характеризують як структуру, так і динаміку окремих показників бухгалтерської форми. Ці види аналізу ціняться при міжгосподарських порівняннях, тому що дозволяють порівнювати звітність зовсім різних за родом діяльності й обсягам виробництва підприємств.

На основі проведеного горизонтального і вертикального аналізу ВАТ «ГАЛАНТ» можна зробити висновки (таблиця 7).

Таблиця 7. Аналіз структури та динаміки балансу ВАТ «ГАЛАНТ» за 2009р.

| Показник | На початок року (тис. грн.) | На кінець року (тис .грн. ) | Структурний аналіз на початок року (%) | Структурний аналіз на кінець року (%) | Зміни (%) | Відхилення | |

| абсолютні (тис. грн.) | відносні (%) | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| АКТИВ | |||||||

| Грошові кошти | 113 | 372 | 0,55 | 0,28 | -0,27 | 259 | 229,2 |

| Оборотні активи ВСЬОГО | 11682 | 13825 | 57 | 10,5 | -46,49 | 2143 | 18,34 |

| в т.ч.: - Дебіторська заборгованість | 2943 | 3532 | 14,36 | 2,68 | -11,68 | 589 | 20,01 |

| - Запаси ТМЦ | 8739 | 10289 | 42,64 | 7,82 | -34,82 | 1550 | 17,74 |

| - Інші оборотні активи | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Витрати майбутніх періодів | 16 | 12 | 0,08 | 0,01 | -0,07 | -4 | -25 |

| Основні засоби | 8274 | 114852 | 40,37 | 87,27 | 49,9 | 106578 | 1288,11 |

| Немат.активи, та інші необоротні активи | 183 | 194 | 0,89 | 0,5 | -0,75 | 11 | 6,01 |

| БАЛАНС | 20495 | 131605 | 100 | 100 | 0 | 111110 | 542,13 |

| Дохід (виручка) від реалізації продукції | 28130 | 41506 | - | - | - | 13376 | 47,55 |

| ПАСИВ | |||||||

| Кредиторська заборгованість | 2649 | 3243 | 12,93 | 2,46 | -10,46 | 594 | 22,42 |

| Короткості. кредити банків | 361 | 408 | 1,76 | 0,31 | -1,45 | 47 | 13,02 |

| Інші короткострокострокові зобов’язання | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Довгострокові зобов’язання | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Статутний капітал | 2284 | 2284 | 11,14 | 1,74 | -9,41 | 0 | 0 |

| Резервний капітал | 401 | 461 | 1,96 | 0.35 | -1,61 | 60 | 14,96 |

| Нерозподілений прибуток | 892 | 815 | 4,35 | 0,62 | -3,73 | -77 | -8,63 |

| Інші постійні зобов’язання | 31533 | 32583 | 67,86 | 94,52 | 26.66 | 1050 | 3,33 |

| БАЛАНС | 20495 | 131605 | 100 | 100 | 0 | 111110 | 542,13 |

Таблиця 8. Найпоширеніші показники оцінки фінансового стану підприємства

| № | Показник | Методологія розрахунку | Економічний зміст показника | Норматив-не значення | |

| Показники оцінки майнового стану | |||||

| 1. | Сума наявних коштів | Підсумок балансу | Узагальнена вартісна оцінка активів (майнового потенціалу) підприємства | зростання | |

| 2. | Питома вага активної частини основних засобів | Частка вартості активної частини основних засобів у первинній їх вартості | Питома вага активної частини основних засобів | зростання | |

| 3. | Коефіцієнт зносу | Відношення суми зносу до первинної вартості основних засобів | Характеризує частку зношених основних засобів у загальній їх вартості | зменшення | |

| 4. | Коефіцієнт придатності | Відношення залишкової вартості основних засобів до їх первинної вартості | Характеризує частку вартості основних засобів, що залишились до списання у наступних періодах | збільшення | |

| 5. | Коефіцієнт оновлення | Відношення вартості основних засобів, що надійшли за період, до їх вартості на кінець періоду | Відображає частину нових основних засобів у їх загальній вартості на кінець періоду | збільшення | |

| Показники оцінки ліквідності і платоспроможності | |||||

| 1. | Величина власних оборотних коштів | Перевищення величини короткострокових активів над поточними зобов’язаннями підприємства | Характеризує ту частину власного капіталу, яка є джерелом покриття поточних активів підприємства | > 0, збільшення | |

| 2. | Коефіцієнт абсолютної ліквідності | Відношення величини грошових коштів до короткострокових пасивів | Показує, яку частину поточної заборгованості може покрити підприємство за рахунок наявних грошових коштів | > 0.2 | |

| 3. | Коефіцієнт швидкої (проміжної) ліквідності | Різниця між оборотними активами і запасами, віднесена до короткострокових пасивів | Показує, яку частину поточної заборгованості може покрити підприємство за рахунок найліквідніших поточних активів | > 1 | |

| 4. | Коефіцієнт поточної (загальної) ліквідності (покриття) | Відношення оборотних активів до короткострокових пасивів | Дає загальну оцінку ліквідності, показуючи, в якій мірі поточні зобов’язання забезпечуються матеріальними оборотними коштами | > 2 | |

| № | Показник | Методологія розрахунку | Економічний зміст показника | Нормативне значення | |

| 5. | Коефіцієнт маневреності власних оборотних коштів | Сума грошових коштів і поточних фінансових інвестицій, віднесена до величини власних оборотних коштів | Показує ту частину власних оборотних коштів, що знаходяться у формі грошових коштів і поточних фінансових інвестицій | збільшення | |

| 6. | Частка власних оборотних коштів у покритті запасів | Величина власних оборотних коштів, віднесена до запасів | Характеризує ту частину вартості запасів, що покривається власними оборотними коштами | > 0.5 | |

| Показники, що характеризують структуру капіталу та фінансову незалежність | |||||

| 1. | Коефіцієнт концентрації власного капіталу | Власний капітал, віднесений до валюти балансу | Характеризує частку власників підприємства в загальній сумі коштів, що авансовані в його діяльність | > 0.5 | |

| 2. | Коефіцієнт концентрації позикового капіталу | Позиковий капітал, віднесений до валюти балансу | Показує частку обігових коштів у фінансуванні підприємства | < 0,5 | |

| 3. | Коефіцієнт фінансової стабільності | Співвідношення власного і позикового капіталу | Показує частку власного капіталу у позиковому | > 1 | |

| 4. | Коефіцієнт заборгованості | Співвідношення позикового і власного капіталу | Показує, скільки грошових одиниць залучених коштів приходиться на одну одиницю власних коштів підприємства | < 1 | |

| 5. | Коефіцієнт маневреності власного капіталу | Відношення власних оборотних коштів до власного капіталу | Показує, яка частина власного капіталу використовується при фінансуванні поточної діяльності, а яка частина капіталізована | - | |

| Показники ділової активності підприємства | |||||

| 1. | Коефіцієнт оборотності активів | Відношення виручки від реалізації до середнього підсумку балансу | Характеризує інтенсивність використання коштів підприємства | збільшення | |

| 2. | Коефіцієнт оборотності дебіторської заборгованості | Відношення виручки від реалізації до середньої величини дебіторської заборгованості | Показує, скільки разів на рік обертаються кошти, вкладені в розрахунки | збільшення | |

| 3. | Коефіцієнт оборотності кредиторської заборгованості | Виручка від реалізації, віднесена до середньої кредиторської заборгованості | Відображає, скільки підприємству потрібно оборотів для сплати виставлених рахунків | збільшення | |

| № | Показник | Методологія розрахунку | Економічний зміст показника | Нормативне значення | |

| 4. | Коефіцієнт оборотності матеріально-виробничих запасів | Віднесення собівартості реалізованої продукції до середніх виробничих запасів | Показує, як часто обертаються запаси для забезпечення поточного обсягу продажу | збільшення | |

| 5. | Коефіцієнт оборотності основних засобів | Чистий дохід, поділений на середню вартість основних фондів | Показує ефективність використання основних фондів підприємства | збільшення | |

| 6. | Коефіцієнт оборотності засобів | Чистий дохід, поділений на середню вартість оборотних активів | Показує ефективність використання оборотних фондів підприємства | збільшення | |

| 7. | Коефіцієнт оборотності власного капіталу | Відношення обсягу реалізованої продукції до середньої величини власного капіталу | Відображає обсяг реалізованої продукції, що припадає на одиницю власного капіталу | _ | |

| 8. | Тривалість обороту в днях | Відношення кількості календарних днів звітного періоду до коефіцієнта оборотності | Показує швидкість обороту в днях активів або їх окремих елементів | зменшення | |

| Показники прибутковості підприємства | |||||

| 1. | Коефіцієнт рентабельності активів | Відношення чистого прибутку до середньої величини активів | Відображає величину прибутку на кожну одиницю вкладених коштів | збільшення | |

| 2. | Коефіцієнти рентабельності реалізації | Відношення чистого (валового) прибутку до виручки від реалізації продукції | Відображає, скільки чистого (валового) прибутку міститься в грошовій одиниці реалізованої продукції | збільшення | |

| 3. | Коефіцієнт рентабельності основної діяльності | Відношення валового прибутку до собівартості реалізованої продукції | Показує співвідношення валового прибутку і витрат на виробництво продукції | збільшення | |

| 4. | Коефіцієнт рентабельності власного капіталу | Відношення чистого прибутку до середньої величини власного капіталу | Характеризує ефективність використання власного капіталу | збільшення | |

| 5. | Період окупності власного капіталу | Показник, обернений до попереднього | Показує, через скільки років авансований капітал повернеться власникам | ||

Перевага довгострокових джерел у структурі позикових засобів є позитивним фактом, що характеризує поліпшення структури балансу і зменшення ризику утрати фінансової стійкості.

- Які зобов'язання переважають у структурі комерційної кредиторської заборгованості на початок і на кінець аналізованого періоду?

- Як змінилися за аналізований період короткострокові зобов'язання перед бюджетом, перед постачальниками і підрядниками, з оплати праці, зі страхування, з векселів виданих, із внутрішніх розрахунків, з одержаних авансів?

Збільшення суми отриманих авансів може бути позитивним моментом.

Зменшення суми отриманих авансів може бути негативним моментом.

- Які види короткострокової заборгованості в аналізованому періоді характеризуються найбільшими темпами росту?

Негативним моментом є висока частка заборгованості (більш 60 %) перед бюджетом, оскільки затримки відповідних платежів викликають нарахування пенею, процентні ставки по який досить високі. Крім того, підвищується імовірність банкрутства. Негативним моментом є висока частка (більш 60%) заборгованості перед позабюджетними фондами [7, 169].

Для аналізу капіталу підприємства можуть застосовуватися фінансові коефіцієнти, які належать до таких груп коефіцієнтів:

- фінансової стійкості:

- коефіцієнта фінансової незалежності (автономії);

- коефіцієнта концентрації позикового капіталу;

- коефіцієнта фінансування;

- коефіцієнта фінансового лівериджу.

- ділової активності (оборотності):

- коефіцієнта оборотності власного капіталу;

- рентабельності:

- коефіцієнта рентабельності власного капіталу.

Коефіцієнт фінансової незалежності (автономії) розраховується як відношення власного капіталу підприємства до підсумку балансу підприємства і показує питому вагу власного капіталу в загальній сумі засобів, авансованих у його діяльність [12, 89].

Частина власного капіталу в загальній сумі фінансових ресурсів повинна бути не меншою 50%, тобто коефіцієнт незалежності >= 0,5.

Коефіцієнт концентрації позикового капіталу - розраховується як відношення позикового капіталу підприємства до підсумку балансу підприємства і показує питому позикового капіталу в загальній сумі засобів, авансованих у його діяльність.

Коефіцієнт фінансування розраховується як співвідношення залучених та власних засобів і характеризує залежність підприємства від залучених засобів.

Коефіцієнт фінансування повинен бути меншим 1,0.

Коефіцієнт фінансового лівериджу розраховується як співвідношення довгострокового позикового капіталу і власного капіталу.

Показник фінансового лівериджу характеризує залежність підприємства від довгострокових зобов'язань.

Коефіцієнт відношення основних засобів до власних коштів.

Характеризує наскільки основні засоби забезпечені власними джерелами фінансування.

Коефіцієнт структури позикового капіталу – розраховується як відношення короткострокових зобов’язань до всього позикового капіталу [31, 156].

Характеризує частку короткострокових зобов’язань у структурі позикового капіталу.

Коефіцієнт оборотності власного капіталу розраховується як відношення чистої виручки від реалізації продукції (робіт, послуг) до середньорічної величини власного капіталу підприємства і показує ефективність використання власного капіталу підприємства.

Рентабельність власного капіталу розраховується як відношення чистого прибутку підприємства до середньорічної вартості власного капіталу і характеризує ефективність вкладення коштів до даного підприємства [56, 128].

Одним з основних напрямів поліпшення використання капіталу підприємства є, перш за все, забезпечення максимального обсягу залучення власних фінансових ресурсів за рахунок внутрішніх джерел: чистого прибутку і амортизаційних відрахувань.

Збільшення чистого прибутку можливе за рахунок підвищення ефективності використання власного капіталу – збільшення оборотності та підвищення рентабельності власного капіталу.

Збільшення обсягів фінансування за рахунок амортизаційних відрахувань можливе шляхом застосування прискореної амортизації основних засобів.

Залучення капіталу за рахунок зовнішніх джерел (випуск акцій для залучення власного капіталу чи випуск облігацій або залучення довгострокового банківського кредиту) повинен проводитися з урахуванням вартості залученого капіталу.

Підприємство повинне відслідковувати середньозважену вартість капталу (середньозважена вартість капіталу визначається як сума добутків капіталу кожного виду на вартість капіталу цього виду) і не допускати значного його росту. Критерієм є перевищення рентабельності власного капіталу, рентабельності інвестицій над середньозваженою вартістю капіталу [2, 157].

Необоротні активи складають на початок 2010 року 96,98% капіталу підприємства, проте їх питома вага з кожним роком зменшується. Зокрема, на початок 2008 року необоротні активи склали 98,63% капіталу підприємства, а на початок 2009 - 97,60%.

Оборотні активи відповідно збільшують свою питому вагу в загальній вартості капіталу. Так на початок 2008 року питома вага оборотних коштів склала 1,37%, на початок 2009 - 2,4%, 2010 - 3,02%.

Власний капітал підприємства за даними проведених досліджень складає більшу частину капіталу підприємства протягом всього досліджуваного періоду.

Так на початок 2007 року частка власного капіталу скала 60,44%, на початок 2009 - 64,17, на початок 2010 - 89,72.

Відповідно короткострокові зобов'язання зменшують свою питому вагу. Станом на початок 2010 року питому вага короткострокових зобов'язань підприємства склала 10,28%.

Проаналізуємо більш детальніше динаміку та структуру необоротних активів підприємства. Як видно за даними звітності, на балансі підприємства знаходилося незавершене будівництво. Станом на початок 2008 року його вартість склала 2450 тис. грн. і на початок 2010 року даний об'єкт було зараховано до основних засобів підприємства. Дане приміщення буде використовуватися підприємством в виробничих цілях - використання торгівельного приміщення для здійснення роздрібної реалізації товарів. Більшу частину приміщення ВАТ «Галант» планує здавати в оренду. Отже, станом на початок 2009 року незавершене будівництво складало 97,37% капіталу підприємства та майже 100% загальної вартості основних фондів.

Аналіз основних засобів показує, що до початку 2009 року їх вартість була практично повністю перенесена до складу собівартості, тому їх частка в загальній структурі капіталу складала 0,22%, проте із збільшенням їх вартості в 2009 році питома вага основних засобів склала 96,98%.

Амортизація основних засобів проводиться лінійним методом. Термін експлуатації приміщення - 30 років.

Проведемо аналіз власного капіталу ВАТ «Галант». Він складається із статутного капіталу, що за досліджуваний період збільшився на 500 тис. грн.. та недорозподіленого прибутку. На початок 2009 року підприємство отримало 1 253,2 тис. грн. нерозподіленого прибутку. Це становить 49,9% загального капіталу підприємства та 55,5% власного капіталу підприємства. Нерозподілений прибуток за досліджуваний період збільшився не 254,1 тис. грн. (або на 26,7%) в т.ч. за останній рік на 138,7 тис. грн. (або на 12,4%).

Проведемо аналіз залученого капіталу ВАТ «Галант». За досліджуваний період відбулося зменшення поточних зобов'язань за розрахунками з банком на 30 тис. грн., та збільшення заборгованості за розрахунками за товари та з підрядчиками на 60,1 тис. грн.

Ліквідність балансу - це рівень покриття зобов’язань підприємства його активами, строк перетворення яких на гроші відповідає строкам погашення зобов’язань. Для визначення ліквідності балансу необхідно порівняти підсумки за кожною групою активу балансу і пасиву балансу. Розрізняють декілька видів коефіцієнта ліквідності:

- коефіцієнт абсолютної ліквідності;

- коефіцієнт загальної (поточної) ліквідності;

- коефіцієнт швидкої ліквідності [13, 98].

Проаналізуємо дані показники для ВАТ «Галант» за 2007-2009 рр.

Таблиця 9. Аналіз ліквідності ВАТ «Галант» за 2007-2009 рр.

| №з\п | Коефіцієнт | Період | Абсолютне відхилення | |||

| 2007 | 2008 | 2009 | Лінійне | Базове | ||

| 1. | Коефіцієнт абсолютної ліквідності | 0,00 | 0,01 | 0,06 | 0,1 | 0,1 |

| 2. | Коефіцієнт загальної ліквідності | 0,03 | 0,07 | 0,29 | 0,2 | 0,3 |

| 3. | Коефіцієнт миттєвої ліквідності | 0,01 | 0,02 | 0,10 | 0,1 | 0,1 |

За даними досліджень можна зробити висновок, що підприємство має невисокі показники абсолютної чи миттєвої ліквідності. В першу чергу це пов’язано із специфікою діяльності підприємства. ВАТ «Галант» не доцільно зберігати на рахунках банку вільні кошти, оскільки фактично відбуватиметься їх знецінення від інфляції або, що більш ймовірно, від їх неефективного використання [1, 116].

Саме тому станом на початок 2009 року коефіцієнт абсолютної ліквідності склав 0,06, коефіцієнт миттєвої ліквідності -0,10. Коефіцієнт загальної ліквідності на початок 2010 року склав 0,29. Це є заниженим показником, тому підприємству потрібно використовувати вільні кошти в першу чергу для погашення заборгованості, а тільки після цього на розвиток.

Проаналізуємо показники ринкової стійкості. Для підприємства, що забезпечує достатньо стабільний стан для інвесторів і кредиторів, вважається відношення власного капіталу до його загальної суми на рівні 60%. У цьому разі ризик кредиторів зводиться до мінімуму, оскільки продавши майно, сформоване за рахунок власного капіталу, підприємство зможе погасити свої боргові зобов’язання навіть тоді, коли частина майна, в яку вкладено позикові кошти, буде знецінена. Відношення власних джерел до їх загальної суми називають коефіцієнтом фінансової незалежності (автономності).

Коефіцієнт фінансової залежності – це відношення позикового капіталу до загального. Оптимальним значення цього коефіцієнта вважається 0,4 (40%).

Плече фінансового важеля, або коефіцієнт фінансового ризику – це відношення позикового капіталу до власного. Цей показник є найвагомішим, він свідчить про фінансову незалежність (автономність) підприємства від залучення позикових коштів. Він показує, скільки позикових коштів залучає підприємство на 1 грн. власного капіталу.

Як свідчать дані частка власного капіталу, яка виражається в коефіцієнті фінансової незалежності має тенденції до збільшення. Так за період з 2007 по 2009 рік даний показник збільшився на 0,3 оскільки темпи приросту власного капіталу (2253,2*100/1489,1-100 = 51,31%) вищі ніж темпи приросту позичкового капіталу (258,2*100/974,8-100 = -73,51%). Оскільки ВАТ «Галант» не отримувало довгострокових позик, то коефіцієнт фінансової стійкості дорівнює попередньому показнику.

Коефіцієнт фінансової залежності є зворотнім від вище згадуваних показників. Так даний показник на початок 2006 року становив 0,40 , а на початок 2010 року зменшився на 0,3 та становив 0,1.

Плече фінансового важеля є найвагомішим показником і свідчить про автономність підприємства. Так, згідно таблиці 2.6. даний показник протягом досліджуваного року зменшився на 0,5, і на початок 2009 року становить 0,11.

|

Рис. 1. Динаміка зміни показників ринкової стійкості ВАТ «Галант» за 2007-2009 рр.

Проведемо аналіз показників стану основних засобів. Частка основного капіталу у власному - це відношення основного капіталу (основні засоби) до власного капіталу (I розділ пасиву балансу).

Для характеристики інтенсивності вивільнення коштів, вкладених в основні фонди та нематеріальні активи, користуються коефіцієнтів модернізації.

Важливу характеристику структури коштів підприємств дає коефіцієнт реальної вартості майна виробничого призначення. Він використовується для оцінки ефективності використання коштів, рівня виробничого потенціалу підприємства, забезпеченості виробничого процесу засобами виробництва.

Таблиця 10. Аналіз показників основних засобів ВАТ «Галант» за 2007-2009 рр.

| №з\п | Коефіцієнт | Період | Абсолютне відхилення | |||

| 2007 | 2008 | 2009 | Лінійне | Базове | ||

| 1. | Частка основного капітал у власному | 1,63 | 1,52 | 1,08 | -0,4 | -0,6 |

| 2. | Коефіцієнт модернізації | 0,86 | 0,92 | 0,03 | -0,9 | -0,8 |

| 3. | Коефіцієнт реальної вартості майна | 0,01 | 0,02 | 0,99 | 1,0 | 1,0 |

Дані розрахунку свідчать, що як на початок 2006 року так і на початок 2009 року основний капітал сформований за рахунок власних та залучених джерел. На початок 2007 року основні фонди у 0,61 рази перевищували власний капітал, на початок 2008 року – у 0,65 разів, на початок 2009 року - у 0,92 рази (2253,2/2435,5). Проте як свідчить спадаюча тенденція показника, вже наступного року вартість основних засобів буде меншою вартості власного капіталу.

Зменшення коефіцієнта модернізації на 0,8 свідчить про незначне зменшення вивільнення коштів, іммобілізованих в основні фонди.

Господарська практика показує, що для промислових підприємств нормальним значенням коефіцієнта реального значення майна виробничого призначення слід вважати більшим-рівним 0,5. В нашому випадку він протягом 3-х років він є нестабільним: на початок 2007 року – 0,01, на початок 206 року він склав 0,02, а на початок 2010 року він коливається на рівні 0,99, що свідчить про збільшення рівня матеріало- і фондовіддачі.

Дата: 2019-05-29, просмотров: 311.