| 1970 | 1975 | 1980 | 1984 | 1994 | 1996 | 2005 | 2006 | |

| Видобуток з надр | 1252,7 | 910,2 | 895,7 | 1058,5 | 2209,0 | 2284,0 | 2450,0 | 2500,0 |

| Галузь застосування: | ||||||||

| Ювелірні вироби | 1066 | 516 | 127 | 819 | 2604 | 2807 | 2709 | 2190 |

| Зубопротезування | 58 | 63 | 64 | 51 | 52 | 55 | 62 | 60 |

| Монети, медалі | 91 | 272 | 201 | 174 | 75 | 60 | 37 | 45 |

| Електроніка | 89 | 66 | 89 | 122 | 192 | 207 | 273 | 312 |

| Інші галузі | 62 | 57 | 66 | 53 | 200 | 348 | 646 | 663 |

| Сумарна витрата | 1366 | 974 | 547 | 1219 | 3361 | 3477 | 3727 | 3270 |

| Непроданий залишок добутого з надр золота | 0 | 0 | 438,7 | 0 | 0 | 0 | 0 | 0 |

| Надходження золота на ринок з вторинних джерел | 113,3 | 63,8 | 0 | 160,5 | 1152 | 1193 | 1277 | 770 |

| Середня за рік ціна золота, $US за 1 грам | 1,0 | 4,2 | 19,7 | 13,0 | 11,9 | 12,5 | 14,2 | 19,3 |

На котируваннях золота в першій половині серпні 2005 року позитивно позначився грандіозний страйк гірників золотодобувних компаній у ПАР. Ведуча у світі золотодобувна промисловість ПАР виявилася просто паралізованою після того, як у перші вихідні серпня близько 75% працівників, зайнятих у цьому секторі, не вийшли на роботу. Представник Гірської палати (Chamber of Mines) ПАР Франс Баркер, що представляє інтереси страйкуючих заявив 8 серпня 2005 року, що страйк торкнувся всіх рудників країни. Загальнонаціональний страйк на золотодобувних підприємствах ПАР завершився лише 12 серпня, після чого почалося зниження цін на золото.

Однією з причин наступного падіння цін на золото в Лондоні було те, що споживачі золота в Індії, що є найбільшим імпортером ювелірних виробів, поки "не розгойдалися". Потім масові покупки золота споживачами Індії відновилися. Споживачі в Індії звичайно починають активно купувати метал у вересні, коли починається сезон весіль. Але підвищення попиту з боку цієї країни помітно вже зараз.

І все-таки наприкінці серпня 2005 року ціни на золото в Лондоні стабілізувалися на чеканнях того, що європейські Центральні банки цього року вже більше не будуть продавати золото. Всесвітня рада по золоту (World Gold Council) повідомила, що обсяг продажів золота європейськими центральними банками цього року перевищив ліміт у 500 тонн. Нагадаємо, що дванадцять країн Еврозоны, крім Великобританії, а також Швейцарія і Швеція підписали 27 вересня 2004 року угода, за умовами якого річний обсяг продажів золота не перевищує встановленого ліміту в розмірі 500 тонн.

Загальне світове споживання золота росте через економічний ріст в Індії, США і Китаї, а також через дії інвесторів, що намагаються застрахуватися від ослаблення долара, повідомляє Світова рада по золоту (World Gold Council). Сумарна кількість золота, добутого з надр землі в історично доступний для огляду період, за деякими оцінками, перевищує 135 тисяч тонн. Причому більш 40% цієї кількості представлено ювелірними виробами, 30 % зосереджено в державних резервах, майже 20% знаходиться на збереженні у виді злитків і монет і тільки 10 % використовується промисловістю в технічних і технологічних цілях. Золоті злитки, інвестиційні і пам'ятні монети можуть стати альтернативним засобом для заощадження нагромаджень. Інвестиційні монети випускаються великими тиражами - більш мільйона штук.

Для прогнозу котирувань золота найближчим часом звертає увагу зв'язок цін золота і нафти. За останні 50 років ціни на золото і нафту рухалися практично синхронно - кореляція між рядами позитивна і складає більш 80%. За цей час, середня ціна нафти в золотому вираженні дорівнювала 0,07 унції/барель. Однак, у результаті недавнього злету цін на нафту, співвідношення відхилилося далеко від цього середнього числа. У той час як ціни на нафту досягли небувалого максимуму більш $60 за барель, ціна на золото не пішли в ногу з цінами на нафту. При ціні на нафту в $60 за барель, ціни на золото повинна була б бути вище $850 за унцію. Деякі експерти думають, що через два-три роки ціна нафти досягне оцінки в $100 за барель. У цьому випадку ціна золота повинна досягти оцінки $1500 за унцію.

Важливим є також співвідношення цін золота з курсом долара. Непропорційний ріст, що спостерігається сьогодні, доларової грошової маси, разом із триразовим роздуттям американського дефіциту і зростаючим сукупним боргом США, залишає мало надій на те, що падіння долара, що почалося в 2001 році, швидко зупиниться. Відтоді іноземні власники активів у доларах США уже втратили 33% своїх нагромаджень. Як довго експортери нафти будуть миритися з таким положенням справ? Як довго вони продовжать тримати долари США як свої валютні резерви? Чим скінчиться дискусія в арабських країнах щодо оцінки вартості нафти в ісламських золотих і срібних динарах, поки невідомо.

Поки ж поточна ситуація змушує уряди багатьох країн диверсифікувати свої доларові активи, розмістивши частину з них у дорогоцінні метали й інші валюти, щоб захистити себе від подальших утрат. Утрати ростуть і великі власники резервів в американській валюті, такі як Японія, Китай, Південна Корея, Індія і Тайвань посилено шукають шляхи диверсифікованості своїх валютних запасів. У кінцевому рахунку, усе це зв'язано з ризиками масового скидання доларів і, відповідно, зі збільшенням цін на нафту і золото. У будь-якому випадку, будуть розрахунки за постачання нафти країнами-експортерами у євро, динарах чи дорогоцінних металах, падіння долара може продовжуватися, у той час як ціни на дорогоцінні метали підуть нагору.

Експерти Merrill Lynch вважають, що ціни на золото можуть вирости до 2010 року до $825 за тройскую унцію завдяки високим темпам росту економіки в Китаї, що незабаром може стати найбільшим у світі споживачем ювелірної продукції. Підйом попиту на золото в Китаї став причиною того, що його вартість піднімалася в вересні 2006 року до $720 за унцію, що є максимальним показником із січня 1980 року, коли золото торгувалося на рівні $725 за унцію.

Фундаментальна причина сучасного підняття обсягів реалізації і подорожчання золота полягає в тім, що значення американської валюти як світового резервного активу виявилося під сумнівом (рис.2.9). Останнім часом у наукових і політичних колах виникли настрої на користь відновлення в тій чи іншій формі грошових функцій золота.

Золото, будучи «позанаціональним» активом із власною вартістю, не має подібного недоліку і, усе ще сприймається багатьма фахівцями як деяка альтернатива стосовно нинішньої системи грошових, фінансових і кредитних інструментів, побудованих на паперових боргових зобов'язаннях.

При цьому, у даний час можна говорити про те, що золото є не тільки теоретичною, але і практичною альтернативою. Розроблювачі глобальних комп'ютерних фінансових систем світу вже прийшли до єдиної точки зору, що світові ринки мають потребу в «комп'ютерному золоті» - комп'ютерній валюті, яка не залежить від національних економік. І вони вже приступили до розробок глобальних електронних систем, здатних здійснювати розрахунки з використанням цифрового золота в цій ролі. В даний час відомо про функціонування 3 систем цифрового золота і інших капіталомістких активів : E-GOLD, DigiGold, GoldMoney. Так, компанія з продажу золота через Інтернет, що створила й експлуатує першу у світі систему цифрового золота E-GOLD, створила достатній запас золота, щоб финансувати комерційні справи. Компанія перетворила золото в комп'ютерну валюту («забезпечувану еквівалентом золота»), і з листопада 1996 року здійснила більш 3,2 млн. комерційних операцій. Кожна така операція при оплаті підкріплювалася еквівалентною кількістю золота, що передається на надійне збереження третій стороні. При використанні «комп'ютерного золота», а не традиційної резервної валюти (долар США чи євро), відсутній кредитний ризик паперових валют, а це може змінити характер операцій на міжнародних фінансових ринках. Для цифрових грошей утратить значимість кредитний відсоток, а фінансові спекуляції перетерплять істотні чи зміни припиняться, міжнародна фінансова система стане надійної і стабільний. Зросте роль центральних банків, національних сховищ золота, придбає важливість лізинг золота й інших дорогоцінних металів.

2.3 Прогнозування руху ринку дорогоцінних металів методами технічного аналізу

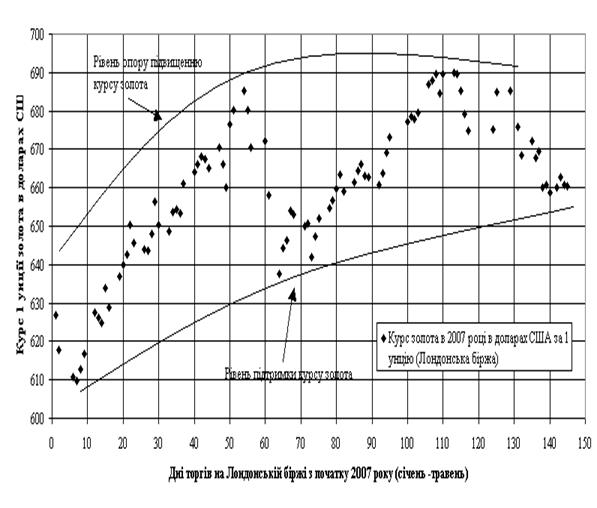

Технічний аналіз ринку золота проведемо на прикладі фактичних даних по фіксінгу курсу золота на Лондонській біржі за перші 5 місяців 2007 року. Аналіз проведемо за наступним сценарієм:

1. Побудова графіка та аналіз графічної фігури (рис.2.11).

Як видно з результатів аналізу в перші 5 місяців 2007 року ринок золота характеризується класичним висхідним трендом з двома піками, при чому другий пік має більше значення, ніж перший. Лінія підтримки характеризується ростом з рівня 605 доларів за 1 унцію золота (1.01.2007) до 655 доларів за 1 унцію золота (25.05.2007), лінія опору характеризується ростом з рівня 640 доларів/1 унцію (1.01.2007) до рівня 690 доларів за 1 унцію золота (5.05.2007).

2. Аналіз сигналів на покупку чи продаж трейдерам на ринку золота з застосуванням апарату осцилятора на різниці короткострокової (5 днів) та довгострокової (14 днів) ковзних середніх (рис.2.12).

Як показує аналіз результатів, наведених на рис.2.12, апарат осцилятора підтверджує основні трендові тенденції, тобто:

- доцільність продажу при рості курса («бичий» тренд) та

- доцільність покупки при падінні курса («ведмежий» тренд)

3. Побудова поліноміальної регресії 6 порядку з прогнозуванням можливого курсу на 10 днів вперед (рис.2.13) з застосуванням вбудованого апарату регресійного аналізу в «електронних таблицях» EXCEL-2003.

Як показують результати аналізу, наведені на рис.2.13, побудована поліноміальна регресія має високу ступінь кореляційного зв’язку (R2=0,88, що більше значення 0,75, характеризую чого рівень сильної кореляції [ ]).

Як видно з графіків рис.2.13, прогноз на 10 днів вперед показує продовження висхідної тенденції курсу з виходом на третій пік курсу з початку 2007 року, тобто можливий сигнал трейдерам про підготовку до продажу золота, купленого на спаді цін з 5-го по 25-е травня 2007 року.

Рис.2.14. – Вихідні дані для технічного аналізу курсу золота по результатам торгів на Лондонській біржі у січні –травні 2007 року

РОЗДІЛ 3 ВДОСКОНАЛЕННЯ МЕТОДІВ АНАЛІЗУ ТА ПРОГНОЗУВАННЯ РИНКУ ДОРОГОЦІННИХ МЕТАЛІВ

3.1 Використання циклічного підходу (економічні цикли Еліота) для прогнозування руху ринку дорогоцінних металів

«Поведінка ринкових цін не більш, ніж графічне вираження суспільної думки» – так хвильова теорія Елiота, яку запропонував Р.Н.Елiот на початку 30-х років XX століття [40], визначає і класифікує, здавалося б, випадкові хвилеподібні коливання цін на фінансових та товарних ринках.

Довгострокові цикли можуть допомогти трейдерам ринку дорогоцінних металів визначити основні припливи і відливи. Однак, більшість трейдерів заганяють себе в кут, намагаючись використовувати короткі цикли для точного визначення моментів повороту короткострокових трендів. Якщо серйозно зайнятися циклами, то потрібно застосувати метод для їхнього виявлення, такий, як MESA або аналіз Фур'є.

Аналіз Фур'є дозволяє виділити цикли з дуже довгого ряду даних. У MESA інша задача: знайти ознаки упорядкованого циклічного поводження на обмеженому інтервалі часу. У відмінності від інших пакетів, що дають трейдеру безперервний потік сигналів, MESA показує, що 80 відсотків часу надійних циклів на ринку немає. Її ціль складається у виявленні циклу, що з'являється з ринкового шуму, і в попередженні, що цикл починає загасати.

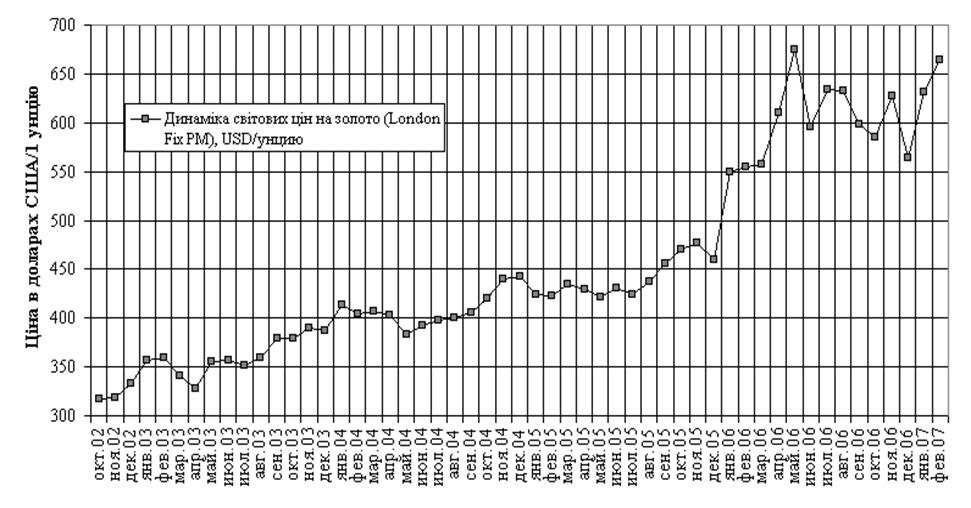

На рис.3.1 наведений осереднений графік середньомісячних курсів золота за 2002 – 2007 рік ( за 5 років). Аналіз показує, що у 2002 –2005 роках можна ідентифікувати 10-11 місячний цикл максимумів курсу та загальний висхідний тренд, але з кінця 2005 року на ринку золота діють інші фактори.

У 2005 -2006 роках на ринку можна ідентифікувати хвилі 3 – 4 місячної довжини циклу максимумів курсів при загальному «бічному» тренді, тобто ринок золота перейшов в нову фазу свого розвитку.

Рис.3.1- Аналіз циклічності цін на ринку золота у 2002 - 2007 році (ціна унції золота в доларах США – середньомісячний фіксінг Лондонської біржі)

Рис.3.1- Аналіз циклічності цін на ринку золота у 2002 - 2007 році (ціна унції золота в доларах США – середньомісячний фіксінг Лондонської біржі)

Аналіз хвиль Эліота по Методу Глена Нілі одержав популярність самого складного і всеосяжного методу хвильового аналізу фінансових ринків із усіх, коли-небудь, винайдених. Як наслідок, досить важко знайти аналітичні матеріали, складені по методу Нілі у вільному доступі.

Представлений хвильовий аналіз не може розглядатися як конкретні інструкції або рекомендацій, носить винятково дослідницький характер, і не може бути витлумачений як керівництво до дії.

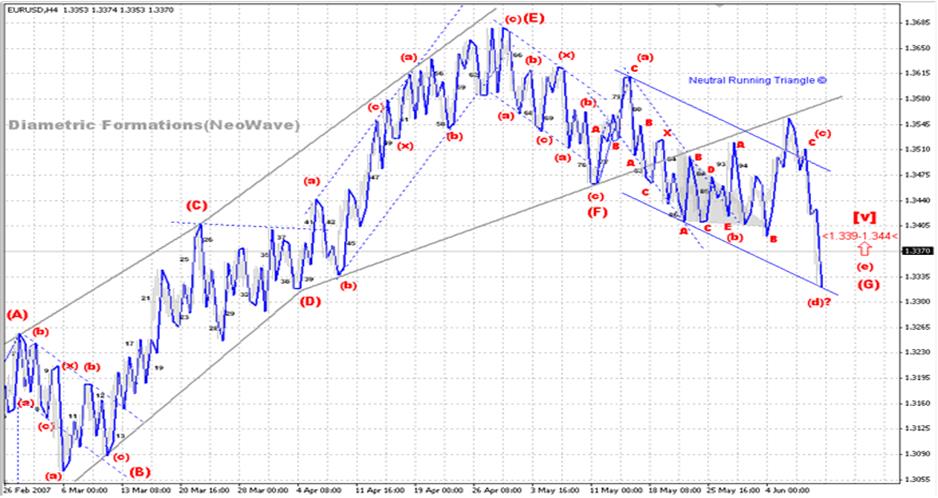

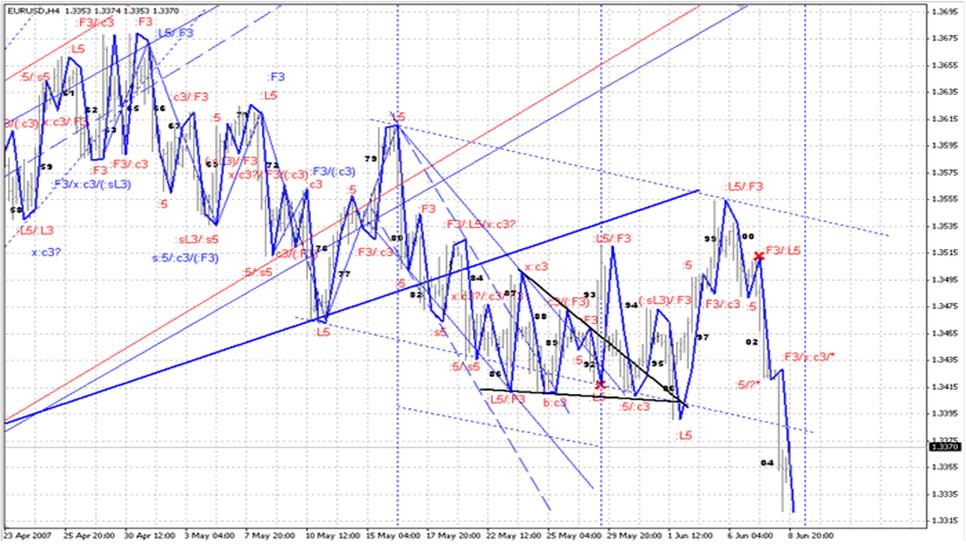

На графіках рис.3.2 – 3.3 наведена технологія волнового аналізу, виконаного на базі графіків курсів торгів євро – долар США у квітні 2007 року.

На 4-х часовому графіці пари, представлена нова версія розмітки хвилі [v] Термінального Імпульсу вхідного до складу хвилі [C] Плоскої Корекції, як друга і остання корекційна фігура більшого порядку Складної Корекції.

Події минулого тижня не підтвердили розмітки хвилі (с), але так само на тлі виниклих побоювань правильності інтерпретації не було рекомендоване планування покупок через ризик альтернативного хвильового розвитку з більш раннім завершенням хвилі хвилі[v] Термінального Імпульсу. Так само був згаданий варіант можливого розвитку структури хвилі [V] на користь екзотики Diametric Formations (NeoWave), варіант якої і представлений у дійсній розмітці, як основної версії поточного хвильового розвитку. Прийнята екзотика розвитку Діаметрика для логічного підтвердження завершення фігури або її близького завершення внесла і деякий елемент relativity в інтерпретації останньої фігури Діаметрика.

Отже по порядку:

- Діаметрик. За твердженням Глена Нілі відмітна риса Діаметрика – це схожість кожного хвильового сегмента за часом і складністю один з одним . У Плоских і Зиґзаґах час і складність сильно відрізняється між хвилями a, b, c. У Трикутниках менше, у Діаметриках тимчасова схожість (не різниця) – це норма. Далі, як мірний стандарт я взята хвиля (D), при цьому був отриманий практик-но точний збіг тривалості хвиль (B), (З), і (F) із хвилею (D), потім близька тривалість хвилі (А) і подвійна тривалість хвилі (Е). Складність як видно з графіка ідентична у всіх складових сегментах Діаметрика, крім його останнього сегмента (G), що власне і не дивно, приймаючи в розрахунок завершення достатнє великої фігури від березня місяця 2006 року.

- Остання фігура, сегмент (G), підкоряючи правилам розвитку Рухливого Трикутника і маючи у своєму складі елементи послідовних трійок, як цілком логічної передумови перед сильним падінням, проте, не утворює характерного в цих випадках каналу, що позичається. З огляду на специфіку побудови Нейтральних Трикутників, як проміжної ланки між Сужуючимися Трикутниками, Логічно припустити, що Нейтральні Трикутники не можуть у своїй класицікації бути обмеженими одним стандартним видом, а мати деякі особливості, цілком природно властиві, як Сужуючимся каналам, так і Трикутникам, що розширюються. У представленому варіанті виявлений Нейтральний Трикутник з дотриманням усіх правил у відношенні цієї структури, але з елементом Рухливого Трикутника по відмітних ознаках експансії в хвилях (У) і (D). Особливістю Нейтрального Трикутника, крім сили хвилі (З) є так само тимчасова схожість складових його сегментів. Як мірний стандарт була прийнята хвиля (У), як сама трендова фігура для такого типу Трикутників. У результаті в хвилі (А) отримане близьке тимчасове співвідношення в 38,2%, для хвилі (З) це співвідношення склало 61,8%. Дотримуючи основній логіці Рухливого і Нейтрального Три кутників цілком природно очікувати, що хвиля (Е) не може перевищити 61,8% відновлення стосовно хвилі (D), але і не може бути менш 38,2% . За часом коректування до рівнів 1,3390-1,3440 може бути близька до тривалості хвилі (А), але може мати так само якісь співвідношення до хвилі (D) або бути навіть більш тривалої стосовно цього сегмента.

Резюмуючи вищенаведені спостереження, логічне планування довгострокових продажів не вище діапазону 1,3390-1,3440 з мінімальними рівнями курсу євро відносно курсу долара США 1,294-1,3060

Графік розмітки:

Рис.3.2. – Графік розмітки вовнового аналізу графіку курсу євро по відношенню до курсу долара США у квітні 2007 року

Рис.3.3. – Робочий графік волового аналізу графіку курсу євро по відношенню до курсу долара США у квітні 2007 року

Рис.3.3. – Робочий графік волового аналізу графіку курсу євро по відношенню до курсу долара США у квітні 2007 року

3.2 Дослідження кореляції ринку дорогоцінних металів з іншими ринками

Як показав аналіз 1 розділу – обсяг пропозиції на ринку дорогоцінних металів обумовлений стримуванням за рахунок природної рідкісності дорогоцінних металів та неможливості підняти його добуток згідно з ростом цін на ринку. Таким чином, при ажіотажному рості попиту у 2005 – 2007 роках ринок відповідає тільки ажіотажним ростом ціни. Оскільки технічний аналіз ринку золота з кінця 2005 року не може дати пояснення ажіотажному росту попиту на золото, доцільно впровадити для пояснення елементи фундаментального аналізу, тобто виявити кореляційний зв’язок з зовнішніми факторами впливу на попит на ринку золота, якими є:

- зміни в політиці розрахунків за енергоносії на Ближньому Сході з переходом накопичення розрахункових доларів США на золото;

- зміни в політиці національних банків країн світу по підвищенню частки дорогоцінних металів в золотовалютних резервах підтримки національних валют;

- зміні в політиці розрахунків транснаціональних промислових корпорацій, які вводять золото в резерви капіталу корпорацій в умовах нестабільності регулюємих курсів розрахункових валют світу;

- перехід на світову розрахункову систему «компьютерного золота», тобто повернення через 100 років до системи забезпечення золотом розрахункової комп’ютерної світової валюти («система золотого стандарту»).

Для цього в дипломній роботі виконаємо кореляційно- регресійний аналіз між курсом золота у 2002 –2007 роках та:

- курсом нафти на світових біржових ринках;

- індексом Доу-Джонса росту промислових гігантів світу.

На графіках рис.3.4 – 3.9 наведені вихідні дані та результати кореляційно - регресійного аналізу, виконані з застосуванням апарату «електронних таблиць» EXCEL –2003.

Рис.3.4. – Середньострокова динаміка цін на нафту у 2002 – 2007 роках (ціна 1 бареля в доларах США)

Рис.3.5. – Середньострокова динаміка індексу Доу-Джонса ринку цінних паперів у 2002 – 2007 роках

Рис. 3.6. - Кореляційно- регресійний зв’язок цін на золото та цін на нафту у 2002 –2006 роках

Рис. 3.7. - Кореляційно- регресійний зв’язок цін на золото та цін на платину у 2002 –2006 роках

Рис. 3.8. - Кореляційно- регресійний зв’язок цін на золото та цін на срібло у 2002 –2006 роках

Рис. 3.9. - Кореляційно- регресійний зв’язок цін на золото та індексу Доу-Джонса ринку цінних паперів у 2002 –2006 роках

Як показують результати кореляційно-регресійного аналізу, наведеного на рис.3.4 –3.9:

1. Кореляційно- регресійний зв’язок цін на золото та цін на нафту у 2002 – 2007 роках описується нелінійним рівнянням (висхідний напрямок):

Y = 0,0697*х2-1,0045*х+333,86

де Y – курс унції золота в доларах США

x – курс ціни 1 бареля нафти в доларах США

Коефіцієнт кореляції R2 =0,766 ( тобто зв’язок сильний)

2. Кореляційно- регресійний зв’язок цін на золото та індексу Доу Джонса ринку цінних паперів у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок):

Y = 9,5318*х+5980,1

де х – курс унції золота в доларах США

Коефіцієнт кореляції R2 =0,7322 ( тобто зв’язок сильний)

3. Кореляційно- регресійний зв’язок цін на золото та цін на срібло у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок):

Y = 0,0272*х - 4,6638

де х – курс унції золота в доларах США

Y – курс унції срібла в доларах США

Коефіцієнт кореляції R2 =0,9543 (тобто зв’язок дуже сильний)

4. Кореляційно- регресійний зв’язок цін на золото та цін на платину у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок):

Y = 1,7884*х + 75,781

де х – курс унції золота в доларах США

Y – курс унції платини в доларах США

Коефіцієнт кореляції R2 =0,9448 ( тобто зв’язок дуже сильний)

Таким чином, проведено дослідження підтверджує зв’язок з зовнішніми факторами впливу на попит на ринку золота, якими є:

- зміни в політиці розрахунків за енергоносії на Ближньому Східі з переходом накопичення розрахункових доларів США на золото на фоні політичного конфлікту США в Іраку та Ірані;

- зміні в політиці розрахунків транснаціональних промислових корпорацій, які вводять золото в резерви капіталу корпорацій в умовах нестабільності регулюємих курсів розрахункових валют світу;

- перехід на світову розрахункову систему «компьютерного золота», тобто повернення через 100 років до системи забезпечення золотом розрахункової комп’ютерної світової валюти («система золотого стандарта»).

Одночасно, підтверджений сильний кореляційний зв’язок між курсом золота (ведучий курс) та курсами інших дорогоцінних металів – платини та срібла, які практично лінійно наслідують зміни курсів на золото.

ВИСНОВКИ

В дипломній роботі досліджено застосування до ринків дорогоцінних металів кількісних методи прогнозування, які підрозділяються на дві групи істотно різних підходів:

- технічний аналіз,

- фундаментальний аналіз.

Фундаментальний аналіз встановлює зв'язок валютних курсів та, відповідно, курсів дорогоцінних металів з економічною ситуацією і конкурентним положенням торгуючих країн, пояснює мету й інструменти фінансової політики центральних банків, показує співвідношення між різними фінансовими ринками, причини їхніх зльотів і падінь.

Технічний аналіз заснований на впевненості в тому, що «ринок враховує всі», і отже, у поводженні цін уже закладений облік всіх істотних факторів. Якщо ринок дійсно є ринком, то його рух складається як результат рішень великого числа учасників у сумі, і привабливою всією доступною інформацією, що вони використовують у прийнятті рішень про свої операції. Результат цих рішень - поводження ціни, і спостерігаючи можна мати опосередкований доступ до всієї ринкової інформації.

І технічний і фундаментальний аналіз - це статистика ринків. Але фундаментальний аналіз дивиться на ринок із протилежної сторони, ніж технічний. Зміни в економіці торгуючих країн, політичні вибори, що регулюють дії фінансової влади, ті ж природні катаклізми - усе це позначається на курсах дорогоцінних металів. І якщо одні з цих подій неможливо передбачати, то інші є цілком плановими (наприклад, час публікації економічних новин розписано на місяці вперед) або цілком прогнозованими.

Оцінка попиту та пропозиція на ринках дорогоцінних металів у 2006 році:

1. РИНОК ЗОЛОТА. Пропозиція золота в 2006 р., щодо попереднього року, знизилося на 533 т (15%). При цьому основний спад пропозиції довівся на сектори «видобуток з надр» (зниження на 18%) і «офіційні продажі» (107%). Слід зазначити, що зниження видобутку з надр було обумовлено скороченням добичі металу в таких країнах, як Індонезія (-32%), Канада (-13%), ПАР і Австралія (-6%), США, Росія й Узбекистан (-2%) і ін. Зменшення офіційних продажів було характерно для Центрального банку Німеччини, який не використав свою квоту на продаж золота в 2006 р.

Разом зі зниженням пропозиції золота в 2006 р. скорочується і попит на нього (-368 тон або 11%), головним чином, за рахунок ювелірного виробництва. Цьому є пояснення. Світові ціни на золото в 2006 р. при порівнянні з 2005 р. виросли в середньому на 5 дол./г (35%). При цьому в першому і другому кварталі ювелірна галузь займала вичікувальну позицію з розрахунком на зниження цін. І коли ціни починали падати, поповнювала свої запаси більш дешевою сировиною. Так відбувалося в 3 кварталі 2006 р. Попит збільшився до 614 т і в порівнянні з 2 кварталом цього ж року виріс на 15%.

В інших галузях промисловості, навпроти, спостерігалося невелике збільшення попиту. Це стосується головним чином електроніки (+31 т або 11%), що зв'язано зі збільшенням виробництва цифрової техніки.

На тлі підвищення світових цін золота збільшуються інвестиції в «жовті метали», тим самим відбувається деяка компенсація зниження попиту в інших сферах. З 2004 р. по 2006 р. частка інвестицій у золото в структурі світового попиту зросла з 13,5% до 18,9%. При цьому золото привабливе як для приватних, так і для корпоративних інвесторів (інвестиційних фондів). Так, наприклад, останні в 2006 р. вклали в золото на 2172 млн. доларів більше, ніж у 2005 р, а якщо порівнювати з 2004 р., то - на 3400 млн. доларів.

Висновок. Протягом 2007 р., імовірніше всього, продовжиться скорочення видобутку золота, а отже, і пропозиції його на світовому ринку. У той же час вторинне виробництво буде компенсувати ці втрати, але ця компенсація також не може постійно збільшуватися, тому що ринок втор сировини обмежений. На стороні попиту мається двоїстий вплив факторів. При помітному росту цін промислові споживачі будуть скорочувати покупки металу, але в той же час інвестори - активізуватися. І навпаки, при падінні цін на золото промисловість стане збільшувати споживання і тим самим сповільнювати зниження цін, незважаючи на фіксацію прибутку інвесторами і скорочення попиту з їх боку. Таким чином, на рівні попиту існує якась система «стримувань і противаг» або, можна сказати, страхування, що спрацьовує як при росту, так і падінні цін, та не дає ринку дуже різко обвалюватися або рости.

2. РИНОК СРІБЛА. У 2006 р. ринок срібла показав свою гнучкість. Пропозиція металу зросла за рахунок первинного ринку і вторинного виробництва, відреагувавши на дефіцит металу в 488 т (2005 р.) і досить високу ринкову ціну. У результаті перевищення попиту над пропозиціями досягло рівня 2004 р.-1344 т.

Незважаючи на профіцит срібла на ринку, даний метал додавав у ціні. Через це ювелірна галузь знизила попит на 6% (8447 т проти 8982 т у 2005 р.). Промисловість відмовилася від срібла в масі більш 720 т, головним чином за рахунок зниження використання срібла у фотографії (-14% у 2006 р.). Проте, споживання срібла в інших цілях зросло, на виробництво електроприладів і акумуляторних батарей витрачено срібла на 2,5% більше, ніж у 2005 р. Спостерігається підвищення попиту і по інших сферах. Так, інвестиції в срібло на «зростаючому» ринку збільшилися за 2006 рік у 1,69 раза. Трохи виросло використання срібла на карбування монет з 513 (2005 р.) до 522 т. (2006 р.). Хоча в порівнянні з 2004 р. споживання срібла на ці нестатки скоротилося на 753 т.

Висновок. Слід зазначити таку ж тенденцію, про яку згадувалося в матеріалі по золоту. Інвестиції в срібло, імовірніше всього, продовжать свій ріст. Срібло, володіючи такими властивостями як відносна дешевина і доступність, залишається дуже привабливим металом.

3. РИНОК ПЛАТИН. Цей ринок в останні роки характеризується наявністю дефіциту. Платина затребувана на світовому ринку, тоді як пропозиція цього металу, хоча і росте, але досить обмежено. Ріст попиту на платину забезпечується, головним чином, за рахунок промислового виробництва авто каталізаторів. Так, з 2004 по 2006 р. на ці нестатки витрачено більш 294 т металу з щорічним збільшенням споживання в середньому більш ніж на 10%. Ювелірна галузь з кожним роком скорочує споживання платини, порозумівається це, у першу чергу, дорожнечею металу. На цьому тлі скорочується й інвестиційний попит на платину.

Висновок. Спираючи на дані останніх 3-х років, відзначимо, що обсяг попиту та пропозиції на цей метал практично зрівнявся (у 2006 р. пропозиція перевищувала попит тільки на 0,6 т, тоді як, наприклад, у 2004 р. на 4,1 т). У той же час попит на платину при виробництві авто каталізаторів може знизитися за рахунок поступового заміщення більш дорогої платини дешевим паладієм.

4. РИНОК ПАЛАДІЯ. Аналіз ринку паладія вказує на те, що в останні роки спостерігається деяке збільшення постачань металу на світовий ринок з 246 т (2004 р.) до 263 т (2006 р.), що складає 6,9%. І це відбувається при досить низькому ціновому діапазоні паладія.

На стороні попиту в 2006 р. паладій був затребуваний промисловістю (72%), ювелірною галуззю (16,3%) і стоматологією (11,9%). Найбільша витрата паладія підтримується у виробництві авто каталізаторів (близько 50% усього споживання). Варто відзначити, що «виробництво авто каталізаторів» у тім році збільшило попит на паладій з 100,8 т (2005 р.) до 103,8 т (2006 р.), електроніка також додержувалася цього процесу, споживши на 2,8 т метали більше, ніж у 2005 р. Деякі сфери споживання паладія знаходилися в кризі. Так, наприклад, ювелірна галузь скоротила обсяги закупівель паладія на 27,9% з 44,5 тн (2005 р.) до 34,8 тн (2006 г).

Висновок. Ринок паладія можна охарактеризувати як ринок з великим потенціалом для росту як із промислової точки зору, так і інвестиційної. Судячи з кон'юнктури ринку паладія, коли пропозиція перевищує попит, імовірність скорочення постачань металу на ринок досить велика. Ціль такого скорочення - збільшення ціни металу, а отже, підвищення прибутковості його постачальників. Понад 50% паладія надходить на світовий ринок з Росії (Норильский Нікель), де мається висока зацікавленість у збільшенні цін.

5. Прогнози цін дорогоцінних металів на 2007 рік

а) ЗОЛОТО. Одне з авторитетних джерел (Scotia Moccatta) у своєму огляді Metal Matters (January 2007) приводить наступний прогноз щодо росту цін. Роль золота в 2007 році буде зростати. Золото купують і інвестори, і спекулянт-ти. У найближчому часі золото може вирости до 700 $/тр.унц., а потім і до 800 $/тр. унц.. У більшому ступені це буде залежати від падаючого долара і гальмування розвитку американської економіки.

Відповідно до опитування, проведеному London Bullion Market Associa-tion серед 29 експертів і професійних учасників ринку, 15 респондентів також очікують росту цін у 2007 р. до 750 $/тр. унц.. Середня ціна по 2007 рокові, прогнозована 29 експертами, складе 652 $/тр. унц. .

Аналітики MKS Finance (Швейцарія) прогнозують середню ціну золота в 652 $/тр. унц.. При цьому ціни, на їхню думку, будуть знаходиться в межах 580 - 750 $/тр. унц.. Найбільш сприятливим для росту цін буде 4 квартал 2007 року.

Висновок. Більшість аналітиків сходиться в думці подальшого росту ринку золота. Причому багато прогнозів торкаються ціни в 750 $/тр. унц.. З іншого боку, будуть і цінові відкоти. Можливо, це відбудеться в 2-м кварталі 2007 р., завдяки сезонним факторам, коли активізується пропозиція, а попит на метал знизиться. Тоді, на спаді цін, самий час здійснювати інвестиції. Але це буде ефективно, якщо вплив інших факторів сильно не позначиться, як відбувалося в 2006 р.

б) СРІБЛО. Відповідно до підсумків голосування експертів - учасників конференції, організованою Лондонською асоціацією ринку дорогоцінних металів, срібло виросте до кінця 2007 р. Середній прогноз цін - 16,1$/тр.унц.. Прогноз 25 експертів London Bullion Market Association менш оптимістичний середня ціна срібла 12,6 $/тр.унц.

А. Граф (FGIMC), чий прогноз на 2006 р. виявився найближчим, у 2007 р. очікує середньорічну ціну в 15,5 $/тр. унц., а діапазон коливань - 12,7 - 18,3$/ тр. унц. . При цьому ріст цін він зв'язує в першу чергу з високими цінами на золото, спекулятивними інвестиціями і ростом промислового споживання.

Аналітики MKS Finance (Швейцарія) прогнозують коридор для зміни цін срібла - 13,75 - 18 $/тр. унц. . Вони вважають, що срібло буде самим непередбаченим по ціновій динаміці.

Висновок. Середня ціна на срібло в 2007 р., імовірніше всього, перевищить аналогічний показник 2006 р. не менш чим на 15-20%. Можлива корекція (зниження) цін за рахунок надлишкової пропозиції металу на ринку в 2-м або 3-м кварталі року, але зниження це буде поправним.

в) ПЛАТИНА. Фахівці MKS Finance (Швейцарія) установлюють платині коридор 1050-1450 $/тр. унц. із середньою ціною 1225 $/тр. унц..

На основі експертних оцінок фахівців London Bullion Market Association указується мінімальне значення для платини - 1022,7 $/тр. унц., максимальне - 1361,8 $/тр. унц..

Scotia Moccatta також позитивно оцінює перспективи ринку платини за рахунок високого попиту з прогнозом 950-1400 $/тр. унц..

г) ПАЛЛАДІЙ. Експерти London Bullion Market Association - діапазон від 200 $/тр. унц. до 680 $/тр.унц..

Ф. Паницутти (Geneva), що дав близький до фактичного прогноз на 2006 р., у 2007 р. сподівається, що паладій буде в межах 300 - 400 $/тр. унц. із середньою ціною по році - 330$/тр. унц..

Висновок. Ринок платини і паладія в 2007 р., імовірніше всього, буде рости як з боку попиту, так і з боку пропозиції і з боку цін. Зростаючий ринок привабливий для всіх суб'єктів ринку, у тому числі і для інвесторів. Занепокоєння викликає високий рівень цін на платину, що, хоча і підтримується попитом, може «проломитися» на перегріві. Поки не наступило моменту масового переходу з платини на паладій у промисловості, ціни на паладій, імовірніше всього, будуть стримуватися через відсутність масового попиту. Коли такий перехід почнеться, а всі передумови до цього є, ціни на паладій кинуться нагору, ціни на платину трохи ослабнуть.

Таким чином, можна зробити загальний висновок, що інтерес до ринку дорогоцінних металів у найближчі роки не пропаде. Перспективи руху цін залучать на цей ринок засобу приватних і інституціональних інвесторів, що прискорить ціновий підйом по основних видах металу. Корекції на ринку також не уникнути, вона буде періодично виявлятися. Але це буде лише знаком до початку здійснення інвестицій для багатьох інвесторів, що не бояться вкладати кошти в дорогоцінні метали, розглядаючи їх як вічні цінності, що не зникають при банкрутстві компаній і країн, інфляції і фінансових криз.

Для прогнозу котирувань золота найближчим часом звертає увагу зв'язок цін золота і нафти. За останні 50 років ціни на золото і нафту рухалися практично синхронно - кореляція між рядами позитивна і складає більш 80%. За цей час, середня ціна нафти в золотому вираженні дорівнювала 0,07 унції/барель. Однак, у результаті недавнього злету цін на нафту, співвідношення відхилилося далеко від цього середнього числа. У той час як ціни на нафту досягли небувалого максимуму більш $60 за барель, ціна на золото одночасно не пішла в ногу з цінами на нафту. При ціні на нафту в $60 за барель, ціни на золото повинна була б бути вище $850 за унцію. Деякі експерти думають, що через два-три роки ціна нафти досягне оцінки в $100 за барель. У цьому випадку ціна золота повинна досягти оцінки $1500 за унцію.

Фундаментальна причина сучасного підняття обсягів реалізації і подорожчання золота полягає в тім, що значення американської валюти як світового резервного активу виявилося під сумнівом. Останнім часом у наукових і політичних колах виникли настрої на користь відновлення в тій чи іншій формі грошових функцій золота.

Двадцятидоларова золота монета США важила одну унцію(31,1 г.) і була еквівалентною 20-доларовій паперовій купюрі на початку минулого сторіччя. Сьогодні вартість тієї золотої монети — більше 700 доларів. Тобто у валюти США залишилася одна тридцята частина початкової ціни.

Проведений в дипломному проекті технічний аналіз ринку золота на базі фактичних даних по фіксінгу курсу золота на Лондонській біржі за перші 5 місяців 2007 року показав:

- в перші 5 місяців 2007 року ринок золота характеризується класичним висхідним трендом з двома піками, при чому другий пік має більше значення, ніж перший. Лінія підтримки характеризується ростом з рівня 605 доларів за 1 унцію золота (1 січня 2007) до 655 доларів за 1 унцію золота (25 травня 2007), лінія опору характеризується ростом з рівня 640 доларів за 1 унцію золота (1 січня 2007) до рівня 690 доларів за 1 унцію золота (5 травня 2007).

- як показують результати аналізу, побудована поліноміальна регресія має високу ступінь кореляційного зв’язку (R2=0,88, що більше значення 0,75, характеризую чого рівень сильної кореляції ). Прогноз на 10 днів вперед показує продовження висхідної тенденції курсу з виходом на третій пік курсу з початку 2007 року, тобто можливий сигнал трейлерам про підготовку до продажу золота, купленого на спаді цін з 5-го по 25-е травня 2007 року.

Аналіз осередненого графіка середньомісячних курсів золота за 2002 – 2007 рік ( за 5 років) показав, що у 2002 –2005 роках можна ідентифікувати 10-11 місячний цикл максимумів курсу та загальний висхідний тренд, але з кінця 2005 року на ринку золота діють інші фактори, тобто циклічний підхід технічного аналізу для ринку золота на сучасному етапі застосовувати недоцільно.

Як показують результати проведеного кореляційно-регресійного аналізу:

1. Кореляційно - регресійний зв’язок цін на золото та цін на нафту у 2002 – 2007 роках описується нелінійним рівнянням (висхідний напрямок). Коефіцієнт кореляції R2 =0,766 ( тобто зв’язок сильний)

2. Кореляційно - регресійний зв’язок цін на золото та індексу Доу Джонса ринку цінних паперів у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок) коефіцієнт кореляції R2 =0,7322 ( тобто зв’язок сильний)

3. Кореляційно - регресійний зв’язок цін на золото та цін на срібло у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок) коефіцієнт кореляції R2 =0,9543 (тобто зв’язок дуже сильний)

4. Кореляційно - регресійний зв’язок цін на золото та цін на платину у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок). Коефіцієнт кореляції R2 =0,9448 ( тобто зв’язок дуже сильний)

Таким чином, проведене в дипломному проекті дослідження підтверджує зв’язок з зовнішніми факторами впливу на попит на ринку золота, якими є:

- зміни в політиці розрахунків за енергоносії на Ближньому Сході з переходом накопичення розрахункових доларів США на золото на фоні політичного конфлікту США в Іраку та Ірані;

- зміні в політиці розрахунків транснаціональних промислових корпорацій, які вводять золото в резерви капіталу корпорацій в умовах нестабільності регулюємих курсів розрахункових валют світу;

- перехід на світову розрахункову систему «компьютерного золота», тобто повернення через 100 років до системи забезпечення золотом розрахункової комп’ютерної світової валюти («система золотого стандарта»).

Одночасно, підтверджений сильний кореляційний зв’язок між курсом золота (ведучий курс) та курсами інших дорогоцінних металів – платини та срібла, які практично лінійно наслідують зміни курсів на золото.

Практична цінність отриманих в бакалаврському дослідженні результатів полягає в виявленні основних тенденцій та правил прогнозування цін на ринку дорогоцінних металів. Так на фоні глобалізації світового ринку основним фактором довгострокового впливу на ринку дорогоцінних металів є результати фундаментального аналізу, тобто ціни на золото знаходяться в сильному кореляційному зв’язку з цінами на енергоносії, імпортує мі основними промисловими країнами світу, та рівнем промислового індексу Доу-Джонса по стану діяльності основних корпорацій світу. В той же час короткострокові тенденції ринку для трейдерів добре описуються механізмами технічного аналізу ринку дорогоцінних металів, тобто рух ринку за 5 місяців 2007 року описується класичним висхідним трендом Доу Джонса з послідовними пиками цін, де кожний наступний пік за величино є більше попереднього, а лінії підтримки та опору є основою для довгострокового прогнозу коридору можливих цін для ф’ючерсної торгівлі та хеджування.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ЗАКОН УКРАЇНИ «Про державне регулювання видобутку, виробництва і використання дорогоцінних металів і дорогоцінного каміння та контроль за операціями з ними» // від 18 листопада 1997 року N 637/97-ВР(Із змінами і доповненнями, внесеними Законами України станом від 3 лютого 2004 року N 1416-IV)

Дата: 2019-05-29, просмотров: 285.