У основу оптимізації товарно-ринкової стратегії має бути покладене подолання збиткового характеру діяльності підприємства, що є основною причиною його передкризового стану. Тому як цільова функція стратегії, що розробляється, приймається максимізація економічної рентабельності:

ЕР = Х1 / Х2 * 100 > max (3.1)

де Х1 – нетто-результат експлуатації інвестицій, тис. грн..;

Х2 – вартість капіталу підприємства (актив), тис. грн.

Оскільки показник «економічна рентабельність» є результатом безлічі чинників, що одночасно діють і взаємозв'язаних, те знаходження максимально можливого її значення є завданням оптимізації всіх параметрів що впливають на неї, як першого, другого так і нижчих параметрів.

За умови визначення оптимальних параметрів, що впливають на економічну рентабельність, і розробки відповідної системи заходів, що дозволяють досягти цих оптимальних параметрів, підприємству удасться здолати збитковий характер діяльності.

Отже, оптимізація основних параметрів діяльності ТОВ «Центр ділових інвестицій» полягає в розробці найбільш ефективного методу виробництва і розподілу продукції, вибору ринків збуту, що оптимізує відповідно до змінних, певний результат функціонування суб'єкта зовнішньоекономічної діяльності.

Для вирішення цього завдання доцільно використовувати інструментарій математичного програмування. Математичні методи дозволяють досягти значної міри конкретизації в розкритті єства механізму дії економічних процесів і явищ, необхідних для їх практичного використання в організації виробничого процесу з метою підвищення його ефективності. З цією метою найчастіше використовуваним є інструментарій лінійного програмування.

Економічний вміст методів лінійного програмування полягає в пошуку для кожного фіксованого відрізання часу певного поєднання керованих параметрів, які на виході системи забезпечують найкращі економічні показники з дотриманням в заданих кордонах технічних умов виробництва продукції.

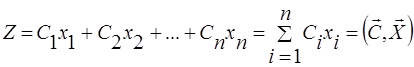

Головне завдання лінійного програмування полягає в знаходженні таких значень дійсних змінних Х1, Х2., Хn, для яких функція мети

(3.2)

(3.2)

набуває оптимального (максимальне, мінімальне) значення на безлічі крапок, координати яких задовольняють нерівностям:

(3.3)

(3.3)

при обмеженнях .

Приведена математична формалізація постановки економічного завдання оптимізації є економіко-математичною моделлю лінійного програмування.

Основою побудови економіко-математичної моделі лінійного програмування є аналіз єства економічних процесів, які відбуваються в системі, вибір найбільш характерних з них і математична формалізації останніх.

Економіко-математична модель - це наукова абстракція, яка відображує функціональні залежності економічної дійсності в математичній формі, це допоміжний об'єкт, який замінює в певних умовах економічний процес.

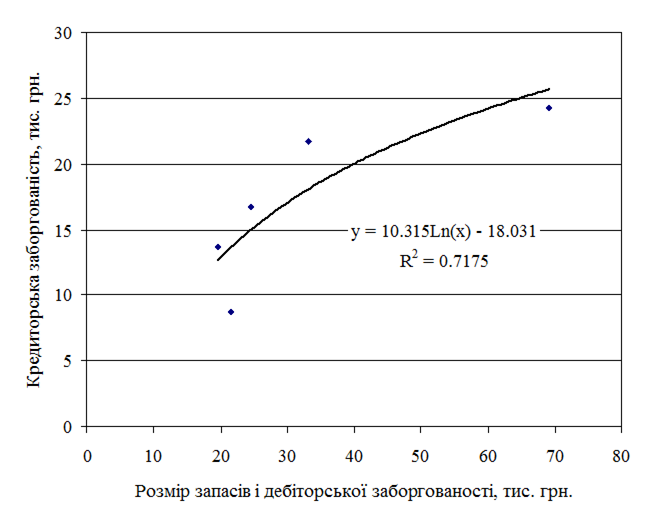

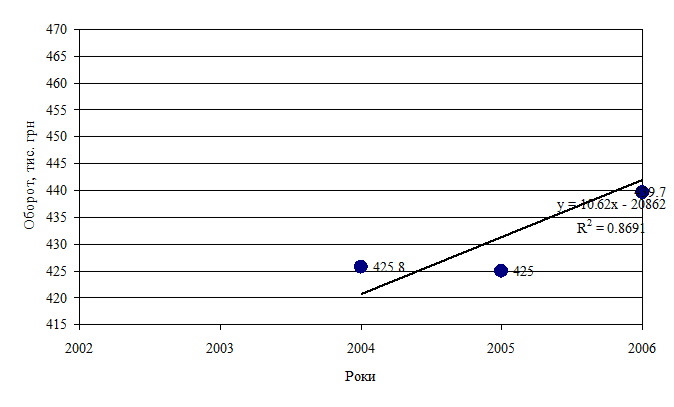

При формуванні товарно-ринковою ТОВ «Центр ділових інвестицій» як функція мети обгрунтований показник «Економічна рентабельність» (3.1), який є результатом безлічі чинників, що одночасно діють і взаємозв'язаних, визначають величину «НРЕІ» і «Актив», то для встановлення їх впливу на формування даного показника використовується існуючі функціональні залежності між ними і рядом інших фінансово економічних параметрів діяльності підприємства. Також використовується аналітична залежність (рис.3.4), встановлена експериментальною дорогою і підтверджена сильним кореляційним зв'язком (R = 0,85), прогноз звороту ТОВ «Центр ділових інвестицій» (рис 3.5) і смислові обмеження для кожної змінної, визначені її економічним сенсом.

Рис. 3.4. Залежність кредиторської заборгованості від розміру запасів і дебіторської заборгованості.

Ріс.3.5. Прогноз річного звороту ТОВ «Центр ділових інвестицій» на 2006 рік.

Оптимізація асортименту товарів (послуг), що реалізовуються, в рамках товарно-ринкової стратегії, що розробляється, полягає в наступному:

Допустимо, що ТОВ «Центр ділових інвестицій» реалізує n різних видів продукції і послуг (j= 1., n).

Кількість j-ой продукції (послуги), що реалізовується згідно плану позначимо

Виходячи з цього, плановий об'єм реалізації може бути описаний вектором .

Реалізація продукції (послуг) виробляється для різних видів автомобілів, які умовно можна розділити на класи (і=1,..m).

Вектор потенційних класів автомобілів, для яких реалізується продукція (послуги), -

Позначимо - кількість j-ой продукції (послуги), що реалізовується для i-го класу автомобілів.

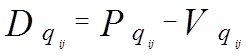

Маржінальний дохід від реалізації одиниці продукції (послуги) j-го вигляду для i-го класу автомобілів позначимо, який визначається по формулі (3.4).

(3.4)

(3.4)

де - ціна реалізації j-ой продукції (послуги) для i-го класу автомобілів без н.д.с;

- повні змінні витрати на виробництво і реалізацію j j-ой продукції (послуги) для i-го класу автомобілів.

- повні змінні витрати на виробництво і реалізацію j j-ой продукції (послуги) для i-го класу автомобілів.

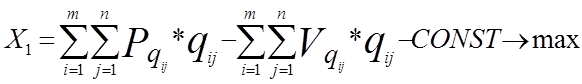

Тоді локальна функція мети (Х1) матиме вигляд:

(3.5)

(3.5)

де - умовно-постійні витрати підприємства.

Згідно прийнятим позначенням, завдання оптимізації товарно-ринкової стратегії, що забезпечує здобуття максимально можливого прибутку, може бути формалізоване в економіко-математичну модель (3.6-3.48).

Y= X1/X2*100 ® max (3.6)

X1=X3-X4 (3.7)

X2=Х5+X6 + X14 (3.8)

Х3 = ∑∑Рij*Qij/1000 (3.9)

Х3 ≤ C6 (3.10)

Х4 = ∑VijQij/1000+CONST (3.11)

X5=С1+X17 (3.12)

X6=X7+X8-X9+X10 (3.13)

X7 ≥ C3 (3.14)

X7 ≤ C4 (3.15)

X8 ≥ 0 (3.16)

X8 ≤ 0,1*X3 (3.17)

X9 ≥ 0 (3.18)

X9 ≤ 0,1X4 (3.19)

X9 ≈ 10,315Ln(Х7+X8)-18,301±∆ (3.20)

X10 ≥ (-C5) (3.21)

X10 ≤ 0 (3.22)

X11 = Х12 + X13 (3.23)

X11=Х2 (3.24)

X12= C2+Х17 (3.25)

X12≥0 (3.26)

X13=X15+X16 (3.27)

X13≤Х12 (3.28)

X13≥0 (3.29)

X14≥0 (3.30)

X14≤С9+(1- С10)*X1– (X18– С1*С7) (3.31)

X15≥0 (3.32)

X15≤Х5 (3.33)

X16≥0 (3.34)

X17=X18+X19 (3.35)

X18≥ C1 * C7 (3.36)

X18≤С1 * С7 +X1* (1– С10) (3.37)

X19≥0 (3.38)

X19≤Х20 (3.39)

X20=X13-С8 (3.40)

X21=X14+X7+X8 (3.41)

X22=X16+X9+ABS(X10) (3.42)

X23=X21/X22 (3.43)

X23≥1 (3.44)

X24=X14/X22 (3.45)

X24≥0,1 (3.46)

Qij≤ Dij (3.47)

Qij≤ Nij (3.48)

де Х1 - нетто-результат експлуатації інвестицій, тис. грн.

Х2 - актив, тис. грн.

Х3 - зворот, тис. грн.

Х4 - витрати, тис. грн.

Х5 - нето-імобілізовані активи, тис. грн.

Х6 - фінансово-експлуатаційні потреби, тис. грн.

Х7 - запаси, тис. грн.

Х8 - дебіторська заборгованість, тис. грн.

Х9 - кредиторська заборгованість, тис. грн.

Х10 - інше, тис. грн.

Х11 - пасив, тис. грн.

Х12 - власні засоби, тис. грн..;

Х13 - позикові засоби, тис. грн.

Х14 - вільні засоби, тис. грн.

Х15 - довгострокові позикові засоби, тис. грн.

Х16 - короткострокові позикові засоби, тис. грн.

Х17 – засоби, що направляються на розвиток виробництва, тис. грн.

Х18 – засоби, що направляються на розвиток виробництва з прибутку і амортизаційних відрахувань, тис. грн.

Х19 – засоби, що направляються на розвиток виробництва за рахунок залучення позикових засобів, тис. грн.

Х20 – зміна (збільшення) позикових засобів за рахунок залучення кредитів, тис. грн.

Х21 - поточні активи, тис. грн.

Х22 - поточні зобов'язання, тис. грн.

Х23 - коефіцієнт поточної ліквідності, д.е.,

Х24 - коефіцієнт абсолютної ліквідності, д.е.

Вхідними параметрами моделі є:

С1 - вартість нето-імобілізованих активів на початок періоду, тис. грн..;

С2 - власні засоби на початок періоду, тис. грн..;

С3 - мінімальний розмір запасів, тис. грн..;

С4 - максимальний розмір запасів, тис. грн..;

С5 - максимальний норматив заборгованості перед бюджетом і по інших платежах, тис. грн..;

С6 - прогнозна максимальна величина річного звороту, тис. грн..;

С7 – усереднений норматив амортизації, д. е.;

С8 - позикові засоби на початок періоду, тис. грн..;

С9 – вільні засоби в наявності на початок періоду, тис. грн..;

С10 – ставка податку на прибуток, д. е.;

CONST - постійні загальновиробничі витрати, тис.грн.

Dij - річний прогнозуемий попит на j-ий вигляд продукції (послуги), що реалізовується для i-го класу автомобілів, шт.;

Nij - максимальні виробничо-реалізаційні можливості підприємства по j-му вигляду продукції (послуги), для i-го класу автомобілів, шт.;

Рij - ціна на j-ий вигляд продукції (послуги), що реалізовується для i-го класу автомобілів, грн../шт.,

Qij - - кількість j-ой продукції (послуги), що реалізовується для i-го класу автомобілів, шт.;

Vij - змінні витрати на j-ий вигляд продукції (послуги), що реалізовується для i-го класу автомобілів, грн../шт.,

i – клас автомобіля:

i=1 - ВАЗ 01-09, АЗЛК, ГАЗ;

i=2 - малий З клас іномарок;

i=3 - середній D клас іномарок;

i=4 - бізнес Е клас іномарок, малі джипи;

i=5 - представницький F клас іномарок, джипи;

i=6 - мікроавтобуси;

j – вигляд продукції (послуги):

j=1 – продаж склоочисників;

j=2 – продаж автоскла;

j=3 – установка автоскла;

j=4 – ремонт автоскла;

j=5 – продаж фар;

j=6 – установка фар;

j=7 – бронювання автооптикі;

j=8 – тонування автомобіля;

j=9 – професійна поліровка кузова;

j=10 – хімчистка салону;

j=11 – чищення інжектора;

j=12 – продаж і установка автосигналізації;

j=13 – продаж і установка протівоугонних пристроїв;

j=14 – продаж і установка антізапотівателя;

j=15 – продаж і установка центральних замків;

j=16 – продаж і установка замків на коробку передач;

j=17 – продаж і установка стеклопод'емников;

j=18 – продаж і установка автокомплектів стільникового зв'язку;

j=19 – продаж і установка автомузики.

Вирішення системи рівнянь що входять в отриману економіко-математичну модель представлено в таблицях 3,1, 3.2.

Таким образом, результати вирішення отриманої системи рівнянь (3.6-3.48), що входять в математичну модель, дозволяють отримати параметри оптимальної товарно-ринкової стратегії ТОВ «Центр ділових інвестицій» і знайти оптимальні значення основних параметрів його діяльності.

З отриманого рішення виходить, що залишається незадоволеним попит по основних позиціях, таким як продаж автоскла, фар, склоочисників, хоча виробничо-реалізаційні потреби підприємства дозволяють задовольнити даний попит. Основною причиною цього є низька рентабельність реалізації автозапчастин, що набувають через посередників, - київські фірми ТОВ «W», ВАТ «Квант-glass».ОАО «Дара- Glass» і ін.

Проте, навіть при придбанні автозапчастин через посередників при оптимізації асортименту в рамках товарно-ринкової стратегії ТОВ «Центр ділових інвестицій» удасться підвищити свою економічну рентабельність до 186,9%, а рентабельність реалізації до 8%, що є досить низькою величиною.

Виходом з ситуації, що склалася, є здійснення зовнішньоекономічної співпраці безпосередньо з фірмами виробниками.

Прикладом може служити придбання автостекол у фірм Saint-Gobain- Sekurit, Pilkington.

SAINT-GOBAIN – Транснаціональний концерн з штаб-квартирою в Парижі – об'єднує більше 1000 компаній в 46 країнах світу. На його підприємствах працюють понад 170 тис. чоловік. Що виник в 1665г. Як скляна мануфактура, що поставляла дзеркала для Версальського палацу, за свою майже 350-річну історію перетворився на найбільшого виробника скла, будівельних і обробних матеріалів, а також різних високотехнологічних матеріалів. Концерн займає лідируючі позиції в Європі і в світі по всіх видах продукції, що випускається.

Концерн спеціалізується на розробці і виробництві високоякісного автоскла, відомого у всьому світі під маркою SAINT-GOBAIN SEKURIT. До вашого відома, кожен другий європейський автомобіль сходить з конвеєра із стеклами SAINT-GOBAIN SEKURIT. У цьому легко переконатися самому, підійшовши до автомобілів європейського виробництва. Промислові і комерційні представництва цієї компанії в 22 країнах світу, дозволяють віднести її до найбільшого виробника в Європі і одному з найбільших в світі. Асортимент продукції включає лобові, задні, бічні стекла як прозорі, так і тоновані з безліччю різних опцій, таких як сонцезахисна смуга, обігрів, антена, кріплення для дзеркала, датчик дощу і інше, на автомобілях європейського, японського, корейського і американського виробництва.

Всесвітньо відоме автомобільне скло торгівельної марки SAINT-GOBAIN SEKURIT розробляються в 5-ти науково-дослідних центрах і виробляється на 38 заводах концерну SAINT-GOBAIN і поставляється на конвеєри найбільших автомобільних гігантів, таких як AUDI, Volkswagen, BMW, Mercedes Benz, Volvo, Ford і інших.

Група компаній Pilkington є одним з найбільших світових виробників скла і скляної продукції для будівельної і автомобільною промышленностей. Компанія Pilkington була заснована в 1826 році у Великобританії. У 1952 році Аластер Пілкингтон винайшов флоат-процесс, який нині є світовим стандартом виробництва високоякісного листового скла. Всього в світі близько 260 заводів флоат-стекла, з врахуванням тих, що будуються і планованих. Сама компанія Pilkington управляє 25-у заводами і є учасником ще в дев'яти.

Щорічний зворот компанії складає близько 4 млрд. Євро. Більше половини продажів Pilkington доводиться на Європу, біля третини на Північну Америку, а останні, в основному, на Південну Америку і Австралію.

Компанія Pilkington працює у сфері високих технологій, інвестуючи щорік крупні суми на дослідницьку діяльність. Накопичені нею знання в області композиційної будови скла і різних покриттів для нього, з успіхом застосовуються при виробництві продукції високої якості. Компанія, будучи світовим лідером в області виробництва скла, винайшла скло Pilkington Activ, що самоочищається.

Через представництво в Москві Pilkington вже більше 6-ти років успішно оперує на російському ринку, здійснюючи постачання скла зі своїх заводів в Європі. У 2006 році був введений в дію склад в Санкт-Петербурзі, а в 2007 році компанія відкрила склад в Москві.

Восини 2006 роки Pilkington plc і фінансова корпорація Emerging Markets Partnership (EMP) заснували спільне підприємство з рівною пайовою участю з метою будівництва і експлуатації заводу по виробництву листового скла в Московської області. Фінансування проекту загальною вартістю ?112 мільйонів здійснюватиметься за рахунок вкладів Pilkington і EMP (42 мільйони), а також за рахунок цільового кредитування проекту (70 мільйонів).

Pilkington в Росії:

Дев'ять років на російському ринку.

Постачання із заводів в Європі і Америці.

У 2006 році почалося будівництво заводу в Раменськом районі Московської області.

Потужність заводу 240 тис. тон/рік, ємкість печі 800 тонн.

Введення заводу осінь 2008 років.

Виробництво прозорого скла високої якості від 3 до 10 мм, будь-яких розмірів.

Широкий асортимент скляної продукції, що задовольняє всім вимогам клієнтів.

Номенклатура основних видів продукції Saint-Gobain- Sekurit, Pilkington, якої планує набувати ТОВ «Центр ділових інвестицій» представлена в додатку А.

ТОВ «Центр ділових інвестицій» доцільно відмовитися від послуг посередників і набувати автоскла у філіях фірм виробників Saint-Gobain- Sekurit (м. Москва), Pilkington (Раменськоє, Московська область).

Визначення економічної ефективності імпорту автоскла Saint-Gobain- Sekurit, Pilkington з Росії здійснюється згідно методиці, представленій в пункті 2.6 дипломної роботи. Результати розрахунків представлені в таблиці 3.3.

По всіх видах автоскла, що набуває, ефективність імпорту складає від 1,07 до 1,18 д.е., отже ТОВ «Центр ділових інвестицій» повинне відмовитися від придбання автоскла у посередників і здійснювати прямі постачання з філій Saint-Gobain- Sekurit (м. Москва), Pilkington (Раменськоє, Московська область).

Зміна витрат на придбання автоскла також змінить параметри оптимальної товарно-ринкової стратегії ТОВ «Центр ділових інвестицій» і оптимальні значення основних параметрів його діяльності (таблиця. 3.4, 3.5).

Таблица 3.3

Визначення економічної ефективності імпортування автоскла Saint-Gobain- Sekurit і Pilkington з Росії

| Скло для автомобілів класу | Беззбиткова зовнішньоторговельна ціна, грн. | Мінімально допустима вартісна оцінка імпортного товару, грн. | Економії-чеський ефект імпорту товару, грн. | Економії-чеськая ефективність імпорту товару, д.е. |

| ВАЗ 01-09, АЗЛК, ГАЗ | 107 | 100 | 7 | 1,07 |

| іномарок З класу | 257 | 230 | 27 | 1,12 |

| іномарок D класу | 442 | 400 | 42 | 1,11 |

| іномарок E класу, малих джипів | 1178 | 1000 | 178 | 1,18 |

| іномарок F класу, джипів | 1514 | 1300 | 214 | 1,16 |

| Мікроавтобусів | 528 | 450 | 78 | 1,17 |

Дата: 2019-05-29, просмотров: 298.