ДИПЛОМНА РОБОТА

на тему:“Розвиток ринку страхових послуг в Україні”

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ

1.1 Страховий ринок та його структура

1.2 Роль посередників на страховому ринку

1.3 Об'єднання страховиків та його функції

1.4 Державне регулювання страхової діяльності

РОЗДІЛ 2 АНАЛІЗ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ НА СУЧАСНОМУ ЕТАПІ

2.1 Загальна характеристика страхового ринку України

2.2 Аналіз фінансово-економічних показників діяльності страхового ринку України

2.3 Особливості проведення перестрахувальних операцій

РОЗДІЛ 3 НАПРЯМКИ УДОСКОНАЛЕННЯ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ

3.1 Зарубіжний досвід функціонування страхових ринків

3.2 Проблеми та перспективи розвитку страхового ринку України

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Актуальність теми дослідження. Побудова ринкової моделі економіки шляхом проведення економічних реформ, відновлення приватних засад у господарюванні і формування приватного підприємництва зумовили посилення уваги до інституту страхування як соціально-економічного механізму захисту господарської діяльності від руйнівної дії стихійного лиха, нещасних випадків, несприятливих змін ринкової кон’юнктури тощо. Крім того, небезпека вказаних факторів може зашкодити матеріальним об’єктам життєдіяльності фізичних осіб.

Як засвідчує аналіз історії та сучасного становлення інституту страхування, воно є обов’язковим елементом кожної економічної і соціальної системи суспільства. Без розвинутої системи страхування економіка успішно функціонувати не може. Майнове страхування має стати одним із основних механізмів поновлення порушених майнових інтересів осіб у випадках непередбачуваних природних, техногенних та інших явищ , що позитивно впливає на зміцнення фінансів держави.

Особливо актуальною є проблема формування та подальшого розвитку страхового ринку для країн із перехідною економікою, зокрема, для України, де в ХХІ столітті відбуваються кардинальні зміни в економічній системі. Процеси ринкової трансформації національної економіки зумовлюють необхідність проведення наукового дослідження міжнародного ринку страхування та розробки шляхів ефективного використання світового досвіду у галузі страхування для подальшого розвитку ринку страхування України, що забезпечить успішне здійснення економічних реформ, стабільний розвиток національної економіки, подальшу інтеграцію у світове господарство.

Дослідження проблеми розвитку страхування охоплює економічні, правові і соціальні аспекти та має вкрай важливе значення як з теоретичної, так і з практичної точок зору.

Створення сприятливих умов для розвитку страхування в Україні потребує проведення глибоких теоретичних досліджень та надання наукових рекомендацій, які можуть стати важливим чинником ефективного функціонування національного страхового ринку. Дослідження механізму використання потужного потенціалу страхування у ринковій економіці дозволить повніше використовувати його в умовах України.

Дослідженню страхових правовідносин, зокрема майнових, були присвячені праці представників дореволюційної доби. Зокрема це роботи В.Р.Ідельсона, Д.І.Мейєра, Г.Ф.Шершеневича тощо. Правові питання майнового страхування в економічних зв’язках радянського періоду частково висвітлювалися: Є.Н. Гендзехадзе, К.О. Граве, Л.А. Лунцем, О.С.Іоффе,

В.К. Райхером, В.І.Серебровським, В.М. Яковлєвим та ін.

Значний внесок у розв’язання проблем страхових правовідносин був зроблений представницею сучасного періоду М.Я.Шиміновою. Також, питанням страхових правовідносин було присвячено праці В.В. Аленичева, Д.А. Петрова, Є.О.Суханова.

В останні роки відчувається значна зацікавленість українських вчених-правознавців правовими проблемами страхових правовідносин. Аналізу страхових правовідносин присвячені праці Є.М. Білоусова, В.В. Луця,

В.П. Янішена.

В дослідженні було опрацьовано монографії, зокрема, - В.Д.Базилевича, О.Д.Василика, А.А. Гвозденка, О.Д.Заруби, М.С. Клапківа, Ф.В. Коньшина, Л.І. Рейтмана, С.С.Осадця та ін., присвячені страхуванню в сфері економіки.

Разом з тим теоретичні проблеми становлення і розвитку страхових майнових правовідносин в Україні висвітлені недостатньо і потребують поглибленого вивчення, що посилює актуальність обраної теми.

Мета і задачі дослідження. Метою дослідження є вивчення умов для забезпечення ефективного функціонування національного ринку страхових послуг у період становлення ринкової економіки, адаптація світового досвіду у галузі страхування відповідно до національних особливостей, становлення в Україні цивілізованого страхового ринку, що забезпечить успішне здійснення економічних реформ, стабільний розвиток національної економіки, подальшу інтеграцію у світове господарство, розвиток світової економіки та міжнародних відносин.

Реалізація мети дослідження обумовлює необхідність вирішення таких завдань:

- виявлення сутності й функцій страхування у ринковій економіці, обґрунтування необхідності страхового захисту та визначення ролі категорії страхування у системі економічних відносин;

- висвітлення структури страхування та механізму взаємодії його суб’єктів у ринковій економіці;

- характеристика міжнародного ринку страхування за макроекономічними показниками, висвітлення практики страхування у країнах із ринковою економікою для практичного застосування в умовах України;

- визначення на основі порівняльно-правового аналітичного дослідження систем правового забезпечення та методів впливу держави на страховий ринок основних напрямів удосконалення національного законодавства, його адаптації та гармонізації до європейських норм і стандартів, вдосконалення способів і форм державного регулювання страхової діяльності в Україні ;

- систематизація структури, оцінка сучасного стану й тенденцій розвитку національного ринку страхування в умовах переходу до економіки ринкового типу, визначення форм і напрямів страхової діяльності, що найбільше відповідають сучасному соціально-економічному стану, потребам держави та усіх ринкових суб’єктів.

Об’єктом дослідження є сукупність фінансово-економічних відносин розвинутих країн світу. Як у теоретичному, так і в практичному плані дослідження, насамперед, орієнтоване на вирішення найбільш актуальних проблем та визначення шляхів розвитку страхування в Україні у період переходу до економіки ринкового типу на основі адаптації світового досвіду у галузі страхування відповідно до особливостей національного ринку.

Предмет дослідження – страхування в умовах ринкової економіки, шляхи адаптації світового досвіду з позиції реалізації національних інтересів України.

Методологічною основою дослідження є діалектичний метод пізнання, метод теоретико-емпіричного аналізу, метод порівняння макроекономічних показників та системний підхід до вивчення економічних процесів та сукупності фінансово-економічних відносин, що виникають із приводу надання та одержання страхового захисту, порівняльні економічно-правові аналітичні дослідження.

Висновки до першого розділу

Перший спеціальний нормативний акт, що регламентує страхування, був прийнятий тільки в 1993 р. Навряд чи можна говорити про яку-небудь його істотну роль і піддавати серйозному аналізу, тим більше, це був навіть не закон, а Декрет Кабінету Міністрів “Про страхування”, хоч і мав статус законодавчого акта. Положення урядового Декрету були дуже узагальненими і викликали набагато більше питань, ніж давали відповідей на актуальні питання в роботі починаючих українських страховиків. Правова недосконалість Декрету призвела до того, що на вітчизняному страховому ринку, немов гриби після дощу, з'явилася маса страхових фірм різного калібру.

Прийняття в 1996 р. Закону “Про страхування” зробило вітчизняний страховий ринок більш цивілізованим. Головним перетворенням стало підвищення розміру мінімального статутного фонду страхової компанії і прив'язка його до поточного офіційного курсу євровалюти (у ті часи вона мала назву екю).

Визначну роль у розвитку вітчизняного страхування зіграла затверджена урядом Програма розвитку страхового ринку від 14 вересня 1998 р. У ній передбачалося дозволити пряму присутність іноземного страховика в Україні в середині 2000 р.

Сучасний етап функціонування національного страхового ринку потребує удосконалення системи правового забезпечення й державного регулювання страхової діяльності (удосконалення законодавчої та нормативної бази, прийняття низки законів та нормативно-правових актів, що регламентували б права та обов’язки ринкових суб’єктів та врегулювали механізми здійснення страхування), удосконалення порядку оподаткування страхової діяльності, впорядкування сукупності видів страхування та вирішення інших завдань. Формування розвинутого ринку страхових послуг в Україні забезпечить сприятливі умови для ринкової трансформації та стабільний розвиток національної економіки, розвиток світової економіки та міжнародних відносин.

Показники діяльності

| Місцезнаходження | Кількість філій по областях | Кількість дирекцій по областях | Кількість відділень по областях | Кількість представництв по областях | Страхові платежі (премії, внески), млн.грн | Страхові виплати та страхові відшкодуван ня, млн.грн. |

| Вінницька область | 55 | 5 | 32 | 7 | 18,5 | 7,6 |

| Волинська область | 52 | 6 | 24 | 6 | 15,9 | 4,8 |

| Дніпропетровська область | 120 | 11 | 42 | 15 | 65,5 | 24,6 |

| Донецька область | 93 | 14 | 46 | 13 | 62,1 | 25,6 |

| Житомирська область | 45 | 7 | 27 | 5 | 12,5 | 5,5 |

| Закарпатська область | 43 | 6 | 22 | 7 | 21,0 | 6,3 |

| Запорізька область | 92 | 12 | 46 | 8 | 45,7 | 18,1 |

| Івано-Франківська область | 48 | 5 | 26 | 8 | 14,8 | 4,9 |

| Київська область | 47 | 3 | 35 | 3 | 22,8 | 10,9 |

| Кіровоградська область | 41 | 5 | 23 | 6 | 10,1 | 6,0 |

| м. Київ | 106 | 15 | 39 | 10 | 256,9 | 154,6 |

| Луганська область | 94 | 6 | 37 | 12 | 31,9 | 468,2 |

| Львівська область | 102 | 8 | 48 | 9 | 48,0 | 19,6 |

| Миколаївська область | 48 | 7 | 26 | 5 | 18,9 | 8,0 |

| Одеська область | 77 | 9 | 54 | 11 | 47,0 | 22,9 |

| Полтавська область | 60 | 7 | 37 | 9 | 19,1 | 7,1 |

| Рівненська область | 44 | 5 | 25 | 6 | 16,3 | 3,8 |

| Сумська область | 43 | 5 | 26 | 5 | 10,3 | 3,2 |

| Тернопільська область | 40 | 5 | 24 | 5 | 11,7 | 3,6 |

| Харківська область | 69 | 6 | 42 | 9 | 35,2 | 17,0 |

| Херсонська область | 46 | 6 | 27 | 6 | 12,5 | 5,6 |

| Хмельницька область | 49 | 6 | 31 | 9 | 13,2 | 5,6 |

| Черкаська область | 46 | 6 | 26 | 8 | 14,8 | 6,9 |

| Чернівецька область | 32 | 4 | 14 | 5 | 8,7 | 3,6 |

| Чернігівська область | 62 | 5 | 27 | 4 | 12,8 | 4,5 |

| Автономна Респ.Крим | 78 | 14 | 33 | 9 | 29,9 | 12,6 |

| в т.ч. м. Севастополь | 12 | 5 | 2 | 2 | 6,8 | 3,6 |

| Всього за 1 кв.2009р. | 1632 | 188 | 839 | 200 | 876,2 | 861,0 |

| порівняння дані за 1 кв.2008 року: | ||||||

| Всього за 1 кв.2008р. | 1379 | 172 | 674 | 203 | 1 191, 8 | 377,6 |

| Відхилення (1кв.2009 – 1кв.2008) | 253 | 16 | 165 | -3 | -315,6 | 483,5 |

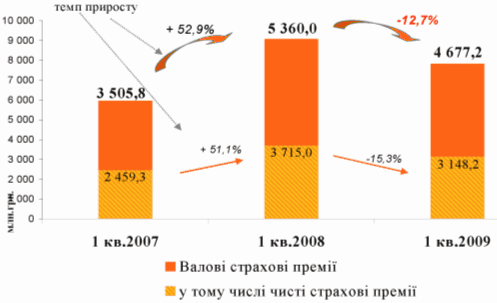

Загальна (валова) сума страхових премій, отриманих страховиками від страхування та перестрахування ризиків (від страхувальників та перестрахувальників), за січень-березень 2009 року становила 4 677,2 млн. грн., з них:

1 529,0 млн.грн. (32,7%) становило внутрішнє перестрахування;

37,4 млн.грн. (0,8%) - премії, які надійшли від іноземних страховиків (перестрахувальників),

решту – 3 110,7 млн.грн. (66,5%) становили премії від страхувальників.

Сума чистих страхових премій (валові премії за мінусом премій з внутрішнього перестрахування) становила 3 148,2 млн.грн. (67,3% від валових страхових премій).

У порівнянні з аналогічним періодом 2008 року обсяги надходжень валових та чистих страхових премій у 1 кварталі 2009 року були значно меншими (рис.2.1)

Рис.2.1 Динаміка страхових премій у 1 кв. 2007-2009рр.

За видами страхування найбільше уповільнення у валових страхових преміях спостерігалося за видами страхування іншими, ніж страхування життя (Таблиця 2.4), що перш за все пов’язане з падінням надходжень з автострахування та інших майнових видів страхування (Таблиця 2.5).

Таблиця 2.4

Рис.2.2 Страхування фізичних осіб (премії, виплати, та рівень виплат) у 2007-2008рр. та у 1 кв. 2007-2009рр.

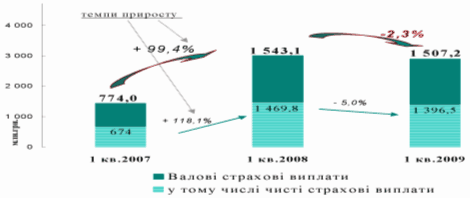

Загальна (валова) сума страхових виплат за договорами страхування та перестрахування за січень-березень 2009 року становила 1 507,2 млн.грн.

Основну частину валових страхових виплат здійснено за такими видами страхування:

- 681,7 млн.грн. (або 45,2% від загальних виплат) із страхування наземного транспорту;

- 350,6 млн.грн. (або 23,3% відповідно) із страхування фінансових ризиків;

- 144,6 млн.грн. (або 9,6%) із страхування обов‘язкової цивільної відповідальності власників транспортних засобів (за внутрішніми та зовнішніми договорами).

Обсяг чистих страхових виплат (валові виплати, зменшені на суму виплат перестрахувальникам-резидентам) становив 1 396,5 млн.грн.

Рівень страхових виплат: рівень валових виплат – 32,2%, рівень чистих страхових виплат – 44,4%, рівень виплат фізичним особам – 56,1%.

У порівнянні з аналогічним періодом 2008 року, обсяги валових та чистих страхових виплат у 1 кварталі 2009 року були значно меншими (рис.2.3). Так, темпи приросту валових страхових виплат у 1 кв.2009 знизилися на 2,3% порівняно до 1 кв.2008 року, а чистих до -5%.

Рис.2.3 Динаміка страхових виплат у 1 кв. 2007-2009рр.

Рівень валових страхових виплат (відношення валових виплат до валових премій) за 1 кв. 2009 року становив 32,2% (Таблиця 2.7). Високий рівень валових страхових виплат (більше 30%) спостерігався сукупно за видами у формі: добровільного особистого страхування – 48,7% (за 1 кв.2008р. – 37,4%), добровільного майнового страхування – 33,4% (за 1 кв.2008р. – 32,1%), а також державного обов‘язкового страхування – 100% (за 1 кв.2008р.– 94,7%).

Таблиця 2.7

Рис.2.4 Частки страхових премій, сплачених на перестрахування у співвідношенні до валових страхових премій поквартально протягом 2008 -2009рр.

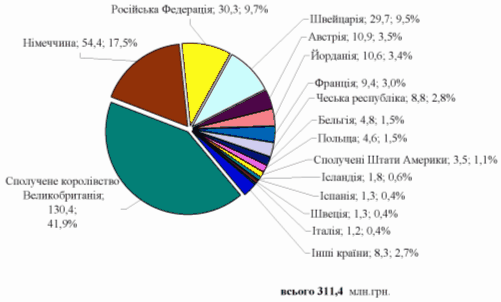

На (рис.2.5) представлено структуру перестрахування ризиків у нерезидентів за 1 квартал 2009 року. Від загальної суми сплачених часток страхових премій на перестрахування нерезидентам (311,4 млн.грн.), найбільше сплачено до Сполученого королівства Великобританії (41,% із сплаченого нерезидентам або 130,4 млн.грн.); Німеччини (17,5% або 54,4 млн.грн.) та Російської Федерації (9,7% або 31,3 млн.грн.).

Рис.2.5 Країни перестрахування ризиків у нерезидентів станом на 31.03.2009 (в млн.грн. та в %)

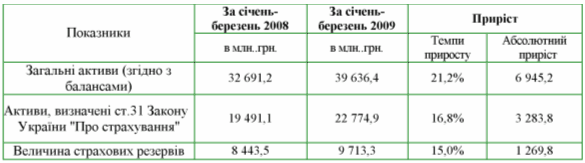

Активи та інвестиційна діяльність страховиків

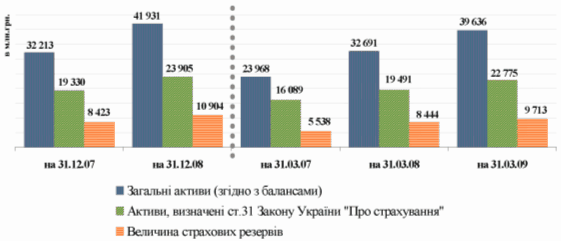

За 1 квартал 2009 року в порівнянні з 1 кварталом 2008 року зберігалася позитивна динаміка зростання активів страховиків (Таблиця 2.8), зокрема загальні активи страховиків зросли на 21,2%.

Таблиця 2.8

Зростання обсягів страхової діяльності стало одним із факторів росту страхових резервів та активів (рис.2.6).

На 31.03.2009 величина активів становила:

- загальних активів 39,6 мільярдів гривень, що на 6,9 млрд.грн. перевищує показник станом на 31.03.2008;

- активів, які визначені статтею 31 Закону України „Про страхування”, 22,8 мільярдів гривень, що на 3,3 млрд.грн. перевищує показник станом на 31.03.2008.

Рис.2.6 Динаміка активів та страхових резервів за 2007-2008рр. та на кінець 1 кварталу 2007-2009рр.

Інвестиційна діяльність страховиків

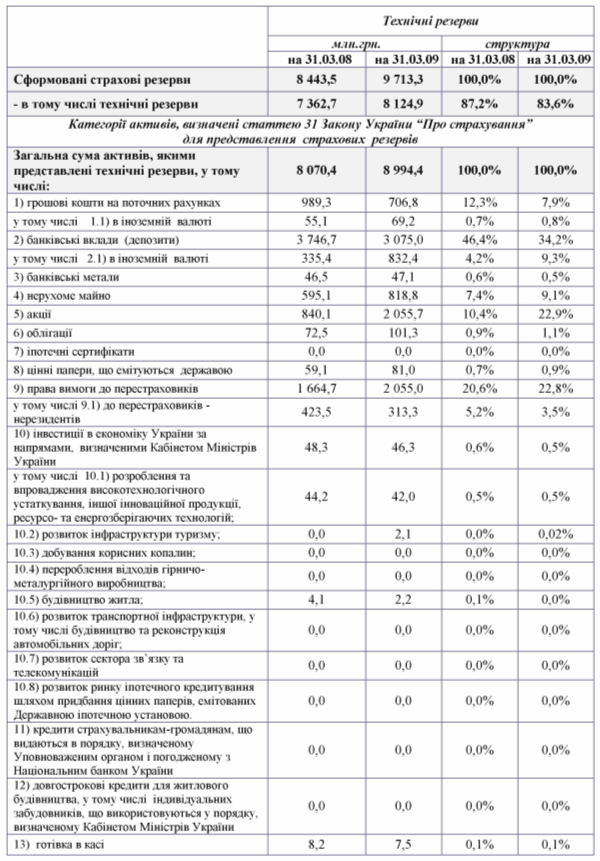

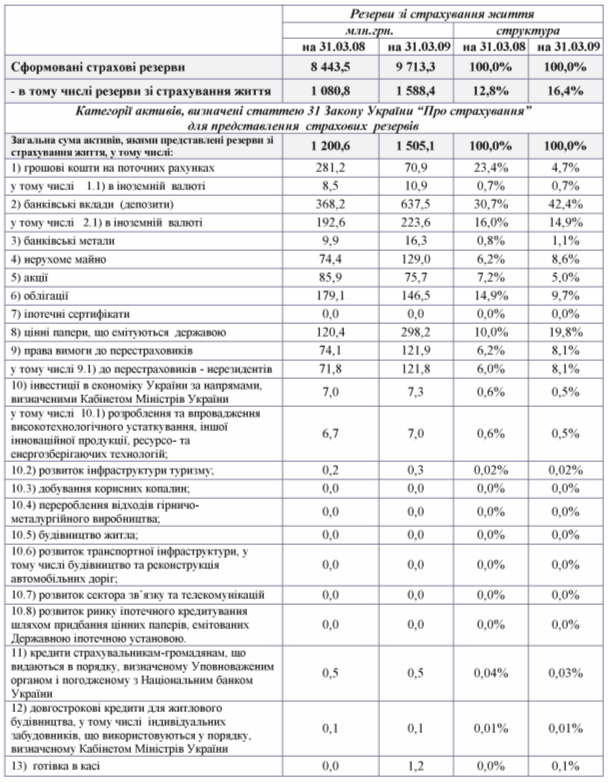

Загальний обсяг сформованих страхових резервів станом на 31.12.08 становив 9 713,3 млн.грн., в тому числі:

- резерви зі страхування життя – 1 588,4 млн.грн.;

- технічні резерви – 8 124,9 млн.грн.

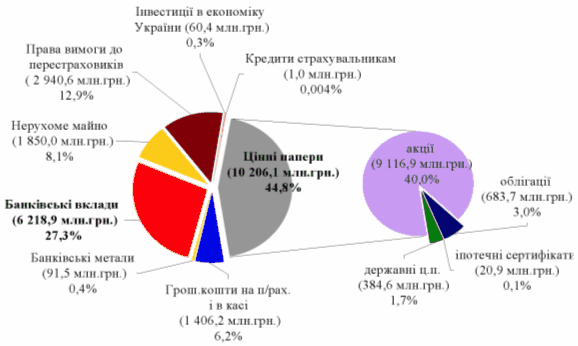

Розміщення страхових резервів має здійснюватися у відповідності до статті 31 Закону України „Про страхування”, якою визначено перелік активів за відповідними категоріями. Станом на 31.12.08 обсяг активів за визначеними законом категоріями становив 22 774,9 млн. грн., з них 9 713,3 млн. грн. становлять активи на покриття страхових резервів.На (рис.2.7) наведена структура загальних активів за визначеними законом категоріями.

Рис.2.7 Структура активів за визначеними законом категоріями станом на 31.03.2009

У (дод.1 та дод.2)представлено напрямки інвестування коштів страхових резервів активами відповідних категорій у розрізі технічних резервів та резервів зі страхування життя.

Висновки до другого розділу

Комплексний аналіз економічної природи, функцій та взаємодії суб’єктів страхового ринку, визначення сутності об’єктів страхування показав, що страховий ринок являє собою багаторівневу структуровану систему зі складним механізмом взаємодії його суб’єктів, на які спрямований страховий захист. Вивчення структури сучасного страхування, основних його форм і видів дозволяє виявити певні закономірності сучасного стану та тенденції розвитку страхового ринку, має велике значення для теорії й практики страхової справи.

Страховий ринок України зростає як за розміром, так і за складністю. Середньорічний темп зростання страхових премій протягом останніх трьох років склав 42%. Крім того багато було зроблено в сфері законодавства та регулювання, що сприяло прискоренню зростання сектора. Незважаючи на обнадійливий розвиток, страховий ринок все ще залишається слаборозвиненим та існує значна потреба в подальшому його вдосконаленні.

Ринок переважно працює з юридичними особами. Існує високе зосередження на страхуванні комерційної та промислової власності, що у 2006 році склало 76,9% всіх страхових премій. Страхові поліси переважно купуються іноземними інвесторами та великими міжнародними корпораціями, які працюють в Україні. В свою чергу, страхування фізичних осіб майже нерозвинене. В Україні відзначається низька страхова культура. Крім того, компанії інвестують незначні кошти в просвітницькій маркетинг та розвиток ринку індивідуальних страхових полісів. В результаті велика частина населення досі нічого не знає про концепцію та переваги страхування. Регуляторна та інституційна система страхового ринку була значно удосконалена.

Зростання основних показників діяльності страховиків за 2008 рік вказувало на збереження тенденцій щодо зростання ділової активності у порівнянні з 2007 роком. Проте у другій половині року темпи росту показників діяльності уповільнилися під впливом загальної фінансової кризи.

Комплексний аналіз міжнародного ринку страхування за такими макроекономічними показниками, як співвідношення обсягу страхової премії до валового внутрішнього продукту, сума страхової премії у розрахунку на душу населення, обсяг страхової премії у масштабах регіональних й міжнародного страхових ринків, свідчить про те, що страхування – важливий сектор національних економік. Акумульовані через страхування кошти є одним із головних джерел залучення великих інвестицій до національної економіки.

ВИСНОВКИ

Проведене дослідження дає змогу зробити певні висновки і узагальнення стосовно страхової діяльності в Україні.

Офіційне тлумачення терміна в Україні наведено в Законі "Про страхування": "Страхування - це вид цивільно-правових відносин щодо захисту майнових інтересів громадян та юридичних осіб у разі настання певних подій (страхових випадків), визначених договором страхування або чинним законодавством за рахунок грошових фондів, що формуються шляхом сплати громадянами та юридичними особами страхових платежів (страхових внесків, страхових премій) та доходів від розміщення коштів цих фондів".

Перший спеціальний нормативний акт, що регламентує страхування, був прийнятий тільки в 1993 р. Навряд чи можна говорити про яку-небудь його істотну роль і піддавати серйозному аналізу, тим більше, це був навіть не закон, а Декрет Кабінету Міністрів “Про страхування”, хоч і мав статус законодавчого акта. Положення урядового Декрету були дуже узагальненими і викликали набагато більше питань, ніж давали відповідей на актуальні питання в роботі починаючих українських страховиків. Правова недосконалість Декрету призвела до того, що на вітчизняному страховому ринку, немов гриби після дощу, з'явилася маса страхових фірм різного калібру.

Прийняття в 1996 р. Закону “Про страхування” зробило вітчизняний страховий ринок більш цивілізованим. Головним перетворенням стало підвищення розміру мінімального статутного фонду страхової компанії і прив'язка його до поточного офіційного курсу євровалюти (у ті часи вона мала назву екю).

Життя не стоїть на місці. Закон “Про страхування” у редакції 1996 р. швидко вичерпав свій потенціал, і виникла актуальна потреба в удосконаленні низки його положень. Таким чином, з одного боку, потреби внутрішнього росту, а з іншого боку, — євростандарти призвели до появи в 2001 р. Закону “Про страхування в Україні” у новій редакції.

Визначну роль у розвитку вітчизняного страхування зіграла затверджена урядом Програма розвитку страхового ринку від 14 вересня 1998 р. У ній передбачалося дозволити пряму присутність іноземного страховика в Україні в середині 2000 р.

Варто зазначити, що у сучасних економічних умовах страхування – чи не єдина галузь економіки України, яка протягом останніх років має стабільний значний щорічний приріст обсягів наданих послуг. Але, незважаючи на номінальне зростання обсягів страхового ринку, ця галузь забезпечує сьогодні перерозподіл незначної частини внутрішнього валового продукту.

Основною метою розвитку страхового ринку є підвищення рівня страхового захисту майнових інтересів фізичних та юридичних осіб, зменшення витрат держави на попередження і ліквідацію наслідків стихійних лих, катастроф, техногенних аварій, формування ефективних ринкових механізмів залучення інвестиційних ресурсів у національну економіку за рахунок забезпечення ефективного функціонування ринку страхових послуг з урахуванням міжнародного досвіду, застосуванням сучасної ринкової інфраструктури та фінансових інструментів.

Під час фінансової кризи в Україні, ще більш загострилась конкуренція, знизились можливості щодо якісного відбору привабливих ризиків до власного страхового портфелю. Все це сприяло до створення незбалансованого портфелю страховика, виникненню можливих небезпек: від зниження платоспроможності, порушення фінансової стабільності, стійкості страховика до його банкрутства.

Основні симптоми світової фінансової кризи щодо вітчизняного ринку страхових послуг проявились у інвестиційному сегменті, коли страховики і перестраховики, як інституціональні інвестори втратили можливість надійно вкладати страхові резерви. Другим симптомом виявилась банківська криза, більшість банків використовувались страховиками, як окремий потужний канал надання страхових послуг. З обмеженнями на видачу нових кредитів, заставне майно, яке зазвичай страхувалось страховиком, як привабливий і вигідний об’єкт страхування було втрачено. Згодом, тісно пов'язаний з ринком страхування, перестрахувальний ринок також зазнав стрімкого падіння.

Ринки страхових та перестрахувальних послуг розвинутих країн, в слід за курсами акцій більшості міжнародних страхових компаній переживають стрімке падіння. В цих умовах, вже не вісім, а двадцять найбільших країн світу зібрались, щоб відпрацювати спільну стратегію заходів щодо подолання негативних наслідків світової економічної кризи. По оцінкам аналітиків видання Financial Times Українська економіка знаходиться в кращому стані ніж у її західних сусідів Угорщини, Словакії. Не зважаючи на це лідери світового страхового сектору згорнули проекти по інвестуванню у вітчизняний страховий ринок. Проте, стратегічні інвестори країн СНД, а саме Росії, Казахстану проявляють зацікавленість у придбанні часток капіталу вітчизняних страховиків. Донедавна країни експортери нафти і газу у зв’язку з зростанням цін на сировину, знаходились в більш привабливому становищі, ніж інші сектори промисловості, отримуючи значні надприбутки. Але останнім часом намітилась стійка тенденція до зниження світових цін на газ та нафту, і це не може не хвилювати основних нафтових експортерів.

Зовнішня кон’юнктура на світовому перестрахувальному ринку продовжує перебувати у м’якій фазі. Це означає, що ціни на переукладання на 2009 рік на більшість облігаторних перестрахувальних договорів будуть зниженні на 5-10% порівнянно з цінами 2008 року.

У вітчизняного страхового ринку були внутрішні причини, ризики які реалізувались, низкою протиріч, які не вирішились, а призвели до фінансової кризи. По-перше, це протиріччя між високими темпами зростання страхових премій і відносно низькою капіталізацією страховиків. По-друге, протиріччя між високими темпами зростання страхової премії та низькою рентабельністю страхових операцій, яка є наслідком неправильної методології при оцінці фінансових результатів діяльності страхових організацій. По-третє, протиріччя між високими темпами розвитку і не розвинутою системою продажів страхових послуг. По-четверте, протиріччя між високими темпами розвитку страхових організацій і відсутністю ефективних форм управління, яке в значній мірі породжено дефіцитом кваліфікованих фахівців, та відсутність пріоритетного інтересу з боку акціонерів страхової компанії до її результатів.

Слід зазначити, що сучасні тенденції ринків страхування та перестрахування в Україні в умовах світової і національної фінансової кризи відображають інституціональну парадигму сучасної економіки. Це означає, що поряд з економічними факторами впливу на страховий ринок діє низка не економічних, зокрема політичні, етичні, етнічні, соціальні чинники, які визначають поведінку та мотивацію основних суб’єктів страхового ринку – страхувальників, страховиків, перестраховиків, їх засновників та державний уповноважений орган з регулювання страхової діяльності.

З метою покращення ситуації на страховому ринку на мою думку доцільно реалізувати низку системних різнопланових заходів, спрямованих на усунення як хронічних проблем, так і тих, що спричинені фінансовою та економічною кризами. Особливий акцент необхідно зробити на активізації інвестиційного потенціалу страхового ринку.

Враховуючи, що в Україні вільні кошти страховиків, в силу специфіки вітчизняного законодавства та інституційних особливостей страхового ринку, не в повній мірі трансформуються в інвестиційні ресурси, вирішення хронічних проблем лежить, в першу чергу, в правовій площині. Правове поле, в рамках якого функціонує страховий ринок потребує реформування і приведення його до європейських стандартів. Зокрема, в рамках реформування страхового ринку, підвищення рівня якості послуг на страховому ринку, а також підвищення його інвестиційного потенціалу доцільно реалізувати наступні заходи нормативно-правового, організаційно-методологічного та інформаційного характеру:

§ формування чіткої концепції реформування галузі, удосконалення державного регулювання ринку, зокрема в сегментах обов’язкового та медичного страхування; своєчасну та широку адаптацію українського страхового ринку до світових вимог фінансового регулювання та нагляду, активну співпрацю з європейськими та міжнародними організаціями;

§ створення правових умов для повноцінного впровадження інвестиційного та пенсійного страхування;

§ розробка моделі державної підтримки розвитку аграрного страхування, яка має передбачати прийняття спеціального закону та узгоджені дії страховиків і держави щодо покриття ризиків, які існують в аграрній сфері та не можуть бути покриті в інший спосіб на звичайних ринкових засадах;

§ впровадження міжнародних стандартів ведення бухгалтерського обліку і аналітики діяльності страхових компаній;

§ створення єдиної саморегулівної організації, членами якої повинні бути всі страхові компанії, робота якої повинна бути зосереджена на захисті прав споживачів страхових послуг, забезпеченні добросовісної конкуренції на ринку, розвитку страхування на принципах транспарентності, введенні норм етики між всіма учасниками ринку, а також створенні централізованої бази даних про шахрайство на страховому ринку, доступ до якої матимуть всі страховики;

§ створення незалежного інституту експертизи договорів і страхових випадків, а також діючої системи контролю над фінансовим станом страхових компаній;

§ забезпечення формування інвестиційних інструментів для розміщення довгострокових страхових резервів;

§ удосконалення методології страхових і перестрахувальних операцій за участю страхових посередників;

§ розробка національної програми інформування населення про страхові послуги з метою підвищення загального рівня страхової культури;

§ формування страхової культури громадян та підвищення фінансової грамотності учасників страхового ринку;

§ створення так званої претензійної бази даних, через яку кожен страхувальник, який повинен одержати виплату, проходитиме перевірку щодо кількості та частоти страхових випадків, що сприятиме виявленню недобросовісних страхувальників та зможе своєчасно попередити масові незаконні виплати;

§ впровадження системи мікрострахування для незаможних верств населення, державна підтримка соціально значущих видів страхування;

§ удосконалення моніторингу діяльності страховиків та посилення контролю за дотриманням страховиками вимог щодо забезпечення платоспроможності, фінансової стійкості, розміру чистих активів, статутного капіталу та осіб, що володіють значною часткою капіталу страховиків;

§ гарантування захисту законних прав громадян-власників страхових полісів на отримання страхових виплат, у тому числі шляхом створення і розвитку інститутів досудового захисту, зокрема, діяльності фінансового омбудсмена та підтримки громадських об'єднань страхувальників;

§ сприяння створенню фондів страхових гарантій, у тому числі за договорами страхування життя;

§ впровадження нормативів достатності капіталу у спосіб, що утруднює псевдострахування;

§ розробка та реалізація заохочувальних заходів для страховиків, що добровільно дотримуються у своїй діяльності стандартів прозорості та підвищених вимог до платоспроможності і впровадженні міжнародних стандартів фінансової звітності;

§ розробка нормативно-правових актів, які б урегулювали порядок діяльності страхових агентів і консультантів та аварійних комісарів та запровадили їх реєстрацію;

§ удосконалення нормативно-правового регулювання діяльності актуаріїв, завершення створення в Україні системи підготовки та сертифікації актуаріїв з поступовою передачею цих функцій саморегулівній організації;

§ запровадження стимулюючої податкової політики для розвитку особистого страхування, довгострокового страхування життя, в тому числі інвестиційного, участі страховиків у системі недержавного пенсійного забезпечення, обов'язкового медичного страхування шляхом віднесення частки внесків з цих видів страхування на валові витрати юридичних осіб та удосконалення оподаткування доходів фізичних осіб;

§ забезпечити розроблення та впровадження додаткових актів законодавства, що сприятимуть запобіганню використання страхового ринку для проведення протиправних і сумнівних операцій та шахрайства, включаючи відмивання доходів, одержаних злочинним шляхом.

Усунення наслідків економічної та фінансової криз вимагає негайних заходів тактичного характеру, спрямованих на усунення загрозливих тенденцій, що спостерігаються на страховому ринку, недопущення зменшення інвестиційного потенціалу та платоспроможності страховиків та розгортання глибокої кризи страхового ринку. Основними з цих заходів є наступні:

забезпечення дієвого механізму безперешкодного повернення депозитних коштів страховикам, як таких, що є коштами страхових резервів страховиків і спрямовуються на виплати страхових відшкодувань, зокрема, надання рефінансування комерційним банкам на зазначені цілі;

забезпечення наявності страхового покриття майна, що перебуває у заставі в комерційного банку, на весь період дії кредитного договору;

підвищення інституційної спроможності та статусу Держфінпослуг, забезпечення концентрації її обмежених ресурсів на ключових проблемах, зокрема - надання Держфінпослуг на період фінансової кризи повноважень з протидії демпінгу на страховому ринку та штучному зниженню платоспроможності страховиків;

впровадження Держфінпослуг методики щомісячного моніторингу фінансового стану страховиків з метою вжиття заходів щодо попередження їх банкрутства;

надання Державною податковою адміністрацією України роз’яснення на основі законодавства про страхування та оподаткування щодо оподаткування курсових різниць та інвестиційного доходу;

забезпечення Міністерством внутрішніх справ України дієвого постійного контролю за наявністю полісів обов’язкового страхування цивільно-правової відповідальності автовласників;

перегляд, з урахуванням наслідків фінансової кризи, вимог та переліку цінних паперів та інших фінансових інструментів, у які можуть розміщуватися резерви страхових компаній;

заборона надання кредитів комерційними банками під заставу майна, щодо якого не забезпечено наявність страхування протягом всього періоду дії кредитного договору та відсутності договору страхування життя позичальника протягом всього періоду дії кредитного договору;

перегляд обмеження щодо обсягу певних категорій активів, які приймаються для представлення технічних резервів страховиків, а саме щодо коштів на поточних, депозитних рахунках в банківських установах, а також зняття обмежень щодо розміщення грошових коштів в одному банку, перегляд на період фінансової кризи вимоги до рівня рейтингу банківської установи;

створення сприятливих умов щодо купівлі страховиками іноземної валюти для проведення розрахунків з клієнтами іноземною валютою та формування резервів у тих валютах, в яких страховики несуть відповідальність за своїми страховими зобов’язаннями;

посилення контролю за страховиками, які затримують страхові виплати (страхове відшкодування) та притягнення їх до відповідальності, в тому числі шляхом позбавлення відповідних ліцензій;

забезпечення правових, організаційних та матеріально-технічних умов для оприлюднення Держфінпослуг показників балансу, звіту про фінансові результати, звіту про доходи та витрати страховика, показників діяльності за видами страхування та інших показників, що дозволяють встановити реальний фінансовий стан страховиків;

запровадження попередньої експертизи за участю страховиків, об’єднань страховиків проектів нормативно-правових актів на етапі їх розроблення до офіційного оприлюднення Держфінпослуг;

ініціювання створення НБУ спільно з Держфінпослуг робочої групи для опрацювання узгодженого проекту спільного рішення щодо узгодження заходів з державного регулювання у банківських та страхових сферах у період фінансової кризи.

Реалізація наведених рекомендацій має, на мою думку, зберегти та, у середньостроковій перспективі, зміцнити фінансовий потенціал страхового ринку України, що створить сприятливе підґрунтя для активізації інвестиційної активності страхових компаній у період посткризового відновлення економіки.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Закон України «Про страхування» № 2745-ІІІ від 04.10.2001р.

2. Про страхування: Закон України від 1996 р.Відомості Верховної Ради (ВВР). - 1996. - N 18. - С.78

3. Про затвердження Порядку погодження договорів перестрахування з перестраховиками — нерезидентами: Наказ Державної комісіїї з регулювання ринків фінансових послуг України 21 січня 2005 р. № 19.

4. Про проект Закону України про внесення змін до деяких законодавчих актів України з питань страхування: Постанова Верховної Ради України від 29 листопада 2001 р. № 2852-III.

5. Про погодження проекту розпорядження Кабінету Міністрів України «Про схвалення Концепції розвитку страхового ринку України до 2010 року»: Розпорядження Державної комісії з регулювання ринків фінансових послуг України 28 грудня 2004 р. № 3200.

6. Про підсумки роботи Держфінпослуг та стан справ у небанківському фінансовому секторі України у І кварталі 2009 року: Розпорядження Державної комісії з регулювання ринків фінансових послуг України від 11 квітня 2009 р. № 5618.

7. Базилевич В.Д. Страховий ринок України. - К.: Товариство «Знання», КОО. - 1998. - 374 с.

8. Базилевич В.Д., Базилевич К.С. Страхова справа. – К.: Знання, 2005.- 352с.

9. Базилевич В.Д., Розвиток страхового ринку України – стратегічний фактор капіталоутворення // Фінанси України – 2001 - № 6 – с.43-49

10. Бондар І. Сучасний страховий ринок України // Вісник академії економічних наук України. - 2003. - №2. – С.12 – 15.

11. Борисова В.А., Огаренко О.В. Організаційно-економічний механізм страхування. — Суми: Довкілля, 2001. — 194 с.

12. Василишин Р.Д., Кашенко О.Л., Борисова В.А. Економічні основи страхування. — Суми: Довкілля, 2007. — 412 с.

13. Внукова Н.М., Успаленко В.І., Временко Л.В., Кондратенко Д.В. Страхування: теорія та практика: Навч.-метод. посібник // Наталія Миколаївна Внукова (заг.ред.). — Х.: Бурун Книга, 2004. — 371с.

14. Внукова Н.М., Прудкий А. Оценка эффективности страхового предпринимательства в Украине.―«Финансовые услуги» №7-9 2006.

15. Вовчак О.Д. Страхові послуги: Навч. посіб. // О.Д.Вовчак, О.І.Завійська. - Л.: "Компакт - ЛВ", 2005. - 656 с.

16. Волошина А.П. Перспективи розвитку українського ринку перестрахування, ― К.: Знання, 2007.- 44с.

17. Гаманкова О.О., Артюх Т.М., Горянська С.В., Мурашко О.В., Кривошлик Т.Д. Страхування: Навч.-метод. посіб. для самост. вивч. дисципліни. — К.: КНЕУ, 2000. — 118 с.

18. Гарматій Т. Проблеми розвитку ринку страхових послуг в Україні // Фінанси України – 2001 - № 10 – с.19-23

19. Гарматій Т. Проблеми розвитку страхового ринку України. ―«Банківська справа», №5 2006.

20. Гутко Л. Страховий ринок України: стан, проблеми розвитку та шляхи їх вирішення // Економіка. Фінанси. Право. - К., 2006. - № 7. - С. 19-24.

21. Залетов О.А. Страхование в Украине (под ред. Слюсаренко О.А. д-р екон. наук), – К.: МА «BeeZone», 2002 – 452 с.

22. Заруба О.Д. Основи страхування: Навч. посібник для студ. екон. спец. — К.: УФМБ, 1995. — 180 с.

23. Івашина Г. Страховий ринок України перехідного періоду.— «Банківська справа», № 7 2005.

24. Кінащук Л.Л. Страхування: теорія та практика проведення. — К.: Атіка, 2004. — 111 с.

25. Криклій А. С. Ринок страхування життя в Україні : тенденції та європейський досвід // Економіка та держава.-2008.-№5.-с. 13.

26. Мних М.В. Перестрахування: Посіб. - К.: Знання, 2004. - 96 с.

27. Мних М.В. Страхування в Україні: сучасна теорія і практика: Підручник. – К.: Знання України, 2006.- 284с.

28. Мних М.В. Страхування та його роль у забезпеченні соціального захисту населення // Фінанси України. – 2007. - №6. – с. 39-45

29. Нанюк І.С., Маруженко Д.С. Визначення категорії «Фінансова стійкість страхових компаній» // Фінанси України. – 2006. № 11. – 77-90с.

30. Павленко О. Український страховий ринок: можливості фінансування росту // Фінансовий ринок України. – 2007. - №10. – С.11-12.

31. Плиса В.Й. Страхування: Довідник — Л.: Видавничий центр ЛНУ ім. Івана Франка, 2001. — 197 с.

32. Постінікова І. Перестрахування. // Ж-л «Страхова справа».-2007. – № 4(4),с 72-73

33. Осадець С.С. Страхування: Підручник. – К.: КНЕУ, 2002 – 599с.

34. Ричков В.М. Правове регулювання страхування в Україні: Навч.- метод. посібник. — Чернівці: ЧНУ, 2003. — 76 с.

35. Ротова Т.А., Руденко Л.С. Страхування: Навч. посіб. — К.: КНТЕУ, 2001. — 400 с.

36. Рынок страхования Украины: тенденции и перспективы / Princeton Parmners Group, 2005. – [Електронний ресурс] – Режим доступа: http://marketing.rbc.ru/rev_short/1220535.shtml

37. Самойловський А. Л. Пропозиції щодо вдосконалення страхового ринку України // Фінанси України. - 2008. - № 5

38. Субачов І.І. Розвиток страхового ринку в Україні як фактору фінансової стабільності економіки // Фінанси України. - 2000. - № 11.

39.Страховий бізнес України: Довідник 2009 // Ukrainian Insurance

Business: Guide 2009

40. Страховий бізнес України - (Керівник С.Подий), - Видавництво “Логос”, 2001.

41. Страхування: Підручник // Керівник авт. колективу і наук, ред. С. С. Осадець. - Вид. 2-ге, перероб. і доп. - К.: КНЕУ, 2005. - 599 с.

42. Таркуцяк А.О. Страхування: питання і відповіді: Навч. посібник / Європейський ун-т. К.: Видавництво Європейського ун-ту, 2002. — 256 с.

43. Таркуцяк А.О. Страхові послуги: Навч. посіб. - К.: Вид-во Європ. ун-ту, 2004. - 584 с. 27

44. Ткаченко Н.В. Страхування : Навчальний посібник для студ. вищ. навч. закл..- К.: Ліра, 2007. – 270 с.

45. Турбина К. Е. Регулювання перестрахувальних операцій ( світовий досвід) // Економіст.- 2000. - № 6.

46. Тринчук В. Перспективи розвитку страхового ринку у зв’язку зі вступом України до СОТ // Страхова справа. - К., 2005. - С. 46-56. 28.

47. Федоренко В.Г. “Страховий та інвестиційний менеджмент”. Підручник. Київ. МАУП. – 2002 р.

48. Фещенко В.В. “Енциклопедія страхування” ―Київ.2008 р.

49. Фурман В. М. Страховий ринок України: стан, проблеми розвитку та шляхи розв’язання // Фінанси України. - 2004. - №12. – С.32 – 38.

50. Фурман В.М. Страхування: теоретичні засади та стратегія розвитку: Монографія. - К.: Вид-во "Наукова думка", 2006. - 334 с. 29.

51. Штефюк П.Л., Штефюк Т.Ю. Страхування: Навч. посібник // Буковинський держ. фінансово-економічний ін- т. — Чернівці: Прут, 2001. — 168 с.

52. Щеглова Е. Страховые ритейлеры // Инвест-Газета, 31 мая. – 2009.

53. Ярошенко С.П. Проблеми становлення та розвитку страхового ринку життя в Україні // Формування ринкових відносин в Україні.- 2008.-№4. -с. 87

54 .www.dfp.gov.ua. Державна комісія з регулювання ринків фінансових послуг України.

Додаток 1

Додаток 2

ДИПЛОМНА РОБОТА

на тему:“Розвиток ринку страхових послуг в Україні”

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ

1.1 Страховий ринок та його структура

1.2 Роль посередників на страховому ринку

1.3 Об'єднання страховиків та його функції

1.4 Державне регулювання страхової діяльності

РОЗДІЛ 2 АНАЛІЗ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ НА СУЧАСНОМУ ЕТАПІ

2.1 Загальна характеристика страхового ринку України

2.2 Аналіз фінансово-економічних показників діяльності страхового ринку України

2.3 Особливості проведення перестрахувальних операцій

РОЗДІЛ 3 НАПРЯМКИ УДОСКОНАЛЕННЯ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ

3.1 Зарубіжний досвід функціонування страхових ринків

3.2 Проблеми та перспективи розвитку страхового ринку України

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Актуальність теми дослідження. Побудова ринкової моделі економіки шляхом проведення економічних реформ, відновлення приватних засад у господарюванні і формування приватного підприємництва зумовили посилення уваги до інституту страхування як соціально-економічного механізму захисту господарської діяльності від руйнівної дії стихійного лиха, нещасних випадків, несприятливих змін ринкової кон’юнктури тощо. Крім того, небезпека вказаних факторів може зашкодити матеріальним об’єктам життєдіяльності фізичних осіб.

Як засвідчує аналіз історії та сучасного становлення інституту страхування, воно є обов’язковим елементом кожної економічної і соціальної системи суспільства. Без розвинутої системи страхування економіка успішно функціонувати не може. Майнове страхування має стати одним із основних механізмів поновлення порушених майнових інтересів осіб у випадках непередбачуваних природних, техногенних та інших явищ , що позитивно впливає на зміцнення фінансів держави.

Особливо актуальною є проблема формування та подальшого розвитку страхового ринку для країн із перехідною економікою, зокрема, для України, де в ХХІ столітті відбуваються кардинальні зміни в економічній системі. Процеси ринкової трансформації національної економіки зумовлюють необхідність проведення наукового дослідження міжнародного ринку страхування та розробки шляхів ефективного використання світового досвіду у галузі страхування для подальшого розвитку ринку страхування України, що забезпечить успішне здійснення економічних реформ, стабільний розвиток національної економіки, подальшу інтеграцію у світове господарство.

Дослідження проблеми розвитку страхування охоплює економічні, правові і соціальні аспекти та має вкрай важливе значення як з теоретичної, так і з практичної точок зору.

Створення сприятливих умов для розвитку страхування в Україні потребує проведення глибоких теоретичних досліджень та надання наукових рекомендацій, які можуть стати важливим чинником ефективного функціонування національного страхового ринку. Дослідження механізму використання потужного потенціалу страхування у ринковій економіці дозволить повніше використовувати його в умовах України.

Дослідженню страхових правовідносин, зокрема майнових, були присвячені праці представників дореволюційної доби. Зокрема це роботи В.Р.Ідельсона, Д.І.Мейєра, Г.Ф.Шершеневича тощо. Правові питання майнового страхування в економічних зв’язках радянського періоду частково висвітлювалися: Є.Н. Гендзехадзе, К.О. Граве, Л.А. Лунцем, О.С.Іоффе,

В.К. Райхером, В.І.Серебровським, В.М. Яковлєвим та ін.

Значний внесок у розв’язання проблем страхових правовідносин був зроблений представницею сучасного періоду М.Я.Шиміновою. Також, питанням страхових правовідносин було присвячено праці В.В. Аленичева, Д.А. Петрова, Є.О.Суханова.

В останні роки відчувається значна зацікавленість українських вчених-правознавців правовими проблемами страхових правовідносин. Аналізу страхових правовідносин присвячені праці Є.М. Білоусова, В.В. Луця,

В.П. Янішена.

В дослідженні було опрацьовано монографії, зокрема, - В.Д.Базилевича, О.Д.Василика, А.А. Гвозденка, О.Д.Заруби, М.С. Клапківа, Ф.В. Коньшина, Л.І. Рейтмана, С.С.Осадця та ін., присвячені страхуванню в сфері економіки.

Разом з тим теоретичні проблеми становлення і розвитку страхових майнових правовідносин в Україні висвітлені недостатньо і потребують поглибленого вивчення, що посилює актуальність обраної теми.

Мета і задачі дослідження. Метою дослідження є вивчення умов для забезпечення ефективного функціонування національного ринку страхових послуг у період становлення ринкової економіки, адаптація світового досвіду у галузі страхування відповідно до національних особливостей, становлення в Україні цивілізованого страхового ринку, що забезпечить успішне здійснення економічних реформ, стабільний розвиток національної економіки, подальшу інтеграцію у світове господарство, розвиток світової економіки та міжнародних відносин.

Реалізація мети дослідження обумовлює необхідність вирішення таких завдань:

- виявлення сутності й функцій страхування у ринковій економіці, обґрунтування необхідності страхового захисту та визначення ролі категорії страхування у системі економічних відносин;

- висвітлення структури страхування та механізму взаємодії його суб’єктів у ринковій економіці;

- характеристика міжнародного ринку страхування за макроекономічними показниками, висвітлення практики страхування у країнах із ринковою економікою для практичного застосування в умовах України;

- визначення на основі порівняльно-правового аналітичного дослідження систем правового забезпечення та методів впливу держави на страховий ринок основних напрямів удосконалення національного законодавства, його адаптації та гармонізації до європейських норм і стандартів, вдосконалення способів і форм державного регулювання страхової діяльності в Україні ;

- систематизація структури, оцінка сучасного стану й тенденцій розвитку національного ринку страхування в умовах переходу до економіки ринкового типу, визначення форм і напрямів страхової діяльності, що найбільше відповідають сучасному соціально-економічному стану, потребам держави та усіх ринкових суб’єктів.

Об’єктом дослідження є сукупність фінансово-економічних відносин розвинутих країн світу. Як у теоретичному, так і в практичному плані дослідження, насамперед, орієнтоване на вирішення найбільш актуальних проблем та визначення шляхів розвитку страхування в Україні у період переходу до економіки ринкового типу на основі адаптації світового досвіду у галузі страхування відповідно до особливостей національного ринку.

Предмет дослідження – страхування в умовах ринкової економіки, шляхи адаптації світового досвіду з позиції реалізації національних інтересів України.

Методологічною основою дослідження є діалектичний метод пізнання, метод теоретико-емпіричного аналізу, метод порівняння макроекономічних показників та системний підхід до вивчення економічних процесів та сукупності фінансово-економічних відносин, що виникають із приводу надання та одержання страхового захисту, порівняльні економічно-правові аналітичні дослідження.

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ФУНКЦІОНУВАННЯ СТРАХОВОГО РИНКУ В УКРАЇНІ

Дата: 2019-05-29, просмотров: 443.