Оглавление

Введение.......................................................................................................... 2

Глава 1. Теоретические основы ипотечного кредитования........................... 5

1.1 Основные понятия, принципы и виды ипотеки........................................ 5

1.2 Анализ условий ипотечного кредитования в РФ................................... 10

1.3 Особенности ипотечного кредитования в России.................................. 20

Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России).............................................................................. 28

2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России... 28

2.2 Анализ ипотечного кредитования.......................................................... 40

2.3 Рекомендации по совершенствованию ипотечного кредитования работников учреждений культуры в Сибирском банке Сбербанке России................... 49

Заключение.................................................................................................... 60

Список литературы....................................................................................... 64

Введение

По мере становления рыночных отношений, в России появляются финансовые механизмы, свойственные развитым странам. Одним из таких механизмов является ипотека, актуализация которой в последнее время связана с рядом макроэкономических причин:

· углубление рыночных преобразований и стабилизация экономической ситуации;

· развитие и становление институтов рыночной экономики, функционирование которых задействует разнообразные финансово-экономические механизмы;

· переориентация финансовых организаций и, прежде всего банков, на работу по «длинным» позициям;

· отсутствие эффективных способов сохранения и накопления денежных средств, имеющихся у населения (фондовый рынок находится в стагнации, проценты по вкладам в банки зачастую ниже уровня инфляции, при относительно стабильном курсе доллара его покупка не выгодна и т.д.);

· высокий уровень ликвидности недвижимости, прежде всего жилья, что делает выгодным вложение средств в него;

· жилищная проблема актуальна для многих семей;

· повышение уровня доходов определенной части населения и т.д.

Становление ипотеки в России стало, прежде всего, следствием определенной стабилизации экономического положения, поскольку ипотечное кредитование рассчитано на длительной срок и возможно только в условиях достаточно устойчивого экономического развития страны. Именно поэтому, с государственной точки зрения, развитие ипотеки не является самоцелью, а будет способствовать решению многих макроэкономических задач, поскольку заставляет всех субъектов этого процесса ориентироваться на длительный период взаимодействия, делая их заинтересованными в содействии экономической стабильности. Таким образом, чтобы ипотека стала действенным фактором повышения экономической стабильности, необходимо активное участие государства в соответствующих процессах.

Ипотечное кредитование широко развито в различных странах, применительно к особенностям которых разработаны различные варианты схем кредитования. Большой опыт в этом направлении имелся и в дореволюционной России. Анализ накопленного опыта делает возможным быстрое развитие ипотеки в настоящее время, путем адаптации наиболее эффективных схем к российским особенностям.

В то же время в настоящее время еще не полностью сформировался необходимый для эффективного использования механизма ипотечного кредитования набор условий. Это приводит к тому, что при ипотечном кредитовании в сложившейся обстановке необходимо учитывать высокий уровень различных рисков, парирование которых приводит к определенным экономическим потерям. Именно поэтому такая важная цель, стоящая перед ипотекой, как создание условий для снижения стоимости кредитов, доступных для физических и юридических лиц, пока не достигнута. Ипотека станет эффективным финансово-экономическим механизмом только в том случае, если она будет выгодной для всех субъектов процесса ипотечного кредитования. Для этого необходимо, прежде всего, чтобы она экономически выгодно отличалась от других способов кредитования, имеющихся в настоящее время в России.

Ипотечное кредитование - это сравнительно новый вид кредитования. Развитие такого вида кредитования проходит в сложной экономической ситуации. Но, несмотря на это людей, готовых пользоваться ипотекой, гораздо больше, чем предложений на этом рынке. В настоящее время развитие ипотечного кредитования достигло некой критической точки, после чего уже нет хода назад. Дальнейшее развитие будет зависеть от действий государства и от других важнейших факторов.

Актуальность темы исследования обусловлена современным развитием ипотечного кредитования в России. Ипотека является мощным социальным инструментом, который реально помогает населению в нынешних условиях развития экономики.

Цель исследования – на основе изучения теории и практики разработать рекомендации по совершенствованию ипотечного кредитования работников культуры на примере «Сибирского банка Сбербанка России».

Для реализации цели необходимо решить следующие задачи:

- изучить отечественную и зарубежную литературу по данной теме;

- проанализировать условия ипотечного кредитования в РФ;

- рассмотреть особенности ипотечного кредитования в России;

- провести анализ деятельности по ипотечному кредитованию «Сибирского банка Сбербанка России».

Объект исследования – ипотечное кредитование в РФ.

Предмет исследования – основные пути развития ипотечного кредитования работников культуры на примере «Сибирского банка Сбербанка России».

Базой исследования является «Сибирский банк Сбербанка России».

Методы исследования:

· анализ литературы по теме исследования;

· контент-анализ документов по ипотечному кредитованию «Сибирского банка Сбербанка России».

Структура работы: введение, две главы, заключение, список литературы и приложения.

Основные понятия, принципы и виды ипотеки

Слово «ипотека» греческого происхождения. Впервые оно было употреблено в законодательстве Солона (6 в. до н. э.).

Само понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

Ипотека - это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества [10, c.88].

Обязательство должника может быть не только банковским, но и обязательством, основанным на купле-продаже, аренде, подряде, другом договоре, причинении вреда и т. п.

Ипотека характеризуется следующими отличительными чертами:

Во-первых, ипотека, как и всякий залог, - это способ обеспечения надлежащего исполнения другого (основного) обязательства – займа или кредитного договора, договора аренды и т. д. Следовательно, ипотека базируется на основном обязательстве, так как без него она теряет смысл.

Во-вторых, в качестве предмета ипотеки всегда выступает недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано: предприятия, жилые дома, другие здания, сооружения.

В-третьих, предмет ипотеки всегда находится во владении должника. Он же остается собственником, пользователем и фактическим владельцем этого имущества, но лишается права распоряжения им, по крайней мере без согласия кредитора, на время залогового периода.

В-четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом - закладной, которая сопровождается нотариальным удостоверением и государственной регистрацией.

В-пятых, при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека). Права ипотечных кредиторов по одному и тому же недвижимому имуществу удовлетворяются в порядке регистрации ипотеки, т. е. внесения записи о регистрации ипотеки в специальные ипотечные книги.

И, наконец, в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной [9, c.14; 39, c.10].

Из сказанного выше следует, что можно выделить следующие принципы ипотеки:

1. гласности, или публичности, - доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

2. специальности - возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

3. достоверности - записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

4. старшинства - преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

5. бесповоротности - ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

6. неприменимости погасительной давности к занесенным в ипотечную книгу правам.

Ипотечные кредиты классифицируются по различным признакам.

1. По объекту недвижимости:

- земельные участки;

- предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

- воздушные, морские суда, суда каботажного плавания и космические объекты;

- объекты незавершенного строительства.

2. По целям кредитования:

- приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства; приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку. Как правило, кредиты на приобретение готового жилья предоставляются единым разовым платежом;

- на строительство, реконструкцию, капитальный ремонт индивидуального жилья, домов сезонного проживания, на инженерное обустройство земельного участка (прокладку коммуникационных сетей);

- строительство и приобретение готового жилья с целью инвестиций. Данное кредитование строительства жилья происходит поэтапно: каждый последующий платеж осуществляется только после завершения его предыдущего этапа.

3. По виду кредитора:

• Банковские;

• Небанковские.

4. По виду заемщиков:

4.1 Как субъектов кредитования:

• Кредиты, предоставляемые застройщикам: и строителям;

• Кредиты, предоставляемые непосредственно будущему владельцу жилья;

4.2 По степени аффилированности заемщиков кредиты могут предоставляться:

• Сотрудникам банков;

• Сотрудникам фирм - клиентов банка;

• Клиентам риэлтерских фирм, клиенты;

• Лицам, проживающим в данном регионе;

• Всем желающим.

5. По способу рефинансирования. Ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключены в способе рефинансирования выдаваемых кредитов (Таблица 1.1) [43, c.55].

6. По срокам кредитования. В ряде стран классификация кредитов различается по срокам (Таблица 1.2) [43, c.56].

7. По способу амортизации долга:

- Постоянный ипотечный кредит;

- Кредит с переменными выплатами;

- Кредит с единовременным погашением согласно особым условиям

8. По виду процентной ставки:

- Кредит с фиксированной процентной ставкой;

- Кредит с переменной процентной ставкой.

Таблица 1.1

| №п/п | Способ рефинансирования | Вид кредитного института |

| 1 | Выпуск ипотечных облигации | Ипотечные банки |

| 2 | Предварительные накопления заемщиков, государственные субсидии | Стройсберкассы |

| 3 | Собственные, привлеченные и заемные средства (в том числе займы международных организаций) | Универсальные банки |

| 4 | Продажа закладных ипотечному агентству или крупному ипотечному банку, собственные, привлеченные и заемные средства (в том числе займы международных организаций) | Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком |

Таблица 1.2

Классификация кредитов по срокам

| Виды кредитов | Великобритания | Страныконтиненталь- ной Европы | США | Россия |

| Краткосрочные | До 3-х лет | До 1 года | До 1года | До 1года |

| Среднесрочные | 3-10 лет | 1 -5 лет | 1-10лет | 1-3 года |

| Долгосрочные | Более 10лет | Более 1 лет | Более1 0 лет | Более3-х лет |

9. По возможности досрочного погашения:

• С правом досрочного погашения;

• Без права досрочного погашения;

• С правом досрочного погашения при условии уплаты штрафа.

10. По степени обеспеченности (величине первоначального платежа). Сумма кредита может составлять от 50 до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть:

• Обычные и комбинированные (выдаваемые несколькими кредиторами);

• Субсидируемые и выдаваемые на общих условиях.

Таким образом, ипотечный кредит - это кредит, обязательство, возвращение которого обеспечено залогом недвижимого имущества (ипотекой).

Ипотечное кредитование - это целостный механизм реализации

отношений, возникающих по поводу выдачи, продаж и обслуживания

ипотечных кредитов.

Можно отметить, что ипотека - понятие разностороннее и многогранное. Эти различия обусловлены в первую очередь отличительными чертами ипотеки, из которых в свою очередь выделяются ее главные принципы.

Классификация ипотечных кредитов производится по различным признакам, которые фиксируются законодательными и нормативными документами, а также общеустановленными правилами.

Г.

4 827 321

1 054 770

460 215

1 007 705

1 015 359

7 654

1,01

Данные показывают, что за анализируемый период произошло увеличение данного показателя на – 2,68%, и на 1 января 2010 года данный показатель составил 4,75%. Данная тенденция положительна, тем не менее, за эти два года показатель достаточно сильно варьировал.

На прочие цели

в том числе:

Анализируя представленные в таблице данные можно сделать вывод, что на протяжении последних двух лет объемы кредитования физических лиц увеличиваются значительными темпами. Так, за два года общий прирост остатка срочной ссудной задолженности составил 14 409 108 тыс. руб., что в 2,13 раз больше чем на начало 2009 года.

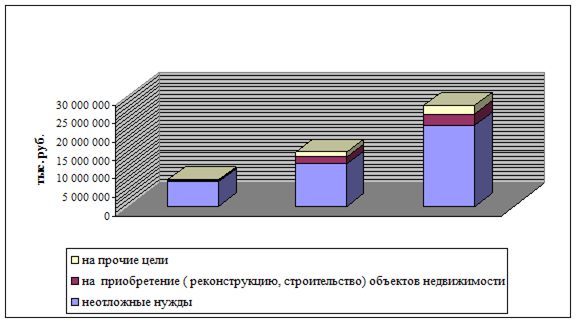

Общую динамику роста кредитования физических лиц можно посмотреть на рисунке 2.12.

Рис. 2.12. Кредитование физических лиц Сибирским банком Сбербанка России на 01.01.08- 01.01.10 гг.

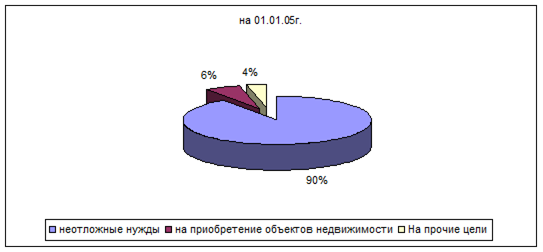

Рис. 2.13. Структура ссудной задолженности населения на 01.01.2008

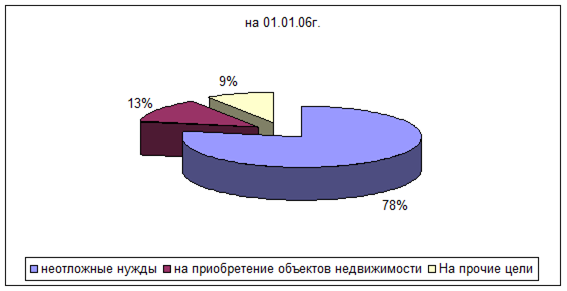

Рис. 2.14. Структура ссудной задолженности населения на 1 января 2009 года.

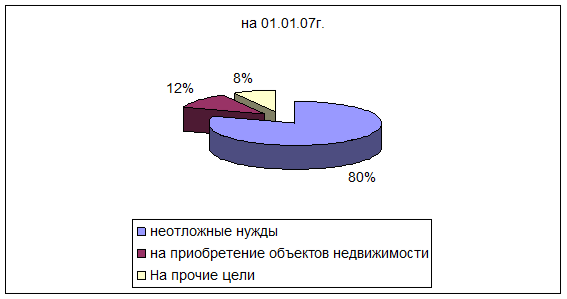

Рис. 2.15. Структура ссудной задолженности населения на 1 января 2010 года.

По состоянию на 01.01.2010 года остаток срочной ссудной задолженности по кредитам, предоставленным Сибирским банком Сбербанка России юридическим лицам и предпринимателям без образования юридического лица в рублях и иностранной валюте, сложился в размере 35 533 млн. руб.

На следующей стадии анализа необходимо также иметь общее представление о процентных ставках по кредитам и о динамике некоторых обязательных экономических нормативов. На 14 апреля 2010 года данные по кредитам представлены в таблице 2.11.

Таблица 2.11.

Кредитование физических лиц на 14 апреля 2010

| Кредитный продукт | Срок кредитования | Ставка, % годовых*. | ||

| Кредит «На неотложные нужды» | до 1,5 лет | обеспеченные – 15, необеспеченные – 17 | ||

| от 1,5 до 3 лет | 16 | |||

| от 3 до 5 лет | 17 | |||

| Кредит «На недвижимость» | до 5 лет | 13 | ||

| от 5 до 10 лет | 14 | |||

| от 10 до 20 лет | 15 | |||

| Кредит «Ипотечный» | до 5 лет | 13 ( в $ США, Евро 13,5) | ||

| от 5 до 10 лет | 14 (в $ США, Евро 14,5) | |||

| от 10 до 20 лет | 15 (в $ CША, Евро 15.5) | |||

| Кредит «Молодая семья» | Сроки кредитования и процентные ставки по кредитам соответствуют программе кредитования, выбранной заемщиком - к редит «На недвижимость», кредит «Ипотечный» и кредит «Ипотечный+» . | |||

| Кредит «Народный телефон» | до 5 лет | 17 | ||

| Кредит «Образовательный» | до 11 лет | 17 | ||

| «Товарный кредит» | до 1,5 лет | обеспеченные – 15, необеспеченные – 17 | ||

| от 1,5 до 3 лет | 16 | |||

| от 3 до 5 лет | 17 | |||

| «Автокредит» | На покупку нового автомобиля. | до 1,5 лет | 11,5 | |

| от 1,5 до 3 лет | 12 | |||

| от 3 до 5 лет | 13 | |||

| На покупку подержанного автомобиля. | до 1,5 лет | 12 | ||

| от 1,5 до 3 лет | 12,5 | |||

| от 3 до 5 лет | 13,5 | |||

| Кредит под заклад мерных слитков драгоценных металлов | до 6 мес. | 15 | ||

| Выдача кредитов под заклад ценных бумаг | до 12 мес. | 15 | ||

| «Доверительный кредит» | до 1 года | 15 | ||

| «Возобновляемый кредит» | до 37 месяцев | обеспеченные – 15, необеспеченные – 17 | ||

| «Единовременный кредит» | на 1,5 года | обеспеченные – 15, необеспеченные – 17 | ||

| «Пенсионный кредит» | до 1,5 лет | обеспеченные – 15, необеспеченные – 17 | ||

| от 1,5 до 3 лет | 16 | |||

| от 3 до 5 лет | 17 | |||

Необходимо отметить, что на протяжении последних двух лет несколько раз происходило понижение процентных ставок по кредитам, как правило на 1%- 2 % пункта. Так на 1 января 2010 года процентная ставка по кредиту на приобретение, строительство и реконструкцию объектов недвижимости составляла - 18% в рублях и 14% в $ США, в настоящий момент кредиты, предоставляемые на покупку жилья предоставляются на более выгодных условиях: увеличен срок кредитования до 20 лет, снижена процентная ставка до 13% и зависит от срока кредитования; процентные ставки по кредитам «на неотложные нужды» также снижены: в 2008 году кредиты предоставлялись под 16-19%%, в зависимости от срока кредитования, с августа 2009 года кредиты на «неотложные нужды» предоставляются под 14-17%% .

Данный этап проводится по следующим направлениям. В первую очередь рассчитывается ряд показателей, характеризующих удельный вес доходов от операций кредитования в различных величинах. Для удобства, данные показатели рассчитаны в таблице 2.12.

Таблица 2.12.

Доходность кредитного портфеля

| на 01.01.09г. | на 01.01.10г. | |

| Доходы от операций кредитования, тыс. руб. | 9 762 483 | 11 655 173 |

| Кредитные вложения, тыс. руб. | 44 496 274 | 61 472 431 |

| Общие доходы банка, тыс. руб. | 14 208 242 | 17 032 256 |

| Активы, тыс. руб. | 53 776 255 | 67 952 962 |

| уд. вес доходов от операций кредитования в общей сумме кредитных вложений, % | 21,94 | 18,96 |

| уд. вес доходов от операций кредитования в общей сумме доходов банка, % | 68,71 | 68,43 |

| уд. вес доходов от операций кредитования в общей сумме активов банка, % | 18,15 | 17,15 |

За последние два года произошло реальное уменьшение доходности кредитного портфеля банка, хоть и на небольшие величины. С одной стороны, это является отрицательным моментом, с другой стороны, это можно в некоторой степени объяснить тем, что произошло увеличение доли других доходов банка, а также снижением процентных ставок. Снижение процентных ставок явилось следствием снижения ставки рефинансирования, а также стремлением банка сохранить конкурентоспособность и сделать свои кредиты доступными для клиентов.

Кроме того, представляется целесообразным определить удельный вес каждого вида доходов по кредитным операциям в общей сумме доходов по предоставлению денежных средств. Эти данные отражены в таблице 2.13.

Таблица 2.13.

Удельный вес каждого вида доходов по кредитным операциям в общей сумме доходов по размещению денежных средств.

| на 01.01.09г. | уд. вес в общей сумме доходов, % | на 01.01.10г. | уд. вес в общей сумме доходов, % | |

| Доходы от операций кредитования всего, тыс. руб. из них: | 9 762 483 | 100 | 11 655 173 | 100 |

| от размещения в МБК и депозиты | 0 | 0,0 | 0 | 0,0 |

| от размещения в кредиты юр.лиц и физ.лиц-предпринимателей | 5 867 252 | 60,1 | 6 876 552 | 59,0 |

| от средств размещенных в кредиты физ.лиц. | 1 298 410 | 13,3 | 1 853 173 | 15,9 |

| от перераспределения СКР | 2 596 820 | 26,6 | 2 925 448 | 25,1 |

Наибольший удельный вес занимают доходы, полученные от размещения средств в кредиты юридических лиц и физических лиц-предпринимателей - на их долю приходиться 59%., второе место занимают доходы, полученные от перераспределения СКР – 25,1%. Кроме того, необходимо отметить, что за анализируемый период произошло уменьшение удельного веса этих доходов в общей сумме доходов полученных от кредитования, в то время как удельный вес доходов от средств, размещенных в кредиты физических лиц, увеличился на 2,6%. Это еще раз подтверждает тот факт, что за последние два года происходит значительное и динамичное развитие кредитования физических лиц. Увеличиваются не только объемы и доходы от этого вида кредитования, но также появляются и новые виды кредитов, предоставляемых на достаточно приемлемых условиях.

2.3. Рекомендации по совершенствованию ипотечного кредитования работников учреждений культуры в Сибирском банке Сбербанке России

Сегодня развитие жилищной ипотеки для работников учреждений культуры в России сдерживается следующими основными факторами:

1. Ограниченный платежеспособный спрос населения. По оценкам Минэкономразвития России даже при самых «либеральных», практически несуществующих параметрах (ипотечный кредит предоставляется на 15 лет величиной 70% от стоимости жилья при цене одного квадратного метра 11200 р. с кредитной ставкой 10%), максимальная граница доступности для населения России составит не более 10%.

Причина тому, в нынешней недоступности ипотечных кредитов на жилье. Пока, к сожалению, большинство банков предлагает для ипотеки слишком высокие годовые проценты - 17% и выше, короткий срок выплаты долга - от нескольких месяцев до 10 и первоначальный взнос из средств покупателя -30-35%. В таких кредитных условиях большинство людей не могут позволить себе покупку жилья. Для сравнения, в Канаде ежемесячные выплаты по ипотеке составляют всего 5%, срок выплаты долга - до 30 лет, к тому же первоначальный взнос совсем не обязателен.

2. Низкие объемы и невысокое качество нового жилого строительства в субъектах Российской Федерации обуславливают недостаточность предложений и высокую стоимость квартир на рынке жилья. Как известно, существуют первичный и вторичный рынок жилья. Жилищный фонд РФ (вторичный рынки) катастрофически стареет, и даже достаточное количество ветхих и аварийных домов не может стать основой для ипотечного кредитования. К тому же при купле и продаже таких квартир часто возникают правовые споры о собственности на жилье. Значит, основной упор в развитии ипотеки нужно делать на новостройки. Но при малом, как сейчас, объеме строительства возникнет риск, что с развитием ипотечного кредитования и увеличением спроса населения на покупку жилья цены на квартиры резко возрастут. Ситуацию усложняют и неблагоприятная экономическая ситуация в стране, и растущая инфляция, и недостаточная законодательная база. Потому банки боятся долгосрочных кредитов или, страхуя себя, назначают высокие годовые проценты.

3. Низкие темпы разработки и совершенствования законодательства о недвижимости.

Так, например, очевидно какое большое значение для развития рынка жилья имеет земельное законодательство. Однако Земельный кодекс Российской Федерации на момент его принятия в 2000 году (по оценке Экспертного совета при Правовом управлении Аппарата Государственной Думы) содержал не менее чем в 29 статьях отсылки на законы или нормы, которые еще предстояло создать. В 2003 году положение мало изменилось. Только в июле 2004 года Правительство Российской Федерации внесло крайне важный для развития жилищного строительства законопроект «О переводе земель из одной категории в другую».

Необходимо также отметить, что до настоящего времени многие федеральные законы, содержащие нормы, регулирующие в той или иной мере отношения, связанные с недвижимостью имеют различные дефиниции, а также различным образом решают одни и те же правовые вопросы. Все это, очевидным образом, увеличивает административные издержки, являющиеся одной из составляющих любого ипотечного кредита.

4. Неразвитость инфраструктуры рынка жилья и жилищного строительства. Традиционными участниками жилищного рынка являются строительные компании, банки, производители строительных материалов, страховые компании, риэлтерские и оценочные агентства. При фактическом наличии данных структур в России не отлажена технологическая схема их взаимодействия и, как следствие, невысока эффективность системы в целом, завышены расходы при совершении сделок.

5. Психологические факторы, главным из которых является национальная особенность большинства нашего населения — нежелания жить в долг («берешь деньги чужие, - а отдавать приходится свои»).

Для нормального функционирования ипотечного рынка, необходимо следующее:

- сокращение сроков регистрации прав и сделок с недвижимостью;

- быстрая и эффективная регистрация пулов закладных (передача закладных организации, выполняющей функции ипотечного агента.;

- привлечение инвестиций в строительство нового жилья;

- усовершенствование системы налогообложения при проведении ипотечных операций;

- достоверная публичная информация о состоянии рынка ипотечных операций;

- упорядочивание системы передачи страховых возмещений в погашение кредитов за заемщиков;

- сделать инструменты секъюритизации допустимыми активами для инвестирования накопительной части пенсии;

- развитие цивилизованного рынка ипотечного кредитования, разработка Кодекса ипотечного кредитора;

- создание механизмов социальной защиты при выселении граждан из жилых помещений в случае обращения взыскания на заложенное жилое помещение;

- уточнение порядка заключения сделок с жилыми помещениями, права на которые имеют несовершеннолетние граждане;

- для того чтобы снизить риски инвесторов при вложении средств в ипотечные ценные бумаги, на мой взгляд, законодатели прежде всего должны создавать ясные правила игры на этом рынке. Если нет четко прописанных прав, ответственности кредитора и заемщика, то инвестор вряд ли будет вкладывать свои средства в этот рынок.

Несмотря на существующие проблемы ипотечный бизнес сегодня представляется банкам чрезвычайно привлекательным. Это очень емкий и перспективный рынок, что подтверждает присутствие крупных западных банков (Райффайзен, Банк Сосьете Женераль). При сохранении существующих темпов экономического развития и динамики роста реальных доходов населения в ближайшие 3-5 лет клиентами ипотечных банков станут около 2 млн российских семей. Дальнейшая активизация развития системы ипотечного кредитования связана со снижением уровня инфляции и повышением доходов населения. В настоящее время только 5-7% семей являются потенциальными клиентами ипотечных банков.

Основными ориентирами Правительства РФ в результате принятия предлагаемых мер по развитию рынка жилья в России к 2010 г. должны стать:

• создание правовой основы рынка жилья;

• увеличение средней обеспеченности жильем с 19,7 кв.м. на человека до 21,7 кв.м. на человека;

• увеличение годового объема ввода жилья с 36 млн. кв. м. до 70-80 млн. кв.м.;

• увеличение доли населения, способного приобрести стандартную квартиру, в три раза - с 9,5% до 30,5%.

Еще раз необходимо отметить, что сегодня ипотека в России практически не решает проблемы обеспечения широких слоев населения доступным жильем. Необходимо понимать, что ипотека - не панацея от проблемы обеспечения населения жильем. Это всего лишь один из инструментов, которому есть реальные альтернативы: покупка в рассрочку, жилищно-сберегательные кооперативы, собственные накопления и пр. Однако из всех возможных путей развития ипотека - пока наиболее эффективный и быстрый метод решения жилищной проблемы населения.

В качестве рекомендаций по совершенствованию ипотечного кредитования работников культуры мы предлагаем разработать две программы.

1. Кредит «Молодая семья 2011г.»

Кредит «Молодая семья 2011 г.» призван решить жилищную проблему молодых семей – работников культуры, в которых хотя бы один из супругов моложе 30 лет (либо неполной семьи с ребенком, при условии, что родитель не достиг 30-ти летнего возраста). При этом, при определении размера кредита может учитываться не только совокупный доход супругов, членов молодой семьи, но и их родителей. Кредит предоставляется на условиях, аналогичных условиям одной из трех перечисленных выше программ жилищного кредитования, выбранной заемщиком/созаемщиками. При этом, молодым семьям при наличии ребенка достаточно иметь всего 5% собственных средств.

Банк может предоставлять отсрочку заемщику/созаемщикам в погашении основного долга по кредиту в случаях, предусмотренных, а также при рождении ребенка (детей) в период действия кредитного договора на срок до достижения ребенком (детьми) возраста трех лет. Срок действия кредитного договора может быть увеличен на срок предоставленной отсрочки. При этом суммарный период предоставленных отсрочек не может превышать пяти лет.

2. Кредит «Ипотечный с учетом Суммарного актива»

Ипотечный кредит с учетом суммарного актива предоставляется исключительно на цели приобретения следующих объектов недвижимости:

· квартир,

· земельных участков,

· индивидуальных жилых домов (в т.ч., коттеджного типа).

При этом, банк может рассмотреть вопрос о предоставлении кредита в случае, если оценочная стоимость суммарного актива составляет не менее 30 000 000 рублей или эквивалента этой суммы в иностранной валюте.

Суммарный актив – принадлежащие на праве собственности заемщику/созаемщикам: квартиры и индивидуальные жилые дома (в т.ч. коттеджного типа), в которых никто не зарегистрирован, дачи, земельные участки, нежилые помещения (используемые под офисы, склады, торговые точки), помещения для кратковременного проживания (гостиницы, мотели, кемпинги), автомобили и иные транспортные средства, эмиссионные и неэмиссионные ценные бумаги.

При определении размера кредита в суммарный актив включаются:

· квартиры, индивидуальные жилые дома (в т.ч., коттеджного типа), дачи, нежилые помещения – оценочная стоимость каждой (ого) из которых составляет не менее 1 000 000 рублей;

· автомобили и иных транспортные средства – оценочная стоимость каждого из которых составляет не менее 600 000 рублей при сроке эксплуатации не более 3-х лет;

· эмиссионные и неэмиссионные ценные бумаги (перечень ценных бумаг, которые могут быть включены в суммарный актив, определяется банком).

Размер кредита определяется без учета платежеспособности заемщика/созаемщиков и не может превышать одновременно 50% оценочной стоимости суммарного актива и 65% покупной стоимости объекта недвижимости.

Залог приобретаемого объекта недвижимости оформляется ипотекой в силу закона одновременно с оформлением (регистрацией) права собственности заемщика/созаемщиков на объект недвижимости;

Предлагаемые нами жилищные программы Сбербанка России, направленные на поддержание работников культуры, имеют ряд следующих преимуществ перед жилищными программами других коммерческих банков:

Во-первых, возможность выбора варианта кредитования в зависимости от цели кредитования.

Во-вторых, условия кредитования являются «прозрачными». Банк не закладывает в ежемесячные платежи, направляемые заемщиком в погашение кредитов, дополнительную комиссию банка. Дополнительные платы, которые взимаются Сибирским банком Сбербанка России, просты и понятны для заемщика. Это единовременный тариф за ведение ссудного счета, уплачиваемый при получении кредита и плата за рассмотрение кредитной заявки, которая также уплачивается заемщиком единожды при получении кредита. В дальнейшем заемщики оплачивают только проценты по кредиту.

В-третьих. Сберегательный банк не ограничивает клиентов в праве досрочного погашения кредита. Если у заемщика появилась возможность расплатиться с нами раньше установленного срока – банк идет ему навстречу, не взимая при этом никаких дополнительных плат. Чем быстрее заемщик расплатится, тем меньше сумма процентов, которые ему фактически придется выплатить.

В-четвертых. Накладные расходы, которые несет заемщик значительно ниже тех, которые бы пришлось ему уплатить, обратись он в некоторые другие банки. Банк не требует страхования жизни заемщика, и не оформляет залог имущества по кредиту «На недвижимость», если сумма кредита не превышает 750 тысяч рублей.

В-пятых. Сегодня многие банки фактически предоставляют кредит на приобретение недвижимости только после того, как право собственности на приобретаемую квартиру перейдет к заемщику, и далеко не каждый продавец жилья согласится на заключение такой сделки. В Сберегательном банке заемщик сначала получает кредит, а затем в сроки, установленные кредитным договором (в зависимости от вида кредита - до 3 лет с даты получения кредита) предоставляет отчет о целевом использовании заемных средств и, при необходимости, оформляет ипотеке.

В-шестых. При определении размера кредита дополнительно к доходу заемщика по основному месту работы Сбербанк России может принимать все его дополнительные официальные доходы, а также все виды доходов супруги(а) заемщика.

Основными преимуществами предлагаемых нами программ для работников учреждений культуры являются:

- льготные условия кредитования (без первоначального взноса, под 8% годовых);

- отсрочка платежа на срок до 6 месяцев;

- срок кредитования – 35 лет (но не старше возраста заемщика 70 лет на момент окончания кредита).

При данных условиях кредитования ипотечный кредит смогут получить гораздо большее число заемщиков. Экономический эффект от одного выданного кредита в среднем составляет 1,5.

Заключение

Со стабилизацией экономического положения Российской Федерации существенным образом увеличился объем делового оборота недвижимости, следствием чего получил свое развитие рынок недвижимости. Это обусловлено экономическим содержанием недвижимости, включающим такие свойства, как полезность, долговечность, износ, уникальность, разнородность и неповторимость. Благодаря этим свойствам она стала все чаще использоваться в качестве вклада в уставный капитал и залога недвижимого имущества, активнее стал использоваться такой инструмент рыночной экономики, как ипотека.

Ипотека – залог недвижимости (земли, строений, сооружений, квартир, долгов и т.д.) с целью получения ипотечной ссуды, при котором закладываемое имущество не передается в руки кредитора, а остается у должника.

Поскольку ипотека представляет собой залог и служит обеспечением обязательства, она получила особое распространение в банковской практике как инструмент снижения кредитных рисков по специальному виду кредита – ипотечному кредиту, который выдается, как правило, на специальных условиях, обусловленных спецификой формы залога недвижимости.

В настоящее время в России действуют несколько типовых схем ипотечного кредитования, в целом соответствующих зарубежным схемам, но учитывающих национальную специфику:

- одноступенчатая, при которой заемщик напрямую участвует во всех операциях;

- двухступенчатая, когда заемщик проходит все процедуры как бы повторно;

- трехступенчатая, в которой помимо ипотечных присутствуют также гарантийные процедуры.

Основными субъектами ипотечного процесса являются заемщики, банки, страховые компании и оценочные агентства.

Ипотечный банк – кредитная организация, специализирующаяся на выдаче долгосрочных ипотечных кредитов под залог недвижимости (земли, различных строений и других объектов недвижимости), ресурсы которого складываются из собственных накоплений и средств, полученных от реализации ипотечных облигаций – долгосрочных ценных бумаг, выпускаемых под обеспечение недвижимым имуществом и приносящих фиксированный процент. В своей деятельности ипотечные банки используют следующие основные стратегии привлечения финансовых ресурсов:

- ориентация на «розничные» источники кредитных ресурсов (депозиты населения и юридических лиц);

- ориентация на «оптовые» источники кредитных ресурсов (кредитные линии российских и иностранных кредитных организаций, средства институциональных инвесторов, целевые облигационные займы).

В ипотечном кредитовании банки участвуют как применительно к решению жилищных проблем граждан, так и осуществляют финансирование деятельности предприятия за счет ипотечного кредита.

При осуществлении кредитной деятельности одной из основных задач, стоящей перед банковскими структурами, является минимизация кредитных рисков, для решения которой используются формальные, полуформальные и неформальные процедуры.

Оценочная деятельность в ипотечном кредитовании это работа лицензионных экспертов-оценщиков (фирм, агентств), направленная на определение наиболее вероятной денежной суммы, которая может быть получена при отчуждении имущественных прав на оцениваемый объект залога при заданных условиях. Методы оценки объектов недвижимости базируются в основном на трех подходах: с точки зрения сравнимых продаж, на основе затрат, с точки зрения капитализации дохода.

Страхование, при определенных условиях, способно существенно снизить риски невозврата ипотечных кредитов. Этим и определяется основная роль страховых компаний в ипотечном процессе.

Основные риски, сопутствующие ипотечному кредитованию, должны определяться в отношении:

- существующей квартиры, являющейся объектом залога;

- строящейся квартиры, являющейся объектом залога;

- неплатежеспособности клиента.

Основными причинами, сдерживающими развитие ипотеки в России, являются:

- недостаточность правового обеспечения ипотеки, связанная с медленной реализацией Федеральных законов «Об ипотеке» и «О государственной регистрации прав на недвижимое имущество и сделок с ним»;

- неразвитость судебной практики оперативного решения вопросов об отчуждении имущества, являющегося объектом залога, и урегулирования финансовых интересов заемщика и кредиторов по первой и младшим закладным при продаже заложенного имущества с аукционов;

- особенности политической, социально-экономической и финансовой ситуации в России;

- неготовность и экономическая незаинтересованность российских банков в развитии ипотеки прежде всего из-за нежелания втягиваться в долгосрочное кредитование и низкой доходности этой деятельности;

- научная и коммерческая непроработанность сценариев и стартовых шагов по развитию ипотеки.

С учетом сложившихся в России условий, основными сценариями решения проблем внедрения ипотечного кредитования для работников учреждений культуры в целом по стране могут быть:

1. Развитие инициативы коммерческих банков, прежде всего универсальных, имеющих подразделения ипотечного кредитования и свободные внутренние денежные ресурсы по кредитованию граждан под залог объектов недвижимости.

2. Создание при поддержке государства федерального агентства по ипотечному кредитованию и внедрение через него полноценной системы организации ипотечного кредитования, предполагающей создание вторичного рынка ценных бумаг, обеспеченных закладными на недвижимость, для направления в систему свободных денег от независимых инвесторов.

3. Развитие инициативы администраций крупных городов и их союз с уполномоченными на развитие ипотеки банками при котором администрация на стартовом этапе принимает на себя основной груз имущественного поручительства по обеспечению первичной эмиссии ценных бумаг, формируя для этого залоговый фонд из состава объектов муниципальной собственности.

4. Развитие ипотеки на основе использования потенциала Сбербанка РФ и реализации модели ипотеки, базирующейся на сберегательно-ссудном принципе.

5. Выход зарубежных банков на рынок ипотечного кредитования в России с их адаптацией хорошо отработанных схем и технологий банковского обслуживания клиентов в рамках ипотеки.

6. Зарождение элементов ипотеки не в банковской, а инвестиционно-строительном деятельности, путем использования различных форм реализации жилья с оплатой в рассрочку или с предоставлением ипотечных ссуд.

7. Создание Кредитного союза – финансового института объединяющего физических и (или) юридических лиц, принимающего вклады членов Союза и предоставляющего им потребительский кредит, аналоги которых действовали в дореволюционной России.

Список литературы

1. Банки и банковские операции: Букварь кредитования. Технологии банковских ссуд. Околобанковское рыночное пространство [Текст]: Учеб.для вузов / Под ред. В.А. Челнакова. – М.: Высшая школа, 2009. – 291 с.

2. Банковское дело [Текст] / Под ред. Г.И. Белоглазовой, Л.П. Кроливецкой. - СПб.: Питер, 2009. - 384 с.

3. Банковское дело: управление и технологии [Текст]: Учебное пособие для вузов / Под ред. А.М.Тавасиева. - М.: ЮНИТИ-ДАНА, 2008. – 863 с.

4. Большая Советская Энциклопедия [Текст]. - Т.21. - М.,1975. – 890 с.

5. Большой толковый психологический словарь [Текст] / Под ред. А. Ребера. - М.: Веге, АСТ, 2002. – 302 с.

6. Бюллетень банковской статистики Сибирского банка Сбербанка России [Текст]. – 2008. - №3. - С. 86.

7. Бюллетень банковской статистики Сибирского банка Сбербанка России. – 2009. - №4. - С. 94.

8. Вестник общественного мнения. Данные. Анализ. Дискуссии [Текст]. - М.: ВЦИОМ-А, 2003. – 125 с.

9. Вострецов, А. Недвижимость должна работать [Текст] / А. Вострецов // Твоя ипотека. – 2008. - №3. – С.14.

10. Гришкин, С.Г., Мусаева, Р.А., Харисов, К.Г. Некоторые вопросы оценки кредитного портфеля банка [Текст] / С.Г. Гришкин, Р.А. Мусаева, К.Г. Харисов // Деньги и кредит. - 2008. -№ 1.- С.36-40.

11. Грудцына, Л.Ю. Ипотека [Текст] / Л.Ю. Грудцына. – СПб.: Питер, 2005. – 236 с.

12. Гурвич, В. Кредитное качество банковских активов [Текст] / В. Гурвич // Банковское дело. - 2008. -№ 1. - С. 42-43.

13. Дэвидсон, Э., Сандерс, Э., Вольф, Л.Л. и др. Секьюритизация ипотеки: мировой опыт, структурирование и анализ [Текст] / Э. Дэвидсон, Э. Сандерс, Л.Л. Вольф . – М.: Вершина, 2007. – 344 с.

14. Деньги, кредит, банки. Экспресс-курс [Текст]: учебное пособие / Под ред. заслуж. деятеля науки РФ профессора О.И. Лаврушина. – М.: КНОРУС, 2008. –320 с.

15. Кириенко, А.А. Ипотека в вопросах и ответах [Текст] / А.А. Кириенко. – М.: Юстицинформ, 2007. – 233 с.

16. Комплексный подход к формированию кредитного портфеля банка [Текст] // Банковское дело. – 2009. - №7. - С. 62-65.

17. Комплексный подход к формированию кредитного портфеля банка [Текст] // Банковское дело. – 2009. - №8. - С. 49-52 (продолжение).

18. Кузин, И.В. Ипотечный кредит — это социальная ответственность [Текст] / И.В. Кузин // Банковское дело. - 2008. - № 11. - С. 50-53.

19. Культура: Организация, управление, экономика: Сборник научных трудов / Под общ. ред. И.М. Болотникова [Текст] / И.М. Болотников. - СПб., 2009. – 528 с.

20. Лазарева, Л.Б. Что влияет на развитие ипотечного жилищного рынка? [Текст] / Л.Б. Лазарева // Банковское дело. - 2008. - № 1. - С. 38-42.

21. Макальская М.Л., Пирожкова Н.А. Некоммерческие организации в России. Создание. Права. Налоги. Учет. Отчетность [Текст] / М.Л. Макальская, Н.А. Пирожкова. - М.: Экономика, 2008. – 418 с.

22. Методические рекомендации по оценке кредитного риска кредитной организации при проведении инспекционной проверки. Методологические рекомендации по проверке кредитного портфеля кредитной организации [Текст] // Бухгалтерия и банки. – 2008. - № 9. – С. 37-60.

23. Мильдзихов, В. Ипотека – продукт для клиентов со стабильной жизненной ситуацией [Текст] / В. Мильдзихов // Твоя ипотека. – 2008. - №7. – С.28.

24. Назаров, В. Ипотека: руководство к действию [Текст] / В. Назаров. – СПб.: Питер, 2005. – 345 с.

25. Норесков, В. Ипотека для приобретения жилья [Текст] / В. Норесков. – СПб.: Питер, 2005. – 326 с.

26. Ориентиры культурной политики [Текст]. - М.: Главный информационно-вычислительный центр Министерства культуры Российской Федерации. - 2008. - №7. – С.46.

27. Полищук, А.И., Кредитная система: опыт, новые явления, прогнозы и перспективы [Текст] / А.И. Полищук. - М.: Финансы и статистика, 2009. – 216 с.

28. Правила кредитования физических лиц Сбербанком России и его филиалах [Текст] (Редакция 3) от 30.05.2003 № 229-3-р (с учетом изменений).

29. Разумова, И.А. Ипотечное кредитование [Текст]: Учебное пособие / И.А. Разумова. – СПб.: Питер, 2008. - 208с.

30. Регламент предоставления кредитов юридическим лицам и предпринимателям Сбербанком России и его филиалами [Текст] от 30.06.2006. № 285-5-р (с изм.).

31. Регламент создания и использования в Сбербанке России и его филиалах резерва на возможные потери по ссудам и списания безнадежной и признанной нереальной для взыскания задолженности [Текст] от 21.04.2005г.- № 455-5-р. (с изм.).

32. Рождественский И., Шишкин С. Реформы в социально-культурной сфере: В чьих интересах [Текст] / И. Рождественский, С. Шишкин // Вопросы экономики. 2007. № 1. – С. 18.

33. Сайт социологических исследований фонда «Общественное мнение»: Метод доступа «http://www.fom.ru»

34. Саркисянц, А.Г. Ипотечное кредитование на современном этапе [Текст] / А.Г. Саркисяц // Банковское дело. - 2008. - № 8. - С. 46-51.

35. Сибирский банк сбербанка России активно расширяет операции по кредитованию всех форм бизнеса [Текст] // Вестник Сбербанка. - 2007.- №16(77) - С. 1.

36. Социально-экономические проблемы России: Справочник. М. Финансы, 2008.- 352 с.

37. Суханов, М.С. Риск менеджмент и аудит ссудных операций в системе управления коммерческим банком [Текст] / М.С. Суханов // Банковские услуги. - 2008. - № 2. - С. 14-26.

38. Товар класса люкс. Зарубежный опыт [Текст] // Твоя ипотека. – 2008. - №4. – С.12.

39. Управление деятельностью коммерческого банка (Банковский менеджмент) [Текст] / Под ред. О. И. Лаврушина – М.: ЮристЪ, 2009. - 688 с.

40. Федеральный закон об ипотеке [Текст] от 30.12.2004 №216 – ФЗ.

41. Федоренко, Н.П. Оптимизация экономики [Текст] / Н.П. Федоренко. -М.: Наука, 2007. – 322 с.

42. Фетисов, Г.Г., Орешин, В.П. Региональная экономика и управление [Текст]: Учебник / Г.Г. Фетисов, В.П. Орешин. - М.: ИНФРА-М, 2009. - 416 с.

43. Циклина, Г.А. Ипотека: жилье в кредит [Текст] / Г.А. Циклина. - М.: Финансы и статистика, 2009. – 213 с.

44. Чепенко, Е. Ипотека для граждан. Комментарий к законодательству [Текст] / Е. Чепенко. – М.: Фонд содействия государственной регистрации недвижимости, 2007. – 236 с.

45. Шишкин С.В. Экономика и управление в сфере культуры: Поиск новых моделей [Текст] / С.В. Шишкин. - М.: НИИ культуры, 2007. – 463 с.

46. Экономика и культура. Проблемы взаимодействия / Под ред. А.В. Барышевой [Текст] / А.В. Барышева. - М.: Институт экономики РАН, 2008. – 523 с.

47. Экономика искусства: Опыт зарубежных исследований. - М.: Экономика, 2008. – 348 с.

48. Экономика общественного сектора [Текст]: Учебное пособие / Под ред. Е.И. Жильцова, Ж.Д. Лафея. - М.: ТЕИС, 2008. – 418 с.

49. Юрьева Т.В. Некоммерческие организации: Экономика и управление [Текст] / Т.В. Юрьева. - М.: Экономика, 2008. – 439 с.

50. Экономика культуры: Учебное пособие / Под ред. Ф.Ф. Рыбакова, А.З. Олейника [Текст] / Ф.В. Рыбаков, А.З. Олейник. - СПб., 2007. – 464 с.

Оглавление

Введение.......................................................................................................... 2

Глава 1. Теоретические основы ипотечного кредитования........................... 5

1.1 Основные понятия, принципы и виды ипотеки........................................ 5

1.2 Анализ условий ипотечного кредитования в РФ................................... 10

1.3 Особенности ипотечного кредитования в России.................................. 20

Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России).............................................................................. 28

2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России... 28

2.2 Анализ ипотечного кредитования.......................................................... 40

2.3 Рекомендации по совершенствованию ипотечного кредитования работников учреждений культуры в Сибирском банке Сбербанке России................... 49

Заключение.................................................................................................... 60

Список литературы....................................................................................... 64

Введение

По мере становления рыночных отношений, в России появляются финансовые механизмы, свойственные развитым странам. Одним из таких механизмов является ипотека, актуализация которой в последнее время связана с рядом макроэкономических причин:

· углубление рыночных преобразований и стабилизация экономической ситуации;

· развитие и становление институтов рыночной экономики, функционирование которых задействует разнообразные финансово-экономические механизмы;

· переориентация финансовых организаций и, прежде всего банков, на работу по «длинным» позициям;

· отсутствие эффективных способов сохранения и накопления денежных средств, имеющихся у населения (фондовый рынок находится в стагнации, проценты по вкладам в банки зачастую ниже уровня инфляции, при относительно стабильном курсе доллара его покупка не выгодна и т.д.);

· высокий уровень ликвидности недвижимости, прежде всего жилья, что делает выгодным вложение средств в него;

· жилищная проблема актуальна для многих семей;

· повышение уровня доходов определенной части населения и т.д.

Становление ипотеки в России стало, прежде всего, следствием определенной стабилизации экономического положения, поскольку ипотечное кредитование рассчитано на длительной срок и возможно только в условиях достаточно устойчивого экономического развития страны. Именно поэтому, с государственной точки зрения, развитие ипотеки не является самоцелью, а будет способствовать решению многих макроэкономических задач, поскольку заставляет всех субъектов этого процесса ориентироваться на длительный период взаимодействия, делая их заинтересованными в содействии экономической стабильности. Таким образом, чтобы ипотека стала действенным фактором повышения экономической стабильности, необходимо активное участие государства в соответствующих процессах.

Ипотечное кредитование широко развито в различных странах, применительно к особенностям которых разработаны различные варианты схем кредитования. Большой опыт в этом направлении имелся и в дореволюционной России. Анализ накопленного опыта делает возможным быстрое развитие ипотеки в настоящее время, путем адаптации наиболее эффективных схем к российским особенностям.

В то же время в настоящее время еще не полностью сформировался необходимый для эффективного использования механизма ипотечного кредитования набор условий. Это приводит к тому, что при ипотечном кредитовании в сложившейся обстановке необходимо учитывать высокий уровень различных рисков, парирование которых приводит к определенным экономическим потерям. Именно поэтому такая важная цель, стоящая перед ипотекой, как создание условий для снижения стоимости кредитов, доступных для физических и юридических лиц, пока не достигнута. Ипотека станет эффективным финансово-экономическим механизмом только в том случае, если она будет выгодной для всех субъектов процесса ипотечного кредитования. Для этого необходимо, прежде всего, чтобы она экономически выгодно отличалась от других способов кредитования, имеющихся в настоящее время в России.

Ипотечное кредитование - это сравнительно новый вид кредитования. Развитие такого вида кредитования проходит в сложной экономической ситуации. Но, несмотря на это людей, готовых пользоваться ипотекой, гораздо больше, чем предложений на этом рынке. В настоящее время развитие ипотечного кредитования достигло некой критической точки, после чего уже нет хода назад. Дальнейшее развитие будет зависеть от действий государства и от других важнейших факторов.

Актуальность темы исследования обусловлена современным развитием ипотечного кредитования в России. Ипотека является мощным социальным инструментом, который реально помогает населению в нынешних условиях развития экономики.

Цель исследования – на основе изучения теории и практики разработать рекомендации по совершенствованию ипотечного кредитования работников культуры на примере «Сибирского банка Сбербанка России».

Для реализации цели необходимо решить следующие задачи:

- изучить отечественную и зарубежную литературу по данной теме;

- проанализировать условия ипотечного кредитования в РФ;

- рассмотреть особенности ипотечного кредитования в России;

- провести анализ деятельности по ипотечному кредитованию «Сибирского банка Сбербанка России».

Объект исследования – ипотечное кредитование в РФ.

Предмет исследования – основные пути развития ипотечного кредитования работников культуры на примере «Сибирского банка Сбербанка России».

Базой исследования является «Сибирский банк Сбербанка России».

Методы исследования:

· анализ литературы по теме исследования;

· контент-анализ документов по ипотечному кредитованию «Сибирского банка Сбербанка России».

Структура работы: введение, две главы, заключение, список литературы и приложения.

Глава 1 Теоретические основы ипотечного кредитования

Основные понятия, принципы и виды ипотеки

Слово «ипотека» греческого происхождения. Впервые оно было употреблено в законодательстве Солона (6 в. до н. э.).

Само понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

Ипотека - это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества [10, c.88].

Обязательство должника может быть не только банковским, но и обязательством, основанным на купле-продаже, аренде, подряде, другом договоре, причинении вреда и т. п.

Ипотека характеризуется следующими отличительными чертами:

Во-первых, ипотека, как и всякий залог, - это способ обеспечения надлежащего исполнения другого (основного) обязательства – займа или кредитного договора, договора аренды и т. д. Следовательно, ипотека базируется на основном обязательстве, так как без него она теряет смысл.

Во-вторых, в качестве предмета ипотеки всегда выступает недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано: предприятия, жилые дома, другие здания, сооружения.

В-третьих, предмет ипотеки всегда находится во владении должника. Он же остается собственником, пользователем и фактическим владельцем этого имущества, но лишается права распоряжения им, по крайней мере без согласия кредитора, на время залогового периода.

В-четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом - закладной, которая сопровождается нотариальным удостоверением и государственной регистрацией.

В-пятых, при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека). Права ипотечных кредиторов по одному и тому же недвижимому имуществу удовлетворяются в порядке регистрации ипотеки, т. е. внесения записи о регистрации ипотеки в специальные ипотечные книги.

И, наконец, в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной [9, c.14; 39, c.10].

Из сказанного выше следует, что можно выделить следующие принципы ипотеки:

1. гласности, или публичности, - доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

2. специальности - возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

3. достоверности - записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

4. старшинства - преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

5. бесповоротности - ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

6. неприменимости погасительной давности к занесенным в ипотечную книгу правам.

Ипотечные кредиты классифицируются по различным признакам.

1. По объекту недвижимости:

- земельные участки;

- предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

- воздушные, морские суда, суда каботажного плавания и космические объекты;

- объекты незавершенного строительства.

2. По целям кредитования:

- приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства; приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку. Как правило, кредиты на приобретение готового жилья предоставляются единым разовым платежом;

- на строительство, реконструкцию, капитальный ремонт индивидуального жилья, домов сезонного проживания, на инженерное обустройство земельного участка (прокладку коммуникационных сетей);

- строительство и приобретение готового жилья с целью инвестиций. Данное кредитование строительства жилья происходит поэтапно: каждый последующий платеж осуществляется только после завершения его предыдущего этапа.

3. По виду кредитора:

• Банковские;

• Небанковские.

4. По виду заемщиков:

4.1 Как субъектов кредитования:

• Кредиты, предоставляемые застройщикам: и строителям;

• Кредиты, предоставляемые непосредственно будущему владельцу жилья;

4.2 По степени аффилированности заемщиков кредиты могут предоставляться:

• Сотрудникам банков;

• Сотрудникам фирм - клиентов банка;

• Клиентам риэлтерских фирм, клиенты;

• Лицам, проживающим в данном регионе;

• Всем желающим.

5. По способу рефинансирования. Ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключены в способе рефинансирования выдаваемых кредитов (Таблица 1.1) [43, c.55].

6. По срокам кредитования. В ряде стран классификация кредитов различается по срокам (Таблица 1.2) [43, c.56].

7. По способу амортизации долга:

- Постоянный ипотечный кредит;

- Кредит с переменными выплатами;

- Кредит с единовременным погашением согласно особым условиям

8. По виду процентной ставки:

- Кредит с фиксированной процентной ставкой;

- Кредит с переменной процентной ставкой.

Таблица 1.1

| №п/п | Способ рефинансирования | Вид кредитного института |

| 1 | Выпуск ипотечных облигации | Ипотечные банки |

| 2 | Предварительные накопления заемщиков, государственные субсидии | Стройсберкассы |

| 3 | Собственные, привлеченные и заемные средства (в том числе займы международных организаций) | Универсальные банки |

| 4 | Продажа закладных ипотечному агентству или крупному ипотечному банку, собственные, привлеченные и заемные средства (в том числе займы международных организаций) | Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком |

Таблица 1.2

Классификация кредитов по срокам

| Виды кредитов | Великобритания | Страныконтиненталь- ной Европы | США | Россия |

| Краткосрочные | До 3-х лет | До 1 года | До 1года | До 1года |

| Среднесрочные | 3-10 лет | 1 -5 лет | 1-10лет | 1-3 года |

| Долгосрочные | Более 10лет | Более 1 лет | Более1 0 лет | Более3-х лет |

9. По возможности досрочного погашения:

• С правом досрочного погашения;

• Без права досрочного погашения;

• С правом досрочного погашения при условии уплаты штрафа.

10. По степени обеспеченности (величине первоначального платежа). Сумма кредита может составлять от 50 до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть:

• Обычные и комбинированные (выдаваемые несколькими кредиторами);

• Субсидируемые и выдаваемые на общих условиях.

Таким образом, ипотечный кредит - это кредит, обязательство, возвращение которого обеспечено залогом недвижимого имущества (ипотекой).

Ипотечное кредитование - это целостный механизм реализации

отношений, возникающих по поводу выдачи, продаж и обслуживания

ипотечных кредитов.

Можно отметить, что ипотека - понятие разностороннее и многогранное. Эти различия обусловлены в первую очередь отличительными чертами ипотеки, из которых в свою очередь выделяются ее главные принципы.

Классификация ипотечных кредитов производится по различным признакам, которые фиксируются законодательными и нормативными документами, а также общеустановленными правилами.

Дата: 2019-05-29, просмотров: 248.