Здійснення всіх форм реального інвестування відбувається у три основні стадії (фази), що складають в сукупності його [8, стр.269]:

Ø передінвестиційна стадія, в процесі якої розробляються варіанти альтернативних інвестиційних рішень, проводиться ії оцінка і приймається до реалізації їх конкретний варіант;

Ø інвестиційна стадія, в процесі якої здійснюється безпосередня реалізація прийнятого інвестиційного рішення;

Ø постінвестиційна стадія, в процесі якої забезпечується контроль за досягненням передбачених параметрів інвестиційних рішень при експлуатації об’єкта інвестування.

Основу передінвестиційної стадії циклу реального інвестування становить підготовка інвестиційного проекту (розробка бізнес-плану, техніко-економічного обґрунтування).

В економічній літературі інвестиційний проект розглядається, з одного боку, як діяльність, що передбачає здійснення комплексу заходів для досягнення визначеної мети, а з іншого — є системою організаційно-правових та розрахунково-фінансових документів, необхідних для здійснення визначених заходів, які містять їх опис [7, стр.140].

В даній роботі ми будемо мати на увазі, що інвестиційний проект – це основний документ, в якому зазначається мета здійснення реальних інвестицій, основні характеристики проектної ідеї та показники, що пов’язані з її реалізацією.

Для позначення результативності (планової чи фактичної) чи вираження доцільності реалізації проекту для інвестора (інвесторів) використовується поняття "ефективність інвестиційного проекту".

В цілому ефективність проекту, в тому числі й інвестиційного, - це категорія, що характеризує відповідність результатів та витрат проекту основним цілям й інтересам його учасників [9, стр.58].

Як категорія ефективність проекту має багато різних видів. У науковій літературі виділяють наступні:

Ø економічну ефективність, що відображає відповідність витрат

і результатів проекту цілям і інтересам його учасників у грошовому виражені;

Ø соціальну ефективність, що відображає відповідність витрат і соціальних результатів проекту цілям і соціальним інтересам

його учасників (включаючи державу і суспільство);

Ø екологічну ефективність, що відображає відповідність витрат

і екологічних результатів проекту інтересам держави і суспільства;

Ø інші види ефективності.

Економічну ефективність поділяють на ефективність проекту в цілому, що в свою чергу поділяється на соціально-економічну та комерційну, та ефективність участі в проекті [9, стр. 61].

Ефективність участі в проекті визначається стосовно різних типів учасників. Відповідно в розрахунках може оцінюватися:

Ø ефективність участі підприємств у реалізації проекту;

Ø ефективність проекту для акціонерів акціонерних підприємств-учасників інвестиційного проекту;

Ø ефективність (інвестицій) для структур більш високого рівня стосовно підприємств-учасників проекту (народного господарства, регіонів, галузей);

Ø бюджетна ефективність проекту, що відображає ефективність проекту з погляду бюджетів різних рівнів.

Можна виділити два напрями, за якими рекомендується проводити оцінку ефективності проектів:

1. Прості, статичні методи, що не враховують фактору часу;

2. Нові, динамічні методи, що ґрунтуються на дисконтуванні майбутніх грошових потоків, приведенні їх до теперішньої вартості.

У практиці існують і інші методи та показники оцінки економічної ефективності інвестицій. Наприклад, Гусаков Б.І. вводить систему напівдинамічних методів, що враховують окремі елементи як традиційних статичних, так і нових динамічних методик розрахунку ефективності інвестиційних проектів [10,стр. 106].

Розглянемо основні напрями оцінки ефективності інвестицій.

Основні показники оцінки ефективності реальних інвестиційних проектів, що визначаються на основі дисконтних методів розрахунку:

Ø Чистий приведений ефект (NPV);

Ø Період окупності Дисконтований (MPP);

Ø Внутрішня ставка (норма) доходності (IRR)

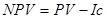

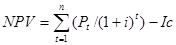

1) Чистий приведений ефект (NPV). Цей показник в інвестиційному менеджменті є одним з основних.

В основу даного методу покладено завдання основної цільової установки, яка визначається власником компанії, - підвищення цінності фірми, кількісною оцінкою якої є її ринкова вартість.

Даний метод базується на зіставленні величини початкових інвестицій (Іс) з сумою загальних дисконтованих надходжень за час прогнозованого строку корисного використання об'єкта.  визначається як різниця між приведеною шляхом дисконтування теперішньою вартістю грошового потоку за час експлуатації об'єкта і сумою інвестованих у нього коштів:

визначається як різниця між приведеною шляхом дисконтування теперішньою вартістю грошового потоку за час експлуатації об'єкта і сумою інвестованих у нього коштів:

або

або  (1.1)

(1.1)

де  - дисконтований грошовий потік від функціонування проекту, який визначається шляхом приведення річних сум чистого грошового потоку

- дисконтований грошовий потік від функціонування проекту, який визначається шляхом приведення річних сум чистого грошового потоку  до теперішньої вартості з використанням дисконтного множника за кожен період

до теперішньої вартості з використанням дисконтного множника за кожен період  , в якому

, в якому  - дисконтна ставка,

- дисконтна ставка,  - кількість періодів (років, кварталів, місяців) прогнозованої життєдіяльності проекту;

- кількість періодів (років, кварталів, місяців) прогнозованої життєдіяльності проекту;

- початкові інвестиційні витрати.

- початкові інвестиційні витрати.

Оскільки чиста теперішня вартість є результатом порівняння вкладеного капіталу з доходом дисконтованим, тобто таким, який враховує сподівання інвестора щодо його прибутковості у конкретних умовах формування її норми, критерієм доцільності інвестування у той чи інший проект є дотримання умови  . Тобто проект треба вважати прийнятим, якщо загальна величина накопиченого грошового потоку за період його здійснення перевершує суму початкової інвестиції, а з двох альтернативних проектів кращий той, у якого величина чистого приведенного доходу більша.

. Тобто проект треба вважати прийнятим, якщо загальна величина накопиченого грошового потоку за період його здійснення перевершує суму початкової інвестиції, а з двох альтернативних проектів кращий той, у якого величина чистого приведенного доходу більша.

Вибір ставки дисконту при оцінці інвестиційного проекту є надзвичайно важливим моментом оскільки заниження норми дисконту має ті ж наслідки, що і покупка товару за високою ціною в умовах, коли той же товар є у вільному продажі по більш низькій ціні, — суб'єкт візьме участь у менш вигідному проекті в умовах, коли будуть існувати більш ефективні проекти; завищення норми дисконту приведе до того, що суб'єкт відмовиться від наявних (доступних) проектів у надії, що найдеться більш ефективний альтернативний і доступний проект, якого насправді може і не бути.

Складність економічного змісту норми дисконту і різноманіття факторів, що її визначають, не дозволяють запропонувати якесь універсальне правило, користуючись яким кожна фірма могла б безпомилково розрахувати свою власну норму дисконту. На практиці приватні інвестори встановлюють цю норму (комерційну норму дисконту), орієнтуючись на інші показники, кожний з яких не збігається із комерційною нормою, але відображає її в тому або іншому аспекті (свого роду «сурогатні норми дисконту») [9, стр.226]:

• середньорічна ставка LIBOR по єврокредитам у доларах США, євро або англійських фунтах стерлінгів, звільнена від інфляційної складової (у даний час 1—3% річних, тобто 0,01—0,03);

• скорегована на річний темп інфляції ринкова ставка прибутковості по довгостроковим (не менш 2 років) державним облігаціям. Цей показник доцільно використовувати в умовах досить конкурентного і близького до рівноваги ринку довгострокових державних облігацій;

• скорегована на річний темп інфляції річна прибутковість вкладень в операції на відкритих для імпорту конкурентних ринках щодо безризикових товарів і послуг;

• скорегована на річний темп інфляції ставка депозитного відсотка.

Норма дисконту необхідна не тільки для оцінки ефективності участі в проекті, але і для оцінки ефективності проекту в цілому. Відповідний грошовий потік (після сплати податків) часто, у тому числі в Міжнародних стандартах оцінки, називають потоком від всього інвестованого капіталу або вільним грошовим потоком [11], відзначаючи, що він втілює в собі грошові кошти, доступні всім постачальникам капіталу або всім, хто має інтерес у бізнесі. Для дисконтування такого потоку потрібна норма дисконту, що відображає тимчасову цінність грошей — для всієї сукупності постачальників капіталу. При цьому враховується, що для фінансування проекту використовується не тільки власний (акціонерний), але і різні види позикового капіталу (кредити, зобов'язання в іноземній валюті, привілейовані акції й ін.). Тому норму дисконту пропонують встановлювати в розмірі середньозваженої вартості капіталу (WACC), авансованого в проект [7; 12; 13].

Завершуючи розгляд даного методу варто зазначити, визначення чистої теперішньої вартості має три основні переваги. Перша — всі розрахунки ведуться, виходячи з чистих грошових потоків, які враховують амортизаційні відрахування як джерело коштів. Це важливо тому, що амортизаційні відрахування не є витратами «готівки» того року, в якому нараховується знос.

Друга — методика  враховує зміну вартості грошей з часом. Чим більше впливає час на вартість грошей, тим вищою є дисконтна ставка. Тобто, зміна вартості грошей з часом для проекту віддзеркалюється в дисконтній ставці. Загалом дисконтна ставка має тенденцію до зростання, якщо можливість додаткового залучення фінансування обмежена і очікується підвищення процентів за позикові кошти.

враховує зміну вартості грошей з часом. Чим більше впливає час на вартість грошей, тим вищою є дисконтна ставка. Тобто, зміна вартості грошей з часом для проекту віддзеркалюється в дисконтній ставці. Загалом дисконтна ставка має тенденцію до зростання, якщо можливість додаткового залучення фінансування обмежена і очікується підвищення процентів за позикові кошти.

Третя - ухвалюючи проекти лише з позитивним значенням  , підприємство буде нарощувати свій капітал за рахунок цих проектів. Приріст капіталу фірми — це, фактично, підвищення ціни її акцій, і, відповідно, добробуту власників. З огляду на те, що завданням сучасних фінансів є постійне збільшення добробуту власників, методику

, підприємство буде нарощувати свій капітал за рахунок цих проектів. Приріст капіталу фірми — це, фактично, підвищення ціни її акцій, і, відповідно, добробуту власників. З огляду на те, що завданням сучасних фінансів є постійне збільшення добробуту власників, методику  вважають основним засобом оцінки доцільності інвестицій.

вважають основним засобом оцінки доцільності інвестицій.

Однак ця методика має і певні недоліки. Вона передбачає, що менеджери можуть детально спрогнозувати грошові потоки на наступні роки. На практиці, чим більший період часу, тим складніше оцінити майбутні грошові потоки. На них впливають обсяги продажу продукції, ціна робочої сили, матеріалів, накладні витрати, проценти за позику, смаки споживачів, урядова політика, демографічні зміни тощо. Неправильна оцінка майбутніх грошових потоків може спричинити схвалення проекту, який слід було б відхилити, або навпаки. Крім того, як вже зазначалося вище, існують труднощі із встановленням оптимальної дисконтної ставки для конкретного проекту.

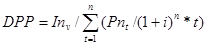

2) Період окупності дисконтований (MPP). Період окупності є одним з найбільш розповсюджених показників оцінки ефективності інвестиційного проекту. Розрахунок цього показника, так само як і попереднього, може бути здійснений двома методами – статичним та дисконтним.

Недисконтований показник, що визначається статичним методом, розраховується за наступною формулою:

(1.2)

(1.2)

де  – сума інвестиційних витрат на реалізацію проекту;

– сума інвестиційних витрат на реалізацію проекту;

– середньорічна сума чистого грошового потоку за період експлуатації проекту.

– середньорічна сума чистого грошового потоку за період експлуатації проекту.

Дисконтований показник періоду окупності визначається за наступною формулою:

(1.3)

(1.3)

де  – сума одномоментних інвестиційних витрат на реалізацію

– сума одномоментних інвестиційних витрат на реалізацію

інвестиційного проекту;

– сума чистого грошового потоку по окремих інтервалах загального періоду експлуатації інвестиційного проекту;

– сума чистого грошового потоку по окремих інтервалах загального періоду експлуатації інвестиційного проекту;

- дисконтна ставка, виражена десятковим дробом;

- дисконтна ставка, виражена десятковим дробом;

- кількість інтервалів в загальному періоді

- кількість інтервалів в загальному періоді  .

.

Очевидно, що у випадку дисконтування термін окупності збільшується, тобто завжди  . Іншими словами, проект, припустимий за критерієм терміну окупності інвестицій (

. Іншими словами, проект, припустимий за критерієм терміну окупності інвестицій (  ), може виявитися недопустимим за критерієм дисконтованого терміну окупності (

), може виявитися недопустимим за критерієм дисконтованого терміну окупності (  ).

).

В оцінці інвестиційних проектів критерії  і

і  можна використовувати двояко: а) проект приймається, якщо окупність має місце; б) проект приймається тільки в тому випадку, коли термін окупності не перевищує деякої межі, встановленої фірмою.

можна використовувати двояко: а) проект приймається, якщо окупність має місце; б) проект приймається тільки в тому випадку, коли термін окупності не перевищує деякої межі, встановленої фірмою.

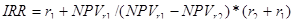

3) Внутрішня ставка (норма) доходності (IRR). Показник внутрішньої норми дохідності характеризує максимально прийнятний відносний рівень витрат, які можуть бути здійснені при реалізації певного проекту. Показник, що визначає відносний рівень цих витрат, називається вартістю авансованого капіталу, або WACC. Відомо, що при фінансуванні проекту з різноманітних джерел цей показник визначається за формулою середньої арифметичної зваженої.

Отже, значення  показує верхню межу допустимого рівня дисконтної ставки, перевищення якої робить проект збитковим.

показує верхню межу допустимого рівня дисконтної ставки, перевищення якої робить проект збитковим.

Розрахувати  — означає знайти таку дисконтну ставку, за якої

— означає знайти таку дисконтну ставку, за якої  дорівнює нулеві. Зміст цього показника полягає в тому, що інвестору необхідно порівняти отримане значення

дорівнює нулеві. Зміст цього показника полягає в тому, що інвестору необхідно порівняти отримане значення  з ціною джерел фінансових ресурсів певного інвестиційного проекту.

з ціною джерел фінансових ресурсів певного інвестиційного проекту.

Для визначення  спочатку знаходять такі два значення ставки дисконтування

спочатку знаходять такі два значення ставки дисконтування  , щоб в інтервалі

, щоб в інтервалі  функція

функція  змінювала своє значення з "+" на "-" або з "-" на "+".

змінювала своє значення з "+" на "-" або з "-" на "+".

Далі обчислення  інвестиційного проекту здійснюється за формулою:

інвестиційного проекту здійснюється за формулою:

(1.4)

(1.4)

де  — значення табульованої ставки дисконтування, за якої

— значення табульованої ставки дисконтування, за якої

;

;  — значення табульованої ставки дисконтування, за якої

— значення табульованої ставки дисконтування, за якої

.

.

Точність обчислення  обернена довжині інтервалу

обернена довжині інтервалу  , тому найкраща апроксимація досягається у випадку, коли довжина інтервалу береться мінімальною.

, тому найкраща апроксимація досягається у випадку, коли довжина інтервалу береться мінімальною.

Отримане значення внутрішньої норми дохідності порівнюється із середньозваженою вартістю капіталу, і проект приймається до реалізації з погляду фінансової ефективності, якщо  .

.

Необхідно зазначити, що показник ІRR має окремі недоліки, внаслідок яких його використання для оцінювання ефективності проектів може призвести до прийняття неправильного рішення:

Ø критерій  зовсім не придатний для аналізу неординарних інвестиційних потоків (тобто коли відплив і приплив капіталу чергуються);

зовсім не придатний для аналізу неординарних інвестиційних потоків (тобто коли відплив і приплив капіталу чергуються);

Ø критерій  не дає можливості розрізняти ситуації, коли пріоритетність проектів змінюється залежно від ставки дисконтування;

не дає можливості розрізняти ситуації, коли пріоритетність проектів змінюється залежно від ставки дисконтування;

Ø метод  не дає змогу використовувати різні ставки дисконтування до різних періодів реалізації проекту;

не дає змогу використовувати різні ставки дисконтування до різних періодів реалізації проекту;

Ø за певних умов можна одержати неоднозначні результати при розрахунку;

Ø не завжди можливий вибір проектів, які максимізують вартість підприємства.

Основні показники оцінки ефективності реальних інвестиційних проектів, що визначаються на основі статичних методів розрахунку також в свою чергу поділяються на:

1) Кількісні показники:

Ø Індекс (коефіцієнт) рентабельності (РІ)

Ø Період окупності недисконтований (РР)

Ø Коефіцієнт ефективності

2) Приведені показники:

Ø Мінімум приведених витрат

Ø Максимум приведеного прибутку.

Серед традиційних показників найбільшого розповсюдження набули: коефіцієнт ефективності (відношення середньорічної суми прибутку до обсягів інвестиційних витрат) і період окупності (зворотний до нього показник).

Незважаючи на простоту розрахунку обидва ці показники мають суттєві недоліки. По-перше, вони не враховують фактор часу. У результаті цього при розрахунку як коефіцієнта ефективності, так і періоду окупності визначаються пропорції за явно незіставними величинами - сумою інвестованих коштів у теперішній вартості і очікуваним прибутком у майбутній вартості. Враховуючи те, що розрив у часі між вкладенням коштів і одержанням майбутніх вигод може бути значним, на таке порівняння суттєвий вплив може мати інфляція, інші види інвестиційного ризику.

Другим недоліком зазначених традиційних методів розрахунку ефективності капітальних вкладень є те, що за основний критерій повернення інвесторові вкладеного капіталу береться тільки сума прибутку. Особливе трактування у минулі часи поняття амортизації (як способу акумулювання коштів для майбутнього відтворення зношених об'єктів) не дозволяло зараховувати до грошового потоку амортизаційні відрахування [14, стр. 246].

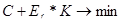

Ряд економістів й надалі відстоюють позицію щодо оцінки ефективності інвестицій за такими традиційними методами, як мінімум приведених витрат або максимум приведеного прибутку [4, стр.330]. Показник мінімуму приведених затрат розраховується за формулою:

(1.5)

(1.5)

де  - поточні витрати;

- поточні витрати;

- капітальні вкладення (інвестиції);

- капітальні вкладення (інвестиції);

- нормативний коефіцієнт ефективності капіталовкладень.

- нормативний коефіцієнт ефективності капіталовкладень.

Довгий час даний показник був одним з основних критеріїв оцінки ефективності при прийнятті інвестиційних рішень. Він відігравав суттєву роль в умовах планової економіки, де оцінка прибутковості не мала пріоритетів [15 стр. 247].

Дата: 2019-05-29, просмотров: 366.