Устойчивое финансовое положение предприятия является не подарком судьбы или счастливым случаем его истории, а результатом умелого, просчитанного управления всей совокупностью производственно-хозяйственных факторов, определяющих результаты деятельности предприятия.

Ниже приводится рейтинговая оценка финансового состояния предприятия ОАО «НШЗ», основанная на теории и методике финансового анализа предприятия в условиях рыночных отношений.

Составными этапами методики комплексной сравнительной рейтинговой оценки финансового состояния предприятия являются:

- сбор исходной информации за оцениваемый период;

- обоснование системы показателей, используемых для рейтинговой оценки финансового состояния, рентабельности, относительных показателей финансовой устойчивости и ликвидности;

- расчет итогового показателя рейтинговой оценки; классификация (ранжирование) предприятий по рейтингу.

Итоговая рейтинговая оценка учитывает все важнейшие параметры (показатели) финансово-хозяйственной и производственной деятельности предприятия, то есть хозяйственной активности в целом. При ее построении используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования производственных и финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели. Точная и объективная оценка финансового состояния не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей финансово-хозяйственной деятельности должны осуществляться, согласно достижениям теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке.

Используемая нами система показателей базируется на данных публичной отчетности предприятия ОАО «НШЗ». Это требование делает оценку массовой, позволяет контролировать изменения в финансовом состоянии предприятия всеми участниками экономического процесса. Оно также позволяет оценить результативность и объективность самой методики комплексной оценки.

Методика рейтинговой оценки финансового состояния заемщиков применяется:

- банками – для определения целесообразности предоставления или пролонгации кредита, условий кредитования, обеспечения гарантий возврата кредита путем классификации предприятий по уровню риска взаимоотношений с ними банка;

- коммерческими предприятиями – для проведения экспресс-анализа финансового состояния с целью определения уровня собственной кредитоспособности или надежности финансового положения контрагентов.

При построении итоговой рейтинговой оценки используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования производственных и финансовых ресурсов, состоянии и размещении средств, их источниках и др.

Для рейтинговой оценки используют приведенные ниже коэффициенты, которые приведены в таблице 3, которым при соблюдении критериального уровня присваиваются соответствующие значения в баллах.

Дополнительно 5 баллов присваиваются рассматриваемому предприятию при соблюдении им так называемого "золотого правила экономики предприятия", который задается следующим условием:

Тбп > Тр > Тк > 100 %,

Таблица 3– Коэффициенты для рейтинговой оценки

| Название показателя | Критериальный уровень показателя | Вклад в рейтинговую оценку (в баллах) |

| 1. Коэффициент независимости | > 0,4 | 20 |

| 2. Соотношение заемных и собственных средств | 0,3 - 1 | 15 |

| 3. Коэффициент текущей ликвидности | > 1 | 20 |

| 4. Коэффициент критической ликвидности | > 0,6 | 10 |

| 5. Коэффициент абсолютной ликвидности | > 0,1 | 10 |

| 6. Рентабельность продаж | > 0,1 | 10 |

| 7. Рентабельность основной деятельности | > 0,1 | 10 |

где Тбп - темпы роста балансовой прибыли;

Тр - темпы роста объема реализации;

Тк - темпы роста суммы активов (основного и оборотного капитала) предприятия.

Темп роста рассчитывается как отношение соответствующего показателя за текущий отчетный период к показателю за предыдущий (без учета нарастающего итога), умноженное на 100:

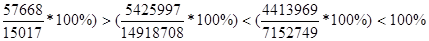

на конец 2006 года:

(  ;

;

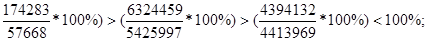

на конец 2007 года:

(

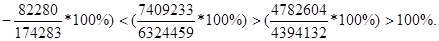

на конец 2008 года:

(

Определяется «золотое правило экономики предприятия»:

на конец 2006 года:

384% > 36% < 61% < 100% (не соответствует);

на конец 2007 года:

302% > 116% > 99.5% <100% (не соответствует);

на конец 2008 года:

-47,2 < 117,1 > 108,8 > 100% (не соответствует).

Несоблюдение критериального уровня каждого из коэффициентов, используемых при построении рейтинговой оценки анализируемого предприятия, а также несоблюдение "золотого правила экономики предприятия" дают нулевое значение соответствующего балла для рейтинговой оценки. В том случае, когда более 70% общей дебиторской задолженности анализируемого предприятия приходится на одного дебитора, для учета возникающего риска непогашения дебиторской задолженности из-за малой ее диверсификации в рейтинговой оценке вводится корректирующий балл. Для определения зависимости доли, занимаемой дебиторской задолженностью в оборотных активах предприятия, и корректирующего балла составим таблицу 4

Таблица 4 – Доля дебиторской задолженности в оборотных активах

| Доля дебиторской задолженности в оборотных активах | Корректирующий балл |

| менее 25% | 5 |

| от 25% до 50% | 10 |

| более 50% | 15 |

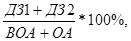

Доля дебиторской задолженности в оборотных активах определяется по формуле (19):

Доля ДЗОА =  (19)

(19)

где Доля ДЗОА - доля дебиторской задолженности в оборотных активах;

ДЗ1 – дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты);

ДЗ2 - дебиторская задолженность (платежи по которой ожидаются в течении 12 месяцев после отчетной даты).

По формуле (19) определяется доля дебиторской задолженности на исследуемом предприятии:

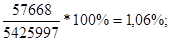

на конец 2006 года:

на конец 2007 года:

на конец 2007 года:

Рентабельность – один из важнейших показателей, характеризующих эффективность работы предприятия. Рентабельность более полно, чем прибыль, характеризует окончательные результаты хозяйствования, так как ее величина показывает соотношение эффекта с использованными ресурсами.

Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности организации как инструмент анализа инвестиционной политики и ценообразования. Структура показателей рентабельности в общем и целом представляет собой отношение прибыли (как экономического эффекта деятельности) к ресурсам или затратам, т.е. в любом рассматриваемом показателе рентабельности прибыль выступает в качестве одного из составляющих факторов.

Рентабельность продаж рассчитывается по формуле (20):

Рпродаж =  (20)

(20)

где Рпродаж – рентабельность продаж;

БП – бухгалтерская прибыль (прибыль до налогообложения);

В – выручка (нетто) от продажи товаров, продукции, работ, услуг.

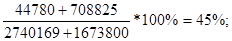

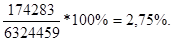

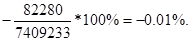

На конец 2006 года:

на конец 2007 года:

на конец 2008 года:

Рентабельность производственной деятельности рассчитывается по формуле (21):

Рпро-ва =  *100%, (21)

*100%, (21)

где Рпро-ва - рентабельность производственной деятельности предприятия;

ОС – основные средства предприятия;

МПЗ – материально-производственные запасы предприятия.

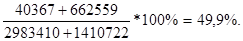

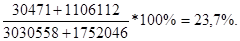

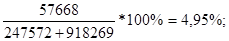

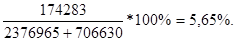

На конец 2006 года:

на конец 2007 года:

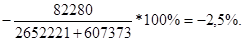

на конец 2008 года:

Итоговая рейтинговая оценка определяется вычитанием корректирующего балла из рейтинговой оценки, полученной по балансовым данным. Результаты проведенного анализа удобно представить в виде таблицы 5.

В зависимости от полученных значений рейтинговой оценки предприятие относится к одному из четырех классов платежеспособности. При величине итоговой рейтинговой оценки от 100 до 75 баллов предприятие относится к 1 классу платежеспособности, при рейтинге от 70 до 50 баллов - к 2 классу, от 45 до 25 баллов - к 3 классу и при рейтинге от 20 до 0 баллов - к 4 классу платежеспособности.

К первому классу платежеспособности относятся предприятия, обладающие наивысшей рейтинговой оценкой. Это говорит о финансовой устойчивости предприятия и его высокой кредитоспособности. Исходя из практики получение предприятием максимального общего балла рейтинговой оценки - явление крайне редкое. Для предприятий, отнесенных к первому классу платежеспособности, можно рекомендовать наиболее мягкие условия кредитования, например, кредитование под залог закупаемой продукции, обеспечение твердым залогом только части предоставляемого кредита при одновременном обеспечении остальной части кредита оборотами по расчетному счету предприятия в кредитующем банке. Кроме того, возможно уменьшение маржи кредитора в составе процентной ставки, так как риск невозврата кредита по причине финансовой несостоятельности заемщика в данном случае минимален.

Таблица 5 – Итоговая рейтинговая оценка ОАО «Нижнекамскшина»

| Наименование коэффициента (нормативное значение) | 2006 год | 2007 год | 2008 год | Оценка в баллах за 2006 год | Оценка в баллах за 2007 год | Оценка в баллах за 2008 год |

| Коэффициент независимости (>0,4) | 0,26 | 0,25 | 0,19 | 0 | 0 | 0 |

| Соотношение заемных и собственных средств (0,3 - 1) | 2,8 | 2,96 | 4,21 | 0 | 0 | 0 |

| Коэффициент текущей ликвидности (>1) | 0,454 | 0,42 | 0,49 | 0 | 0 | 0 |

| Коэффициент критической ликвидности (>0,6) | 0,23 | 0,001 | 0,31 | 0 | 0 | 0 |

| Коэффициент абсолютной ликвидности (>0,1) | 0,002 | 0,001 | 0,00027 | 0 | 0 | 0 |

| Рентабельность продаж (>0,1) | 1,06 | 2,75 | -0,01 | 10 | 10 | 0 |

| Рентабельность основной деятельности (>0,1) | 4,95 | 5,65 | -2,5 | 10 | 10 | 0 |

| Выполнение “золотого правила” (да/нет) | нет | нет | нет | 0 | 0 | 0 |

| Рейтинговая оценка | 20 | 20 | 0 | |||

| Корректирующий балл | 10 | 15 | 5 | |||

| Итоговая рейтинговая оценка | 10 | 5 | -5 | |||

| Класс платежеспособности | 4 | 4 | 4 | |||

Второй класс платежеспособности включает в себя предприятия, для которых полученная рейтинговая оценка лежит в интервале от 50 до 70 баллов. При кредитовании таких заемщиков присутствует незначительная степень разумного риска, компенсацией которой может служить как наличие высоколиквидного залога на сумму кредита с процентами, так и повышение предлагаемой процентной ставки по кредиту или другая форма дополнительного обеспечения заемщиком возникающих при предоставлении кредита обязательств.

К третьему классу платежеспособности принадлежат предприятия, рейтинговая оценка которых составила от 25 до 45 баллов. Здесь необходимо отметить, что получение потенциальным заемщиком более низких рейтинговых оценок не должно становиться единственной причиной отказа в предоставлении кредита.

Кредитование такого заемщика возможно при наличии стабильно растущих оборотов по счету в кредитующем банке, обеспечении кредита залогом, относящимся к наивысшей категории ликвидности, получении кредитором значительной прибыли от других услуг, оказываемых заемщику, наличие хорошей кредитной истории, отсутствие у заемщика краткосрочных обязательств перед другими банками и т.д. В любом случае возросший риск предоставляющего кредит банка должен учитываться при определении размера процентной ставки по кредиту и других существенных условий кредитного соглашения.

Предприятия, набравшие менее 20 баллов, относятся к четвертому классу платежеспособности. К четвертому классу платежеспособности относится анализируемое предприятие (ОАО «НШЗ»). Это говорит о крайне неудовлетворительном финансовом состоянии предприятия-заемщика и может являться причиной отказа в его кредитовании.

В заключение необходимо отметить, что изложенный выше метод построения рейтинга платежеспособности заемщиков на основе анализа балансовых данных не дает окончательного ответа на вопрос о возможности кредитования потенциального заемщика.

Обычно наряду с анализом балансовых данных проводится анализ динамики наличных и безналичных оборотов предприятия, как минимум, за последние 6 месяцев, а также экспертиза имущества, предлагаемого в качестве обеспечения возврата кредита. Кроме того, осуществляется анализ рынка, на котором работает предприятие, с целью выделения присутствующих на рынке рисков (падения спроса, усиления конкуренции, непоставки товара контрагентами и т.п.), рассматривается технико-экономическое обоснование кредитуемого проекта.

Тем не менее, разделение предприятий-заемщиков на ограниченное число групп платежеспособности помогает представить результаты финансового анализа в сжатом виде, уменьшая таким образом срок принятия решения по полученной банком кредитной заявке. Вместе с тем построение рейтингов заемщиков облегчает анализ текущего состояния кредитного портфеля банка, так как с ее помощью легко выделяется ухудшение или улучшение финансового состояния предприятия уже после выдачи кредита, при анализе ежеквартальной отчетности, представляемой предприятием-заемщиком в банк на протяжении действия кредитного соглашения.

При накоплении достаточного количества данных по погашенным в срок, просроченным и невозвращенным кредитам предлагаемую процедуру оценки финансового сотояния можно использовать при построении схемы дискриминантного анализа, с помощью которой осуществляется разбиение кредитов на группы (классы) по степени риска непогашения, что позволит кредитору образовать адекватные резервы для компенсации данного риска [32].

Причинами неплатежеспособности могут быть невыполнение плана по производству и реализации продукции; повышение ее себестоимости;

невыполнение плана прибыли и как результат – недостаток собственных источников самофинансирования предприятия; высокий процент налогообложения.

Одной из причин ухудшения платежеспособности может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования [33, с. 311].

Дата: 2019-05-29, просмотров: 457.