Застосовуємі інструменти управління залученими коштами в АТЗТ «АК ПРОМІНВЕСТБАНК» та інших банках банківської системи України дають можливість структурувати основні сегменти залучених коштів як:

1. Ощадні депозити, основними признаками яких є:

- сплата відсотків в кінці строку договору депозиту чи авансом;

- відсутність права на довкладення коштів до вкладу на період договору;

- відсутність права на часткове зняття коштів вкладу на період договору;

2. Доходні депозити, основними признаками яких є:

- регулярна (щомісячна чи щоквартальна) сплата відсотків;

- відсутність права на довкладення коштів до вкладу на період договору;

- відсутність права на часткове зняття коштів вкладу на період договору;

3. Накопичувальні депозити, основними признаками яких є:

- умови як сплати відсотків в кінці строку так і регулярна (щомісячна чи щоквартальна) сплата відсотків;

- наявність права на довкладення коштів до вкладу на період договору;

- відсутність права на часткове зняття коштів вкладу на період договору;

4. Універсальні депозити, основними признаками яких є:

- умови як сплати відсотків в кінці строку так і регулярна (щомісячна чи щоквартальна) сплата відсотків;

- наявність права на довкладення коштів до вкладу на період договору;

- наявність права на часткове зняття коштів вкладу на період договору;

У вказаних 4‑х сегментах додаткові умови строків сплати відсотків та наявність чи відсутність права управління основним «тілом» депозиту є основою для систематичного регулювання різниці в відсоткових ставках при рівних строках розміщення депозитів.

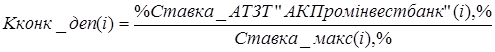

На рис. Н.1 – Н.3 Додатку Н наведені результати оцінки цінової конкурентоспроможності АТЗТ «АК ПРОМІНВЕСТБАНК» на ринку залучення депозитів в Україні. Як показує аналіз даних рис. Н.1 – Н.3 Додатку Н маркетингова політика пропозиції банківських депозитних послуг АТЗТ «АК ПРОМІНВЕСТБАНК» характеризується відносно середнім та низьким рівнями пропонуємих ставок депозитних ресурсів – ставок покупки ресурсів. В табл. 2.17 наведені коефіцієнти конкурентоспроможності по привабливості ставок покупки ресурсів АТЗТ «АК Промінвестбанк» відносно конкурентів, розраховані як коефіцієнт конкурентної привабливості депозитних ставок:

(2.1)

(2.1)

де – ставка_макс(і) – максимальна ставка депозитів і-го виду;

Аналіз результатів, наведених в табл. 2.17 та на рис. Н.1 – Н.3 Додатку Н, показує, що в сегменті ринку банківських депозитних послуг конкурентні коефіцієнти привабливості АТЗТ «АК Промінвестбанк» в середньому становлять 66,62%, а діапазон коефіцієнтів для різних видів вкладів знаходиться серед значень 40,0% –93,33%, тобто:

– доходні ставки депозитів в банку знаходяться в серединних позиціях рейтингу, тобто ставки депозитів є непривабливими для клієнтів, але залучені ресурси є відносно «дешевими», ніж в інших банках;

– банк застосовує середній рівень обмежувальних бар’єрів по мінімальній сумі вкладу відносно інших банків конкурентів, тобто є привабливим для клєнтів.

Таблиця 2.17. Коефіцієнти конкурентоспроможності АТЗТ «АК Промінвестбанк» за рівнем привабливості депозитних послуг (станом на 18.03.2008)

| № з/п | Назва банківської послуги | Ставка чи сумарна ставка «Промін-вестбанк» | Максимальна (для депо-зитів) ставка на ринку в характерному сегменті | Коефіцієнт конкурент-тної приваб-ливості про-позицій «Промін-вестбанк» |

| 1. | Ощадні вклади на 3 місяці (гривня) | 10,00% | 13,00% | 76,92% |

| 2. | Ощадні вклади на 3 місяці (долар США) | 7,00% | 10,50% | 66,67% |

| 3. | Ощадні вклади на 3 місяці (євро) | 7,00% | 7,50% | 93,33% |

| 4. | Ощадні вклади на 6 місяців (гривня) | 11,50% | 14,50% | 79,31% |

| 5. | Ощадні вклади на 6 місяців (долар США) | 7,50% | 11,50% | 65,22% |

| 6. | Ощадні вклади на 6 місяців (євро) | 7,50% | 9,35% | 80,21% |

| 7. | Ощадні вклади на 12 місяців (гривня) | 12,50% | 16,00% | 78,13% |

| 8. | Ощадні вклади на 12 місяців (долар США) | 8,50% | 12,00% | 70,83% |

| 9. | Ощадні вклади на 12 місяців (євро) | 8,00% | 10,75% | 74,42% |

| 10. | Ощадні вклади на 24 місяців (гривня) | 13,50% | 16,50% | 81,82% |

| 11. | Ощадні вклади на 24 місяців (долар США) | 9,00% | 12,00% | 75,00% |

| 12. | Ощадні вклади на 24 місяців (євро) | 9,00% | 10,75% | 83,72% |

| 13. | Ощадні вклади на 36 місяців (гривня) | 13,50% | 17,50% | 77,14% |

| 14. | Ощадні вклади на 36 місяців (долар США) | 9,00% | 12,20% | 73,77% |

Таким чином, проведений аналіз показав:

– конкурентні переваги на ринку депозитних послуг в АТЗТ «АК Промінвестбанк» на сучасному етапі забезпечуються політикою мінімізації ставок залучення депозитів та використання іміджу «надійного» та стабільного банку, як послуги додаткової банківської гарантії повернення депозиту;

– як показує аналіз, аналогічну стратегію використовує і самий великий банк України – АКБ «Приватбанк», які вдало використовують психологію вкладників після скандального банкрутства великих комерційних банків Києва, Дніпропетровська та інших.

Депозитна політика зниження вартості залучених коштів фізичних та юридичних осіб за рахунок зниження ставок залучення коштів в АТЗТ «АК Промінвестбанк» в умовах зростання конкуренції на ринку банківських ресурсів в банківській системі України привела до зниження темпів зростання депозитної бази залучених коштів у 2007 році та до різкого зростання недепозитної бази запозичених коштів з міжбанківського ринку.

Окрім цього, проблемою для ресурсної бази банку є управління часовими розривами в тривалості виданих довгострокових кредитів та залученням короткострокових та середньострокових депозитних коштів, що потребує впровадження комплексних систем одночасного управління депозитною та кредитною політикою банку в розрізі:

- технології управління GAP – розривами в строкових потоках надходження та витрат коштів пасивних та активних операцій банку;

- технології управління рентабельністю фінансового важеля залучених та запозичених коштів за допомогою оптимальної структури співвідношення власних та позикових коштів банку.

Дата: 2019-05-29, просмотров: 346.