В силу ст. 454 ГК РФ продавец и покупатель самостоятельно определяют цену реализуемой вещи. Однако налоговое законодательство исходит из того, что согласованная сторонами цена подлежит увеличению на сумму НДС. Следовательно, если в договоре при указании цены стороны не сделали оговорку о включении в нее НДС, то согласованная ими цена должна быть увеличена на сумму НДС. Иными словами, косвенный налог — это нечто отдельное от цены, что-то вроде особой добавки к цене товара. Продавец, формируя цену, включает в нее НДС по ставке 20 или 10%, а в окончательной цене НДС составляет соответственно 16,67 или 9,09%.

Сумма НДС выделяется в цене исключительно в целях исчисления налога. Исчисление НДС — это определение суммы налога, подлежащей уплате в бюджет; оно осуществляется особым (инвойсным) методом, называемым также методом зачета по счетам. Данный метод основан на выделении в цене товара части добавленной стоимости, поступающей в бюджет в виде налога. Для применения метода в цене выделяют два условных расчетных показателя: «налог, полученный от покупателей» и «налог, уплаченный продавцам».

При оформлении расчетных документов сумма НДС выделяется отдельной строкой:

• в расчетных документах (поручениях, требованиях-поручениях, требованиях), реестрах чеков и реестрах на получение средств с аккредитива, приходных кассовых ордерах;

• в первичных учетных документах (счетах, счетах-фактурах, накладных, актах выполненных работ и др.), на основании которых производятся расчеты при бартерных сделках, предварительной оплате (авансах), расчеты с использованием векселей и зачет взаимных требований.

Сумма налога, предъявляемая плательщиком покупателю товаров, имущественных прав, уплачивается плательщику на основании платежного поручения на перечисление денежных средств при осуществлении товарообменных операций, зачетов взаимных требований, при использовании в расчетах ценных бумаг.

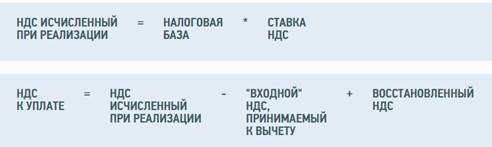

В общем случае справедлива следующая формула:

| Сумма НДС, подлежащая взносу в бюджет | = | Суммы НДС, полученные от покупателей за реализованные им товары (работы, услуги) | - | Суммы НДС по оплаченным материальным ресурсам, топливу, работам, услугам, стоимость которых относится на издержки производства и обращения |

Плательщик имеет право уменьшить общую сумму НДС на установленные налоговые вычеты.

НК РФ регламентирует порядок их применения. Налоговый вычет — это НДС уплаченный Понятно, что каждый плательщик заинтересован применить вычет, поскольку в противном случае он будет вынужден уплачивать в бюджет всю сумму НДС, полученную от покупателей (НДСбюдж = НДСполуч). Однако для получения права на вычет плательщик должен выполнить ряд условий.

Вычеты производятся на основании:

• счетов-фактур, выставленных продавцами при покупке плательщиком товаров, имущественных прав;

• документов, подтверждающих уплату НДС при ввозе товаров в РФ;

• документов, подтверждающих уплату НДС, удержанного агентами;

• иных документов.

Вычетам подлежат, если не установлено иное, только суммы НДС, предъявленные плательщику при приобретении товаров, имущественных прав на территории РФ, получении имущественных прав либо уплаченные ими при их ввозе, после их оприходования с учетом указанных в таблице особенностей и при наличии первичных документов.

Вычеты сумм НДС в отношении операций по реализации товаров, облагаемых по ставке 0%, производятся только при представлении в налоговые органы предусмотренных документов. Вычеты сумм НДС при этом производятся на основании отдельной декларации. Одновременно производятся и вычеты.

Особенности использования вычетов в различных хозяйственных ситуациях приведены :

| Вычетам подлежат суммы НДС: | Порядок применения налоговых вычетов | |

| 1 | 2 | |

| предъявленные плательщику при приобретении товаров, имущественных прав на территории РФ либо уплаченные плательщиком при ввозе товаров в РФ в режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу РФ без таможенного контроля и таможенного оформления, в отношении: • товаров, а также имущественных прав, покупаемых для осуществления облагаемых операций; • товаров, имущественных прав, покупаемых для перепродажи | Вычеты сумм НДС, предъявленных продавцами плательщику при покупке либо уплаченных при ввозе ОС, в том числе оборудования к установке, и НМА, производятся в полном объеме после принятия их на учет | |

| уплаченные покупателями — налоговыми агентами | Право на эти вычеты имеют агенты, состоящие на налоговом учете и исполняющие обязанности плательщика. Агенты, осуществляющие операции реализации в РФ конфискованного, бесхозяйного имущества, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству, не имеют права на включение в вычеты сумм налога, уплаченных по этим операциям. Агентами признаются органы, организации или предприниматели, уполномоченные осуществлять указанную реализацию. Эти положения применяются при условии, что агент при приобретении товаров, имущественных прав удержал и уплатил НДС из доходов плательщика | |

| предъявленные продавцами плательщику — иностранному лицу, не состоявшему на учете в налоговых органах РФ, при покупке им товаров, имущественных прав или уплаченные им при ввозе товаров для производственных целей или для осуществления им иной деятельности | Эти суммы НДС подлежат вычету или возврату иностранному лицу после уплаты агентом НДС, удержанного из доходов плательщика, и только в той части, в которой приобретенные или ввезенные товары, имущественные права использованы при производстве товаров, реализованных удержавшему НДС агенту. Эти суммы НДС подлежат вычету или возврату при условии постановки иностранного лица на налоговый учет. Вычеты сумм НДС, предъявленных продавцами плательщику при приобретении либо уплаченных при ввозе ОС и НМА, производятся в полном объеме после принятия их на учет | |

| предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них | Вычеты производятся в полном объеме после отражения в учете операций по корректировке в связи с возвратом товаров или отказом от товаров, имущественных прав, но не позднее одного года с момента возврата или отказа | |

| уплаченные при выполнении работ (услуг), в случае отказа от них исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров, имущественных прав, реализуемых на территории РФ, в случае изменения условий либо расторжения договора и возврата сумм авансовых платежей | ||

| предъявленные плательщику подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства, сборке (монтаже) ОС | Вычеты производятся в общем порядке, изложенном перед настоящей таблицей. В случае реорганизации организации вычет сумм НДС, которые не были приняты реорганизованной (реорганизуемой) организацией к вычету до момента завершения реорганизации, производится правопреемником (правопреемниками) по мере уплаты в бюджет НДС, исчисленного реорганизованной (реорганизуемой) организацией при выполнении СМР для собственного потребления | |

| предъявленные плательщику по товарам, приобретенным им для выполнения СМР | ||

| предъявленные плательщику при приобретении им объектов незавершенного строительства | ||

| предъявленные реорганизованной (реорганизуемой) организации по товарам, приобретенным реорганизованной (реорганизуемой) организацией для выполнения СМР для собственного потребления, принимаемые к вычету, но не принятые реорганизованной (реорганизуемой) организацией к вычету на момент завершения реорганизации (у правопреемников в случае реорганизации) | ||

| исчисленные плательщиками при выполнении СМР для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых НДС, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль |

| |

| предъявленные плательщику при проведении подрядчиками капитального строительства объектов недвижимости (ОС), при приобретении недвижимого имущества (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), исчисленные плательщиком при выполнении СМР для собственного потребления, принятые к вычету, подлежат восстановлению, если указанные объекты в дальнейшем используются для осуществления операций, указанных в п. 2 ст. 170 НК РФ, за исключением ОС, которые полностью самортизированы или с момента ввода которых в эксплуатацию у данного плательщика прошло не менее 15 лет |

| |

| В случае, указанном в предыдущем пункте, плательщик обязан по окончании каждого календарного года в течение десяти лет начиная с года, в котором наступил момент, указанный в абзаце втором п. 2 ст. 259, в декларации, представляемой в налоговые органы по месту своего учета за последний налоговый период каждого календарного года из десяти, отражать восстановленную сумму НДС. Расчет суммы НДС, подлежащей восстановлению и уплате в бюджет, производится исходя из 1/10 суммы НДС, принятой к вычету, в соответствующей доле. Указанная доля определяется исходя из стоимости отгруженных товаров, переданных имущественных прав, не облагаемых НДС и указанных в п. 2 ст. 170, в общей стоимости товаров, имущественных прав, отгруженных (переданных) за календарный год. Сумма НДС, подлежащая восстановлению, в стоимость данного имущества не включается, а учитывается в составе прочих расходов |

| |

| уплаченные по расходам на командировки и представительским расходам, принимаемым к вычету при исчислении налога на прибыль | Если расходы принимаются по нормативам, суммы НДС по расходам подлежат вычету в размере, соответствующем нормам | |

| исчисленные плательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров, имущественных прав | Вычеты производятся с даты отгрузки товаров, передачи имущественных прав | |

| исчисленные плательщиком при отсутствии документов, подтверждающих право на получение возмещения при обложении по ставке 0% | ||

| восстановленные акционером (участником, пайщиком) в случае их использования для осуществления операций, признаваемых объектами обложения (при получении плательщиком в качестве вклада (взноса) в уставный (складочный) капитал (фонд) имущества, НМА и имущественных прав) | Вычеты производятся после принятия на учет имущества, в том числе ОС и НМА, и имущественных прав, полученных в качестве оплаты вклада (взноса) в уставный (складочный) капитал (фонд) | |

Если по итогам налогового периода сумма налоговых вычетов превышает общую сумму полученного в отчетном периоде НДС, то разница подлежит возмещению (зачету, возврату) плательщику.

Указанные суммы направляются в отчетном периоде и в течение трех налоговых периодов, следующих за ним, на исполнение обязанностей плательщика по уплате налогов или сборов, включая налоги, уплачиваемые в связи с перемещением товаров через границу РФ, а также в связи с реализацией работ (услуг), непосредственно связанных с производством и реализацией таких товаров, на уплату пени, погашение недоимки, сумм санкций, присужденных плательщику, подлежащих зачислению в тот же бюджет.

Налоговые органы производят зачет самостоятельно, а по налогам, уплачиваемым в связи с перемещением товаров через границу РФ, также в связи с реализацией работ (услуг), непосредственно связанных с производством и реализацией таких товаров, по согласованию с таможенными органами.

По истечении трех налоговых периодов, следующих за отчетным, сумма, которая не была зачтена, подлежит возврату налогоплательщику по его заявлению.

Дата: 2019-05-29, просмотров: 285.