Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены НК и обязательны к уплате на всей территории Российской Федерации.

Региональными налогами признаются налоги, которые установлены НК и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах.

Местными налогами и сборами признаются налоги и сборы, которые установлены НК и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

Местные налоги и сборы в городах федерального значения Москве, Санкт-Петербурге и Севастополе устанавливаются настоящим Кодексом и законами указанных субъектов Российской Федерации о налогах и сборах, обязательны к уплате на территориях этих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.

Функции налогов:

1.Фискальная функция — изъятие части доходов физических и юридических лиц в бюджет для финансирования выполнения социально-экономических задач государства и местного самоуправления. Усиление позиций государства в экономике, социальной, правоохранительной и других сферах ведет к объективному возрастанию государственных расходов, а следовательно, и доли перераспределяемого посредством налогов общественного продукта. 2.Перераспределительная (социальная, распределительная) налог выступает в качестве особого инструмента, позволяющего перераспределять общественный продукт между различными категориями населения для поддержания социальной стабильности в государстве, минимизации социального неравенства, решения различных социально-экономических задач. Данная функция выполняется за счет использования льгот, разных ставок налогов, наличия различных режимов налогообложения и т. д.

3. Контрольная функция за счет отслеживания количественных и качественных параметров налогообложения обеспечивает государственный контроль за финансово-хозяйственной деятельностью физических и юридических лиц (легитимностью получения доходов и направлениями расходов). Основное назначение данной функции — контроль за полнотой и своевременностью исполнения налогоплательщиками свих обязанностей по уплате налогов. Контрольная функция позволяет оценить эффективность налоговой системы и налогового механизма, функционирующих в государстве, а следовательно, и определить необходимость проведения налоговых реформ.

4.Регулирующая функция налогов отражает влияние государства на экономическое развитие страны, при этом налоги выступают в качестве инструмента — регулятора различных экономических и социальных процессов, научно-технического прогресса, инвестиционной деятельности, конъюнктуры рынка и т. д. Посредством системы налогообложения государство может влиять не только на поведение отдельных групп лиц, но и на все население в целом.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговые ставки по федеральным налогам устанавливаются НК РФ. Налоговые ставки по региональным и местным налогам устанавливаются соответственно законами субъектов РФ, нормативными правовыми актами представительных органов местного самоуправления в пределах, установленных НК РФ. Налоговые ставки можно классифицировать по взаимосвязи между ростом налоговой базы и уровнем ставки налога на четыре вида: 1) пропорциональные — при росте налоговой базы (например, дохода) уровень налоговой ставки остается неизменным, т. е. вне зависимости от того, растет или нет доход, величина налога с единицы налоговой базы (например, с 1 рубля дохода) остается на одном уровне; 2) прогрессивные — налоговая ставка при росте налоговой базы возрастает, следовательно, растет величина налога с единицы налоговой базы; 3) регрессивные — налоговая ставка по мере роста налоговой базы снижается. Чаще всего данный вид налоговых ставок используется для стимулирования “отбеливания” экономики, например, для того чтобы организации переходили на “белые зарплаты”. В случае использования регрессивной ставки налога при увеличении налоговой базы сумма взимаемого налога в общей величине растет, а с единицы налоговой базы уменьшается; 4) смешанные — когда при взимании одного налога используются и пропорциональный и прогрессивный (регрессивный) способы налогообложения.

Принципы налогообложения - это основные положения, которые лежат в основе налогового законодательства государства.

1. Принцип обязательности - каждое лицо должно уплачивать законно установленные налоги и сборы.

2. Принцип законности - ни на кого не может быть возложена обязанность уплачивать налоги и сборы не предусмотренные НК РФ или установленные в ином порядке, чем это определено НК РФ.

3. Принцип экономической обоснованности - налоги и сборы должны имеет экономическое обоснование и не могут быть произвольными.

4. Принцип установления всех элементов налогообложения - при установлении налогов должны быть определены все элементы налогообложения. Каждый должен точно знать, какие налоги, когда и в каком порядке он должен платить.

5. Принцип обеспечения единого экономического пространства РФ - установление налогов, препятствующих развитию единого экономического пространства, является незаконным.

6. Принцип недискриминационного характера - налоги и сборы не могут различно применяться, исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

7. Принцип преимущества налогоплательщика - все неустранимые сомнения, противоречия и неясности актов законодательства толкуются в пользу налогоплательщика.

Функции налогообложения:

Фискальная – обеспечение расходов бюджета, решение социальных задач, обеспечение потребностей государственного управления и обороны страны

Контрольная – контроль за финансовой отчетностью субъектов хозяйствования, контроль за денежным обращением в стране

Распределительная – выравнивание уровней социального обеспечения в регионах

Регулирующая – стимулирование и сдерживание экономического роста, гармонизация воспроизводственных процессов, выравнивание спроса и предложения, выравнивание индивидуальных доходов

Уровни налогов:

1 Федеральные – НДС, акцизы, таможенная пошлина, подоходный налог, налог на покупку валюты

2 Региональные – транспортный, налог на имущество организаций, дорожный

3 Местные – курортный, налог на рекламу, на содержание жилого фонда, земельный, налог на имущество физ лиц

Мультипликатор налогов – это коэф, который показывает на сколько увелич (уменьш) совокупный доход при уменьш (увелич) налогов на единицу

Мультипликатор налогов всегда велчичина отрицательная (рост налогов приводит к снижению совокупного дохода)

По своему абсолютному значению мультипликатор налогов всегда меньше мультипликатора расходов.

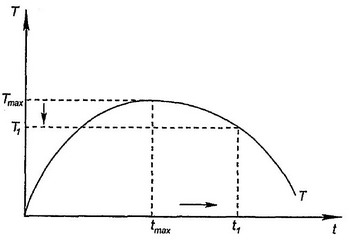

Кривая Лаффера — графическое изображение зависимости между уровнем ставок налогообложения и суммой налоговых поступлений в бюджет.

В соответствии с «Кривой Лаффера» при повышении уровня ставок налоговых платежей сумма поступлений налоговых платежей в бюджет увеличивается лишь до определенного предела, после которого возрастание налоговых ставок приводит к снижению суммы налоговых поступлений. «Кривая Лаффера» используется при установлении эффективных ставок налогообложения.

t-налоговая ставка (%), Т – гос налоговый сбор (ден ед)

Если налоговая ставка равна 0 или 100 проц, то налоговых поступлений не будет. При какой-то ставке (максим точка) – объем налоговых поступлений максимален, дальнейшее повышение ставки ведет к уменьшению поступлений.

Дата: 2019-04-23, просмотров: 376.