1. Собственные средства (собственный капитал банка, К) состоят(ит) из двух уровней. Капитал второго уровня берется в расчет собственного капитала в сумме, не превышающей капитал первого уровня.

2. Капитал первого уровня (К1) включает следующие компоненты:

a) оплаченный уставной фонд[4];

b) премии по акциям;

c) фонды, резервы и нераспределенная прибыль прошлого года;

минус:

a) нематериальные активы,

b) убытки;

c) превышение текущих расходов над доходами;

d) несформированные провизии;

e) износ МБП.

3. Капитал второго уровня (КII) включает следующие компоненты:

a) прибыль текущего года

b) превышение текущих доходов над текущими расходами

c) переоценка основных средств и ценных бумаг;

d) общие резервы (сформированные провизии по стандартным, нестандартным и неудовлетворительным кредитам) в сумме, не превышающей 1,25% суммы активов, взвешенных с учетом риска;

e) субординированный срочный долг в сумме, не превышающей 50% суммы капитала первого уровня.

Субординированный долг - это необеспеченное обязательство банка, не являющееся депозитом, которое согласно юридически оформленным договорам погашается в последнюю очередь при ликвидации банка.

Включаемый в капитал второго уровня субординированный срочный долг должен иметь первоначальный срок погашения не менее 5 лет, причем в каждом году из последних пяти лет из расчета капитала исключается 20% первоначальной суммы субординированного долга.

4. Из собственного капитала вычитается всякое участие банка в собственном капитале других юридических лиц,

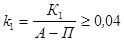

5. Достаточность собственных средств (собственного капитала) характеризуется двумя коэффициентами. отношением собственного капитала первого уровня к сумме активов

банка (k1) и отношением собственного капитала к сумме активов, взвешенных по степени риска (k2).

6. Отношение собственного капитала банка первого уровня к сумме всех его активов должно быть не менее 0,04:

К1 - собственный капитал первого уровня, рассчитываемый согласно пунктам 2, 4.

А - сумма активов, равная валюте баланса за вычетом остатков по счетам: 015, 034, 091(А), 094(A), 661(A), 664(A), 917(A), 941, 97, 98(А), 224, 239, 629, 668, 719, 735, 781, 945, 059, 819.

П - сформированные резервы (провизии) согласно Положению “О классификации ссудного портфеля и порядке формирования резервов (провизий) для покрытия убытков от кредитной деятельности банками второго уровня Республики Казахстан”.

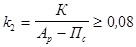

7. Отношение собственного капитала банка к сумме его активов, взвешенных по степени риска должно быть не менее 0,08:

К - собственный капитал, рассчитываемый согласно пунктам 2 - 4 настоящего Положения.

Ар сумма активов, взвешенных по степени риска.

Пc - специальные резервы (сформированные провизии по сомнительным и убыточным кредитам) плюс сумма сформированных общих резервов, невключенная в собственный капитал (т.е. превышающая 1,25 суммы активов, взвешенных с учетом риска).

По степени риска вложений активы классифицируются следующим образом:

Степень риска

1 группа

| Касса и приравненные к ней средства | 0 |

| Драгоценные металлы | 0 |

| Средства на счетах в банках и клиринговых палатах | 0 |

| Средства в фонде регулирования кредитных ресурсов | 0 |

| Государственные ценные бумаги | 0 |

| Кредиты под залог наличных денежных средств в тенге и иностранной валюте, государственных ценных бумаг, аффинированных драгоценных металлов и золотых монет | 0 |

| Кредиты, предоставленные Правительству Республики Казахстан | 0 |

| Кредиты под гарантию Правительства Республики Казахстан | 0 |

2 группа

| Дебиторы по операциям с драгоценными металлами | 1 |

| Депозиты в тенге, размещенные в других банках | 1 |

| Средства на счетах в банках | 1 |

| Дебиторы по аккредитивам по иностранным операциям | 1 |

| Учтенные векселя в портфеле банка | 1 |

| Кредиты, предоставленные другим банкам | 1 |

| Временная финансовая помощь, предоставляемая учреждениям банков | 1 |

| Кредиты под гарантию банков | 1 |

| Вексельные кредиты | 1 |

| Предоставленный финансовый лизинг | 1 |

| Счета хозрасчетных и нехозрасчетных предприятий и организаций банков | 1 |

| Расчеты по прочим иностранным операциям | 1 |

| Дебиторы по выданным гарантиям и акцептам | 1 |

| Здания, сооружения и другие основные и оборотные фонды банка | 1 |

| Прочие кредиты юридическим и физическим лицам (в том числе обеспеченные залогом имущества) за вычетом вышеуказанных | 1 |

| Просроченная задолженность | 1 |

| Финансирование капитальных вложений | 1 |

| Суммы, не взысканные по банковским гарантиям | 1 |

| Прочие активы | 1 |

Внебалансовые статьи по степени риска классифицируются следующим образом:

| Гарантии и поручительства банка, выданные под встречные гарантии и поручительства правительства | 0 |

| Документы и ценности, отосланные на инкассо | 0,2 |

| Аккредитивы к оплате, аккредитивы в иностранной валюте | 0,2 |

| Гарантии, поручительства, выданные банкам | 1 |

Дата: 2019-05-29, просмотров: 330.