Если говорить о факторах влияющих на предложение, вот здесь все зависит от бюджетных потребностей Правительства РБ. План по финансированию дефицита бюджета заранее определяется законом «О бюджете», поэтому уровень предложения гособлигаций можно считать заранее заданным. Конечно, на рынке бывают моменты, когда для погашения старых серий или удовлетворения текущих нужд эмитент вынужден интенсивно наращивать объемы эмиссии. Но, как правило, это не приводит к формированию устойчивых долгосрочных тенденций в динамике процентных ставок.

Многие аналитики считают, что крайне неблагоприятной тенденцией является стабильное увеличение отношения ГКО к объему денежной массы. На этом строятся прогнозы о неизбежном крахе рынка. Но надо сказать, что источником обслуживания внутреннего долга служат доходы бюджета, прямо пропорциональные с объемом ВВП и денежная масса здесь не при чем. Денежная масса влияет лишь на баланс спроса и предложения (коэффициент корреляции между динамикой прироста отношения объема рынка к денежной массе и индексом обобщенной доходности составляет всего 0,3).

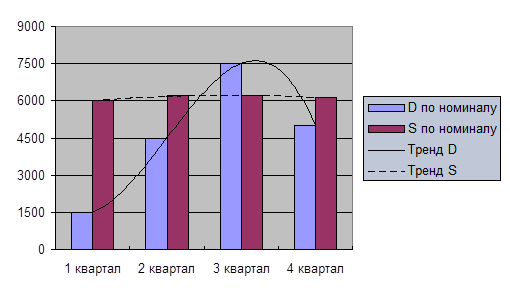

|

Рис. 1. Соотношение спроса и предложения на рынке 1998 г. [4] |

Глава III.

Ситуация на рынке ГКО

Если рассмотреть параллельно ситуацию на рынке ГКО в России и провести сравнительный анализ с рынком ГКО в Беларуси, то можно сказать следующее:

До кризиса, который произошел в 1998 году, финансовый рынок России был очень сильно развит и рынок Беларуси был практически привязан к ситуации, которая происходила на российском рынке. Но после этого кризиса ситуация резко изменилась. Одной из причин этого кризиса было то, что большую часть своих активов российские банки держали в ГКО. Эта часть составляла до 60%. Это было очень невыгодно потому, что активы лучше держать в ликвидной форме, то есть в той форме, которую легко превратить в наличные или безналичные деньги. То, что банкам это разрешалось, было большой ошибкой. В результате мы имеем десяток обанкротившихся банков. В РБ ситуация с этим обстояла немного иначе: у наших банков был предел той суммы активов, которую они могли бы держать в ГКО.

Начнем с того, что рынок ГКО России, как первичный, так и вторичный, до кризиса были развиты лучше, чем в Беларуси. Об этом нам говорит то, что экономические реформы в России начались раньше и проходили в более быстрой форме, хотя и не сказать, что они давали лучший результат.

Общие принципы функционирования ГКО были разработаны в рамках Российско-американского банковского форума. Для их реализации в Центральном банке Российской Федерации создано управление ценных бумаг, которое занимается размещением государственных облигаций, операциями на вторичном рынке и расчетами между участниками рынка ГКО. В июле 1992 года Центральный банк России провел конкурс среди российских бирж, победителем которого была признана Московская межбанковская валютная биржа (ММВБ) Первый же аукцион по размещению трехмесячных ГКО был проведен в мае 1993 года. Это на год раньше, чем был объявлен первый аукцион в Беларуси. Механизм проведения сделок купли-продажи в РБ и Российской Федерации практически совпадает.

В отличие от РБ эмитентом ГКО в России является не правительство, а Министерство Финансов РФ. Он выполняет те же функции, что и правительство РБ на рынке ГКО. Но Национальный банк имеет еще одну функцию, которую не имеет наш банк – функцию контролирующего органа.

Теперь же о самом рынке. С учетом того, что рынок ГКО получил макроэкономическое значение, Центробанк РФ в виде краткосрочных облигаций получил еще один инструмент для реализации своей регулирующей роли, направленной на управление денежной и кредитной массой. К середине 1995 г. операции Центробанка РФ на рынке облигаций стали приобретать важное регулирующее значение, равное интервенциям на валютном рынке и кредитным аукционам ЦБ РФ.

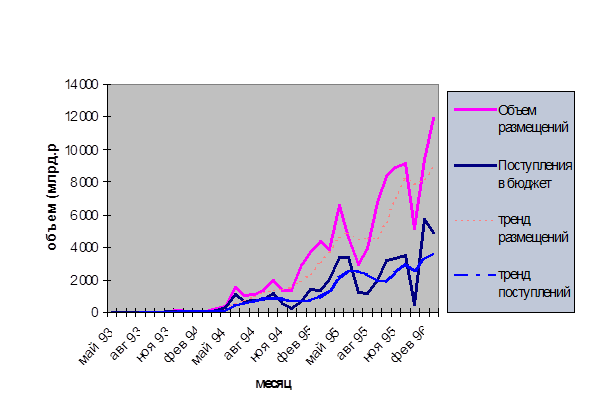

|

рис.2. Динамика объема рынка и поступления в бюджет[5] |

Из графика видно, что объем рынка ГКО России очень быстро растет и он намного превышает наш рынок ГКО.

В октябре Минфин и Центробанк внедрили практику проведения аукционов по дополнительным траншам выпусков облигаций, уже находящихся в обращении. Этот опыт, широко распространенный во всем мире. Одной из основных целей этой практики стала потребность постоянного привлечения денежных средств, в бюджет. В связи с еженедельным графиком аукционов стала возможной оптимизация денежных потоков и отпала необходимость массированных аукционов, проводившихся раз в месяц и серьезно влиявших на конъюнктуру в других сегментах финансового рынка. Кроме этого, в условиях плохо прогнозируемого или недостаточно высокого спроса снималась проблема эмиссии выпуска, небольшого по объемам и вследствие этого обладавшего ограниченной ликвидностью, а просто увеличивался объем облигаций, уже находившихся в обращении

Дата: 2019-05-29, просмотров: 337.