Начинать анализ основных средств следует с ознакомления с их составом в целом на предприятии и по отдельным группами. При этом показывается движение и направление изменения основных средств, вес промышленных основных средств, производственных основных средств в других областях и непроизводственных основных средств. Источники информации: форма №1 «Баланс предприятия», форма №5 «Приложения к балансу предприятия» (раздел «Основные средства»). Анализ обычно начинается с изучения объема основных средств, их динамики и структуры.

Изучая изменение структуры средств в стоимостном выражении, выясняют, за счет чего она произошла — изменения состава зданий, сооружений или состава машин, оборудования и других групп основных средств. Важным условием рационального изменения состава зданий, сооружений есть рост производственной площади в сравнении с непроизводственной, в частности производственной площади цехов, где происходят производственные процессы.

Таблица 1.2 - Анализ структуры основных средств по состоянию на конец года

| СОСТАВ ОСНОВНЫХ СРЕДСТВ | 2007 год | 2008 год | Изменения | |||

| Сумма, тыс.грн. | Структура, % | Сумма, тыс.грн. | Структура, % | Абсолютные, +/- | По структуре, % | |

| Здания, сооружения и передающие усройства | 14123,0 | 43,09 | 14222,2 | 35,36 | +99,2 | -7,73 |

| Машины и оборудование | 15806,1 | 48,23 | 23140.7 | 57,53 | +7334,6 | +9,3 |

| Транспортные средства | 2185,1 | 6,67 | 2182.4 | 5,4 | -2,7 | -1,27 |

| Приборы и инструменты, инвентарь (мебель) | 63,3 | 0,19 | 65,0 | 0,2 | +1,7 | +0,01 |

| Многолетние насаждения | 4,6 | 0,01 | 4.6 | 0,01 | - | - |

| Другие основные средства | 22,0 | 0,07 | 34.3 | 0,1 | +12,3 | +0,03 |

| Малоценные необоротные материальные активы | 569,4 | 1,74 | 566.6 | 1,4 | -2,8 | -0,34 |

| Итого: | 32773,5 | 100 | 40215,8 | 100 | +7442,3 | - |

Так, по данным таблицы 1.2 в 2008 году:

· стоимость зданий, сооружений и передающих устройств увеличилась на 99,2 тыс. грн ;

· стоимость машин и оборудования увеличилась на 7334,6тыс. грн;

· стоимость транспортных средств уменьшилась на 2,7 тыс. грн;

· стоимость приборов, инструментов, инвентаря (мебели) увеличилась на 1,7 тыс. грн ;

· стоимость многолетних насаждений не изменилась;

· стоимость других основных средств увеличилась на 12,3 тыс.грн;

· стоимость малоценных необоротных активов снизилась на 2,8 тыс грн.

Анализ состава и структуры основных производственных средств обеспечит руководство предприятия информацией о составе основных средств и соотношение между их группами, сделает возможным выявление тенденции изменения структуры основных средств по группам. Сравнение со средними и наилучшими показателями даст возможность принять соответствующие меры для восстановления оптимального удельного веса машин и оборудование как наиболее активной части основных средств, а также определить меру влияния этих изменений на показатели использования основных средств.

Большое значение имеет анализ движения и технического состояния основных средств, который проводится по данным бухгалтерской отчетности (форма №1 и №5). Для этого рассчитываются следующие показатели:

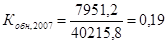

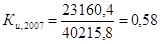

- коэфициент обновления рассчитываем по формуле 1.2

(1.2)

(1.2)

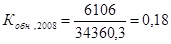

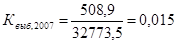

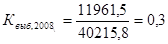

- коэфициент выбытия рассчитываю по формуле 1.3

(1.3)

(1.3)

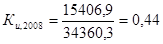

- коэффициент износа рассчитываю по формуле 1.4

(1.4)

(1.4)

, где Ис – износ ОФ (накопленная амортизация), грн.

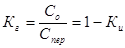

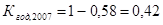

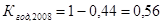

- коэффициент технической годности рассчитываю по формуле 1.5

(1.5)

(1.5)

Таблица 1.3 - Данные о движении и техническом состоянии основных средств

| Показатель | Уровень показателя | Изменение | |

| 2007 г | 2008 г | ||

| Коэффициент выбытия | 0,015 | 0,3 | +0,285 |

| Коэффициент износа | 0,58 | 0,44 | -0,14 |

| Коэффициент обновления | 0,19 | 0,18 | -0,1 |

| Коэффициент технической годности | 0,42 | 0,56 | +0,14 |

Данные таблицы 1.3 показывают неудовлетворительную динамику основных средств. Превышение коэффициент выбытия (0,3%) в 2008 году над коэффициентом обновления (0,18%) свидетельствуют об относительном уменьшении стоимости основных средств за счет их выбытия. Коэффициент износа в 2008 году на 0,14 меньше чем в 2007 – что является положительной тенденцией.

Для обобщающей характеристики эффективности использования основных средств используются следующие показатели:

- фондорентабельность;

- фондоотдача основных средств;

- фондоемкость.

В процессе анализа изучаются динамика перечисленных показателей, выполнение плана поих уровню, приводятся межхозяйсвенные сравнения.

Наиболее обобщающим показателем эффективности использования основных средств является фондорентабельность. Ее уровень зависит не только от фондоотдачи, но и от рентабельности реализованной продукции и ее доли в общем выпуске.

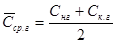

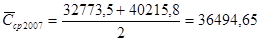

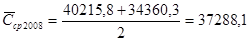

По формуле 1.6 найдем среднегодовую стоимость основных фондов:

(1.6)

(1.6)

где Снг –стоимость ОС на начало года;

Скг – стоимость ОС на конец года;

(тыс.грн)

(тыс.грн)

(тыс.грн)

(тыс.грн)

После расчета среднегодовой стоимости основных фондов рассчитала:

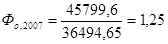

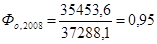

- фондоотдачу по формуле 1.7

(1.7)

(1.7)

где Q – годовой выпуск продукции в стоимостном выражении, грн;

- среднегодовая стоимость ОФ, грн.

- среднегодовая стоимость ОФ, грн.

(грн/грн)

(грн/грн)

(грн/грн)

(грн/грн)

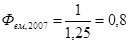

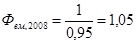

- фондоемкость по формуле 1.8

(1.8)

(1.8)

(грн/грн)

(грн/грн)

(грн/грн)

(грн/грн)

Полученные данные заношу в таблицу (см. таблица 1.4)

Таблица 1.4 - Анализ эффективности использования основных средств

| Показатель | Период | ||

| 2007 | 2008 | Абсолютные, +/- | |

| 1Фондоотдача, грн/грн | 1,25 | 0,95 | -0,3 |

| 2 Фондоёмкость, грн/грн | 0,8 | 1,05 | +0,25 |

Таким образом, показатель фондоотдачи в 2008 в сравнени с 2007 годом уменьшился на 0,з за счет уменьшения простоев, уменьшения производительности машин, механизмов и оборудования. Фондоемкость продукции показывает сколько основных средств приходится на единицу продукции, в 2008г. наблюдается увеличение значения фондомемкости в сравнении с 2007г на 0,25, что указывает на увеличение эффективности использования основных средств.

Состояние использования оборотных средств ООО «Антарктика».

Таблица 1.5 – Расчет обобщенных статей баланса, тыс. грн.

| Показатель | Обозначение | Значение на дату | Отклонение | |

| 01.01.2007 | 31.12.2008 | |||

| Высоколиквидные активы | А1 | 8619,4 | 630,8 | -7988,6 |

| Быстроликвидные активы | А2 | 861,4 | 8279,3 | 7417,9 |

| Медленоликвидные активы | А3 | 14998,8 | 13622 | -1376,8 |

| Тяжелоликвидные активы | А4 | 17083,3 | 19015,7 | 1932,4 |

| Наиболее срочные пассивы | П1 | 2509,1 | 2792,2 | 283,1 |

| Краткосрочные пассивы | П2 | 0 | 0 | 0 |

| Долгосрочные пассивы | П3 | 25,8 | 0 | -25,8 |

| Постоянные пассивы | П4 | 38767 | 36599 | -2168 |

Таблица 1.6 – Анализ ликвидности баланса предприятия, тыс. грн.

| Актив | Значение на дату | Пассив | Значение на дату | Платежный излишек или недостаток | |||

| 01.01 | 31.12 | 01.01 | 31.12 | 01.01 | 31.12 | ||

| А1 | 8619,4 | 630,8 | П1 | 2509,1 | 2792,2 | -6110,3 | 2161,4 |

| А2 | 861,4 | 8279,3 | П2 | 0 | 0 | -861,4 | -8279,3 |

| А3 | 14998,8 | 13622 | П3 | 25,8 | 0 | -14973 | -13622 |

| А4 | 17083,3 | 19015,7 | П4 | 38767 | 36599 | 21693,7 | 17583,3 |

| Итого | Итого | ||||||

Таблица 1.7 – Показатели ликвидности предприятия

| Показатель | Рекомендуемая величина | Значение на дату | Отклонение | ||

| 01.01.07 | 31.12.08 | Абсолютное, тыс. грн. | Относительное, % | ||

| Коэффициент текущей ликвидности (покрытия) | >2 | 9,76 | 8,1 | -1,66 | -17% |

| Коэффициент быстрой (промежуточной) ликвидности | >2 | 3,78 | 3,19 | -0,59 | -15,6% |

| Коэффициент абсолютной ликвидности | >0.2 | 3,44 | 0,23 | -3,21 | -93,3% |

| Доля оборотных средств в активах | 0,59 | 0,52 | -0,07 | -11,9% | |

| Рабочий капитал (Собственные оборотные средства), СОС | 21709,5 | 17583,3 | -4126,2 | -19% | |

Вывод: при рассмотрении результатов полученных в Таблице 1.3, можно сделать вывод, что:

Коэффициент покрытия >2 – значит, при срочной необходимости предприятия сможет покрыть долги. Также наблюдается негативная тенденция , т.е за год коэффициент уменьшился на 1,66. Коэффициент быстрой ликвидности >2 – значит, в случае необходимости предприятие сможет погасить долги не только за счет денежных средств, но и за счет ожидаемых финансовых поступлений. Также наблюдается негативная тенденция , т.е за год коэффициент уменьшился на 0,59. Коэффициент абсолютной ликвидности >0.2 – значит, предприятие готово немедленно погасить текущие обязательства. Также, наблюдается негативная тенденция , т.е за год коэффициент уменьшился на 3,21. Доля оборотных средств в активах за год уменьшилась на 0,07. Величина рабочего капитала теоретически дает возможность предприятию погасить все или большую часть своих текущих обязательств и продолжать свою деятельность, за год наблюдается негативная тенденция в его уменьшении на 4126,2 тыс.грн Также, исходя из данных Таблицы 1.2, можно сделать вывод, что баланс ликвидный, но у предприятия появились проблемы с абсолютной ликвидностью.

Таблица 1.8 – Показатели финансовой устойчивости

| Показатели | Рекомендуемая величина | Значение на дату | Отклонение | ||

| 01.01.07 | 31.12.08 | Абсолютное, тыс. грн. | Относительное, % | ||

| Коэффициент автономии | >0.5 | 0,94 | 0,93 | -0,01 | -1,1% |

| Коэффициент финансовой зависимости | <2 | 1,07 | 1,08 | 0,01 | 0,9% |

| Коэффициент маневренности рабочего капитала | >0.5 | 0,57 | 0,48 | -0,09 | -15,8% |

| Коэффициент финансовой устойчивости | >1 | 15,3 | 13,1 | -2,2 | -14,4% |

| Коэффициент финансирования | <1 | 0,07 | 0,08 | 0,01 | 14,3% |

| Коэффициент стойкости финансирования | 0.8-0.9 | 0,94 | 0,93 | -0,01 | -1,1 |

| Коэффициент концентрации заемного капитала | <0.5 | 0,06 | 0,07 | 0,01 | 16,6% |

| Коэффициент структуры финансирования необоротных активов | <1 | 0,002 | 0 | -0,002 | 0 |

| Коэффициент обеспечения СОС | >0.1 | 0,9 | 0,86 | -0,04 | -4,5 |

| Коэффициент страхования бизнеса | >0.02 | 0,22 | 0,23 | 0,01 | 4,5 |

| Коэффициент обеспечения запасов рабочим капиталом | >1 | 1,45 | 1,29 | -0,16 | -11,1 |

Вывод: при рассмотрении результатов полученных в Таблице 1.4, можно сделать вывод, что:

Коэффициент автономии >0.5. Величина коэффициента достаточно велика – значит предприятие малозависимо от внешних источников финансирования. За год наблюдается негативная тенденция в уменьшении коэффициента на 0,01.

Коэффициенты финансовой зависимости <2. Это явление положительно, но наблюдается негативная тенденция в росте коэффициента на 0,01.

Коэффициент маневренности рабочего капитала >0.5 на начало периода, но в следствии негативной тенденции коэффициент уменьшился на 0,09 – это значит, что степень формирования рабочего капитала за счет средств предприятия уменьшается.

Коэффициент финансовой устойчивости >1 – значит доля активов финансируемы за счет собственного капитала велика, но за год наблюдается негативная тенденция в уменьшении коэффициента на 2,2.

Коэффициент финансирования <1. Он показывает, какая часть деятельности финансируется за счет собственных, а какая - за счет заемных средств. Наблюдается положительная тенденция, коэффициент возрос на 0,01.

Коэффициент стойкости финансирования больше 0.9, этот коэффициент показывает часть имущества предприятия, которая финансируется за счет устойчивых источников.

Коэффициент концентрации заемного капитала <0.5, характеризует часть заемного капитала в общей сумме капитала предприятия. Часть заемного капитала невелика - это положительно, но за год наблюдается негативная тенденция в росте коэффициента на 0,01.

Коэффициент структуры финансирования необоротных активов <1. Этот коэффициент показывает часть необоротных активов, которая финансируется за счет долгосрочных заемных средств. Значения коэффициента малы в начале отчетного периода, в конце отчетного периода они стали равны 0.

Коэффициент обеспечения СОС >0.1. Это положительно, но наблюдается негативная тенденция уменьшения коэффициента на 0,04.

Коэффициент страхования бизнеса - показыает сумму капитала, который зарезервирован предприятием на каждую гривну имущества. Коэффициент >0.02 – это положительно, также наблюдается положительная тенденция в росте коэффициента на 0,01.

Коэффициент обеспечения запасов рабочим капиталом характеризует уровень покрытия материальных оборотных активов. Коэффициент >1 – это положительно, но наблюдается негативная тенденция в его уменьшении на 0,16.

Хотя и соблюдаются нормы коэффициентов, но идет негативная тенденция к их изменению

Таблица 1.9 – Оценка деловой активности

| Показатель | Значение за период | Отклонение | ||

| 2007 | 2008 | Абсолютное, тыс. грн. | Относительное, % | |

| Коэффициент оборачиваемости активов | 1,01 | 0.77 | -0,24 | -23,8% |

| Коэффициент оборачиваемости оборотных активов | 1,56 | 1,39 | -0,17 | -10,9% |

| Коэффициент оборачиваемости запасов | 2,84 | 2,16 | -0,68 | -23,9% |

| Коэффициент оборачиваемости собственного капитала | 1,07 | 0,82 | -0,25 | -23,4% |

| Коэффициент оборачиваемости средств в расчетах (дебиторской задолженности) | 9,13 | 6,76 | -2,37 | -25,9% |

| Коэффициент оборачиваемости кредиторской задолженности | 17,78 | 11,7 | -8,08 | -34,2% |

| Коэффициент задействования активов | 0,99 | 1,31 | 0,32 | 32,32% |

| Коэффициент задействования активов в обороте | 0,64 | 0,72 | 0,08 | 12,5% |

| Коэффициент задействования собственного капитала | 0,93 | 1,22 | 0,29 | 31,2% |

| Длительность оборота (погашения) дебиторской задолженности | 39,43 | 53,3 | 13,87 | 35,2% |

| Длительность оборота кредиторской задолженности | 20,25 | 30,8 | 10,55 | 52,1% |

| Доля дебиторской задолженности в общем объеме оборотных активов | 4,2% | 40,7% | 36,5% | |

Вывод: при рассмотрении результатов полученных в Таблице 2.1, можно сделать вывод, что:

Коэффициент оборачиваемости активов показывает, сколько раз за период оборачивается капитал, который вложен в активы предприятия. В 2007 году капитал проходил 1,01 оборота, но вследствие негативной тенденции количество оборотов уменьшилось до 0,77.

Коэффициент оборачиваемости оборотных активов характеризует скорость оборота оборотных активов предприятия или сумму дохода, которая получается с каждой гривны активов. Можно сделать вывод, что скорость оборота понижается на 0,17 – это негативная тенденция.

Рассматривая коэффициент оборачиваемости запасов, наблюдаем негативную тенденцию по его уменьшению на 0,68.

Рассматривая коэффициент оборачиваемости собственного капитала, можно сделать вывод, что скорость оборота собственного капитала в 2008 года уменьшается на 0,25 – это является негативной тенденцией.

Рассматривая коэффициент оборачиваемости дебиторской задолженности, наблюдаем негативную тенденцию в его уменьшении на 2,37, т.е. количество оборотов дебиторской задолженности уменьшается.

Рассматривая коэффициент оборачиваемости кредиторской задолженности, наблюдаем негативную тенденцию в его уменьшении на 8,08, что отрицательно отражается на предприятии.

Коэффициент задействования активов характеризует стоимость имущества, которая приходится на 1 грн продажи. Увеличение коэффициента на 0,32 свидетельствует об увеличении эффективности использования активов предприятия.

Коэффициент задействования активов в обороте показывает стоимость оборотных активов на 1 грн продажи. Наблюдается положительная тенденция в увеличении коэффициента на 0,08

Коэффициент задействования собственного капитала характеризует сумму собственных источников финансирования предприятия на 1 грн продажи. Наблюдается позитивная тенденция в увеличении коэффициента на 0,29.

Дата: 2019-05-28, просмотров: 301.